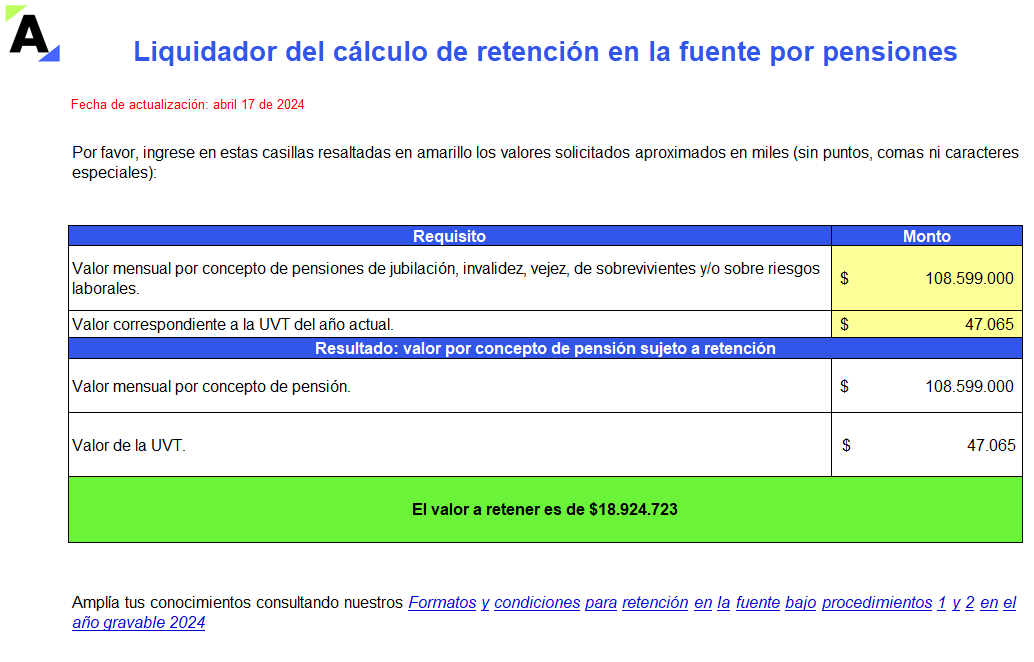

Con este liquidador podrás calcular el valor de la retención en la fuente por pensiones obtenidas en Colombia.

Recuerda que el artículo 42 de la Ley 2010 de 2019 modificó el artículo 383 del ET, cambiando así la tabla de retención en la fuente que se aplica por este concepto.

El artículo 588 del ET establece que los contribuyentes podrán corregir sus declaraciones tributarias dentro de los 3 años siguientes al vencimiento del plazo para declarar.

Si la corrección no varía el valor a pagar o el saldo a favor, no será necesario liquidar la sanción por corrección.

El beneficio de auditoría es reglamentado por el artículo 689-1 del ET. Consiste en una reducción del tiempo en que la Dian puede cuestionar y auditar las declaraciones tributarias o reducir sus períodos de firmeza.

Aquí te contamos sobre la vigencia de este beneficio para el AG 2022 y 2023.

En la declaración de renta las personas naturales deben liquidar un anticipo al impuesto de renta por el siguiente período fiscal.

Para la declaración del año gravable 2022, las personas naturales deben tener en cuenta los siguientes detalles respecto al anticipo que liquidarán por el 2023.

Las personas naturales y sucesiones ilíquidas residentes, que durante el 2022 hayan recibido mesadas pensionales, deberán declarar dichos ingresos en la cédula de pensiones del formulario 210.

A continuación, te contamos todo lo que necesitas saber sobre esta cédula.

Para efectos de la liquidación de la cédula de pensiones en la declaración de renta de personas naturales y sucesiones ilíquidas residentes, es importante considerar detalles importantes sobre este procedimiento.

A continuación, con un ejemplo práctico aprenderás a determinar dicha renta líquida.

Una vez presentada la declaración de renta, tardará un período de 3 o 5 años para adquirir su firmeza ante la Dian, o de 6 o 12 meses si se accede al beneficio de auditoría.

Con esta condición jurídica, la declaración ya no podrá ser modificada por la administración tributaria o el contribuyente.

En la declaración de renta las personas naturales pueden aplicar algunos descuentos tributarios consagrados en la ley, con lo cual se podrá disminuir el impuesto a cargo en los casos que sean procedentes.

Conoce aquí los detalles al respecto

En cada una de las cuatro secciones de la cédula general, las personas naturales deberán depurar la renta líquida ordinaria de acuerdo con las indicaciones.

Te enseñamos cómo determinar la renta líquida para un trabajador independiente que declare sus ingresos en la sección de rentas por honorarios.

Las personas naturales, trabajadores independientes, que decidan imputar en su declaración de renta los costos y gastos procedentes, renunciando al 25 % de renta exenta, deberán depurar sus ingresos en la sección de rentas por honorarios de la cédula general.

Conoce sus características más importantes.

Dentro de la declaración de renta del año gravable 2022, las personas naturales podrán realizar las compensaciones por exceso de renta presuntiva y pérdidas fiscales obtenidas en años anteriores.

A continuación, te contamos todos los detalles que necesitas conocer sobre este tema.

El incremento patrimonial de las personas naturales de un año a otro debe quedar debidamente justificado en su declaración de renta. De lo contrario, dicho incremento podrá convertirse en una renta por comparación patrimonial, la cual terminará encareciendo el impuesto a cargo del contribuyente.