Un aspecto importante de la planeación fiscal consiste en determinar la periodicidad en que los responsables deben presentar y pagar las declaraciones de IVA durante el 2024.

En este editorial explicamos los obligados a realizar la presentación y pago de forma bimestral, cuatrimestral y anual.

El impuesto al valor agregado –IVA– conocido generalmente como impuesto sobre las ventas, está clasificado como un tributo indirecto de orden nacional y uno de los impuestos más importantes de la normativa fiscal colombiana. Su objetivo es gravar el consumo y los costos en los que se incurre en el proceso productivo de un bien […]

Por el año gravable 2021, el impuesto sobre las ventas deberá ser declarado y pagado de forma cuatrimestral y bimestral.

En este editorial podrás conocer los plazos para el cumplimiento de esta obligación, además de las novedades introducidas por la Ley 2010 de 2019 en relación con el IVA.

En Colombia, la carga tributaria que enfrentan los entes económicos es un factor determinante a la hora de diseñar sus estrategias de negocios, por lo que la planeación tributaria es una herramienta fundamental para el buen funcionamiento de dichos entes.

Estar desinformado sobre los últimos cambios por atender para realizar el cálculo de la parte de costos y gastos en efectivo que puede ser aceptada fiscalmente, sobreestimar dicha parte o liquidarla mal puede generarle diversos inconvenientes al contribuyente al momento de ser requerido por la Dian.

Estar desinformado sobre los últimos cambios a atender para realizar el cálculo de la parte de costos y gastos en efectivo que puede ser aceptada fiscalmente, sobreestimar dicha parte o liquidarla mal, puede generarle diferentes inconvenientes al contribuyente al momento de ser requerido por la Dian.

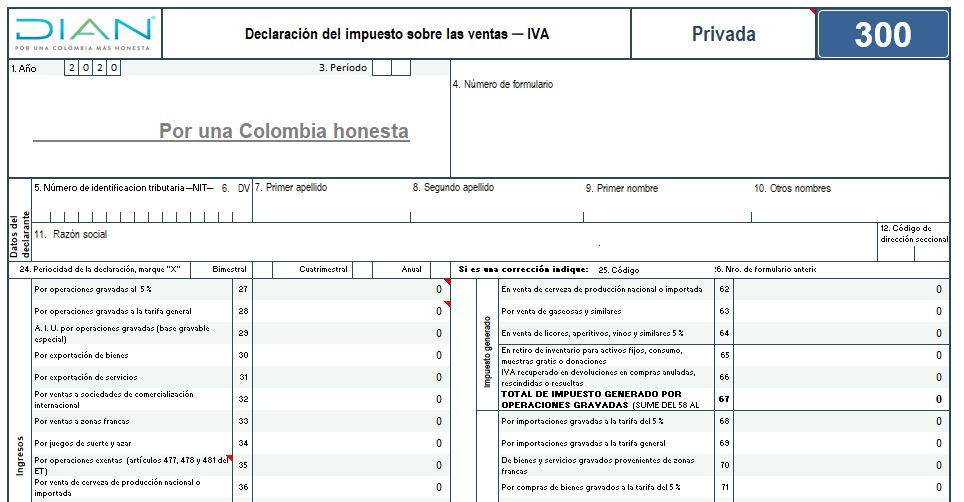

Teniendo en cuenta los cambios realizados por la Ley de crecimiento económico 2010 de 2019, compartimos esta plantilla para facilitar la elaboración del borrador y los anexos del nuevo formulario 300 para las declaraciones bimestrales, cuatrimestrales o anuales del IVA durante 2020.

Los agentes de retención son aquellas personas naturales o jurídicas autorizadas por la ley para efectuar la retención o percepción del tributo correspondiente. Así mismo, se han estipulado las obligaciones que estos agentes deben cumplir y las sanciones por el incumplimiento de las mismas.

La figura de administración, imprevistos y utilidad –AIU– es utilizada para efectos relacionados con la determinación del impuesto sobre las ventas, generado por ciertos servicios. A partir de la reforma tributaria se introdujeron cambios con respecto a la aplicación de bases gravables especiales.

Estarán gravados con IVA los servicios prestados por concepto de parqueadero para visitantes, parqueadero adicional y estacionamiento de bicicletas, así como el alquiler del salón comunal en una propiedad horizontal – conjunto residencial, de acuerdo con el Concepto 0009456 de 2018 de la Dian.

Con la reforma tributaria el IVA se empezó a aplicar a la venta o cesión de derechos sobre activos intangibles. Sin embargo, el literal b) del artículo 420 del ET no hace referencia exclusiva a los activos intangibles considerados en la Decisión 486 de 2000 de la Comunidad Andina de Naciones.

Mediante el Oficio 901902 de marzo 09 de 2017 la DIAN ratificó que la tarifa aplicable a la base especial AIU es del 19% y no del 16%, pues esta debe guardar correspondencia con la tarifa general del IVA, la cual ascendió al 19% tras la modificación del artículo 468 del ET.