El artículo 4 de la Resolución 220 del 2014 establece las personas naturales y jurídicas, y las entidades públicas y privadas que tienen la obligación de presentar información exógena por el año gravable 2015. Conozco cuáles son.

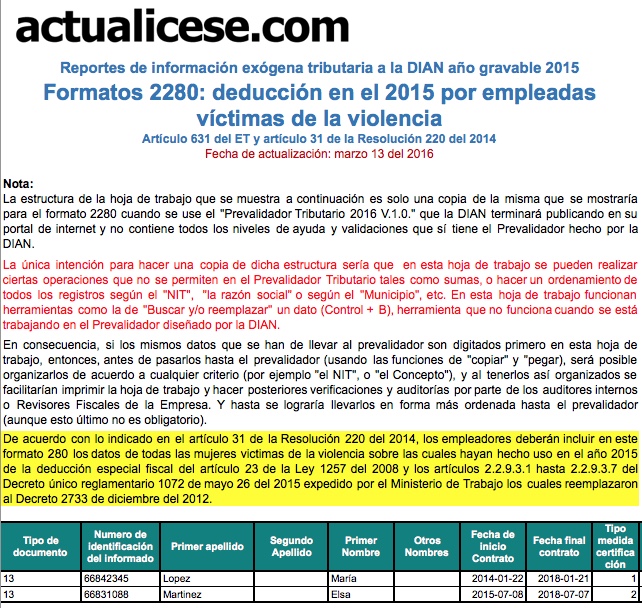

Para la información exógena del año gravable 2015, el artículo 31 de la Resolución 220 del 2014 establece que todas las personas naturales y jurídicas que durante el 2015 hayan empleado una o más mujeres víctimas de la violencia y que hayan hecho uso de la deducción especial en renta establecida en el artículo 23 de la Ley 1257 del 2008, deberán reportar en el formato 2280 a dichas mujeres, junto con los demás datos señalados en el artículo 21 de la resolución citada.

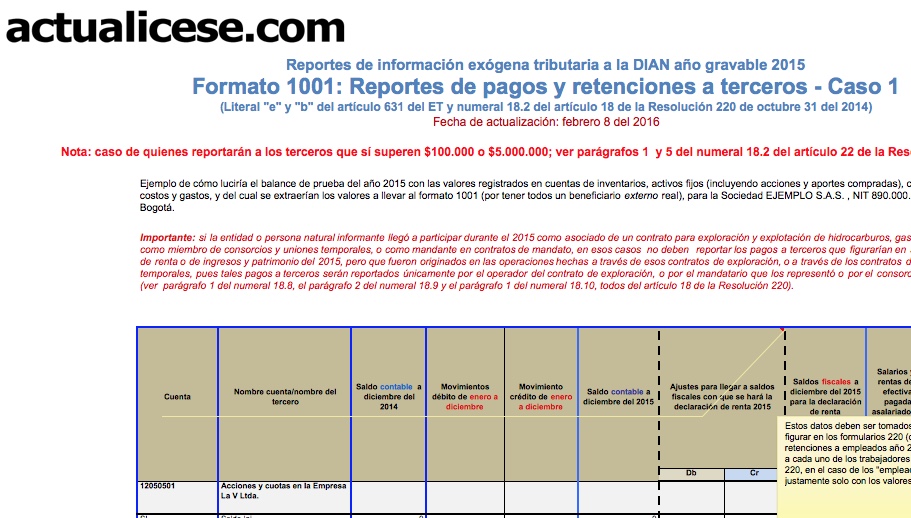

En este ejemplo se examina el caso de aquellos reportantes que no están obligados a discriminar en forma individualizada el detalle de la totalidad de los pagos a terceros sino que solamente tienen que hacerlo con aquellos terceros a quienes efectuaron pagos o causaciones que acumulados por todos los conceptos sí hayan sido iguales o superiores a $100.000 (si son por conceptos distintos a salarios y pagos laborales) o pagos que hayan sido iguales o superiores a $5.000.000 (si son por concepto de salarios y demás pagos laborales). Los pagos y/o causaciones que no superan esos topes los pueden agrupar bajo el NIT “222.222.222 cuantías menores” según el concepto a que correspondan (ver parágrafos 1 y 5 del numeral 18.2 del artículo 18 de la Resolución 220 del 2014).

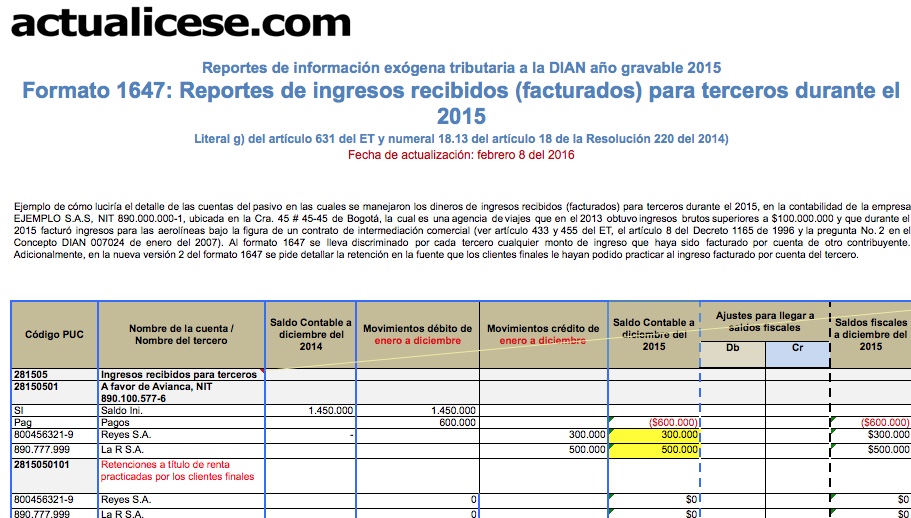

En el formato 1647 los reportantes deben informar los ingresos recibidos para terceros durante el 2015 que efectivamente hayan factura. Por el año gravable 2015, este formato se exige a todas las personas naturales y asimiladas, y a las jurídicas y asimiladas, que durante dicho año hayan practicado algún tipo de retención en la fuente (ya sea a título de renta, de IVA, de timbre, o de autorretención del CREE), pero siempre y cuando hayan facturado durante el 2015 ingresos para terceros sin importar cuanto haya sido el monto al final del año 2015 de sus ingresos propios más los ingresos facturados para terceros.

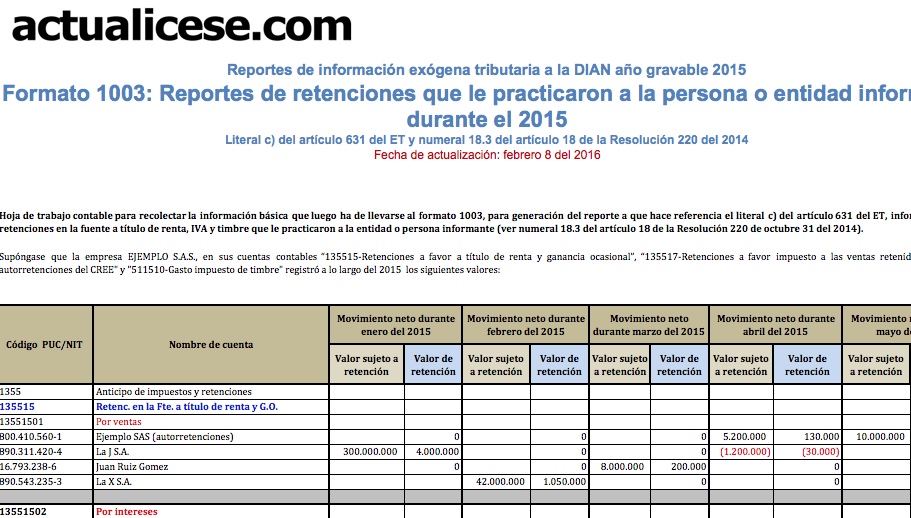

En el Formato 1003 se debe presentar un reporte de corte anual con los datos de la totalidad de las retenciones en la fuente a título de renta, IVA y timbre, que los terceros le hayan practicado durante el 2015 a la entidad o persona informante. No se deben incluir en este reporte las “autorretenciones” (ni a título de renta, ni a título del CREE), pues estas solo se reportan en el desarrollo de los literales “b” y “e”, formato 1001, pagos y retenciones.