En su Oficio 1064 de 2022 la Dian recordó las pautas que se deben considerar para decidir si se debe o no generar el respectivo IVA e INC en la venta de vehículos usados. Esto depende del tipo de vehículo que se esté negociando y de quien lo esté vendiendo.

Entérate de las pautas a continuación.

Las normas contenidas en los artículos 90, 148 al 156 y 312 del ET contemplan múltiples casos en los cuales no se acepta fiscalmente la pérdida en la venta de algunos activos fijos o movibles.

Lo anterior implica que los contribuyentes deban declarar de forma especial el costo fiscal.

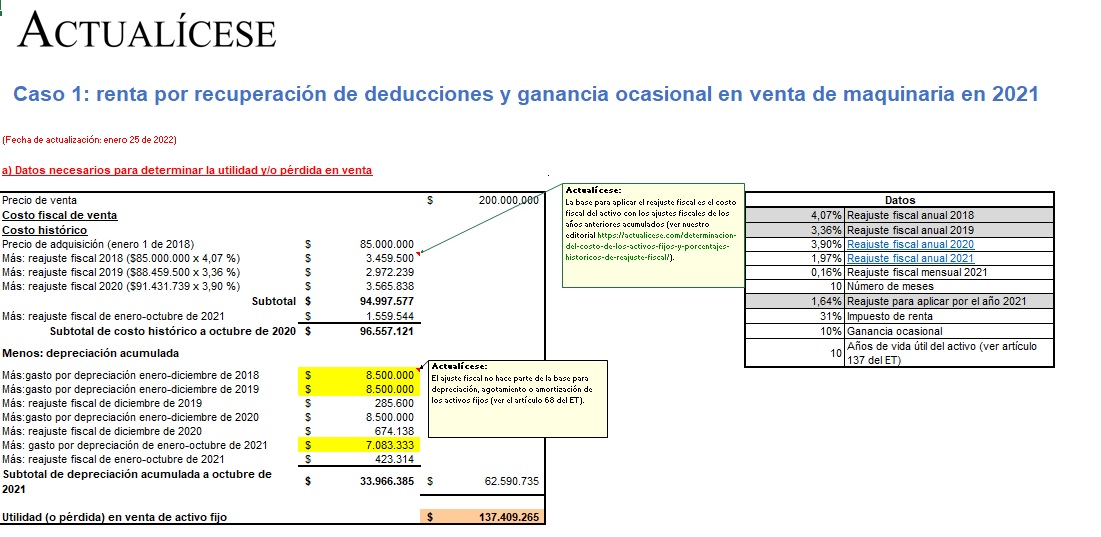

En esta herramienta puedes encontrar tres casos de ganancia ocasional en venta de activos fijos, a saber:

1) cuando la utilidad en venta es superior a la depreciación;

2) cuando la utilidad es inferior a la depreciación; y

3) cuando genera una pérdida en la venta del activo fijo.

¿Cómo deberíamos reconocer un bien en comodato o en usufructo tanto para la empresa que lo entrega como para la compañía que lo recibe? ¿Cuál es el tratamiento tributario? ¿Tiene alguna implicación que las dos empresas sean del mismo dueño?

Mediante el Concepto 0398 de junio 29 de 2021, el Consejo Técnico de la Contaduría Pública –CTCP– indica que para efectos contables lo primero por tener en cuenta es que los hechos económicos deben ser reconocidos por su esencia económica y no únicamente por su forma legal, de acuerdo con lo establecido en el artículo 3 de la Ley 1314 de 2009. De allí que, si la entidad transfiere el control del activo y no conservó riesgos y beneficios significativos, lo que procede es la baja del activo en la fecha en que se transfirió el control, reconociendo los nuevos derechos derivados de su transferencia que en este caso sería una cuenta por cobrar.

Sin embargo, para el caso expuesto en el concepto sobre la venta de un vehículo si la autorización para el blindaje del mismo se configura como un requisito indispensable para considerar la transferencia del control, la entidad que vende el vehículo no podría dar de baja el activo de sus estados financieros, dado que aún conservaría los riesgos y ventajas significativas. Para ello se deberán evaluar las circunstancias específicas de la transacción y el juicio profesional en la aplicación del marco normativo contable.

El CTCP señala que en algunas ocasiones entregar el vehículo no implica el traslado de los riesgos y ventajas asociados a la propiedad del activo, por lo que deben analizarse los riesgos relacionados con accidentes de tránsito, permisos o multas para proceder a su venta.

Así las cosas, si la entidad luego de realizar la evaluación respectiva da por sentada la transferencia del activo, podrá darlo de baja y reconocer la cuenta por cobrar desde el momento en que se efectúa la venta. Sin embargo, para efectos fiscales debe tenerse en cuenta que la venta de un vehículo al cual no se le ha realizado el proceso de traspaso se considera patrimonio de la entidad titular dueña del activo, por lo que deberá reconocerse así, y el valor recibido en la venta del activo deberá reconocerse como un pasivo. Cuando se realiza el traspaso se podrá reconocer el ingreso.

El artículo 196 del Estatuto Tributario establece que la utilidad originada en la venta de activos fijos depreciables se tratará como una renta líquida por recuperación de deducciones. Sin embargo, dicha renta líquida solo aplica en el régimen ordinario y no aplicaría en el régimen simple.

El Estándar Internacional establece que al comprar un bien inmueble o cualquier tipo de activo a un precio más bajo del que este pueda tener en el mercado, deberá reconocerse una utilidad en la compra de activos.

Te explicamos cómo contabilizar correctamente este tipo de transacciones.

A la hora de contabilizar la venta de un activo fijo se debe tener en cuenta que los avalúos comerciales (valor razonable) no son aceptados fiscalmente, dado que estos corresponden a una estimación y no a un valor real.

A continuación, presentamos un ejemplo práctico al respecto del tema.

¿Qué efectos fiscales genera la venta de activos fijos por contribuyentes acogidos al régimen simple de tributación?

¿Es correcto realizar el cobro del IVA sobre la venta de activos fijos?

Los inscritos en el SIMPLE liquidarán el impuesto de ganancia ocasional igual que en el régimen ordinario. Por ende, cuando vendan activos fijos poseídos por más de dos años, deberán tener definido su valor fiscal, por lo cual probablemente tendrán que estar informando cada año su patrimonio fiscal.

Cuando se vendan activos fijos poseídos por más de dos años, se formará una ganancia ocasional; si fueron poseídos por un período menor, habrá lugar a una renta ordinaria. En ese caso, ¿cómo se deberían medir los dos años o más de posesión para activos ocultos que solo se normalizaron durante 2019?