Existen diferencias entre la medición inicial y posterior de una maquinaria, así como situaciones que se pueden o no presentar ante una diferencia entre la tasa de depreciación contable y fiscal, y cómo contabilizar y presentar el impuesto diferido.

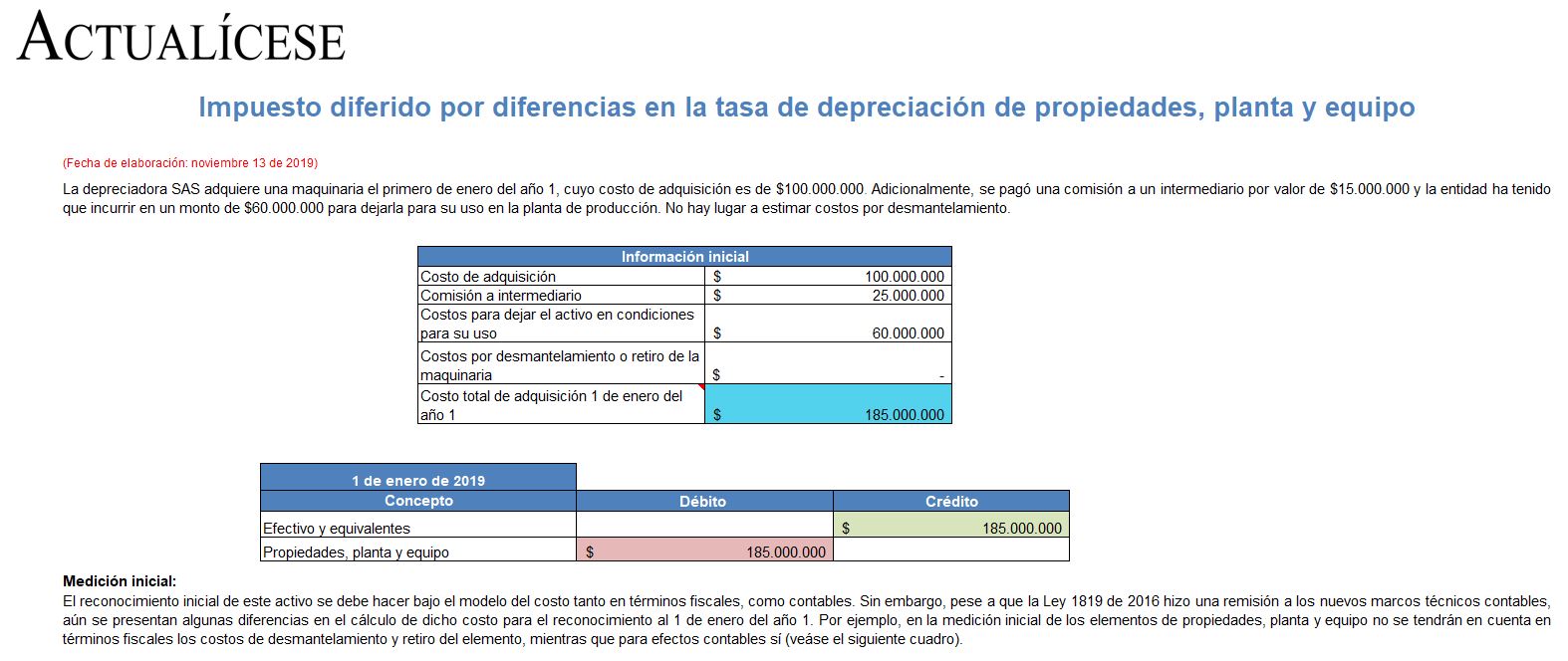

El reconocimiento inicial de los activos de propiedades, planta y equipo se debe hacer bajo el modelo del costo, tanto en términos fiscales como contables. Sin embargo, aunque la Ley 1819 de 2016 hizo una remisión a los nuevos marcos técnicos contables, aún se presentan diferencias en el cálculo de dicho costo.

Por ejemplo, en la medición inicial de los elementos de propiedades, planta y equipo no se tendrán en cuenta, en términos fiscales, los costos de desmantelamiento y retiro del elemento, mientras que para efectos contables sí.

En cuanto al reconocimiento posterior de las propiedades, planta y equipo, se presentan mayores diferencias entre el tratamiento contable y fiscal que en la medición inicial, ya que desde la emisión del Decreto 2496 de 2015, que modificó la sección 17 del Estándar para Pymes las propiedades, planta y equipo se podrán medir bajo el modelo de la revaluación o del costo, mientras que para efectos tributarios en mediciones posteriores se mantendrá el costo determinado en el reconocimiento inicial y no se tendrán en cuenta las revaluaciones a las que haya sido sometido el activo.

Debido a las diferencias que existen entre la medición inicial y posterior de los elementos de propiedad, planta y equipo, podrán existir diferencias entre las bases contables y fiscales que den lugar al impuesto diferido. No obstante, no se podrá decir que hay diferencias por vida útil, valor residual o métodos de depreciación diferentes, puesto que estos, para efectos del impuesto sobre la renta y complementario, tendrán el mismo tratamiento expuesto en el Estándar para Pymes.

Le invitamos a descargar este formato avanzado en Excel, en el cual exponemos con más detalle el tratamiento contable y fiscal en la medición de las propiedades, planta y equipo, qué situaciones se pueden o no presentar ante una diferencia entre la tasa de depreciación contable y fiscal, y cómo contabilizar y presentar el impuesto diferido.

Si usted desea ampliar su conocimiento sobre este tema, lo invitamos para que descargue esta herramienta, la cual es exclusiva para suscriptores ORO.

Si todavía no eres suscriptor, ¿Qué esperas para suscribirte ya

Bogotá: 7446402

Medellín: 6040737

Cali: 4854646

Barranquilla: 3854956

350 6663901 | 350 6663902

servicioalcliente@actualicese.co

/contacto