Actualizado: 20 septiembre, 2023 (hace 2 años)

Aquí encontrarás los 62 anexos en Excel y Word del Libro Blanco Cierre contable y conciliación fiscal: guía actualizada sobre las novedades contables y tributarias y su aplicación eficiente en las pymes, por el año gravable 2023, en su 4.ª edición, además de los cambios normativos posteriores a su publicación.

Descarga aquí los 62 anexos del Libro Blanco Cierre contable y conciliación fiscal: guía actualizada sobre las novedades contables y tributarias y su aplicación eficiente en las pymes, por el año gravable 2023.

En el vertiginoso mundo empresarial, anticiparse a los cambios es la clave para la supervivencia y el crecimiento. El proceso de cierre contable y fiscal no es solo el fin de un ciclo, sino la base para decisiones futuras. Por esta razón, esta cuarta edición del Libro Blanco Cierre contable y conciliación fiscal: guía actualizada sobre las novedades contables y tributarias y su aplicación eficiente en las pymes, por el año gravable 2023, será la herramienta de cierre y planeación eficiente para esta temporada.

En el proceso de cierre contable y conciliación fiscal 2023 es esencial…

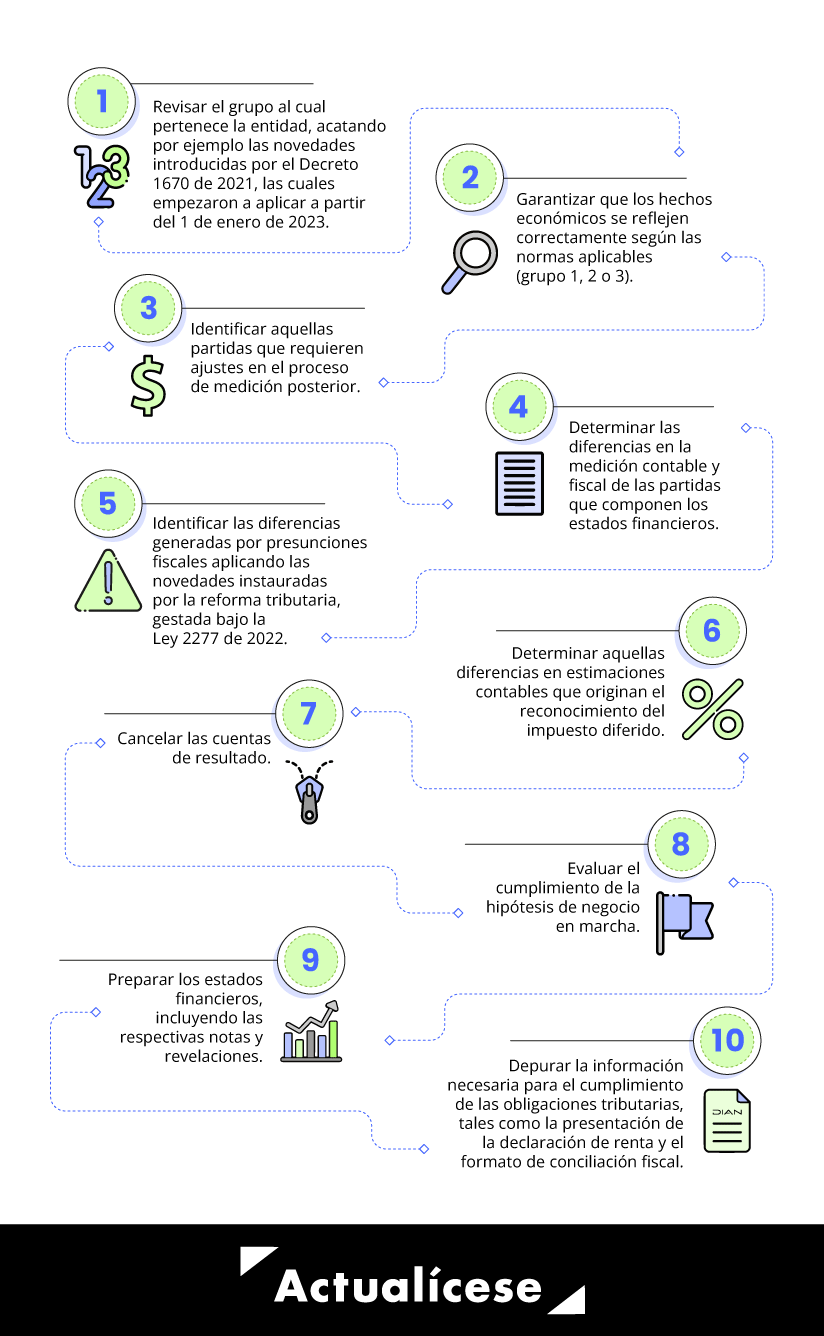

A partir de las novedades contables y tributarias que impactan el 2023, los principales procesos que deben seguirse en el proceso de cierre son:

Contenido de la publicación

El Libro Blanco Cierre contable y conciliación fiscal: guía actualizada sobre las novedades contables y tributarias y su aplicación eficiente en las pymes, por el año gravable 2023, se desarrolló a través de ejemplos, cuadros comparativos, infografías, tips contables y tributarios, y normativa relacionada,bajo un lenguaje de fácil comprensión. Se complementa con 62 anexos descargables en Excel y Word, en los cuales se aborda información relevante sobre esta estructura temática.

Con base en lo anterior, esta zona de complementos se diseñó para dar a conocer las actualizaciones que surjan en relación con el tema posterior a la terminación de la edición del libro, además de facilitar el acceso a los 62 anexos descargables en Excel y Word que se relacionan a continuación y que hacen parte integral de la publicación:

1. Simulador para la clasificación de entidades en los grupos 1, 2 y 3

A través de este simulador se puede evaluar el cumplimiento de los requisitos establecidos en el DUR 2420 de 2015 para determinar la clasificación de una entidad dentro de los grupos 1, 2 o 3. Lo anterior, teniendo en cuenta las novedades instauradas por el Decreto 1670 de 2021 en relación con los requisitos aplicables al grupo 3.

2. Modelo de política base de preparación de estados financieros bajo el Estándar para Pymes

Este formato constituye una guía para la elaboración de la primera parte del manual de políticas contables, teniendo como referencia el marco normativo del Estándar para Pymes y algunas definiciones básicas.

3. Casos prácticos sobre los aspectos relevantes en la contabilización de activos

En este formato se ejemplifican varios casos alusivos a los aspectos que deben tenerse en cuenta en la contabilización de activos, tales como efectivo y equivalentes, cuentas por cobrar y otros activos financieros, inventarios, propiedades, planta y equipo, propiedades de inversión, intangibles, activos biológicos, inversiones y criptoactivos.

4. Modelo de conciliación bancaria básica

En este formato se comparten tres plantillas para elaborar la conciliación bancaria que debe realizarse por lo menos de forma mensual.

5. Rotación de cartera y política de recaudo a clientes

Esta plantilla de control de cuentas por cobrar a clientes incluye la política de gestión de recaudo destinada por la entidad.

Se encuentran diferentes alertas para identificar cuáles clientes están en mora y cómo afecta esta información al indicador de rotación de cartera.

6. Métodos de valuación de inventarios – PEPS, PP e identificación específica

En este formato se ejemplifican casos prácticos sobre la aplicación de los métodos de valuación de inventario, primeros en entrar primeros en salir –PEPS–, promedio ponderado e identificación específica.

7. Métodos de depreciación

En este formato se expone un modelo para el cálculo de depreciación a través del método de línea recta, depreciación por componentes, método de saldos decrecientes y de unidades de producción.

8. Política de pagos y manejo de cuentas por pagar

Esta plantilla de control de cuentas por pagar incluye la política de gestión destinada por la entidad para identificar qué pagos priorizar.

9. Clasificación de instrumentos financieros como pasivo o patrimonio

En este archivo se plantean varios ejemplos para analizar los aspectos que se deben tener en cuenta para clasificar un instrumento financiero como pasivo o patrimonio.

10. Casos prácticos sobre los aspectos relevantes en la contabilización de pasivos

En este archivo se plantean varios ejemplos para analizar los aspectos que se deben tener en cuenta para clasificar un instrumento financiero como pasivo o patrimonio.

11. Clasificación de arrendamientos

En este formato se ilustran 5 casos prácticos sobre la clasificación de los contratos de arrendamiento de una entidad del grupo 2 como financieros u operativos, teniendo en cuenta las condiciones establecidas en la sección 20 del Estándar para Pymes.

12. Casos prácticos sobre los aspectos relevantes en la contabilización del patrimonio

En este formato se ejemplifican varios casos alusivos a los aspectos que deben tenerse en cuenta en la contabilización de las partidas del patrimonio, tales como aportes sociales, reserva legal y utilidades y dividendos.

13. Casos prácticos sobre la contabilización de ingresos en las pymes

En este formato se ejemplifican varios casos alusivos a los aspectos que deben tenerse en cuenta en la contabilización de los ingresos en pymes, tales como ingresos por venta de bienes, de servicios, de contratos de construcción, devoluciones y descuentos en ventas.

14. Casos prácticos sobre distribución de los CIF

En este formato se ejemplifican 2 casos prácticos sobre la distribución de los costos indirectos de fabricación. El primero, cuando la capacidad real está por debajo de la capacidad normal de producción, y el segundo, cuando la capacidad real excede la capacidad normal.

15. Presupuestos para determinar el control de una entidad sobre otra

En este formato se enuncian los presupuestos que deben evaluarse para establecer si una entidad tiene control sobre otra y en este sentido determinar la obligación de consolidar estados financieros.

16. Liquidador de indicadores de detrimento patrimonial e insolvencia financiera

En este liquidador se podrán calcular e interpretar fácilmente los indicadores de detrimento patrimonial e insolvencia financiera.

17. Modelo de certificación de estados financieros, versión simplificada

Este formato corresponde a un modelo simplificado de la certificación que debe emitir el representante legal, al igual que el contador público, en relación con los estados financieros, en virtud de lo dispuesto en el artículo 37 de la Ley 222 de 1995.

18. Modelo de certificación de estados financieros consolidados

Con este formato se puede obtener una guía sobre cómo certificar estados financieros consolidados, quiénes y en qué condiciones deben preparar este tipo de estados financieros, y qué normas se deben atender para dicho proceso.

19. Simulador del estado de situación financiera

Este simulador corresponde a un modelo de estado de situación financiera comparativo que incluye las partidas más relevantes utilizadas por una empresa del grupo 1 o 2 en el 2023. Incluye fórmulas relacionadas con los análisis financieros horizontal y vertical que se pueden usar para revisar las cifras incluidas en dicho modelo.

20. Presentación del estado de resultados y el ORI

Este formato expone un ejemplo de cómo llevar a cabo la presentación del estado del resultado integral por enfoques o por función por los años 2022 y 2023.

21. Excel para elaborar el estado de cambios en el patrimonio

Esta plantilla de Excel facilita la elaboración del estado de cambios en el patrimonio consolidado o individual de una entidad del grupo 2 (pyme). En este se ejemplifica un caso del estado de cambios en el patrimonio de una entidad de forma individual.

22. Estructura del estado de resultados y ganancias acumuladas

En este formato se ejemplifica la estructura del estado de resultados y ganancias acumuladas para una entidad.

23. Estado de flujos de efectivo – método directo

Este formato contiene un caso práctico sobre el estado de flujos de efectivo a través del método directo.

Adicionalmente, se encuentra una plantilla que facilitará la elaboración del estado de flujos de efectivo por el mencionado método.

24. Estado de flujos de efectivo – método indirecto

Este formato contiene un caso práctico sobre el estado de flujos de efectivo a través del método indirecto.

Adicionalmente, se encuentra una plantilla que facilitará la elaboración del estado de flujos de efectivo por el mencionado método.

25. Modelo de notas al estado de situación financiera

En este modelo se exponen algunas recomendaciones que ayudan a revelar los impactos de la información sobre el estado de situación financiera preparado por los períodos comparativos 2022-2023. Cabe aclarar que estas notas tienen un carácter ilustrativo.

26. Guía para las revelaciones en los estados financieros según el Estándar para Pymes

En este formato se expone un resumen sobre las revelaciones que contempla el Estándar para Pymes en cada una de sus secciones respecto a las principales partidas que componen los estados financieros.

27. Caso práctico sobre la corrección del efecto de las normas fiscales a través del impuesto diferido

En este formato se explica a través de un caso práctico cómo el impuesto diferido permite la corrección del efecto de las normas fiscales en los estados financieros.

28. Diferencias en la determinación del impuesto diferido

Esta plantilla permite identificar rápidamente si los rubros de la partida a evaluar generan diferencia, su naturaleza y si dan lugar a impuesto diferido activo o pasivo.

29. Métodos para identificar la naturaleza del impuesto

En este formato se desarrollan 2 casos prácticos sobre la aplicación de los métodos del balance y el aritmético en la identificación de la naturaleza del impuesto diferido.

30. Diferencias permanentes, temporales y temporarias: efectos en la utilidad contable y fiscal

En este formato se exponen los escenarios que surgen en relación con el efecto de las diferencias, permanentes, temporales y temporarias en la utilidad contable y fiscal dentro del proceso de cierre.

31. Impuesto diferido por gastos de establecimiento

En este formato se ejemplifican los pasos para identificar, reconocer y contabilizar

el impuesto diferido por el 2023 por gastos de establecimiento.

32. Impuesto diferido por deterioro de cartera

En este formato se ejemplifican los pasos para identificar, reconocer y contabilizar

el impuesto diferido por el 2023 por deterioro de cartera.

33. Impuesto diferido por compensación de pérdidas fiscales

En este formato se ejemplifican los pasos para identificar, reconocer y contabilizar

el impuesto diferido por el 2023 por compensación de pérdidas fiscales.

34. Impuesto diferido en venta de bienes inmuebles a largo plazo

En este formato se ejemplifican los pasos para identificar, reconocer y contabilizar

el impuesto diferido por el 2023 por la venta de bienes inmuebles a largo plazo.

35. Impuesto diferido por compensación de pérdidas fiscales y exceso de renta presuntiva

En este formato se ejemplifican los pasos para identificar, reconocer y contabilizar

el impuesto diferido por el 2023 por compensación de pérdidas fiscales y exceso de renta presuntiva.

36. Impuesto diferido por propiedades de inversión

En este formato se ejemplifican los pasos para identificar, reconocer y contabilizar

el impuesto diferido por el 2023 por propiedades de inversión.

37. Impuesto diferido por depreciación de propiedades, planta y equipo

En este formato se ejemplifican los pasos para identificar, reconocer y contabilizar

el impuesto diferido por el 2023 por depreciación de propiedades, planta y equipo.

38. Impuesto diferido por diferencia en cambio

En este formato se ejemplifican los pasos para identificar, reconocer y contabilizar

el impuesto diferido por el 2023 por diferencia en cambio.

39. Impuesto diferido por deterioro de inventario

En este formato se ejemplifican los pasos para identificar, reconocer y contabilizar

el impuesto diferido por el 2023 por deterioro de inventario.

40. Impuesto diferido por valorización de intangibles

En este formato se ejemplifican los pasos para identificar, reconocer y contabilizar

el impuesto diferido por el 2023 por valorización de intangibles.

41. Impuesto diferido en medición de activos biológicos

En este formato se ejemplifican los pasos para identificar, reconocer y contabilizar

el impuesto diferido por el 2023 en medición de activos biológicos.

42. Impuesto diferido por acciones medidas al valor razonable

En este formato se ejemplifican los pasos para identificar, reconocer y contabilizar

el impuesto diferido por el 2023 por acciones medidas a valor razonable.

43. Impuesto diferido en provisiones

En este formato se ejemplifican los pasos para identificar, reconocer y contabilizar

el impuesto diferido por el 2023 por provisiones.

44. Liquidador de tope de ingresos para formatos 2516 y 2517 por el año gravable 2023

A través de este liquidador se puede calcular el tope que establece el artículo 1.7.2 del DUT 1625 de 2016 para quedar obligado a presentar de forma virtual los formatos de conciliación fiscal por el año gravable 2023.

45. Matriz sobre la realización fiscal de ingresos, costos y gastos

En este modelo se expone una matriz con las indicaciones del Estatuto Tributario en relación con la realización de los ingresos, costos y gastos para efectos fiscales.

46. Modelo sobre los principales índices de coherencia tributaria para personas jurídicas

En este formato se enuncia un modelo sobre los principales índices de coherencia tributaria y su aplicación para el caso de las personas jurídicas.

47. Ejemplos sobre las diferencias más comunes en el proceso de conciliación fiscal

En este formato se exponen cuatro casos sobre las diferencias más comunes que pueden presentarse en la identificación de las partidas conciliatorias en el proceso de conciliación fiscal.

48. Guía sobre sistema de facturación electrónica y documentos soporte a 2023

En esta guía se distinguen los aspectos relevantes a tener en cuenta en relación con la factura electrónica, el documento soporte por operaciones con no obligados a facturar y el documento soporte de nómina electrónica por el 2023.

49. Modelo en Excel sobre subcapitalización en personas jurídicas por el año gravable 2023

En este formato se expone un caso práctico sobre la aplicación del límite de subcapitalización por el 2023 para las personas jurídicas.

50. Caso práctico sobre bancarización por el año gravable 2023

En este formato se desarrolla un caso práctico sobre la interpretación de la norma de bancarización contenida en el artículo 771-5 del ET por el año gravable 2023 para el caso de una persona jurídica, teniendo en cuenta el más reciente pronunciamiento del Consejo de Estado.

51. Liquidador de intereses presuntivos por el año gravable 2023

En este formato se exponen los 3 casos que pueden originarse en la liquidación de los intereses presuntivos entre sociedades y socios durante 2023, teniendo en cuenta el artículo 1 del Decreto 848 de mayo 29 de 2023.

52. Liquidador de renta líquida gravable por recuperación de deducciones

A través de este liquidador se pueden realizar simulaciones para determinar la utilidad por venta de un activo fijo depreciable que será renta por recuperación de deducciones.

53. Liquidador sobre los efectos fiscales de escriturar un bien inmueble por debajo del valor comercial

Por medio de este liquidador se puede identificar el efecto fiscal de escriturar un bien inmueble por debajo del valor comercial.

54. Tributación en el impuesto de renta de dividendos y participaciones por el año gravable 2023

En este formato se exponen varios casos prácticos sobre la tributación de los dividendos y participaciones por el año gravable 2023 cuando estos han correspondido a utilidades generadas en 2016 y anteriores o 2017 y siguientes y han sido recibidos por personas naturales y sucesiones ilíquidas residentes y no residentes, sociedades nacionales y extranjeras. Lo anterior, teniendo en cuenta las novedades instauradas por la Ley 2277 de 2022 y la reglamentación efectuada por el Decreto 1103 de 2023.

55. Simulador del beneficio de auditoría 2021, 2022 y 2023

En este formato se encuentra un simulador automático y manual para identificar si un contribuyente puede acogerse al beneficio de auditoría en las declaraciones de los años gravables 2021, 2022 o 2023. Además, contempla la prórroga establecida por el Plan Nacional de Desarrollo del Gobierno actual (ver el artículo 69 de la Ley 2294 de mayo 19 de 2023).

56. Reglamentación del descuento de becas por impuestos del artículo 257-1 del ET

En este formato se incluye una matriz con los aspectos más relevantes en relación con la reglamentación del descuento de becas por impuestos del artículo 257-1 del ET, de acuerdo con el Decreto 985 de 2022.

57. Casos prácticos sobre deducciones y descuentos tributarios en 2023

En este formato se desarrollan tres diferentes casos de descuentos y donaciones en los que se pueden evidenciar los cambios que fueron introducidos por la reforma tributaria para personas jurídicas para el período 2023.

58. Caso práctico sobre adquisición de activos con interés implícito

En este formato se desarrolla un caso práctico sobre la adquisición de activos que generan intereses implícitos.

59. Rentas exentas, descuentos, costos y deducciones para personas jurídicas por el año gravable 2023

En este formato se resumen las principales rentas exentas, descuentos tributarios, costos y deducciones que podrán aplicar las personas jurídicas por el año gravable 2023.

60. Control sobre las partidas conciliatorias por el año gravable 2023

En esta guía se detalla cada una de las partidas conciliatorias abordadas en el libro con su respectiva normativa y la página específica de la publicación en la que el usuario podrá encontrar el desarrollo del tema.

61. Caso práctico sobre el cálculo de la tasa mínima de tributación

En este formato de Excel se presenta un caso práctico sobre la depuración del resultado contable de una persona jurídica del régimen ordinario, teniendo en cuenta el cumplimiento de la liquidación del impuesto neto de renta y considerando la tasa mínima de tributación establecida en el parágrafo 6 del artículo 240 del ET, luego de la modificación realizada por el artículo 10 de la Ley 2277 de 2022.

62. Modelo general para la elaboración de estados financieros y cálculo de indicadores financieros

Este es un modelo de Excel para la elaboración de los estados financieros de una pyme por el ejercicio de 2023.

Incluye una plantilla para el análisis vertical y horizontal, el cálculo de los indicadores financieros y de detrimento patrimonial e insolvencia establecidos en el Decreto 1378 de 2021.

Descarga aquí los 62 anexos del Libro Blanco Cierre contable y conciliación fiscal: guía actualizada sobre las novedades contables y tributarias y su aplicación eficiente en las pymes, por el año gravable 2023.