Actualizado: 18 mayo, 2023 (hace 2 años)

Aquí hablaremos sobre...

- Estos son los requisitos para quedar obligado a presentar la declaración de renta de personas naturales por el año gravable 2022

- Contenido de la publicación

- Novedades posteriores a junio 20 de 2023 sobre el tema

Aquí encontrarás los 37 anexos en Excel del Libro Blanco Declaración de renta de personas naturales: manual teórico-práctico para evitar sanciones y maximizar los beneficios fiscales, por el año gravable 2022, en su 6.ª edición, además de los cambios normativos posteriores a su publicación.

Fecha de actualización: agosto 1 de 2023

La evolución de las diferentes herramientas de fiscalización que utiliza la Dian le permite tener un control más exhaustivo sobre el cumplimiento de las diversas obligaciones tributarias por parte de las personas naturales y jurídicas dentro de cada período, de allí la importancia de estar actualizado en los pormenores que circundan esta obligación tributaria para minimizar la ocurrencia de inexactitudes u omisiones que puedan implicar la liquidación de sanciones.

Estos son los requisitos para quedar obligado a presentar la declaración de renta de personas naturales por el año gravable 2022

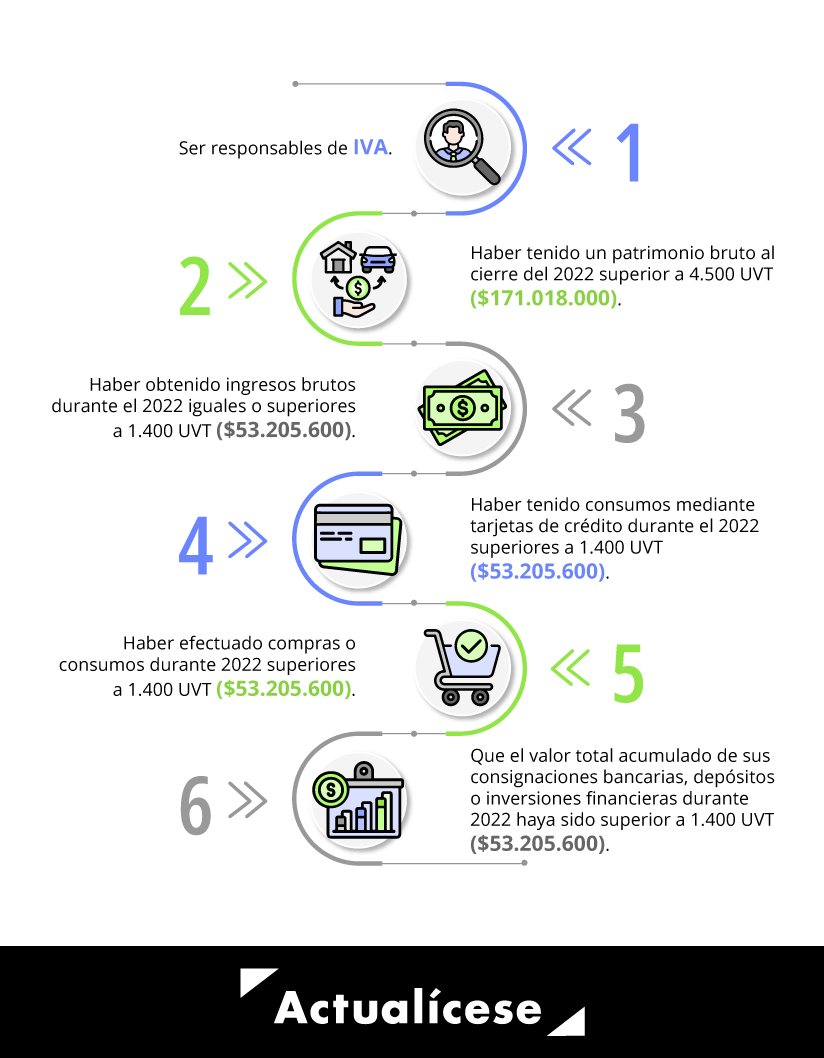

De la lectura de los artículos 1.6.1.13.2.6 y 1.6.1.13.2.7 del DUT 1625 de 2016, modificados por el artículo 1 del Decreto 2487 de 2022, se puede concluir que dicha obligación tributaria por el año gravable 2022 recaerá sobre las personas naturales y sucesiones que por el mismo año hayan cumplido con alguna de las siguientes condiciones:

Contenido de la publicación

El Libro Blanco Declaración de renta de personas naturales: manual teórico-práctico para evitar sanciones y maximizar los beneficios fiscales, por el año gravable 2022 se desarrolló a través de ejemplos, cuadros comparativos, infografías, tips tributarios, y normativa relacionada,bajo un lenguaje de fácil comprensión. Se complementa con 37 anexos descargables en Excel y Word, en los cuales se aborda información relevante sobre esta estructura temática

Con base en lo anterior, esta zona de complementos se diseñó para dar a conocer las actualizaciones que surjan en relación con el tema posterior a la terminación de la edición del libro, además de facilitar el acceso a los 37 anexos descargables en Excel y Word que se relacionan a continuación y que hacen parte integral de la publicación:

1. Determinación de la residencia fiscal para personas naturales año gravable 2022

En este archivo de Excel se enuncian 14 ejemplos sobre la determinación de la residencia fiscal a partir de la aplicación de algunos de los requisitos del artículo 10 del ET por el año gravable 2022.

2. Ejercicios sobre los requisitos para declarar renta por parte de personas naturales por el año gravable 2022

En este archivo de Excel se incluye una matriz con la ruta de preguntas que se deben analizar para determinar si una persona natural está obligada a declarar por el año gravable 2022. Adicionalmente, se enuncian 17 situaciones sobre la aplicación de dichos interrogantes y se incluye una pestaña con 11 casos prácticos especiales sobre la evaluación de los requisitos que aplican para el cumplimiento de este requerimiento (patrimonio, ingresos, consumos con tarjetas de crédito, compras y consumos totales, consignaciones bancarias, depósitos e inversiones financieras).

3. Check list sobre los soportes para la declaración de renta y complementario de una persona natural

En este archivo de Excel se presenta una check list a manera de resumen con los principales soportes que se deben tener en cuenta para la preparación y elaboración de la declaración de renta de personas naturales por el año gravable 2022. Esta permite la marcación de los documentos y parametrización por medio de colores para que la persona que está preparando la declaración de renta pueda llevar un control sobre aquellos soportes que tiene, los que están pendientes o los que no aplican por su condición específica.

4. Depuración de información reportada por terceros para la declaración de renta por el año gravable 2022

En este archivo se incluye un caso práctico en el que se utiliza la información reportada por terceros para facilitar el diligenciamiento de una declaración de renta por el año gravable 2022 para una persona natural residente que obtuvo ingresos por rentas laborales. Lo anterior, teniendo en cuenta que el reporte de terceros que proporciona la Dian es una guía para facilitar el diligenciamiento de la declaración de renta, pero no exonera al contribuyente de la responsabilidad de reportar en su declaración su información real sobre ingresos, deducciones, patrimonio, etc.

5. Cálculo de intereses presuntivos por préstamos a socios durante 2022

En este archivo de Excel se consolida un liquidador para determinar si con ocasión de los préstamos que los socios realizaron a las entidades durante 2022 habría necesidad o no de practicar algún ajuste en la declaración de renta.

6. Liquidador del componente inflacionario por el año gravable 2022

En este archivo de Excel se ejemplifican los aspectos que deben tenerse en cuenta al momento de aplicar el componente inflacionario vigente por el año gravable 2022 en las declaraciones de renta por dicho período.

7. Tributación en el impuesto de renta de los dividendos y participaciones de personas naturales por el año gravable 2022

En este archivo de Excel se enuncian varios casos para ejemplificar la forma en que tributan por el año gravable 2022 las personas naturales frente a los dividendos y participaciones recibidos, de conformidad con las novedades de la Ley 2010 de 2019 y la reglamentación efectuada por el Decreto 1457 de 2020.

Este archivo aborda:

a. La aplicación de los artículos 48 y 49 del ET.

b. La tributación de los dividendos y participaciones recibidos por personas naturales residentes y sucesiones ilíquidas de causantes residentes.

c. La tributación de los dividendos y participaciones recibidos por sociedades nacionales.

d. La tributación de los dividendos y participaciones recibidos por sociedades extranjeras, personas naturales no residentes y sucesiones ilíquidas de causantes no residentes.

e. Un resumen sobre las principales reglas para la tributación de los dividendos y las situaciones especiales que se pueden presentar entre los diferentes regímenes tributarios.

8. Simulador del efecto del rechazo de costos y gastos sin factura electrónica

En este simulador se ejemplifica el porcentaje máximo de costos y gastos no soportados en factura electrónica que se puede incluir en la declaración de renta de 2020 y siguientes.

Se explican los costos y gastos que deben tenerse en cuenta para calcular dicho porcentaje, que por el 2022 es del 10 %.

9. Costo fiscal de inventarios para obligados a llevar contabilidad

Este archivo de Excel detalla una matriz sobre cómo establecer el costo fiscal de los inventarios para un obligado a llevar contabilidad.

10. Liquidador histórico de reajuste fiscal 2005-2022

Este archivo corresponde a un modelo en Excel con el que se podrá verificar el costo fiscal del activo fijo, de acuerdo con el artículo 70 del ET y la aplicación del reajuste fiscal por el año gravable 2022.

11. Caso práctico de ajuste del valor patrimonial de bienes raíces por el año gravable 2022

En este archivo se desarrolla un caso práctico sobre el ajuste en el valor patrimonial que puede hacerse en relación con el costo de los bienes raíces a causa de las posibilidades que brindan los artículos 70 o 73 del ET, reglamentados por el Decreto 2609 de diciembre 28 de 2022.

12. Certificado para deducción por dependientes por el año gravable 2022

Este archivo corresponde a un modelo en Word sobre el certificado que deben utilizar las personas naturales para aplicar la deducción por dependientes en su declaración de renta.

13. Certificado laboral para deducción del primer empleo, año gravable 2022

Este es un modelo de la certificación que se debe entregar al Ministerio del Trabajo para aplicar la deducción del primer empleo equivalente al 120 % de los pagos a empleados menores de 28 años, conforme a la Resolución 846 de 2021, para acreditar el vínculo laboral.

14. Ejemplo sobre la aplicación de la norma de subcapitalización por el año gravable 2021

En este archivo de Excel se ejemplifica la aplicación de la norma de subcapitalización contenida en el artículo 118-1 del ET para el caso de una persona natural por el año gravable 2022.

15. Modelo del certificado del beneficio tributario por contratación de adultos mayores

Este corresponde a un modelo de la certificación que deben expedir la persona natural y el representante legal (o revisor fiscal) de la persona jurídica contribuyente del impuesto de renta que deseen acceder a los beneficios tributarios de la Ley 2040 de 2020 por contratar adultos mayores no pensionados.

16. Caso práctico sobre bancarización para personas naturales por el año gravable 2022

En este archivo se desarrolla un caso práctico sobre la aplicación de la norma de bancarización por el año gravable 2022 para una persona natural.

17. Modelo de documento soporte para operaciones con no obligados a facturar

Este es un modelo de Excel (con macros) para elaborar el documento soporte para operaciones con no obligados a facturar y sus respectivas notas de ajuste cuando se emiten de forma física, de acuerdo con las novedades instauradas por la Resolución 000488 de 2022.

18. Deducción vs. descuento ICA

En este archivo de Excel se ejemplifican los efectos de tomar como descuento o deducción en la declaración de renta del año gravable 2022 el impuesto de industria y comercio pagado.

19. Reglamentación del descuento de becas por impuestos del artículo 257-1 del ET

En este formato se incluye una matriz con los aspectos más relevantes en relación con la reglamentación del descuento de becas por impuestos del artículo 257-1 del ET, de acuerdo con el Decreto 985 de 2022.

20. Valor patrimonial de acciones y aportes en la declaración de renta del año gravable 2022

En este archivo de Excel se ejemplifica la forma en que una persona natural no obligada a llevar contabilidad determinaría el valor patrimonial de las acciones y aportes a diciembre 31 de 2022.

21. Valor patrimonial de los criptoactivos en la declaración de renta por el año gravable 2022

En este modelo se exponen varios casos de medición de criptoactivos en lo que respecta a su valor patrimonial, dependiendo de si se trata de un contribuyente obligado o no a llevar contabilidad.

22. Casos prácticos de criptoactivos de una persona natural en la declaración de renta del año gravable 2022

En este archivo se desarrollan tres casos prácticos en relación con el tratamiento fiscal de los criptoactivos como parte del patrimonio de una persona natural residente no obligada a llevar contabilidad y los ingresos por la venta de dicha inversión, con o sin retención en la fuente, los cuales se registrarán en el formulario 210 del año gravable 2022.

Este archivo corresponde a un liquidador mediante el cual se puede realizar el cálculo de los valores expresados en UVT o determinar la equivalencia de cifras en pesos a UVT.

24. Simulador de renta exenta de cesantías e intereses, numeral 4 del artículo 206 del ET, año gravable 2022

En este simulador se podrá calcular el monto que una persona natural podrá llevar como exento en su declaración de renta y complementario por el año gravable 2022, con base en la aplicación de la renta exenta de la que trata el numeral 4 del artículo 206 del ET respecto de las cesantías e intereses a las cesantías.

25. Ejercicios sobre el diligenciamiento de las casillas que componen el formulario 210 por el año gravable 2022

En este archivo de Excel se encontrarán una serie de ejercicios relacionados con la determinación de las rentas líquidas en cada una de las cédulas, así como de otros tópicos importantes para el diligenciamiento de las casillas que componen el formulario 210 por el año gravable 2022.

26. Renta líquida gravable por comparación patrimonial

En este archivo de Excel se expone un simulador para establecer cuándo se origina la renta líquida gravable por comparación patrimonial en la presentación de la declaración de renta del año gravable 2022.

27. Cédula general, rentas exentas y deducciones limitadas

En este simulador se ejemplifica cómo se realiza la depuración de la renta líquida de la cédula general, cómo se aplican las rentas exentas en la renta presuntiva y cómo opera el cálculo que realiza el Muisca para distribuir el total de rentas exentas y deducciones limitadas en cada una de las secciones de la cédula general, haciendo precisión en algunas inconsistencias que persisten desde el 2020 frente a este tema.

28. Liquidación de sucesión ilíquida e impuesto de ganancia ocasional por el año gravable 2022

En este archivo de Excel se expone un ejemplo sobre la liquidación de una sucesión ilíquida por el 2022 y la forma en que los herederos deben declarar los bienes recibidos con ocasión de la liquidación del impuesto de renta y complementario por el año gravable 2022.

29. Carta para solicitar el descuento tributario por donación

Este modelo en Word puede utilizarse por las personas naturales y jurídicas que hayan realizado donaciones a las entidades del régimen tributario especial o las entidades no contribuyentes de las que tratan los artículos 22 y 23 del Estatuto Tributario –ET– (se debe tener presente que si alguien se encuentra en el régimen simple de tributación como donante, no habrá lugar a este tipo de descuento).

La idea de este documento es recordar a la entidad beneficiaria que debe entregar el certificado.

30. Liquidador de anticipo en la declaración de renta del año gravable 2022

A través de este liquidador se puede calcular el anticipo de renta del 2023 en la declaración de renta y complementario del año gravable 2022.

31. Liquidador de sanción por extemporaneidad antes del emplazamiento

En esta herramienta se puede liquidar la sanción por extemporaneidad de las declaraciones tributarias que no fueron presentadas dentro del plazo estipulado, siempre y cuando la Dian aún no haya proferido el emplazamiento.

32. Liquidador de sanción por extemporaneidad después del emplazamiento

En esta herramienta se puede liquidar la sanción por extemporaneidad de las declaraciones tributarias que no fueron presentadas oportunamente, cuya presentación se hace después del emplazamiento.

Al interior de esta se puede ubicar una guía completa sobre qué se debe atender para liquidar dicha sanción, revisando diferentes tipos de declaraciones.

33. Liquidadores de sanciones por no declarar

En este archivo de Excel se comparten 12 liquidadores de sanción por no declarar para diferentes tipos de obligaciones tributarias, como la declaración de renta y complementario, IVA, activos en el exterior, entre otras.

34. Certificado de no declarante del impuesto de renta y complementario por el año gravable 2022

Este certificado es necesario si una persona natural no está obligada a presentar la declaración de renta por el año gravable 2022, pero requiere un soporte de sus ingresos y patrimonio para realizar un proceso bancario o estudiantil.

35. Liquidador de sanción por corrección presentada por el contribuyente

En este formato de Excel se detalla el paso a paso que se debe seguir para liquidar correctamente la sanción por corrección.

36. Liquidador de sanción por inexactitud

Este liquidador de sanción por inexactitud en Excel está elaborado con base en lo expuesto en los artículos 647, 648, 709 y 713 del ET.

Aquí se puede conocer por qué la Dian liquida esta sanción, qué procesos debe tener en cuenta el contribuyente y el paso a paso para saber el monto de la sanción.

.

37. Casos prácticos sobre el beneficio de auditoría en la declaración de renta del año gravable 2022

En este formato se exponen cuatro ejemplos sobre la aplicación del beneficio de auditoría contemplado en el artículo 689-3 del ET sobre las declaraciones de renta y complementario del año gravable 2022.

Descarga aquí los 37 anexos del Libro Blanco Declaración de renta personas naturales: manual teórico-práctico para evitar sanciones y maximizar los beneficios fiscales

Novedades posteriores a junio 20 de 2023 sobre el tema

1.Dian liberó reporte de terceros de exógena para personas naturales por el año gravable 2022: el sábado 15 de julio de 2023 la Dian liberó para consulta de las personas naturales y sucesiones ilíquidas inscritas en el RUT, y que posean una cuenta de usuario activa en la plataforma Muisca, el reporte de terceros de exógena por el año gravable 2022.

Si bien la información exógena tributaria reportada por terceros no es indispensable para diligenciar la declaración de renta, sí se convierte en una herramienta que facilita su diligenciamiento, pues le permite al contribuyente validar los datos frente a su realidad jurídica, económica y financiera, y contar así con la información necesaria al momento de realizar este ejercicio.

2. Aclaración sobre el reconocimiento del ingreso por concepto de cesantías para trabajadores con régimen anterior a la Ley 50 de 1990: el parágrafo 1 del artículo 1.2.1.20.7 del DUT 1625 de 2016, reglamentado por el Decreto 2250 de 2017, estableció que, en el caso del auxilio de cesantía del régimen tradicional del Código Sustantivo del Trabajo, contenido en el capítulo VII, título VIII, parte primera, y demás disposiciones que lo modifiquen o adicionen, se entendería realizado con ocasión del reconocimiento del pasivo por parte del empleador.

Para tales efectos, se estableció que el trabajador debía reconocer, cada año gravable, el ingreso por auxilio de cesantías, tomando la diferencia resultante entre los saldos a treinta y uno (31) de diciembre del año gravable en materia de declaración del impuesto sobre la renta y complementario, y el del año inmediatamente anterior. En caso de retiros parciales antes del treinta y uno (31) de diciembre de cada año, el valor correspondiente se adicionaría.

No obstante, con la Sentencia del Consejo de Estado 23727 de 2021 se anuló tal parágrafo bajo el argumento de que este desconocía lo dispuesto en los artículos 26 y 27 del ET, relacionados con la realización del ingreso, pues tal prestación, al estar regulada explícitamente por el artículo 249 del Código Sustantivo del Trabajo –CST–, solo se causa por la terminación del contrato laboral o por la solicitud del trabajador que cumpla los requisitos legales, momento en el cual surge el reconocimiento patrimonial. De esta forma se concluye que para aquellos trabajadores con régimen anterior a la Ley 50 de 1990 hay lugar al reconocimiento del ingreso fiscal por tal concepto en el momento en que sean efectivamente pagadas.

Sin embargo, dado que el aparte declarado nulo fue el parágrafo 1 del artículo 1.2.1.20.7 del DUT 1625 de 2016, con ocasión de que no existía una norma superior en materia fiscal que lo respaldara, resulta importante mencionar que la misma sentencia indicó:

De otra parte, se aclara que, si bien es cierto que el artículo 22 de la Ley 1943 de 2018 y el artículo 30 de la Ley 2010 de 2019, que modificaron el artículo 27 del Estatuto Tributario, establecen la previsión dispuesta en la norma demandada, también lo es que esto no impide el estudio de fondo de la validez del acto acusado con base en las normas vigentes al momento de su expedición.

El subrayado es nuestro.

Así las cosas, con el artículo 22 de la Ley 1943 de 2018 y el artículo 30 de la Ley 2010 de 2019 se adicionó el numeral 3 al artículo 27 del ET, incluyendo el tratamiento que había sido concebido por el Decreto 2250 de 2017 y que fue declarado por el Consejo de Estado como nulo en la referida sentencia. En lo que respecta a la Ley 1943 de 2018, esta fue declarada inconstitucional por la Corte Constitucional a través de la Sentencia C-481 de 2018. No obstante, en lo referente a la adición realizada por el artículo 30 de la Ley 2010 de 2019, tal indicación fue reglamentada por el Decreto 1435 de 2020. Por tanto, al ser una norma superior de carácter constitucional, que además no ha sido declarada inexequible por la autoridad competente, que en este caso es la Corte Constitucional, se tiene que se aplicará lo siguiente respecto al reconocimiento fiscal del ingreso (por cesantías de años 2017 y siguientes) para los trabajadores con régimen anterior a la Ley 50 de 1990:

- Para los trabajadores del sector privado: reconocerán como ingreso la diferencia entre el valor de las cesantías causadas en el pasivo del empleador al 31 de diciembre de 2022 y las causadas a diciembre 31 de 2021.

- Para los trabajadores del sector público: de acuerdo con lo contemplado en el artículo 9 del Decreto 1435 de 2020, mediante el cual se adicionó el parágrafo 4 al artículo 1.2.1.20.7 del DUT 1625 de 2016, para el caso de los servidores públicos cuyo régimen corresponde al de cesantías anualizadas, la realización del ingreso (ver numeral 3 del artículo 27 del ET, adicionado por el artículo 30 de la Ley 2010 de 2019) corresponderá al momento en que las cesantías se consolidan y quedan disponibles en las cuentas de cada uno de los servidores (es decir, cuando sean efectivamente pagadas). Para tal efecto, las entidades públicas empleadoras reportarán este valor en el certificado de ingresos y retenciones en el año gravable en que se realiza el ingreso.

Finalmente, respecto de las cesantías de años 2016 y anteriores, estas constituirán ingreso en el momento en que sean retiradas de la cuenta del pasivo del empleador.

3. El Consejo de Estado se pronuncia sobre la aplicación del límite de las 100 UVT en relación con la norma de bancarización. Mediante la Sentencia 026676 de julio 19 de 2023 se anularon de forma parcial los oficios Dian 0935 y 1275 de 2018 en lo relativo a la aplicación del límite de las 100 UVT aplicable a los pagos realizados por personas jurídicas y naturales que perciban rentas no laborales.

En el último oficio, la Dian indicó que la limitante contenida en el parágrafo 2 del artículo 771-5 del ET se encontraba establecida para el conjunto de los pagos realizados a favor de un mismo sujeto no relativos a cada transacción. Por esta razón, se interpretó que los pagos en efectivo a favor de un mismo individuo por encima del límite de las 100 UVT no serían reconocidos por la Dian como costos o deducciones de las personas jurídicas y naturales que perciban rentas no laborales y efectúen tales pagos.

No obstante, el Consejo de Estado, al evaluar el objetivo de la introducción de la norma en el ordenamiento colombiano (mediante la exposición de motivos del proyecto de ley que daría lugar a la Ley 1819 de 2016, a través de la cual se introdujo el mencionado parágrafo 2), concluyó que al fijarse el tope de 100 UVT para pagos en efectivo, la ley buscaba limitar el valor de las transacciones, independientemente de si beneficiaban o no a un mismo destinatario. Por lo anterior, el carácter de individual al que alude la norma debe entenderse referido a una transacción en particular, y no al individuo que percibe el pago, como lo expresaba la Dian.

Así las cosas, si antes se interpretaba que si a un tercero se le realizaban pagos por $30.000.000 en el año conformados por 10 transacciones de $3.000.000, serían rechazados $26.199.600 por el año gravable 2022 ($30.000.000 – $3.800.400). Ahora, con el pronunciamiento del Consejo de Estado se tiene que todos los $30.000.000 serían aceptados fiscalmente en el sentido de que las transacciones de forma individual no superaron el tope de las 100 UVT por el período mencionado.