Actualizado: 1 agosto, 2025 (hace 1 mes)

Se acercan los vencimientos para la presentación de la declaración de renta de personas naturales correspondiente al año gravable 2024, cuyo periodo inicia el 12 de agosto y finaliza el 24 de octubre de 2025.

Por ello, es fundamental estar preparado y conocer los aspectos clave para cumplir exitosamente con esta obligación tributaria.

En los próximos días, las personas naturales y sucesiones ilíquidas contribuyentes que pertenecen al régimen ordinario deberán presentar la declaración de renta correspondiente al año gravable 2024. En consecuencia, es primordial que tanto contribuyentes, como contadores y asesores tributarios, se preparen con los documentos necesarios para cumplir con esta obligación.

En esta declaración se debe registrar la información del contribuyente como, por ejemplo, los ingresos obtenidos en el año, los costos y gastos asociados a su actividad económica, deducciones especiales y rentas exentas, entre otros aspectos a considerar que detallamos a continuación:

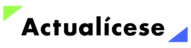

Verifica los requisitos para la declaración de renta en 2025: ¿estás obligado a declarar?

De acuerdo con lo establecido en los artículos 592 y 594-3 del Estatuto Tributario –ET–, junto con lo dispuesto en el artículo 1.6.1.1.3.2.7 del DUT 1625 de 2016 (luego de ser modificado con el Decreto 2229 de diciembre 22 de 2023), deben presentar la declaración de renta las personas naturales y sucesiones ilíquidas que durante 2024 pertenecieron al régimen ordinario si cumplen con alguno de los requisitos que se muestran a continuación:

Movimientos entre tu cuenta bancaria y Nequi influyen en la declaración de renta

Recuerda que uno de los requisitos establecidos es el tope de consignaciones bancarias, depósitos o inversiones financieras, el cual no debe superar los $65.891.000 para el año gravable 2024. Si se excede este monto, la persona quedará obligada a presentar la declaración de renta.

No obstante, muchos contribuyentes desconocen que mover su propio dinero entre productos financieros, como transferir fondos desde una cuenta bancaria a una billetera digital tipo Nequi o Daviplata, también se considera una consignación bancaria válida para efectos fiscales.

Así lo dio a conocer la Dian mediante sus redes sociales el pasado 10 de julio de 2025, señalando lo siguiente:

Transferir el mismo dinero entre sus cuentas bancarias y luego a una billetera virtual puede convertirlo en responsable de declarar renta. Cada ingreso a sus cuentas bancarias o billeteras virtuales se registra como una consignación.

Por ello, se recomienda a las personas naturales que utilicen Nequi, Daviplata u otras billeteras digitales que revisen sus movimientos durante el año y confirmen si excedieron o no el límite señalado previamente.

Documentación en orden y verificación de información exógena para la declaración de renta

Una vez el contribuyente determine si está obligado o no a presentar la declaración de renta, es fundamental reunir una serie de documentos que respalden aquellos ingresos, costos o gastos, retenciones que le hayan practicado, etc.

Así mismo, se puede consultar la información exógena que la Dian ha puesto a disposición para verificar o complementar los datos necesarios.

Entre los documentos que el contribuyente debe reunir se encuentran los siguientes:

Documentos para determinar el patrimonio en la declaración de renta

La Dian exige que en el formulario 210 para la declaración de renta del año gravable 2024 de personas naturales residentes y sucesiones ilíquidas de causantes residentes (prescrito por la Dian a través de su Resolución 000044 de marzo 14 de 2024 y modificado con la Resolución 000120 de julio 31 de 2024) se informe el valor de su patrimonio. Para cumplir con esta exigencia el contribuyente podrá reunir documentos como:

- Escrituras de adquisición de los bienes inmuebles y/o certificados de instrumentos públicos.

- Factura de compra o documento que acredite el valor de adquisición de los vehículos.

- Estado de cuenta del impuesto de vehículos.

- Declaración o estado de cuenta del impuesto predial de los bienes inmuebles que posea el contribuyente.

- Certificados de las inversiones del contribuyente, emitidos por las entidades donde se constituyó la inversión (por ejemplo: CDT, bonos, derechos fiduciarios, inversiones obligatorias, entre otras).

- Extractos de obligaciones financieras, tarjetas de crédito, entre otros.

- Certificados o extractos de los saldos de las cuentas de ahorro y corrientes, emitidos por las entidades financieras.

Documentos necesarios para determinar los ingresos en la declaración de renta

Este es uno de los aspectos más críticos al elaborar la declaración de renta de una persona natural, ya que los ingresos pueden provenir de diversas fuentes y, por tanto, es necesario analizarlos y clasificarlos adecuadamente en cada cédula o subcédula correspondiente del formulario 210.

Para que esta clasificación se realice de manera exitosa, se deben reunir los documentos necesarios que acrediten el origen de dichos ingresos, por ejemplo:

- Certificado de ingresos y retenciones laborales (formulario 220).

- Certificado de indemnizaciones por accidentes de trabajo o de enfermedad.

- Certificado de indemnizaciones por maternidad.

- Certificado de gastos de entierro del trabajador.

- Certificado de seguro por muerte.

- Certificado de compensaciones por muerte de miembros de las Fuerzas Militares y la Policía Nacional.

- Relación de contratos o facturas del contribuyente.

- Certificados de rendimientos financieros pagados por las entidades correspondientes.

- Otros documentos relacionados, según corresponda.

Documentos para determinar los pagos que constituyen deducciones, descuentos y rentas exentas en la declaración de renta

Dentro de las estrategias utilizadas para disminuir el impuesto a pagar por el contribuyente en su declaración de renta se encuentran conceptos como el uso de las deducciones especiales permitidas por la ley, descuentos tributarios y rentas exentas. Estos deben estar debidamente soportados con documentos como los siguientes:

- Certificado de pagos de intereses por préstamos para adquisición de vivienda.

- Certificados por pagos de salud obligatoria.

- Certificados por pagos de medicina prepagada.

- Certificados de aportes voluntarios a cuentas de ahorro para el fomento de la construcción –AFC–.

- Certificados de aportes voluntarios a seguros privados de pensiones –FVP–.

- Certificados de aportes a cuentas de ahorro voluntario contractual –AVC–.

- Relación de facturas de gastos, indicando el valor total.

- Otros documentos relacionados, según aplique.

Verificar la información exógena con los datos reales del contribuyente

Por último, como se ha explicado en uno de nuestros editoriales, los contribuyentes pueden consultar la información exógena a través de la página web de la Dian, con el objetivo de validar y comparar los datos allí reportados frente a su realidad económica al momento de elaborar su declaración de renta.

No obstante, aunque esta información puede servir como guía, en ningún caso reemplaza la documentación soporte mencionada anteriormente.

Material relacionado