¡Estamos transmitiendo en vivo!

Finanzas desde el ser: integrando propósito, consciencia y bienestar a la práctica contable

Este es un beneficio gratuito para ti y solo debes identificarte con tu correo electrónico para acceder.

Nuevos recursos

ACTUALIDAD - 11 septiembre, 2025

ACTUALIDAD - 10 septiembre, 2025

Auditoría y revisoría fiscal - 10 septiembre, 2025

Auditoría y revisoría fiscal - 10 septiembre, 2025

Auditoría y revisoría fiscal - 10 septiembre, 2025

Contabilidad - 10 septiembre, 2025

ACTUALIDAD - 9 septiembre, 2025

ACTUALIDAD - 9 septiembre, 2025

ACTUALIDAD - 9 septiembre, 2025

Auditoría y revisoría fiscal - 9 septiembre, 2025

Auditoría y revisoría fiscal - 9 septiembre, 2025

Auditoría y revisoría fiscal - 9 septiembre, 2025

ACTUALIDAD - 8 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

Certificaciones - 5 septiembre, 2025

ACTUALIDAD - 4 septiembre, 2025

ACTUALIDAD - 4 septiembre, 2025

Curso - 5 septiembre, 2025

Capacitación - 29 agosto, 2025

Capacitación - 21 agosto, 2025

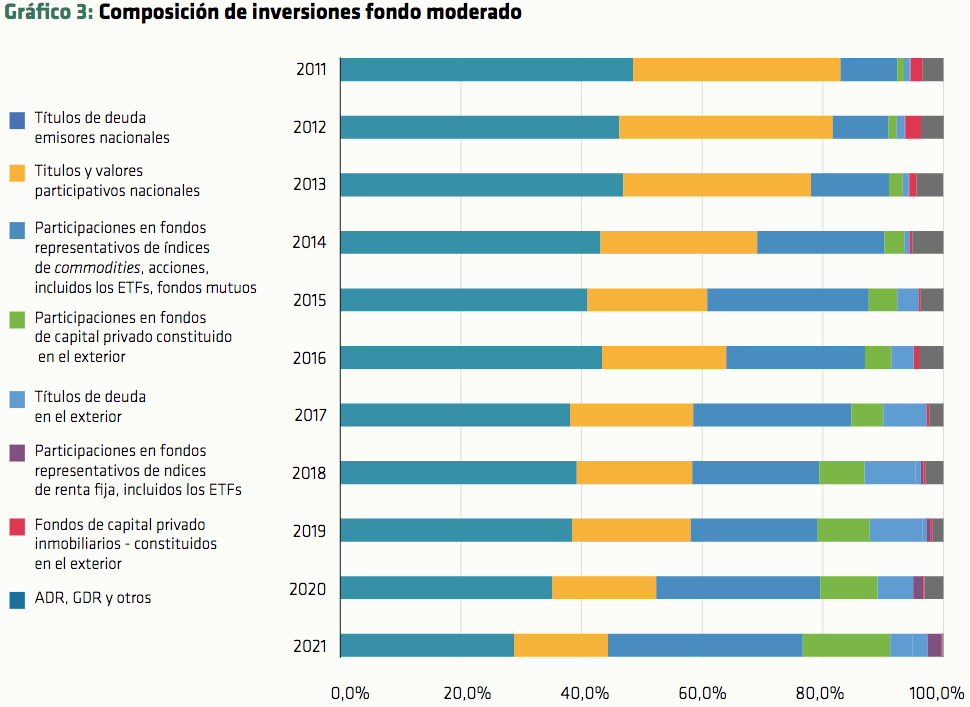

En los últimos 10 años la inversión de los ahorros pensionales ha variado, de productos financieros sencillos a más complejos, de inversiones locales a internacionales.

Algunos fondos han ganado participación, mientras otros la perdieron.

Se dio un cambio en la naturaleza de las inversiones realizadas.

El ahorro pensional es el fruto de más de 28 años de aportes realizados por 17,5 millones de afiliados al régimen de ahorro individual con solidaridad –RAIS–.

Al corte de diciembre de 2021, su monto rodeaba los 360 billones de pesos, lo que equivale al 30 % del producto interno bruto.

La más reciente edición de la revista de Fasecolda analiza la evolución de las inversiones de los ahorros pensionales del 2011 al 2021, luego de la aparición de los esquemas multifondos.

La publicación explica que el cambio regulatorio al Estatuto Orgánico del Sistema Financiero –EOSF– supuso una novedad en el régimen de inversiones de las administradoras de fondos de pensiones y de cesantías –AFP–. En este sentido, el Decreto 2555 de 2010 reglamentó un nuevo régimen de inversión de los fondos de pensiones obligatorias y cesantías.

En este se determinan las características de las inversiones por tipo de fondo, las inversiones admisibles (nacionales y externas), las calificaciones para estas, los límites de inversión en títulos y/o valores participativos por tipo de fondo, los límites de concentración por emisor y de propiedad accionaria, entre otros.

La regulación no solo determina el tipo de inversiones que se pueden realizar, sino que contiene un conjunto de reglas para limitar la exposición de las AFP al riesgo.

Por ejemplo, solo pueden invertir en títulos emitidos en el exterior cuando estos tengan una determinada calificación o invertir hasta en un 10 % de la propiedad accionaria de una compañía en particular. También establece que las inversiones en títulos de deuda pública no pueden exceder el 50 % del valor de los cuatro fondos. Se trata de una regulación compleja y rígida que deja poca discrecionalidad a las administradoras.

A los cambios en el régimen de inversiones se sumó la expedición de dos decretos en 2010 y 2018, los cuales modificaron los criterios de afiliación a cada fondo. Las normas buscaban una mayor correspondencia entre los riesgos financieros asumidos y la edad de las personas; de esta manera, quienes estaban cerca a su edad de pensión fueron trasladadas al régimen de inversión conservador y los nuevos afiliados y la población joven al fondo de mayor riesgo.

El resultado de estos cambios normativos, así como el hecho de pensionar a un número mayor de personas con el paso de los años, reconfiguraron el escenario de inversiones realizadas por las AFP.

Con todo lo anterior, algunos fondos ganaron participación, mientras otros la perdieron, al tiempo que se dio un cambio en la naturaleza de las inversiones realizadas.

Después de 28 años de adoptado el régimen de ahorro individual con solidaridad, el monto acumulado por los trabajadores colombianos asciende a 358 billones de pesos al corte de diciembre de 2021. Durante los últimos 10 años el valor del ahorro se ha multiplicado 3,6 veces; ajustado por inflación, el crecimiento real ha sido cercano al 215 %.

Para el 2011 un 90 % de los ahorros estaba en el fondo moderado; el restante 10 % se distribuía entre los fondos de retiro programado y conservador. Para finales de 2021, la participación del fondo moderado había caído a un 67 %, mientras que los fondos restantes habían ascendido a un 33 %. El crecimiento fue notorio en el fondo de mayor riesgo y en el de retiro programado, que representan un 13 % y un 11 % de los recursos en la actualidad.

El uso dado al ahorro pensional en Colombia durante la última década ha variado considerablemente. Cinco son los mayores cambios que se evidencian en la evolución de las inversiones.

Desde el punto de vista de Fasecolda, en los últimos diez años la inversión de los ahorros pensionales ha variado de manera significativa de productos financieros sencillos a otros más complejos, de inversiones locales a internacionales, de inversiones financieras a otras reales, y de títulos de naturaleza pública a otros de naturaleza privada; todo en busca de una mayor rentabilidad para los afiliados. Según concluye la entidad:

Estos cambios representan una mayor diversificación de los portafolios y de los riesgos administrados por las AFP, lo que mejora la eficiencia en la administración de los recursos y en el balance del riesgo de rentabilidad; al mismo tiempo, suponen una mayor responsabilidad para las AFP, en términos de gobierno corporativo y transparencia.