Guía multiformato

Preparación y presentación de la declaración de renta de personas naturales año gravable 2024, con sus formatos 2516 y 2517

Libro digital

Curso virtual

Plantillas en Excel

Consultorio en vivo

Aplica descuento para suscriptores

$133.000

Antes: $185.000

Para Oro: $129.500

Para Platino: $92.500

Disponible el 13 de junio de 2025*

*Fecha sujeta a cambios por Actualícese

Cada año aumenta más el número de declarantes, y para presentar la declaración de renta del año gravable 2024 de personas naturales y sucesiones ilíquidas (residentes o no, lleven contabilidad o no), se deben tener en cuenta los cambios introducidos por la Ley 2277 de 2022, así como:

*Fecha sujeta a cambios por Actualícese

Aplica descuento para suscriptores

$133.000

Antes: $185.000

Para Oro: $129.500

Para Platino: $92.500

Disponible el 13 de junio de 2025*

*Fecha sujeta a cambios por Actualícese

1. Formularios 110, 210 (con instructivos) para declaraciones de renta año gravable 2024. Formularios 160 (con instructivo) para declaración de activos en el exterior a enero 1 de 2025.. Formulario 220 (con instructivo) para certificar rentas de trabajo del año gravable 2024.

2. Indicadores y otros datos básicos para la preparación y presentación de la Declaración de renta año gravable 2024 de las personas naturales y/o sucesiones ilíquidas.

3. Cambios importantes introducidos por la Ley 2277 de 2022 a la liquidación del impuesto de renta y de ganancia ocasional de las personas naturales residentes y no residentes para el año 2023 y siguientes.

4. Fundamentos básicos del Impuesto de Renta y complementarios, y del Régimen Simple, por el año gravable 2024 para Personas naturales y sucesiones ilíquidas colombianas y extranjeras, obligadas y no obligadas a llevar contabilidad, residentes y no residentes.

5. ¿Cuáles personas naturales fueron sólo contribuyentes de renta en el régimen ordinario durante el 2024, y cuáles se convierten en contribuyentes obligadas a declarar renta por el año gravable 2024?.

6. Activos en el exterior a enero 1 de 2025: ¿Quiénes deberán reportarlos y en qué formulario?.

7. Cálculo y manejo de la diferencia en cambio para obligados y no obligados a llevar contabilidad luego de los cambios de la Ley 1819 de 2016.

8. Deducción de Intereses del año 2024 a favor de los no vinculados económicamente requiere obtener certificados especiales que se deben expedir antes del vencimiento de la presentación de la declaración de renta año gravable 2024.

9. Manejo de los ingresos que constituyen ganancias ocasionales por herencias, por la venta de la casa de habitación consignando el dinero luego en las cuentas AFC, y por loterías, rifas y similares.

10. Proceso de bancarización del artículo 771-5 del ET: doctrina de la DIAN contenida en el Concepto 19439 de julio 27 de 2018 reinterpreta los parágrafos de dicha norma pero fue afectada con fallo del Consejo de Estado de julio 29 de 2023 para el expediente 26676.

11. Beneficio de auditoría del artículo 689-3 del ET para el cierre del año gravable 2024.

12. Impuesto diferido al cierre del 2024 para contribuyentes que se acogieron al Régimen simple en el 2025.

13. Inscripción en el RUT para personas naturales que declaran renta en el régimen ordinario por primera vez.

14. Novedades en la elaboración y entrega de los formatos 2516 y 2517 para año gravable 2024 los cuales estarán a cargo de las personas naturales y/o sucesiones ilíquidas que por el 2024 se quedaron en el régimen ordinario y llevaron contabilidad en Colombia de forma obligatoria o voluntaria.

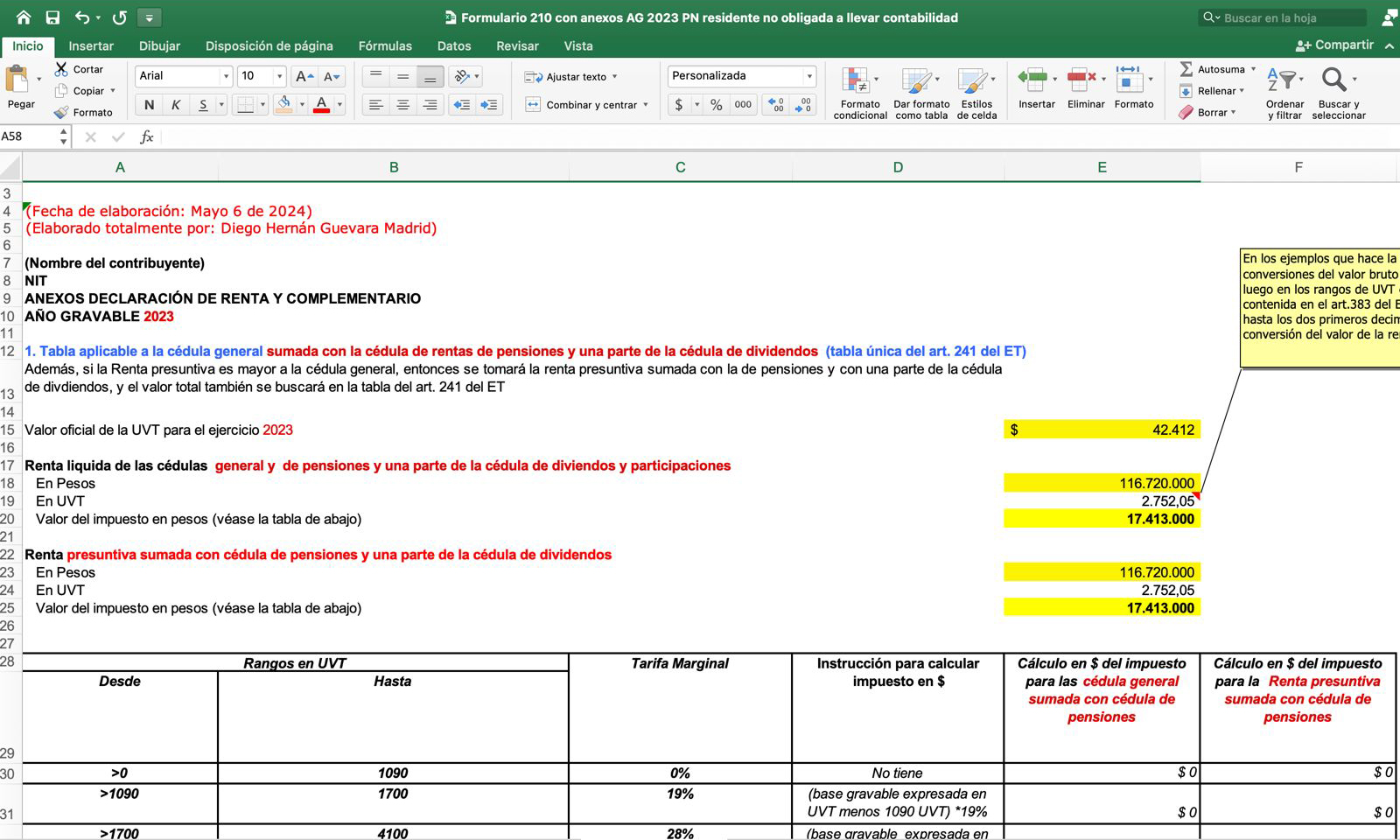

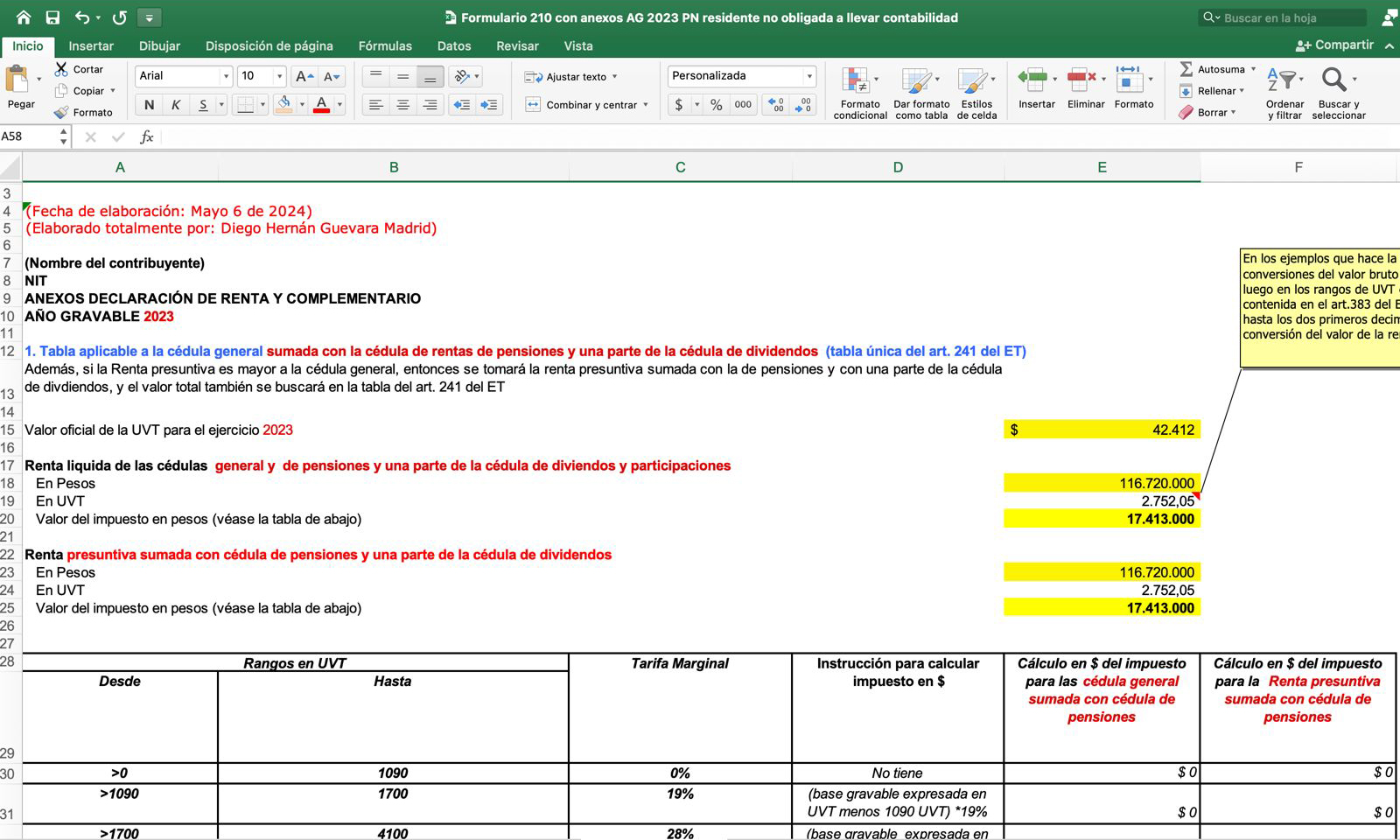

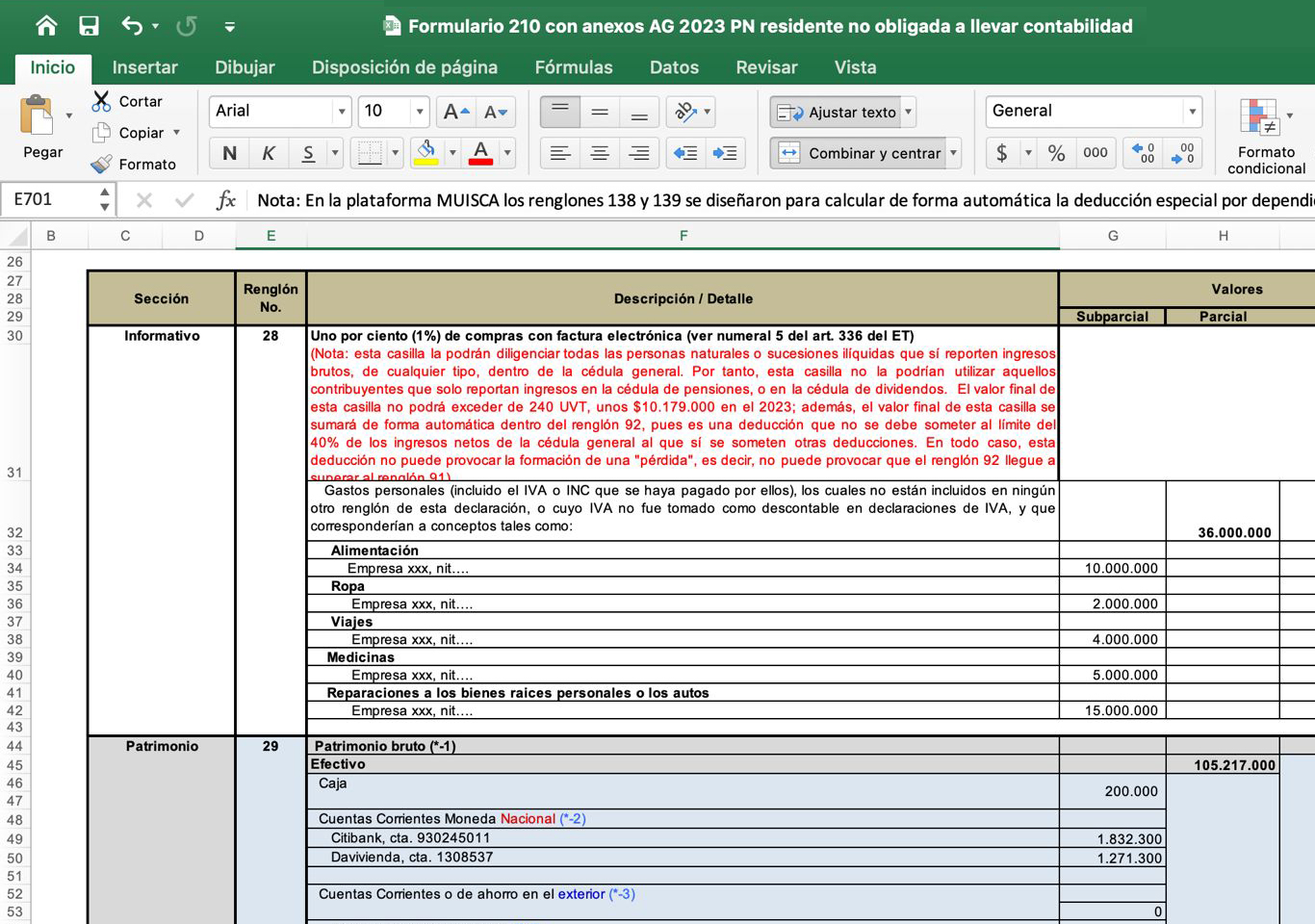

15. Ejercicio práctico con la depuración de la renta ordinaria en la declaración de renta año gravable 2023 de un asalariado residente.

16. Personas naturales que responderán por el impuesto anual al patrimonio que se causará en enero 1 de 2025.

17. Ley 2277 de 2022 modificó instrucciones sobre la liquidación oficial de las declaraciones tributarias para los omisos mediante la figura de “facturación del impuesto”.

18. Ley 2277 de 2022 modificó las normas penales por activos omitidos, pasivos inexistentes, ingresos omitidos, costos y deducciones inexistentes, anticipos y retenciones inexistes.

Contador Público de la Universidad del Valle con amplia experiencia en el manejo de los temas de los impuestos nacionales. Conferencista en las más recientes reformas tributarias. Ex miembro de la firma Deloitte & Touche Ltda. y de la firma Cabrera y Asociados S.A. de Cali. Profesor en programas de diplomados, y escritor de artículos para la revista Impuestos y del periódico Ámbito Jurídico de Legis. Actualmente es el Líder de Investigación Contable y Tributaria en Actualícese.

Aplica descuento para suscriptores

Cumple satisfactoriamente con esta obligación con la Guía de Diego Guevara

$133.000

Antes: $185.000

Para Oro: $129.500

Para Platino: $92.500

Disponible el 13 de junio de 2025*

*Fecha sujeta a cambios por Actualícese

© 2023 actualicese.com Todos los derechos reservados - Colombia