Inclusión financiera: obstáculos a trabajar para que brecha de género no siga en ascenso

Para Freddy Castro hay un rezago financiero de género, del cual explica sus factores.

Daniela Londoño afirma que la inclusión financiera de mujeres contribuye a generar un mayor empoderamiento.

Adriana Yauhar cree que se debe trabajar en una oferta de productos financieros con rasgos de mujeres.

Para Freddy Castro hay un rezago financiero de género, del cual explica sus factores.

Daniela Londoño afirma que la inclusión financiera de mujeres contribuye a generar un mayor empoderamiento.

Adriana Yauhar cree que se debe trabajar en una oferta de productos financieros con rasgos de mujeres.

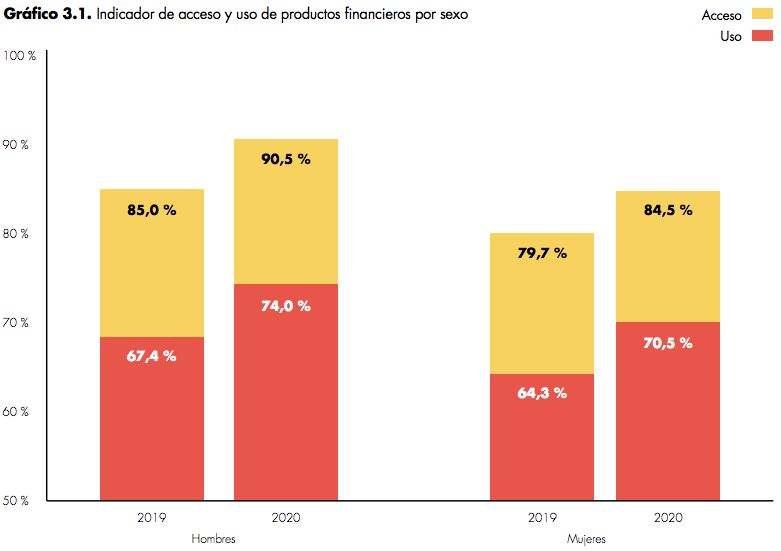

Los resultados del Reporte de inclusión financiera 2020, presentados el 15 de julio de 2021 por la Superfinanciera –SFC– y la Banca de las Oportunidades –BdO–, indicaron que la pandemia impulsó el crecimiento en el indicador de acceso, el cual mide el porcentaje de los adultos con al menos un producto financiero.

Al cierre de diciembre del año anterior, 2,6 millones de personas accedieron por primera vez a un producto del sistema financiero, mientras que en 2019 accedieron 1,4 millones.

El anterior resultado supone que el 87,8 % de los adultos colombianos contaba con al menos uno de estos productos. Así, el número de adultos con al menos un producto activo o vigente subió de 23,5 millones a 26,4 millones entre 2019 y 2020.

Pese a los resultados positivos observados, un reto continúa presente en el escenario de la inclusión financiera en nuestro país: la equidad en el acceso de los productos financieros.

Según el reporte:

(…) se continúan evidenciando heterogeneidades por sexo, edad y regiones. (…) continúa la brecha de acceso a productos financieros a favor de los hombres. El indicador de acceso de ellos fue el 90,5 %, mientras que el de ellas fue el 84,5 %.

Existe un rezago por factores idiosincráticos y socioeconómicos

Al respecto, como afirma Freddy Castro, director de Banca de las Oportunidades, en su columna Las finanzas y el empoderamiento de la mujer, en cuanto a la brecha de género, la proporción de mujeres con servicios financieros es menor a la de los hombres en 20 puntos porcentuales.

Este rezago ha estado determinado por factores idiosincráticos y socioeconómicos. En relación con los hombres, las mujeres se caracterizan por el poco control sobre sus finanzas y la baja ocupación laboral y tenencia de tierra, así como su mayor dedicación al hogar y la economía del cuidado.

Y es que según la Organización de Naciones Unidas, una de cada tres mujeres casadas en países en desarrollo no tiene control sobre el gasto de los hogares en compras importantes y una de cada diez no es consultada sobre cómo se deberían utilizar sus propios ingresos.

El reporte de inclusión financiera indica además que los adultos con rangos de edad entre 41 y 65 años, y entre 26 y 40 años, obtuvieron los mayores niveles de acceso a algún producto financiero con el 94,4 % y el 85 %, respectivamente. Los adultos con más de 65 años reportaron los niveles más bajos: 80,2 %.

Mujeres jóvenes, las más alejadas del sistema financiero

En relación con la brecha de edad, afirma Castro, las mujeres más jóvenes están más apartadas del sistema financiero que el resto por sus adversidades en el mercado laboral.

Ellas, quienes son las que menos participan en el mercado laboral y tienen la tasa de desempleo más alta, son también las que menos acceden al sistema financiero. Cuando el porcentaje de mujeres con algún servicio financiero es 80 %, el de las mujeres entre los 18 y 25 años es de 51 %, una distancia de cerca de 30 puntos porcentuales.

La anterior diferencia se explica porque las cuentas de ahorro, el producto más usado por los colombianos y la puerta de entrada al sistema financiero, se abren, en más de la mitad de los casos, de manera inducida o por sugerencia de sus empleadores.

Estrategias a implementar para que ellas tengan un mayor acceso a productos financieros

Identificados los factores que no permiten a las mujeres acceder en mayor nivel a productos financieros en Colombia, vale la pena mencionar algunas estrategias que se deberían implementar para revertir la situación.

Como afirma Daniela Londoño, jefa de análisis económico de Banca de las Oportunidades, en diálogo con Actualícese, una de las estrategias que se puede implementar para que las mujeres tengan un mayor acceso es el diseño de productos y servicios ajustados en mayor medida a sus necesidades.

Para ello es necesario contar con más información y estudios sobre cuáles son sus preferencias y qué es lo que puede estar limitando la apertura de productos de depósito o crédito. Asimismo, es clave fomentar tanto el acceso como el uso. Recordemos que la inclusión y educación financiera de las mujeres contribuye a generar un mayor empoderamiento.

Desde el punto de vista de Adriana Yauhar, especialista en educación financiera de Banca de las Oportunidades, se podrían implementar dos tipos de estrategias. La primera, encaminada a la oferta de productos financieros pensados en las características de las mujeres, como lo son sus ingresos y las garantías o colaterales con que cuentan.

La segunda, enfocada en fortalecer sus capacidades financieras, lo que llevaría a mejorar su nivel de confianza para interactuar con el sistema.

En ambos casos es imprescindible considerar que las mujeres no son un grupo poblacional homogéneo, sino que presentan características diferenciadas según su perfil; por ejemplo, las necesidades financieras difieren de la mujer empresaria, la mujer dedicada al hogar y la mujer receptora de transferencias monetarias.

Diseñando estrategias con enfoque de género

Frente al primer tipo de estrategia se podrían desarrollar acciones como:

- Diseñar seguros teniendo en cuenta un análisis de riesgo por frecuencia y severidad de eventos predominantes en mujeres.

- Delinear líneas de crédito dirigidas a microempresarias o empresas con enfoque de género, incluyendo asistencia técnica para el mejoramiento productivo o productos de ahorro para la vejez que tengan en cuenta el acceso al trabajo, los salarios, la interrupción de la vida laboral por la maternidad y la expectativa de vida.

Para el fortalecimiento de las capacidades financieras se podría:

- Diseñar programas de educación financiera para mujeres donde se promuevan los desarrollos productivos o empresariales, con el fin de empoderarla y favorecer su independencia financiera.

- Desarrollar programas de educación financiera que incluyan componentes de autoconfianza para promover la participación en la toma de decisiones financieras del hogar.

- Fomentar programas que finalicen con la oportunidad de adquirir un producto financiero con enfoque de género.