Socios de entidades vinculadas al régimen simple

Una persona natural no puede tener una relación laboral y a su vez ser accionista de una sociedad que pertenece al SIMPLE. En este caso el contrato realidad se analiza entre el accionista y el tercero contratante de la sociedad que pertenece al SIMPLE.

Dando continuidad a nuestros análisis de las relaciones laborales y el SIMPLE cuando se trate de personas naturales que desean tributar bajo este modelo opcional, ahora involucramos otra variable, y es precisamente la de los accionistas de una sociedad que desea pertenecer al régimen simple.

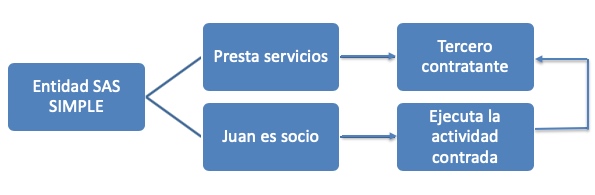

¿Puede una persona natural tener una relación laboral y ser accionista de una sociedad que pertenece al SIMPLE? Al respecto, se tiene que no podría serlo si entre la persona natural y un tercero contratante de la sociedad que pertenece al SIMPLE existe una actividad que en realidad es una relación laboral. En este caso, el contrato realidad se analiza entre la persona natural (accionista o socio) y el tercero contratante de la sociedad que pertenece al SIMPLE (ver la ilustración 1).

Ilustración 1:

Ahora bien, la situación planteada no tendría ningún inconveniente si entre el accionista o socio de la sociedad que pertenece al SIMPLE y el tercero contratante no existe en realidad una relación laboral, cuando el servicio que presta la sociedad lo hacen terceras personas naturales o jurídicas diferentes al socio o accionista persona natural, o cuando en esencia no se dan los presupuestos de remuneración, servicio personal o subordinación.

También puede darse el caso de varios socios o accionistas personas naturales que prestan servicios al mismo tercero contratante, ante lo cual el análisis individual resulta con las mismas variables y otras que se consideren pertinentes para desvirtuar una relación laboral legal y reglamentaria.

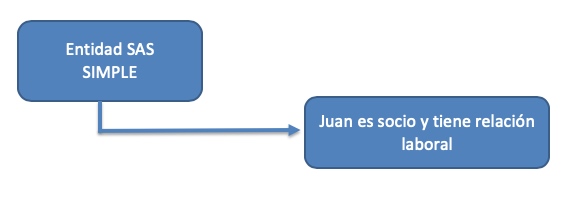

¿La sociedad que pertenece al SIMPLE podría tener una relación laboral con un socio o accionista? La respuesta es “sí”, porque no involucra a un tercero contratante y de hecho el socio podría ser administrador de la empresa. En este caso, quien no podría pertenecer al SIMPLE sería la persona natural socia o accionista, porque tendría una relación laboral (ver la ilustración 2).

Ilustración 2:

Otra situación tiene lugar cuando una persona natural presta servicios a un solo tercero contratante, por lo cual, adicional a los presupuestos enunciados en caso de no darse en realidad una relación laboral (1- remuneración, 2- subordinación 3- servicio Personal), deberían cumplirse los siguientes presupuestos empresariales diseñados por el decreto reglamentario en curso y expuestos en artículo anterior: 1- realiza pagos a terceros de índole laboral o de prestación de servicios (no habría actividad personal), 2- realiza pagos de arriendos de bienes muebles o inmuebles para el desarrollo de su actividad empresarial, o 3- dispone de bienes inmuebles, insumos o insumos especializados, o de maquinaria y equipo especializados para desarrollar su actividad generadora de ingresos (propuesta de lo que sería el artículo 1.5.7.1.2.3 del DUT 1625 de 2016; ver la ilustración 3).

Ilustración 3:

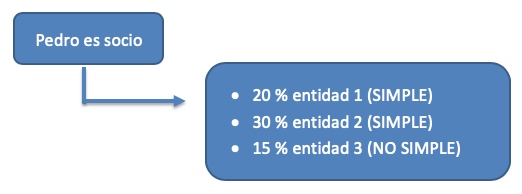

Por otra parte, está el hecho de pertenecer a varias empresas inscritas en el régimen simple. En este caso la persona natural deberá consolidar los ingresos brutos de cada una de las sociedades donde es accionista, en proporción a su participación.

Si las sociedades de las cuales una persona natural es accionista no pertenecen al SIMPLE, la persona en cuestión igualmente deberá establecer los ingresos brutos con base a la proporción de su participación, siempre y cuando dicha participación sea superior al 10 %.

A su vez, se deben consolidar los ingresos brutos de las empresas donde la persona natural es administradora o gerente.

En resumen, una persona natural debe consolidar los ingresos brutos de las siguientes actividades:

- Los propios como persona natural.

- Los de las sociedades del SIMPLE de las cuales es accionista, en proporción a su participación.

- Los de las sociedades que no pertenecen al SIMPLE y que tenga más del 10 %, en proporción a su participación.

- Los de las sociedades de donde es gerente o administrador (ver la ilustración 4).

Ilustración 4:

Sumatoria de ingresos brutos consolidados

[20 % E1 + 30 % E2 + 15 % E3]

Las sociedades que pretendan pertenecer al SIMPLE tienen adicionalmente las siguientes limitaciones:

- No pueden ser filiales, subsidiarias, agencias o sucursales de personas jurídicas o extranjeras nacionales o de extranjeros no residentes.

- No pueden ser accionistas, suscriptores, partícipes, fideicomitentes o beneficiarias de otras sociedades o entidades legales, en Colombia o en el exterior.

Existen otras situaciones que excluyen sujetos para pertenecer al SIMPLE por su actividad y por su residencia fiscal entre otros conceptos, que no están incorporados en el presente análisis.

Cordialmente,

Gabriel Vásquez Tristancho

Tax Partner

Baker Tilly International