[Guía] Tabla de retenciones en la fuente por renta para el año fiscal 2019

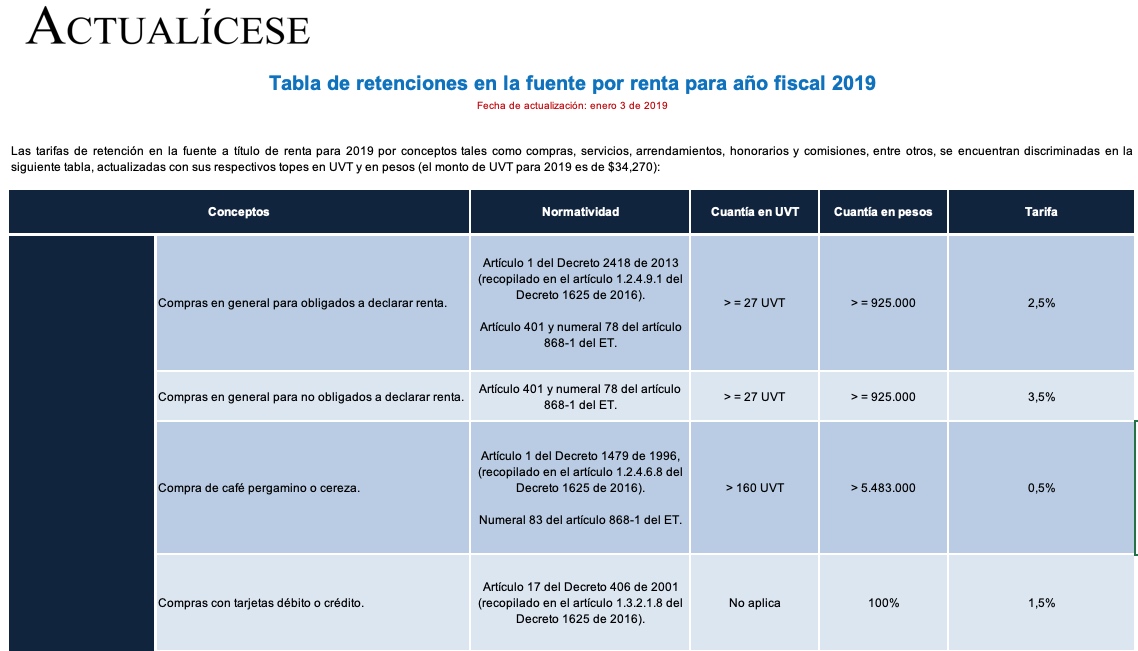

Las tarifas de retención en la fuente a título de renta para el año 2019 por conceptos tales como compras, servicios, arrendamientos, honorarios y comisiones, entre otros, se encuentran discriminadas en la siguiente guía con sus respectivos topes en UVT y la cifra correspondiente en pesos (el monto de UVT para 2019 es de $34.270).

![[Guía] Tabla de retenciones en la fuente por renta para el año fiscal 2019](https://actualicese.com/archivo/wp-content/themes/actarchivo2024/images/logo_actualicese_1.png)

Las tarifas de retención en la fuente a título de renta para el año 2019 por conceptos tales como compras, servicios, arrendamientos, honorarios y comisiones, entre otros, se encuentran discriminadas en la siguiente guía con sus respectivos topes en UVT y la cifra correspondiente en pesos (el monto de UVT para 2019 es de $34.270).

Compartimos la siguiente guía en la que exponemos los diferentes conceptos y tarifas de retención en la fuente a título de renta para 2019 con sus correspondientes cuantías mínimas en UVT y en pesos.

Tenga en cuenta que al final de este editorial podrá descargar la versión de esta tabla en Excel, la cual incluye diferente normatividad relacionada con cada concepto:

| Conceptos | Cuantía en UVT | Cuantía en pesos | Tarifa | |

| Compras | Compras en general para obligados a declarar renta. | > = 27 UVT | > = 925.000 | 2,5% |

| Compras en general para no obligados a declarar renta. | > = 27 UVT | > = 925.000 | 3,5% | |

| Compra de café pergamino o cereza. | > 160 UVT | > 5.483.000 | 0,5% | |

| Compras con tarjetas débito o crédito. | No aplica | 100% | 1,5% | |

| Compra de productos agrícolas o pecuarios sin procesamiento industrial. | > 92 UVT | > 3.153.000 | 1,5% | |

| Compra de bienes y productos agrícolas o pecuarios con procesamiento industrial, llevada a cabo por personas jurídicas, sociedades de hecho y personas naturales agentes retenedores (vendedor obligado a declarar). | > = 27 UVT | > = 925.000 | 2,5% | |

| Compra de bienes y productos agrícolas o pecuarios con procesamiento industrial, llevada a cabo por personas jurídicas, sociedades de hecho y personas naturales agentes retenedores (vendedor no obligado a declarar). | > = 27 UVT | > = 925.000 | 3,5% | |

| Adquisición de bienes raíces para uso de vivienda de habitación por las primeras 20.000 UVT. | Hasta 20.000 UVT | 685.400.000 | 1,0% | |

| Adquisición de bienes raíces para uso de vivienda de habitación cuando exceda las 20.000 UVT (al excedente se le aplicará la tarifa aquí señalada). | Más de 20.000 UVT | > 685.400.000 | 2,5% | |

| Adquisición de bienes raíces para uso diferente a vivienda de habitación, si el vendedor es persona jurídica, sociedad de hecho o persona natural declarante, de acuerdo con lo establecido en el artículo 368-2 del ET. | > = 27 UVT | > = 925.000 | 2,5% | |

| Adquisición de vehículos. | > = 27 UVT | > = 925.000 | 1,0% | |

| Compra de combustibles derivados del petróleo. | No aplica | 100% | 0,1% | |

| Enajenación de activos fijos para personas naturales (el vendedor es persona natural no agente de retención). | > = 27 UVT | > = 925.000 | 1,0% | |

| Arrendamientos | Arrendamientos de bienes muebles. | No aplica | 100% | 4,0% |

| Arrendamiento de bienes raíces para obligados a declarar renta (arrendador obligado a declarar). | > = 27 UVT | > = 925.000 | 3,5% | |

| Arrendamiento de bienes raíces para no obligados a declarar renta (arrendador no obligado a declarar). | > = 27 UVT | > = 925.000 | 3,5% | |

| Honorarios y comisiones | Honorarios y comisiones para personas jurídicas y asimiladas y personas naturales declarantes de renta. | No aplica | 100% | 11,0% |

| Honorarios y comisiones para no declarantes de renta (la tarifa depende de las condiciones estipuladas en los literales a) y b) del artículo 1 del Decreto 260 de 2001). | No aplica | 100% | 10% u 11% | |

| Comisiones en el sector financiero. | No aplica | 100% | 11,0% | |

| Comisiones por transacciones en bolsa. | No aplica | 100% | 3,0% | |

| Contratos y consultorías | Contratos de consultoría en ingeniería de proyectos de infraestructura y edificaciones a favor de personas naturales o jurídicas y entidades contribuyentes del impuesto de renta. | No aplica | 100% | 6,0% |

| Contratos de consultoría en ingeniería de proyectos de infraestructura y edificaciones a favor de personas naturales, consorcios o uniones temporales cuyos miembros sean personas naturales declarantes del impuesto de renta. | Más de 3.300 | > 113.091.000 | 6,0% | |

| Contratos de consultoría en ingeniería de proyectos de infraestructura y edificaciones a favor de personas naturales no declarantes del impuesto de renta. | No aplica | 100% | 10,0% | |

| Contratos de consultoría de obras públicas. | No aplica | 100% | 2,0% | |

| Contratos de construcción o urbanización. | > = 27 UVT | > = 925.000 | 2,0% | |

| Diseño de página web y consultoría en programas de informática a obligados a declarar renta. | No aplica | 100% | 3,5% | |

| Diseño de página web y consultoría en programas de informática a no obligados a declarar renta (la tarifa depende de si el beneficiario del pago o abono en cuenta cumple o no con las condiciones establecidas en los literales a) y b) del Decreto 260 de 2001). | No aplica | 100% | 10% u 11% | |

| Prestación de servicios de sísmica para el sector de hidrocarburos por personas jurídicas y personas naturales obligadas a declarar renta. | No aplica | 100% | 6,0% | |

| Prestación de servicios de sísmica para el sector de hidrocarburos por personas naturales no obligadas a declarar renta. | No aplica | 100% | 10,0% | |

| Otros ingresos tributarios | Por emolumentos eclesiásticos efectuados a personas naturales obligadas a declarar renta. | > = 27 UVT | > = 925.000 | 4,0% |

| Por emolumentos eclesiásticos efectuados a personas naturales no obligadas a declarar renta. | > = 27 UVT | > = 925.000 | 3,5% | |

| Loterías, rifas, apuestas y similares. | > 48 UVT | > 1.645.000 | 20,0% | |

| Retención en colocación independiente de juegos de suerte y azar (la retención aplica cuando los ingresos diarios del colocador independiente superen las 5 UVT). | > 5 UVT | > 171.000 | 3,0% | |

| Para artistas extranjeros que efectúen presentaciones artísticas o culturales en Colombia. | No aplica | 100% | 8,0% | |

| Exportación de hidrocarburos. | > = 27 UVT | > = 925.000 | 3,0% | |

| Exportación de otros productos mineros, incluyendo el oro. | > = 27 UVT | > = 925.000 | 1,0% | |

| Rendimientos financieros en general. | No aplica | 100% | 7,0% | |

| Intereses o rendimientos financieros por operaciones activas de crédito o mutuo comercial. | No aplica | 100% | 2,5% | |

| Tarifa de retención en rendimientos financieros provenientes de títulos de renta fija. | No aplica | 100% | 4,0% | |

| Servicios | Ingresos originados en una relación laboral o legal y reglamentaria (personas naturales declarantes o no de renta). | > 87 UVT | > 2.981.000 | Ver tabla del artículo 383 del ET, la cual fue modificada por el artículo 34 de la Ley 1943 de 2018. |

| Honorarios y compensación de servicios personales por personas naturales que hayan subcontratado a una persona natural o que hayan subcontratado a dos o más personas menos de 90 días continuos o discontinuos. | > 87 UVT | > 2.981..000 | Ver tabla del artículo 383 del ET, la cual fue modificada por el artículo 34 de la Ley 1943 de 2018. | |

| Servicios de aseo y vigilancia (la base será el 100 % del AIU siempre que sea mayor o igual a 4 UVT). | > = 4 UVT | > = 137.000 | 2,0% | |

| Servicios de hoteles, restaurantes y hospedajes para obligados a declarar renta. | > = 4 | > = 137.000 | 3,5% | |

| Servicios de transporte nacional de carga. | > = 4 UVT | > = 137.000 | 1,0% | |

| Servicios de transporte terrestre nacional de pasajeros para obligados a declarar renta. | > = 27 | > = 925.000 | 3,5% | |

| Servicio de transporte aéreo y marítimo de pasajeros. | > = 4 UVT | > = 137.000 | 1,0% | |

| Servicios en general para personas jurídicas, asimiladas y personas naturales obligadas a declarar renta. | > = 4 UVT | > = 137.000 | 4,0% | |

| Servicios en general para personas naturales no obligadas a declarar renta. | > = 4 UVT | > = 137.000 | 6,0% | |

| Servicios temporales de empleo (la base será el 100 % del AIU siempre que sea mayor o igual a 4 UVT). | > = 4 UVT | > = 137.000 | 1,0% | |

| Servicios integrales de salud prestados por una IPS. | > = 4 UVT | > = 137.000 | 2,0% | |

| Servicios de licenciamiento y derechos de uso de software a obligados a declarar renta. | No aplica | 100% | 3,5% | |

Si eres suscriptor Oro o Platino, además de acceder a este formato puedes ingresar a nuestra herramienta avanzada, en la que se agrupan los conceptos, cuantías mínimas y tarifas que se deberán tener presentes durante el 2019 para practicar retenciones en la fuente a título de renta, IVA e INC. ¿Qué esperas para ingresar? Si aún no cuentas con una suscripción, adquiérela ahora haciendo clic aquí.

Tenga en cuenta que también tenemos disponibles las siguientes herramientas avanzadas:

- Retención en la fuente con procedimiento 1 sobre rentas de trabajo 2019 tras Ley de financiamiento.

- Porcentaje fijo y retención en la fuente con procedimiento 2 durante 2019 tras Ley de financiamiento.

Material relacionado:

- [Indicadores] Retención en la fuente en prestación de servicios tendrá una cuantía mínima de $137.000

- [Indicadores] Retención en la fuente en compras tendrá una cuantía mínima de $925.000 para 2019

- [Indicadores] Cuantía mínima de retención en la fuente para loterías, rifas, apuestas y similares en 2018

- Retención en la fuente: ¿qué es y cómo se aplica?