[Guía] Convenios para evitar la doble tributación aplicables al año gravable 2019

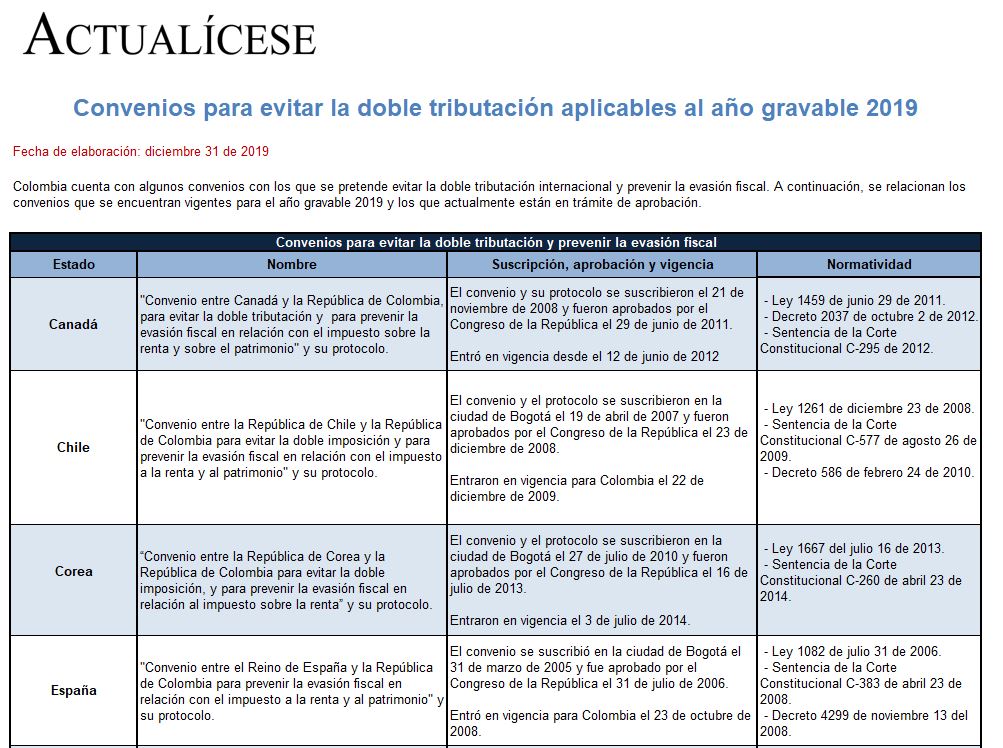

Colombia cuenta con algunos convenios con los que se pretende evitar la doble tributación internacional y prevenir la evasión fiscal.

Relacionamos un listado de los convenios que se encuentran vigentes para el año gravable 2019, y los que actualmente están en trámite de aprobación.

![[Guía] Convenios para evitar la doble tributación aplicables al año gravable 2019](https://actualicese.com/archivo/wp-content/themes/actarchivo2024/images/logo_actualicese_1.png)

Colombia cuenta con algunos convenios con los que se pretende evitar la doble tributación internacional y prevenir la evasión fiscal.

Relacionamos un listado de los convenios que se encuentran vigentes para el año gravable 2019, y los que actualmente están en trámite de aprobación.

En esta matriz compartimos cuáles son los convenios con los que cuenta Colombia para evitar la doble tributación internacional y prevenir la evasión fiscal. Además, mencionamos cuáles están en proceso para ser formalizados.

Al final de este editorial encontrará el acceso para descargar este listado en versión Excel.

|

Convenios para evitar la doble tributación y prevenir la evasión fiscal |

|||

| Estado | Nombre | Suscripción, aprobación y vigencia | Normatividad |

| Canadá | «Convenio entre Canadá y la República de Colombia, para evitar la doble tributación y para prevenir la evasión fiscal en relación con el impuesto sobre la renta y sobre el patrimonio” y su protocolo. | El convenio y su protocolo se suscribieron el 21 de noviembre de 2008 y fueron aprobados por el Congreso de la República el 29 de junio de 2011.

Entraron en vigor desde el 12 de junio de 2012. |

– Ley 1459 de junio 29 de 2011. – Decreto 2037 de octubre 2 de 2012. – Sentencia de la Corte Constitucional C-295 de 2012. |

| Chile | «Convenio entre la República de Chile y la República de Colombia para evitar la doble imposición y para prevenir la evasión fiscal en relación con el impuesto a la renta y al patrimonio” y su protocolo. | El convenio y el protocolo se suscribieron en la ciudad de Bogotá el 19 de abril de 2007 y fueron aprobados por el Congreso de la República el 23 de diciembre de 2008.

Entraron en vigor para Colombia el 22 de diciembre de 2009. |

– Ley 1261 de diciembre 23 de 2008. – Sentencia de la Corte Constitucional C-577 de agosto 26 de 2009. – Decreto 586 de febrero 24 de 2010. |

| Corea | “Convenio entre la República de Corea y la República de Colombia para evitar la doble imposición, y para prevenir la evasión fiscal en relación al impuesto sobre la renta” y su protocolo. | El convenio y el protocolo se suscribieron en la ciudad de Bogotá el 27 de julio de 2010 y fueron aprobados por el Congreso de la República el 16 de julio de 2013.

Entraron en vigor el 3 de julio de 2014. |

– Ley 1667 del julio 16 de 2013. – Sentencia de la Corte Constitucional C-260 de abril 23 de 2014. |

| España | «Convenio entre el Reino de España y la República de Colombia para prevenir la evasión fiscal en relación con el impuesto a la renta y al patrimonio» y su protocolo. | El convenio y su protocolo se suscribieron en la ciudad de Bogotá el 31 de marzo de 2005 y fue aprobado por el Congreso de la República el 31 de julio de 2006.

Entraron en vigor para Colombia el 23 de octubre de 2008. |

– Ley 1082 de julio 31 de 2006. – Sentencia de la Corte Constitucional C-383 de abril 23 de 2008. – Decreto 4299 de noviembre 13 del 2008. |

| India | “Acuerdo entre el Gobierno de la República de Colombia y la República de la India para evitar la doble imposición, y para prevenir la evasión fiscal en relación con el impuesto sobre la renta” y su protocolo. | El acuerdo y el protocolo se suscribieron el 13 de mayo de 2011 y fueron aprobados por el Congreso de la República el 16 de julio de 2013.

Entraron en vigor para Colombia el 7 de julio de 2014. |

– Ley 1668 de julio 16 de 2013. – Sentencia de la Corte Constitucional C-238 de abril 9 de 2014. |

| México | «Convenio entre los Estados Unidos Mexicanos y la República de Colombia para prevenir la evasión fiscal en relación con el impuesto a la renta y al patrimonio» y su protocolo. | El convenio y su protocolo se suscribieron en la ciudad de Bogotá el 13 de agosto de 2009 y fueron aprobados por el Congreso de la República el 2 de agosto de 2012.

Entraron en vigor el 1 de enero de 2014. |

– Ley 1568 de agosto 2 de 2012. – Sentencia de la Corte Constitucional C-221 de abril 17 de 2013. – Decreto 1668 de agosto 1 de 2013. |

| Portugal | «Convenio entre la República Portuguesa y la república de Colombia para evitar la doble imposición y prevenir la evasión fiscal en relación con el impuesto sobre la renta» y su protocolo. | El convenio y su protocolo se suscribieron en la ciudad de Bogotá el 30 de agosto de 2010 y fueron aprobados por el Congreso de la República el 17 de diciembre de 2013.

Entraron en vigor el 30 de enero de 2015. |

– Ley 1692 de diciembre 17 de 2013. – Sentencia de la Corte Constitucional C-667 de septiembre 10 de 2014. – Decreto 331 de febrero 24 de 2016. |

| República Checa | “Acuerdo entre la República de Colombia y la República Checa para evitar la doble imposición y prevenir la evasión fiscal en relación con el impuesto sobre la renta”. | El acuerdo se suscribió en la ciudad de Bogotá el 22 de marzo de 2012 y fue aprobado por el Congreso de la República el 17 de diciembre de 2013.

Entró en vigor el 1 de enero de 2016. |

– Ley 1690 de diciembre 17 de 2013. – Sentencia de la Corte Constitucional C-049 de febrero 11 de 2015. |

| Suiza | «Convenio entre la República de Colombia y la Confederación Suiza para evitar la doble imposición en materia de impuestos sobre la renta y sobre el patrimonio» y su protocolo. | El convenio y su protocolo se suscribieron en Berna el 26 de octubre de 2007 y fueron aprobados por el Congreso de la República el 31 de julio de 2009.

Entraron en vigor el 1 de enero de 2012. |

– Ley 1344 de julio 31 de 2009. – Sentencia de la Corte Constitucional C-460 de junio 16 de 2010. – Decreto 469 de marzo 6 de 2012. |

| Reino Unido de Gran Bretaña e Irlanda del Norte | «Convenio entre la República de Colombia y el Reino Unido de Gran Bretaña e Irlanda del Norte para evitar la doble tributación en relación con impuestos sobre la renta y sobre las ganancias de capital y para prevenir la evasión y la elusión tributaria». | El convenio se suscribió el 02 de noviembre de 2016 y fue aprobado por el Congreso de la República el 4 de octubre de 2018.

Entra en vigor el 1 de enero de 2020. |

– Ley 1939 de octubre 04 de 2018. |

Tenga en cuenta que los siguientes acuerdos cuentan con un proceso en curso para ser formalizados:

- «Convenio entre el Gobierno de la República de Colombia y el Gobierno de la República Francesa para evitar la doble tributación y prevenir la evasión y la elusión fiscal con respecto a los impuestos sobre la renta y sobre el patrimonio y su protocolo», suscrito en la ciudad de Bogotá el 25 de junio de 2015.

- «Convenio entre el Gobierno de la República de Colombia y el Gobierno de los Emiratos Árabes unidos para la eliminación de la doble tributación con respecto a los impuestos sobre la renta y la prevención de la evasión y elusión tributarias», suscrito el 12 de noviembre de 2017.

- «Convenio entre la República de Colombia y Japón para la eliminación de la doble tributación con respecto a los impuestos sobre la renta y la prevención de la evasión y elusión tributarias», suscrito en diciembre 19 de 2018.

- «Convenio entre el Gobierno de la República de Colombia y el Gobierno de la República Italiana para la eliminación de la doble tributación con respecto a los impuestos sobre la renta y la prevención de la evasión y elusión tributarias», suscrito el 26 de enero de 2018. Aprobado como Ley 2004 de noviembre 28 de 2019, pendiente proceso de revisión por parte de la Corte Constitucional.

Tenga en cuenta que es muy importante que revise esta información al momento de realizar la declaración de renta, ya sea para asesorar personas jurídicas o naturales por el año gravable 2019.