¿Cuáles personas naturales se convertirán en declarantes de renta por el año gravable 2010?

Por el año fiscal 2010 igualmente son 6 los requisitos que se deberán cumplir en su totalidad para quedar exoneradas de presentar declaración de renta. Además, esta vez el patrimonio líquido fiscal que se denuncie en la declaración de renta a diciembre de 2010 sería en la práctica el mismo de Enero 1 de 2011 y podría producir la obligación de responder adicionalmente por el Impuesto al Patrimonio.

Por el año fiscal 2010 igualmente son 6 los requisitos que se deberán cumplir en su totalidad para quedar exoneradas de presentar declaración de renta. Además, esta vez el patrimonio líquido fiscal que se denuncie en la declaración de renta a diciembre de 2010 sería en la práctica el mismo de Enero 1 de 2011 y podría producir la obligación de responder adicionalmente por el Impuesto al Patrimonio.

Al aproximarse la conclusión del año fiscal 2010, todas las personas naturales y sucesiones ilíquidas de nacionalidad colombiana (e incluso algunas extranjeras) deben tener presentes cuáles son los criterios fiscales vigentes según los cuales podrán o no quedar exoneradas de tener que presentar su respectiva declaración anual de impuesto de renta y complementarios por dicho año fiscal ante el Gobierno Colombiano (declaración que se estaría presentando y pagando a mediados del año 2011).

En primer lugar, es importante mencionar que en el año anterior al 2010 (es decir, durante al año 2009) no se produjeron reformas tributarias que afectasen los criterios contenidos en los artículos 9, 10, 592, 593, 594-1 y 594-3 del Estatuto Tributario y con los cuales se concluye si una persona natural o sucesión ilíquida estará o no obligada a presentar la mencionada declaración, razón por la cual los criterios son los mismos que se aplicaron en relación con la obligación de declarar por el año 2009.

Lo único que se deberá tomar en cuenta es efectuar la actualización de los valores en UVT mencionados en esas normas, pues la UVT que rigió durante el año 2009 fue de $23.763 pero la que rige hasta diciembre 31 de 2010 es de $24.555.

La importancia del factor residencia

Aclarado lo anterior, es importante comenzar por mencionar que en la determinación de si una persona natural o sucesión ilíquida estará o no obligado a presentar declaración de renta por el año 2010 ante el Gobierno Colombiano, lo primero que se debe definir es si por dicho año la persona o sucesión ilíquida se consideró un “residente” o un “no residente” ante el Gobierno Colombiano.

En efecto, según lo definen las normas de los artículos 9 y 10 del Estatuto Tributario, toda persona natural o sucesión ilíquida (ya sea colombiana o sea una extranjera que nos visite o se radique en Colombia) puede llegar a tener una cualquiera de esas dos condiciones en relación con el respectivo año fiscal y de allí se desprenden las consecuencias tributarias que se muestran en el siguiente cuadro:

| Asunto | Para las Personas naturales o sucesiones ilíquidas De nacionalidad Colombiana | Para las personas naturales o sucesiones ilíquidas de nacionalidad Extranjera |

| ¿Cuándo se Considera “Residente”? | Cuando haya permanecido en Colombia, en forma continua o discontinua, por más de 6 meses en el año o periodo gravable, o que dicha cantidad de meses se completaron dentro de este (Art. 10 del Estatuto Tributario)Se consideran residentes también si conservan la familia o el asiento principal de sus negocios en Colombia, aun cuando permanezcan en el exterior (véase concepto DIAN 01853 de ene. 17/05) | Se toma en cuenta solamente lo que mencionamos en el primer párrafo para el caso de las personas colombianas. El segundo párrafo no les aplica a los extranjeros. |

| ¿Cuándo se considera“No residente”? | Será un NO RESIDENTE cuando no tenga las características mencionadas para ser RESIDENTE | Igual caso que con las personas naturales colombianas |

| ¿Qué debe tomar en cuenta cuando sea considerado “Residente”? | Sus patrimonios poseídos dentro y fuera de Colombia. También sus rentas obtenidas dentro y fuera de Colombia (art.9 y 261 del ET). | Sus patrimonios poseídos en Colombia y las rentas obtenidas en Colombia. En cuanto al patrimonio poseído fuera de Colombia y las rentas obtenidas fuera de Colombia, solo las tomarán en cuenta después del quinto año de residencia (Art. 9 y 261). |

| ¿Qué debe tomar en cuenta cuando sea considerado “No residente”? | Únicamente su patrimonio poseído dentro de Colombia y las Rentas obtenidas dentro de Colombia. | Igual caso que con las personas naturales colombinas. |

Se deben cumplir 6 requisitos para quedar exonerado de declarar

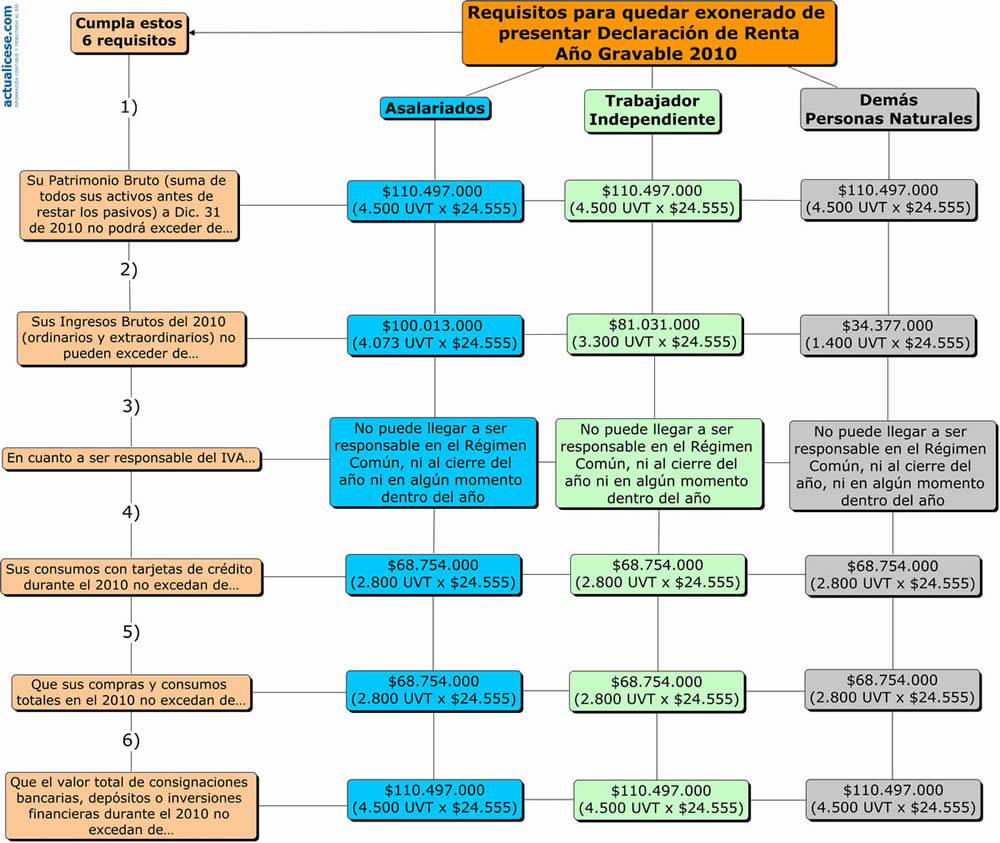

Habiendo definido entonces cuánto patrimonio y cuántas rentas (ingresos) son los que deben ser tomados en consideración por los “residentes” y cuánto por los “no residentes”, podemos pasar a citar el conjunto de los 6 requisitos (entre los cuales se incluyen el patrimonio bruto poseído a diciembre 31 de 2010 y los ingresos brutos obtenidos durante el 2010) que deben ser cumplidos en su totalidad por las personas naturales y sucesiones ilíquidas para quedar exoneradas de presentar la declaración de renta por el año gravable 2010.

Si se incumple alguno de ellos, habrá obligación de presentar la respectiva declaración de renta ante el Gobierno Colombiano.

Pero si cumple con la totalidad de los mismos, no tendrá que presentar tal declaración y en ese caso las retenciones en la fuente a título de impuesto sobre la renta que le hayan practicado durante el año 2010 se convertirían en su “impuesto de renta” del año (Ver artículo 6 del Estatuto Tributario; consulta también nuestro anterior editorial de Septiembre de 2007: “¿Podrían las personas naturales solicitar la devolución de los anticipos al impuesto de renta?”)

Téngase presente además que en el caso de las personas naturales extranjeras sin domicilio en Colombia a las cuales se les haya practicado retención en la fuente sobre la totalidad de los ingresos obtenidos en el año en Colombia por los conceptos mencionados en los artículos 407 a 411 del Estatuto Tributario, ellas quedan en ese caso exoneradas de presentar declaración; No están obligadas ni siquiera por el simple hecho de poseer bienes en Colombia; ver el inciso segundo del artículo 592).

Los requisitos entonces para quedar exonerado de presentar declaración de renta por el año gravable 2010 son:

| Requisito | Subcategoría | ||

| Asalariado (aquellos en que el 80% o más de sus ingresos brutos provienen de salarios y demás pagos laborales; ver Art. 593 y 594-3 E.T.) | Trabajador Independiente(aquellos en que el 80% o más de sus ingresos brutos provienen de honorarios, comisiones y servicios; ver art. 594-1 y594-3 E.T.) | Las demás personas naturales (aquellas cuya mayor parte de ingresos provienen de vender bienes, o de rentas de capital como intereses, dividendos, etc.; ver Art. 592 y 594-3 E.T.) | |

| 1.Su patrimonio Bruto (suma de todos sus activos antes de restar los pasivos) a dic. 31 de 2010no podrá exceder de… | $110.497.000(4.500 UVT x $24.555) | $110.497.000(4.500 UVT x $24.555) | $110.497.000(4.500 UVT x $24.555) |

| 2. Sus Ingresos Brutos del año 2.010 (ordinarios y extraordinarios) no pueden exceder de… | $100.013.000 (4.073 UVT x $24.555; ver artículo 15 Ley 1429 de 2010 que modificó el artículo 593 del Estatuto Tributario; ver también el artículo 8 literal b del Decreto 4836 de diciembre 29 de 2010; la norma se aplicó para el mismo año gravable 2010 porque el artículo 593 es norma de Procedimiento tributario y sí aplica inmediatamente; recuérdese además que para este computo, y únicamente en el caso de los “asalariados”, no se incluyen los ingresos provenientes de venta de activos fijos, ni de loterías rifas y similares) | $81.031.000(3.300 UVT x $24.555) | $34.377.000(1.400 UVT x $24.555) Nota: En el literal a del art.8 del Dec.4836 de Dic.29 de 2010 el Ministerio de Hacienda se equivocó con esta cifra pues la cifra correcta es $34.377.000 y no $34.777.000 como dice ese decreto; tocará esperar la corrección posterior que deberá hacer el Ministerio) |

| 3.En cuanto a ser responsable del IVA… | No puede llegar a ser responsable en el Régimen Común, ni al cierre del año ni algún momento dentro del año(ver concepto DIAN 39683 jun2/98, ratificado con el fallo 14896 de julio de 2007 del Consejo de Estado, y en el Concepto Unificado 001 del IVA de junio de 2003, titulo IX, capítulo II, numeral 4.5; consulta nuestro editorial: “Se ratifica doctrina de la DIAN que exonera de declarar renta a personas naturales en el régimen simplificado del IVA” ) | No puede llegara ser responsable en el Régimen Común, ni al cierre del año ni algún momento dentro del año(ver concepto DIAN 39683 jun2/98) | No puede llegar a ser responsable en el Régimen Común, ni al cierre del año ni algún momento dentro del año(ver concepto DIAN 39683 jun2/98) |

| 4.Sus consumos con tarjetas de crédito durante el año 2.010 no excedan de… | $68.754.000(2.800 UVT x $24.555) | $68.754.000(2.800 UVT x $24.555) | $68.754.000(2.800 UVT x $24.555) |

| 5.Que sus compras y consumos totales en el año 2.010 no excedan de… | $68.754.000(2.800 UVT x $24.555) | $68.754.000(2.800 UVT x $24.555) | $68.754.000(2.800 UVT x $24.555) |

| 6.Que el valor total de consignaciones bancarias, depósitos o inversiones financieras durante el año 2010 no excedan de…(Nota: sobre este punto, consulta nuestro editorial: ¿Qué depuraciones deben hacer las Personas Naturales con sus consignaciones para saber si quedan obligados o no a declarar renta? | $110.497.000(4.500 UVT x $24.555) | $110.497.000(4.500 UVT x $24.555) | $110.497.000(4.500 UVT x $24.555) |

Tabla: Requisitos para quedar exonerado de presentar declaración de renta por el año gravable 2010

El requisito de los “ingresos brutos” es el que marca la diferencia entre las tres subcategorías

Obsérvese que aunque la norma nos hace diferenciar al universo de las personas naturales en tres distintas “subcategorías” (es decir, entre “asalariados”, “trabajadores independientes” y “las demás personas naturales”), en todas esas “subcategorías” los valores de la tabla anterior se comportan exactamente igual, a excepción del valor del requisito numero 2 (ingresos brutos).

Para entender el por qué de dicha diferenciación en el caso de los ingresos brutos, es necesario repasar lo que se contempla en los artículos 592 a 594-1 del Estatuto Tributario.

Obsérvese que el tope mínimo de ingresos brutos de entre estas tres subcategorías es el que se menciona en el artículo 592 del Estatuto Tributario, y que por el año 2010 está fijado en $34.377.000.

Sin embargo, lo que nos dicen los artículos 593 (para asalariados) y 594-1 (para trabajadores independientes) es que “sin perjuicio de lo señalado en el art.592…”, es decir, “sin olvidar lo que dice el artículo 592”, es aceptable que el valor de los ingresos brutos de la persona natural o sucesión ilíquida se excedan de los $34.377.000 y se aceptaría que lleguen hasta los $100.013.000 (en el caso de los asalriados) o de $81.031.000 (en el caso de los trabajadores independientes) para continuar considerándolo como un no obligado a declarar.

Pero en tal caso, al examinar el concepto por el cual se recibieron esos ingresos de hasta $100.031.000 ó de $81.031.000, la mayor parte (80% o más) deben provenir o de “Salarios y pagos labores” o provenir de “Honorarios, comisiones, y servicios”.

Si eso no se cumple, entonces siempre se deberá tener en cuenta, como parámetro básico, que toda persona natural que supere los $34.377.000 en ingresos brutos

estaría obligada a presentar la declaración de renta del año 2010.

Si a esta altura algún lector desea hacer más ejercicios en relación con los “ingresos brutos” como parámetro para definir si una persona natural quedaría obligada o no a presentar su declaración de renta por el año 2010, lo invitamos a leer el editorial que hicimos en su época en relación con la declaración de renta del año gravable 2005.

Los ejemplos que allí se dieron siguen siendo validos para el caso del año 2010, pero solamente deberá tomar en cuenta que los valores absolutos de la norma fueron cambiados de conformidad con la tabla que publicamos en el presente editorial.

A los “trabajadores independientes” se les exigen más requisitos adicionales para exonerarlos de presentar declaración de renta

Incluso, en el caso de los que sí demuestren que se pueden considerar como “trabajadores independientes” (que porque el 80% o más de sus ingresos brutos provienen de honorarios, comisiones o servicios), a ellos la norma del artículo 594-1 del Estatuto Tributario les exige aun más requisitos.

Les exige que esos honorarios, comisiones o servicios debieron estar “debidamente facturados” (si no está obligado a facturar por estar en el “Régimen simplificado del IVA”, en ese caso debía haber facturado voluntariamente para cumplir con este requisito). Y adicionalmente, exige que sobre tales honorarios, comisiones o servicios los respectivos clientes del trabajador independiente le hayan practicado retenciones en al fuente. Si esos dos requisitos formales no se demuestran, en ese caso el trabajador independiente declararía con el solo hecho de que sus ingresos brutos superen los $34.377.000 (así incluso lo confirma la DIAN en su concepto 76456 de septiembre de 2006; consulta un editorial anterior sobre el asunto).

Por último, es conveniente finalizar indicando que no necesariamente quien deba “declarar” estaría obligado automáticamente a “liquidar y pagar impuesto a cargo”. Esto fue algo que ya tuvimos oportunidad de examinar en nuestro anterior editorial de junio de 2007 titulado “No toda persona natural que declare renta debe pagar algún valor por dicho impuesto” .

Obligados a declarar virtualmente, y el impuesto al patrimonio de enero de 2011

Por último, es conveniente recordar que si alguna persona natural o sucesión ilíquida queda obligada a presentar declaración de Renta por el año gravable 2010, en ese caso deberá cerciorarse de si le corresponde presentar dicha declaración en forma virtual (ver artículo 579-2 del Estatuto Tributario) o si puede hacerlo en forma litográfica (papel)

Solamente aquellas personas a quienes les aplique alguno de los 24 criterios contenidos en la resolución DIAN 01336 de Febrero de 2010 son quienes quedan obligados a presentar todas sus declaraciones tributarias en forma virtual

Así mismo, las personas naturales colombianas o extranjeras obligadas a presentar declaración de renta 2010 (y sin incluir a las sucesiones ilíquidas) deberán tener presente que si sus patrimonios líquidos fiscales en Enero 1 de 2011 (que en la práctica es casi el mismo patrimonio líquido de diciembre 31 de 2010) es igual o superior a $3.000.000.000, en ese caso también deberán responder por presentar y pagar el Impuesto al patrimonio definido en la Ley 1370 de Diciembre de 2009, Ley que está a punto de ser modificada en el Congreso.

Material relacionado:

- Se repite la historia: esta vez son 350.000 las personas naturales omisas por no declarar renta 2006

- Se ratifica doctrina de la DIAN que exonera de declarar renta a personas naturales en el régimen simplificado del IVA

- Los trabajadores independientes que no facturen declararán renta si sus ingresos brutos en el 2006 superan los $27.870.000

- Las simples compras de casas o carros pueden convertir en declarante de renta a una persona natural – Conferencia Virtual

- Para efectos de la Declaración de renta, el patrimonio de las Personas naturales se estima con pautas fiscales y no con pautas comerciales

- Cuando los avalúos catastrales cambien en Enero 1 de 2011 ¿afectarían la base del impuesto al patrimonio?

- Comisiones del congreso pretenden modificar las reglas de juego del impuesto al patrimonio de 2011

- [Infografía] Requisitos para quedar exonerado de presentar Declaración de Renta – Año Gravable 2010

- [Infografía] Obligación o no de presentar declaración de renta según la residencia