Diagrama de flujo de efectivo: conozca qué debe tener en cuenta para su interpretación

Conocidos también como diagramas de flujo de caja, son herramientas que permiten exponer de una forma más clara las variables relacionadas en la medición de un instrumento financiero y los rubros asociados a cada partida. En este editorial le explicamos cómo elaborarlas.

Conocidos también como diagramas de flujo de caja, son herramientas que permiten exponer de una forma más clara las variables relacionadas en la medición de un instrumento financiero y los rubros asociados a cada partida. En este editorial le explicamos cómo elaborarlas.

Para la medición de los instrumentos financieros ya sean instrumentos de deuda, inversiones u otros; la elaboración de diagramas de flujos de efectivo (conocidos también como diagramas de tiempo o diagramas de flujo de caja) permite vislumbrar los rubros de las diferentes partidas a reconocer y el comportamiento del instrumento en cada período.

En este editorial, mencionamos algunos aspectos generales de los diagramas de flujo a fin de que usted pueda comprender la relación de estos con la medición de los instrumentos financieros y a su vez adquiera algunas herramientas para interpretarlos.

Diagrama de flujo de efectivo

El diagrama de flujo de efectivo es una herramienta para determinar, interpretar y analizar las variables, los rubros y el comportamiento de un instrumento financiero. En este se realiza una representación de los valores asociados al instrumento en una línea recta horizontal, incorporando unas divisiones que representan cada período (pago o cuota) que va en orden, iniciando desde la izquierda a la derecha.

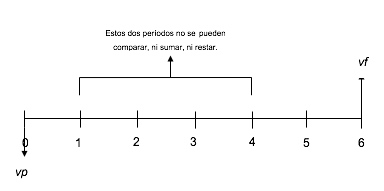

Hay que tener en cuenta que los períodos pueden ser mensuales, bimestrales, trimestrales, semestrales, anuales, etc. dependiendo de las cláusulas del contrato. Pero, al representarlos en el diagrama deben expresarse períodos iguales (es decir, no se podrían combinar años con semestres o bimestres con meses en un diagrama, ya que se volvería complicada su interpretación).

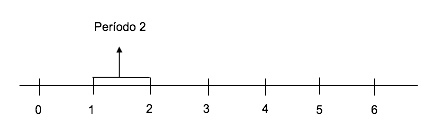

Por otra parte, la numeración de las divisiones corresponde con el final del período indicado y el espacio entre divisiones corresponde a un período, es decir, el período 2 va desde el numeral 1 al 2 y si nos ubicamos en el numeral 2, estaríamos ante el final del período 2 y el inicio del 3; tal y como se muestra en la siguiente gráfica.

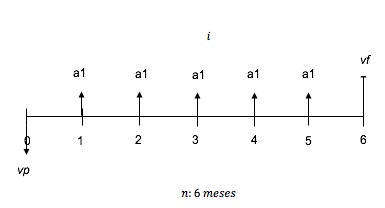

Ahora bien, sobre la línea recta se pueden percibir entradas y salidas de efectivo las cuales se representan con flechas verticales, la flecha hacia arriba (↑) hace alusión a un ingreso y la flecha hacia abajo (↓) hace alusión a un egreso (dado que ya se ha convertido en un uso general esta representación, se recomienda respetar dichas orientaciones de las flechas al representar los rubros que se reciben o desembolsan). Estas flechas se distribuirán en la línea recta sobre los períodos dependiendo del comportamiento del instrumento financiero, el cual puede vincular pagos o recaudos intermedios o incluso vincular solo un valor inicial a prestar o recibir y un valor final a pagar o recaudar.

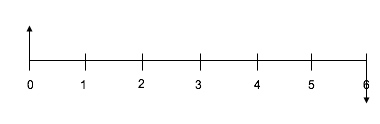

Por ejemplo, en el siguiente diagrama se puede percibir que el instrumento financiero hace alusión a un préstamo en el que se recibe el dinero y al cabo del período 6 se paga la obligación. Esta sería la gráfica que debe realizar el prestatario.

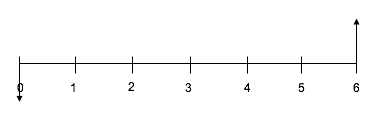

En cambio, en el siguiente diagrama se puede percibir que el instrumento financiero hace alusión a una inversión en la que se desembolsa el dinero al inicio y en el período 6 se efectúa el recaudo, esta gráfica aplica para exponer la situación del prestamista o inversor.

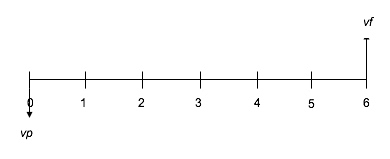

Se espera que el diagrama de flujo de efectivo se pueda representar con un inicio y un final. La fecha de inicio es el período “cero”, en el que se ubica el valor presente de la obligación (es el valor que se recibe o desembolsa al inicio y se identifica de diferentes maneras “P”, “va”, “vp”, etc. En este caso lo identificaremos con la variable “vp”) y un final, en el cual se ubica el valor futuro de la obligación (es el valor que se espera recibir o desembolsar al final de la obligación, incorpora el valor del dinero en el tiempo y se identifica como “F” o “vf” en este caso lo identificaremos con la variable “vf”) y se ubica en el último período. Como lo muestra la siguiente gráfica:

En cuanto a los flujos de efectivo que se distribuyen a lo largo del diagrama (rubros recibidos o desembolsados en cada período), cabe anotar que, debido a que el valor que se expresa en una fecha determinada es distinto al de otra fecha, solo se pueden comparar los que estén ubicados en el mismo período (le invitamos a revisar nuestros editoriales Valor del dinero en el tiempo: cálculo de valor presente y valor presente neto y el de Interés compuesto capitaliza intereses: pasos para calcularlo fácilmente, en los que explicamos la importancia de evaluar el valor del dinero en el tiempo ante una propuesta de inversión o financiación y algunos ejemplos del cálculo de los desembolsos o recaudos por período).

Atendiendo esto, si se quiere comparar dos flujos de efectivo de períodos diferentes se deben tener en cuenta los intereses, que vendrían a representar la pérdida del valor del dinero en el tiempo y la comisión que recibe el inversor o prestamista; el interés resulta de aplicar la tasa de interés al valor presente de la transacción. Para realizar el cálculo de los intereses y de cómo estos afectan los flujos de efectivo, debe convertirse la tasa que se presente en la transacción a una que concuerde con los períodos de la obligación, por ejemplo, si es una tasa anual y los períodos son mensuales, habría que convertir dicha tasa a mensual. (Le recomendamos revisar nuestro editorial ¿Necesita convertir o identificar una tasa?, nuestras herramientas pueden ayudarle).

Como conclusión en el diagrama de flujo interactúan diferentes variables, entre estas los flujos de efectivo que nombraremos como “a”, el número de períodos o cuotas “n”, la tasa de interés “i”, el valor presente “vp” y el valor futuro “vf”.

Cabe anotar que el diagrama de flujo de efectivo varía de acuerdo con las condiciones contractuales y la modalidad de la inversión o financiación.

Ejemplo:

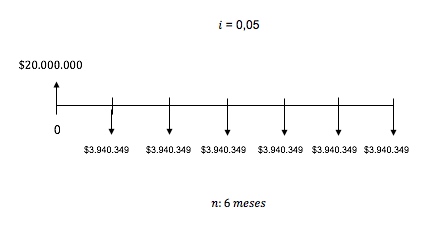

A manera de ejemplo, mostraremos cómo sería el diagrama de flujo de un préstamo en el que se espera pagar una cuota constante durante toda la obligación.

La entidad Z adquiere un préstamo con las siguientes condiciones:

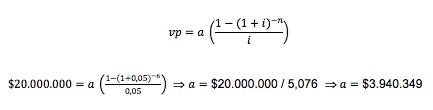

| Tasa | 5 % efectiva anual |

| Monto otorgado | $20.000.000 |

| Número de cuotas pactadas | 6 cuotas anuales |

Para hallar la cuota mensual que estará presente durante toda la obligación y la cual amortizará los intereses a lor largo del préstamo se utiliza la siguiente fórmula:

Para hallar la cuota mensual tambien se puede usar la fórmula de Excel “pago” y reemplazar las variables de la siguiente forma:

=pago(tasa,nper,va,vf,tipo)

=pago(5%,6,$20000000;0;0)

= -$3.940.349

Nota: el valor de las anualidades en Excel o de los pagos para este caso se representan con números negativos (-$3.940.349) con el fin de expresar que es una salida de dinero, para incorporar este valor en el diagrama no es necesario ubicar la cifra en negativo sino recordar lo mencionado en anteriores párrafos sobre la orientación de las flechas para cuando se trate de salidas o entradas de efectivo. El diagrama de flujo de efectivo de la entidad Z quedaría representado de la siguiente forma.