Indicadores de liquidez fundamentales para evaluar la gestión financiera

La interpretación de la información financiera presentada en los informes contables requiere del conocimiento de matemáticas financieras, lo cual permite la realización de las pruebas básicas que otorgan mayor información sobre el estado de la entidad y la gestión de la administración.

La interpretación de la información financiera presentada en los informes contables requiere del conocimiento de matemáticas financieras, lo cual permite la realización de las pruebas básicas que otorgan mayor información sobre el estado de la entidad y la gestión de la administración.

En el mundo empresarial, algunos de los indicadores financieros basados en valores contables recurrentemente más utilizados son los que indagan por la liquidez del ente empresarial; en este grupo los más empleados son la razón circulante, prueba ácida, índice de tesorería, cobertura de gastos de explotación y capital de trabajo neto.

Los indicadores financieros son herramientas muy útiles para el análisis de la realidad financiera de manera individual en las organizaciones; estos facilitan la comparación de la entidad con su competencia y con la entidad u organización que lidera el mercado.

Más explícitamente, los indicadores de liquidez se destacan por medir la capacidad que tiene la entidad de generar dinero efectivo para responder por sus compromisos y obligaciones con vencimientos a corto plazo. Cuando se habla de liquidez se está indagando por la capacidad de la empresa para generar efectivo y sus equivalentes en el menor tiempo posible; es decir, el poder que tiene para obtenerlo a través de sus activos corrientes y operaciones ordinarias, a fin de que pueda responder por sus obligaciones con vencimientos a corto plazo.

Los indicadores de liquidez son utilizados para medir la solidez de la base financiera de una entidad; en otros términos, determinan si una empresa cuenta con “músculo” financiero para asumir oportunamente el pago de sus deudas. Para ello se realiza una confrontación entre los activos y pasivos, y así es como se establece el grado de liquidez de la entidad.

El estudio periódico de los indicadores de liquidez le permite a la entidad observar la posibilidad de enfrentarse prontamente a un caso de insolvencia que pueda provocar la suspensión de pagos; incluso le facilita prever el ingreso a un proceso de recesión económica temporal o hasta la quiebra irreversible.

Cuanto mayores sean los valores arrojados por estos indicadores, mejor será la posición de la entidad y por tanto menores serán sus riesgos de iliquidez; sin embargo no puede excederse en esta teoría, pues no puede olvidarse que el mantenimiento de recursos disponibles no invertidos produce aumento de los costos de oportunidad.

En resumidas cuentas, estos análisis le permiten a la entidad estimar qué ocurriría en caso de dejar de percibir ingresos y verse obligada a pagar la deuda a corto plazo con sus activos corrientes. Los indicadores de liquidez comúnmente más utilizados son:

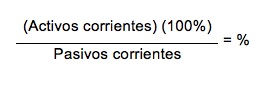

Razón circulante, corriente o de solvencia

Indica cuánto posee la empresa en activos corrientes, por cada peso de deuda total. Cuanto mayor sea, es más positivo para la entidad

La interpretación de este indicador le facilita a la empresa determinar si ante una dificultad financiera que limite los ingresos:

- Se van a pagar todos los pasivos corrientes de forma inmediata.

- El negocio está o no en marcha.

- Los activos corrientes de los que dispone la entidad pueden ser liquidados al instante por su valor en libros.

Prueba ácida o activo disponible

Evalúa la capacidad que tiene la organización para responder por las deudas con vencimiento inferior a un año haciendo uso de sus activos de fácil liquidación, tales como efectivo, cuentas por cobrar, inversiones temporales, etc., pero sin incluir los inventarios, pues teóricamente estos son los que más tardan en convertirse en efectivo.

En resumidas cuentas, la prueba ácida indica cuánto posee la empresa en activo líquido (activo corriente – inventarios) por cada peso de deuda corriente de deuda a corto plazo. Cuanto mayor sea es mejor para la entidad, pues indica buenos niveles de liquidez.

Índice de tesorería o de activo disponible

Este indicador tiene básicamente los mismos fines de la prueba ácida pero de una forma más estricta, pues específicamente mide la capacidad de responder por las deudas de corto plazo, siendo mucho más riguroso en el cálculo una vez se tienen en cuenta los activos fácilmente convertibles en efectivo o sus equivalentes.

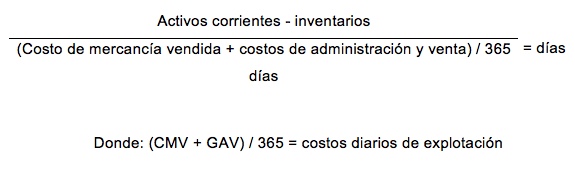

Cobertura de los gastos de explotación

Permite obtener el número aproximado de días que la entidad podría subsistir en el caso hipotético que dejara de recibir todo tipo de ingresos; el porcentaje de supervivencia de la entidad depende básicamente de los activos corrientes, sin tener en cuenta los inventarios y el promedio de los costos diarios de explotación que tiene la entidad.

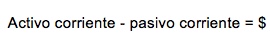

Capital de trabajo neto

Indica los recursos con los que cuenta la entidad para desarrollar sus actividades. En términos generales, se considera capital de trabajo a los activos corrientes que posee la entidad; sin embargo, para calcularlo de una manera objetiva se suelen restar los pasivos corrientes, para así determinar los recursos que efectivamente están disponibles.