Régimen público o privado: ¿a quién le conviene estar en cada uno?

2,5 % de trabajadores de altos ingresos y que cotizan entre 800 y 1.150 semanas tendrán capital para financiar su pensión.

Régimen de prima media solo beneficiaría a 6,3 % de los afiliados al sistema.

No hay garantía de que las condiciones y beneficios que tiene el régimen público se mantenga.

2,5 % de trabajadores de altos ingresos y que cotizan entre 800 y 1.150 semanas tendrán capital para financiar su pensión.

Régimen de prima media solo beneficiaría a 6,3 % de los afiliados al sistema.

No hay garantía de que las condiciones y beneficios que tiene el régimen público se mantenga.

La complejidad del sistema pensional colombiano, caracterizada por la competencia entre dos regímenes con diferentes mecanismos de financiación y pago de beneficios, hace que muchas personas no conozcan las condiciones de cada uno y tomen malas decisiones para su futuro.

Este es el punto de analizado en el informe ¿Qué le conviene más, régimen público o privado?, elaborado por Asofondos.

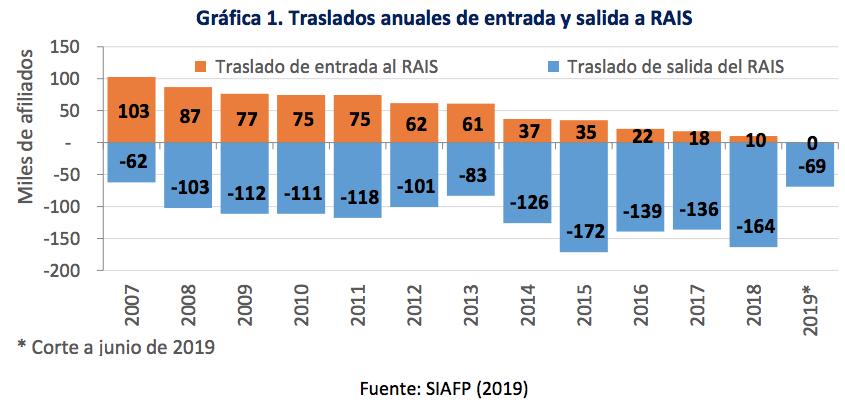

La publicación advierte que muchos de los afiliados que se trasladan a Colpensiones probablemente no se vayan a pensionar, ya que, dadas sus características individuales, no lograrán cumplir con los requisitos mínimos de cotización que exige el régimen de prima media –RPM–, perdiendo así el rendimiento de sus ahorros y la posibilidad de pensionarse.

Al 94 % de los afiliados actuales al sistema general de pensiones –SGP– le conviene estar afiliado al régimen de ahorro individual –RAIS–, según Asofondos.

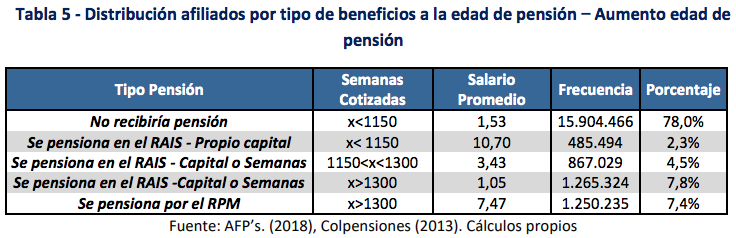

«Por un lado, encontramos que cerca del 80 % de los afiliados actuales al SGP, más de 14 millones de personas, no alcanzarán a cotizar 1.150 semanas para poder obtener una pensión de un salario mínimo. A pesar de no poder pensionarse, este grupo de trabajadores podrá acumular un ahorro mayor en el RAIS, que si cotiza en el RPM», indica el informe.

Lo anterior se debe, de acuerdo con la entidad, a que, al no cumplir con el tiempo mínimo de cotización, en el régimen público le devuelven sus aportes ajustados únicamente por inflación.

Por su parte, en el régimen de ahorro individual sus cotizaciones se invierten constantemente y al final de su vida laboral tendrá más capital.

Este resultado refleja la baja cobertura que tiene el SGP, que responde a distintos factores institucionales y económicos del país, entre los que se encuentran la baja productividad de la economía, la elevada informalidad, los costos salariales y no salariales, el nivel de la pensión mínima, entre otros.

«Es importante señalar que el salario mínimo se ha convertido en una barrera para incrementar la formalidad y por ende la cobertura del sistema previsional colombiano», destaca Asofondos.

¿Quiénes acumularán capital suficiente para financiar su propia pensión?

Cerca del 45 % de la población ocupada gana menos de un salario mínimo y, por lo tanto, queda excluida del régimen contributivo del sistema pensional.

Desde Asofondos se estima que el 2,5 % de los trabajadores de altos ingresos y que cotizan entre 800 y 1.150 semanas logrará acumular el capital suficiente para financiar su propia pensión.

Por otra parte, el 4,4 % de los trabajadores afiliados al sistema pensional alcanzará a cotizar entre 1.150 y 1.300 semanas a lo largo de su vida laboral. Estos se pensionarían en el RAIS, sea por capital, o independiente del ahorro que hayan realizado por contar con más de 1.150 semanas, pero no obtendrían una pensión en el RPM.

«Adicionalmente, estimamos que 6,4 % de los afiliados cotizarán más de 1.300 semanas que deberían estar en el RAIS. Este grupo de trabajadores percibe ingresos inferiores a 1,6 salarios mínimos y por lo tanto su pensión será de un salario mínimo en cualquiera de los dos regímenes. No obstante, en el RAIS se pensionarían con 3 años menos de cotización», se describe en el informe.

Con lo anterior, el régimen de prima media solo beneficiaría al 6,3% de los afiliados.

Este segmento de la población recibe en promedio ocho (8) salarios mínimos y se caracteriza por tener trabajos más estables y formales, logrando cotizar por más de 1.300 semanas.

De esta forma, este pequeño grupo recibirá subsidios generosos financiados por el presupuesto nacional.

Los anteriores resultados no implican que el RPM beneficie a todos los individuos que eventualmente puedan cotizar más de 1.300 semanas y devengan altos ingresos.

Un llamado a realizar cambios en el régimen de prima media

Una de las características de los regímenes de reparto o de prima media, indica Asofondos, es su insostenibilidad financiera ante el envejecimiento de la población.

«Este hecho ha obligado a que los países alrededor del mundo realicen cambios paramétricos de forma constante a sus sistemas pensionales de reparto para garantizar su sostenibilidad temporalmente», explica la entidad.

Asofondos indica que en los últimos 25 años cerca de 75 países han realizado algún tipo de reforma paramétrica a su sistema pensional, entre las que se encuentran:

- El aumento de la edad de retiro.

- El incremento en el tiempo de cotización.

- La disminución de los beneficios ofrecidos o una combinación de estas medidas.

De esta forma, no existe una garantía real de que, en el mediano y largo plazo, las condiciones y beneficios que hoy tiene el régimen público de pensiones en el país se puedan mantener.