4 errores frecuentes en la presentación de la información exógena: conózcalos y evite sanciones

El reporte de información exógena tiene como objetivo el cruce y estudio de información que permita el cumplimiento de la función de fiscalización de la Dian.

No obstante, al momento de presentar esta información suelen cometerse errores frecuentes, los cuales detallamos a continuación.

El reporte de información exógena tiene como objetivo el cruce y estudio de información que permita el cumplimiento de la función de fiscalización de la Dian.

No obstante, al momento de presentar esta información suelen cometerse errores frecuentes, los cuales detallamos a continuación.

Al aproximarse los vencimientos para entregar el reporte de información exógena correspondiente al año gravable 2019 (que deberá ser presentada entre el 28 de abril y el 10 de julio de 2020; ver nuestro Calendario tributario 2020), es indispensable tener en cuenta los principales errores que suelen ocurrir con mayor frecuencia en la preparación y presentación de tal información, así como las sanciones aplicables de no corregirse a tiempo cada uno de ellos.

Por tanto, a continuación abordamos aquellos errores que los contribuyentes suelen cometer en el reporte de la información exógena. Veamos:

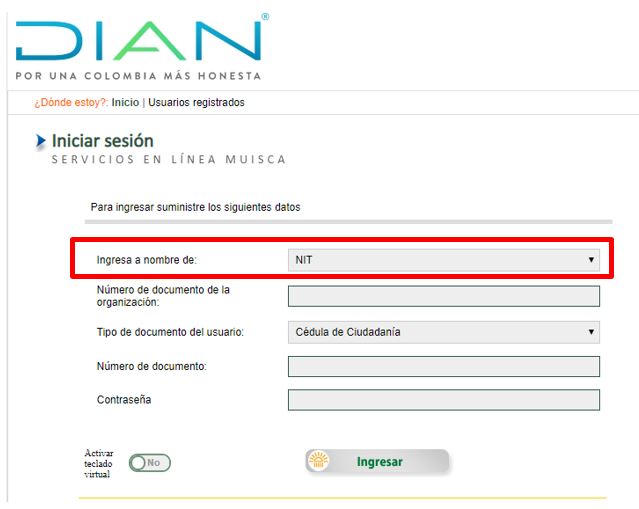

1. Inicio de sesión en la plataforma Muisca

Al entregar el reporte de la información exógena correspondiente a una entidad, persona jurídica, es necesario tener en cuenta que al iniciar sesión en la plataforma Muisca de la Dian debe ingresarse con la opción “NIT” y posteriormente diligenciar los datos correspondientes al representante legal. Lo anterior, dado que es recurrente que al iniciar sección se ingrese a la plataforma con la opción “a nombre propio”, dirigiéndose a la cuenta de usuario del representante legal y no a la perteneciente a la entidad.

Esto ocasiona que la información exógena enviada a la Dian sea registrada a nombre del representante legal, figurando la entidad (persona jurídica) en la falta de no haber cumplido su responsabilidad de enviar tal reporte y, quedando expuesta a la sanción contemplada en el literal a) del numeral 1 del artículo 651 del ET (ver nuestro editorial Sanciones por no enviar reporte de información exógena).

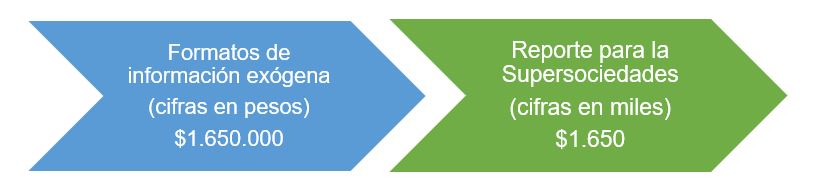

2. No diligenciamiento de las cifras completas en pesos

Al diligenciar los formatos para el reporte de exógena, pueden presentarse errores en el diligenciamiento de las cifras completas en pesos, dado que es común que la transcripción de las mismas se efectúe con cifras en miles.

Así pues, debe tenerse en cuenta que, al momento de diligenciar estos formatos, todas las cifras deben ir completas y no abreviadas.

Lo anterior suele ocasionarse debido a que por la misma época en la que se debe presentar el reporte de información exógena, algunos contribuyentes se encuentran preparando reportes para la Supersociedades, los cuales sí deben registrar sus cifras en miles.

3. Reporte de personas naturales

Al reportar en los formatos la información correspondiente a terceros, personas naturales, es común que registre el tipo de documento “31 – NIT”. Sin embargo, este reporte debe realizarse con el tipo de documento “13 – cédula”.

De presentarse lo anterior, y después de enviado el reporte a la Dian, el sistema mostrará el mensaje “NIT no existe en RUT”, para lo cual el reportante deberá nuevamente subir la información exógena a la plataforma, corrigiendo el error presentado.

4. Cruces de información con las declaraciones tributarias

Al diligenciar los formatos del reporte de exógena correspondiente a cuentas por cobrar, cuentas por pagar, IVA generado, IVA descontable, entre otros, es necesario realizar cruces de la información con aquella registrada en la respectiva declaración de renta (formularios 110 o 210, según sea el caso), así como con las declaraciones de IVA (formulario 300) y retención en la fuente (formulario 350).

Sanciones aplicables

De acuerdo con el artículo 651 del ET, entre las sanciones tributarias aplicables al reporte de información de exógena encontramos las siguientes:

Cabe señalar que las anteriores sanciones, a excepción de la última, no deben superar el equivalente a 15.000 UVT ($534.105.000 por 2020). Además, si la corrección de la información exógena es realizada antes del vencimiento del plazo para presentar este reporte, no se deberá liquidar sanción alguna.

No obstante, es necesario tener en cuenta que cuando la sanción es impuesta mediante resolución, previamente se dará traslado de cargos a la persona o entidad sancionada, quien tendrá un (1) mes para responder.

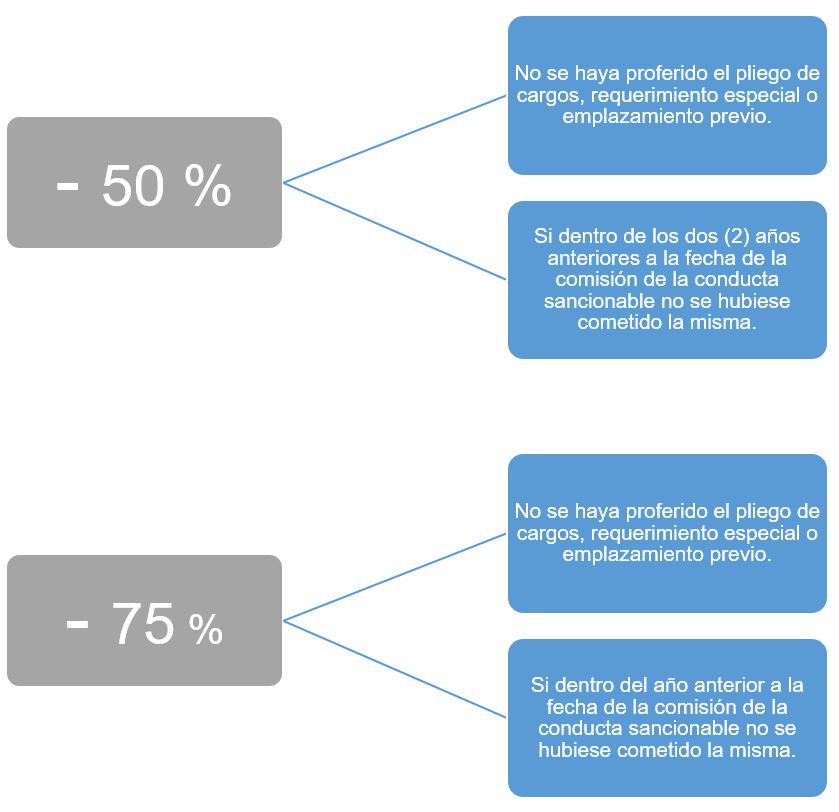

Reducción de la sanción

Según el parágrafo del artículo 651 del ET, el contribuyente obligado a enviar el reporte de información exógena que no haya cumplido con su obligación podrá subsanar voluntariamente las sanciones antes de que la Dian profiera el pliego de cargos, liquidando la sanción reducida en un 20 %.

Adicionalmente, también podrán ser aplicadas las reducciones señaladas en el artículo 640 del ET, siempre y cuando se cumplan las siguientes condiciones:

En este orden de ideas, el contribuyente podrá obtener una doble reducción de la sanción, aplicando la señalada el parágrafo del artículo 651 del ET, más la tratada en el artículo 640 del mismo estatuto.

Lo anterior, a razón de que la acumulación de las rebajas sancionatorias es posible debido a la naturaleza de las mismas, pues algunas reducciones operan como consecuencia de la colaboración del contribuyente con la Dian, consistente en evitar un desgaste administrativo. Por su parte, otras consideran los antecedentes del responsable para castigar con menor rigor a quien ha procurado actuar con mayor responsabilidad (ver el Concepto Dian 014116 de julio 26 de 2017).

Desde Actualícese hemos preparado una zona web especial sobre el reporte de información exógena por el año gravable 2019, en la cual encontrará un análisis de nuestro equipo investigador, titulado Información exógena: de lo básico a lo complejo para su presentación, junto con ayudas audiovisuales y herramientas prácticas que harán más sencilla su labor. ¡Consúltela ya! Ingrese en nuestra zona web.