Beneficio de auditoría: conoce los aspectos más importantes a tener en cuenta para el AG 2020

De acuerdo con el artículo 689-2 del ET, para los períodos gravables 2020 y 2021 las personas naturales podrán acogerse al beneficio de auditoría, con el cual sus declaraciones de renta quedarían en firme en 6 o 12 meses, siempre que se cumplan ciertas condiciones.

Conoce todos los detalles al respecto.

De acuerdo con el artículo 689-2 del ET, para los períodos gravables 2020 y 2021 las personas naturales podrán acogerse al beneficio de auditoría, con el cual sus declaraciones de renta quedarían en firme en 6 o 12 meses, siempre que se cumplan ciertas condiciones.

Conoce todos los detalles al respecto.

El beneficio de auditoría fue creado por el artículo 105 de la Ley 1943 de 2018, mediante el cual se adicionó el artículo 689-2 al ET. Sin embargo, dada la declaratoria de inexequibilidad de la Ley de financiamiento, el artículo 123 de la Ley 2010 de 2019 retomó dicho beneficio para los períodos gravables 2020 y 2021.

El beneficio de auditoría fue creado por el artículo 105 de la Ley 1943 de 2018, mediante el cual se adicionó el artículo 689-2 al ET. Sin embargo, dada la declaratoria de inexequibilidad de la Ley de financiamiento, el artículo 123 de la Ley 2010 de 2019 retomó dicho beneficio para los períodos gravables 2020 y 2021.

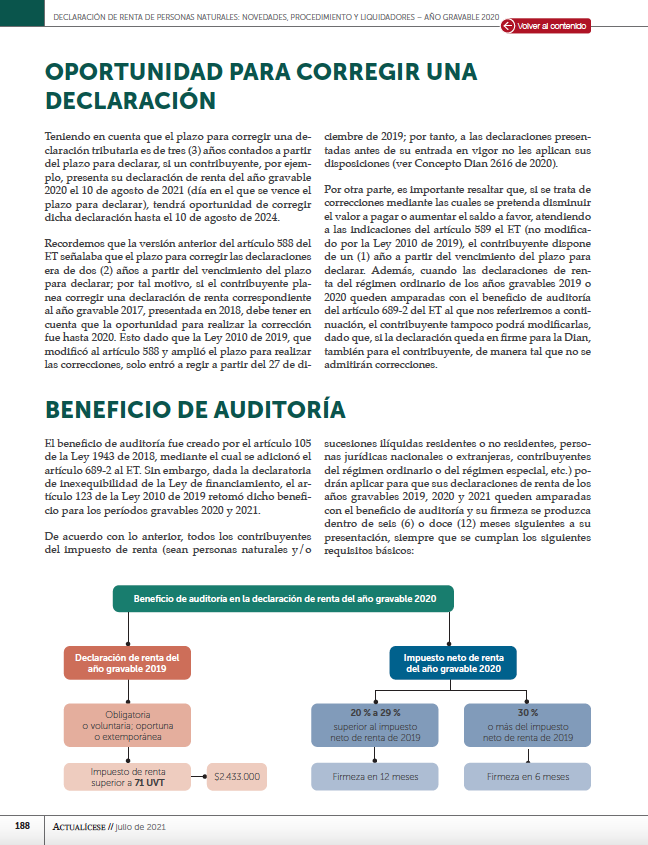

De acuerdo con lo anterior, todos los contribuyentes del impuesto de renta (sean personas naturales y/o sucesiones ilíquidas residentes o no residentes, personas jurídicas nacionales o extranjeras, contribuyentes del régimen ordinario o del régimen especial, etc.) podrán aplicar para que sus declaraciones de renta de los años gravables 2019, 2020 y 2021 queden amparadas con el beneficio de auditoría y su firmeza se produzca dentro de seis (6) o doce (12) meses siguientes a su presentación, siempre que se cumplan los siguientes requisitos básicos:

Para acceder al beneficio es necesario que la persona natural o la sucesión ilíquida cumplan la totalidad de los siguientes requisitos:

- Al cierre del año gravable 2020 no se puede figurar como beneficiario de otros incentivos tributarios en el impuesto de renta por causa de su ubicación geográfica.

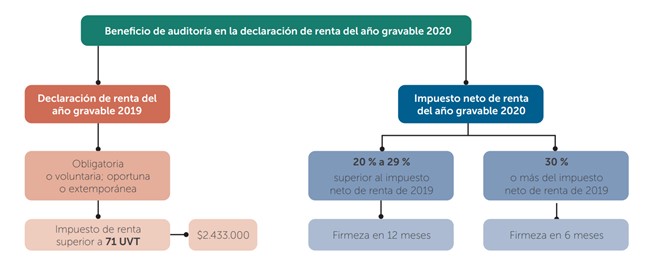

- Presentar (oportuna o extemporáneamente) la declaración del año inmediatamente anterior (en este caso, la del año gravable 2019, independientemente de si se declaró en el formulario 110 o 210) en la cual se haya liquidado un impuesto neto de renta (ver renglón 85 del formulario 110 de dicho año, o el renglón 95 del formulario 210 del mismo año) igual o superior a 71 UVT ($2.433.000). La exigencia de una declaración previa (en este caso, la del año 2019) implica que las personas naturales que declaran por primera vez por el año gravable 2020 no puedan optar por el beneficio de auditoría en la declaración de dicho período gravable.

- El impuesto neto de renta del año gravable 2020 debe exceder al impuesto neto de renta del año gravable 2019 en mínimo un 20 %, independientemente de si se calcula sobre la renta ordinaria o sobre la renta presuntiva. Si el incremento oscila entre un 20 % y un 29 %, la declaración quedará en firme dentro de los doce (12) meses siguientes a su presentación; si el incremento es del 30 % o más, quedará en firme dentro de los seis (6) meses siguientes a su presentación. Una vez se cumplan los seis (6) o doce (12) meses, el contribuyente no podrá corregir la declaración, dado que el beneficio de auditoría opera de forma automática. Esto quiere decir que el contribuyente no podrá argumentar que “renuncia al beneficio de auditoría” para hacerle correcciones voluntarias después de dicho plazo.

- La declaración de renta del año gravable 2020 tendrá que presentarse en debida forma, sea presencial o virtual (ver artículo 579-2 del ET). Recordemos que la Resolución 12761 de diciembre 9 de 2011 es la norma que señala quiénes son los obligados a declarar virtualmente, lo cual implica asegurarse de obtener oportunamente el instrumento de firma electrónica o de haberlo renovado de manera oportuna.

- La declaración del año gravable 2020 no deberá incluir retenciones falsas.

- En caso de que la declaración del año gravable 2020 arroje saldo a pagar, deberá cancelarse oportunamente.

Si deseas conocer más detalles respecto al beneficio de auditoría, consulta nuestra Cartilla Practica Declaración de renta de personas naturales: novedades, procedimiento y liquidadores. Allí podrás estudiar todos los temas relacionados con esta obligación.

¡Pero eso no es todo!

Si eres suscriptor Oro o Platino y quieres acceder a todas nuestras cartillas, revistas, libros y especiales en versión digital, solo debes acceder a https://actualicese.com/publicaciones/.