¿Cuál es la diferencia entre las provisiones y las contingencias?

Una provisión es un pasivo sobre el que se tienen dudas respecto a su cuantía y vencimiento, mientras que una contingencia es una obligación en la que se tiene incertidumbre sobre su existencia. En este editorial resaltamos las diferencias entre ambos conceptos.

Una provisión es un pasivo sobre el que se tienen dudas respecto a su cuantía y vencimiento, mientras que una contingencia es una obligación en la que se tiene incertidumbre sobre su existencia. En este editorial resaltamos las diferencias entre ambos conceptos.

Las provisiones y los activos y pasivos contingentes son los derechos u obligaciones de una entidad sobre los cuales existen distintos grados de incertidumbre acerca de su reconocimiento, medición y revelación en los estados financieros. A continuación, abordamos las diferencias existentes entre cada una de estas categorías según la sección 21 del Estándar para Pymes.

Provisiones

Las provisiones son pasivos que indican una obligación por parte de la entidad, pero sobre los cuales se tiene incertidumbre respecto de su cuantía y vencimiento. Es decir, cuando se tiene una provisión, la entidad sabe que debe cumplir con una obligación, pero no puede estimar con total seguridad el monto de dicha obligación o la fecha en que deberá liquidarla.

Según el párrafo 21.5 del Estándar para Pymes, las provisiones deben reconocerse como un pasivo en el estado de situación financiera contra un gasto en el estado de resultados, con el fin de que los usuarios de los estados financieros cuenten con la información oportuna relacionada con los compromisos que deberá cumplir la entidad en el futuro.

¿Cuándo se debe reconocer una provisión?

Las provisiones deben reconocerse cuando se cumplan las siguientes condiciones:

- Existe una obligación presente, generada a raíz de sucesos pasados.

- Es probable una salida de recursos de la entidad para liquidar la obligación.

- Puede hacerse una estimación fiable del importe de la obligación.

¿Cómo se miden las provisiones?

Una vez la entidad verifique que se cumplen las tres condiciones anteriores, deberá medir la provisión por la mejor estimación del importe requerido para cancelar la obligación en la fecha de cierre.

Ejemplos de provisiones

En el siguiente video, Juan David Maya, consultor de Estándares Internacionales explica algunas situaciones que pueden conducir al reconocimiento de una provisión:

Algunos ejemplos de provisiones son los siguientes:

- Garantías.

- Litigios.

- Reembolsos a clientes.

- Contratos onerosos que generen pérdidas.

- Reestructuraciones y cierres de planta.

- Provisiones por desmantelamiento.

Pasivos contingentes

Contrario a las provisiones, que son obligaciones presentes, los pasivos contingentes son obligaciones sobre las cuales se tiene incertidumbre acerca de su existencia, toda vez que están sujetas a la ocurrencia de uno o más sucesos que no están enteramente en manos de la entidad.

También existe un pasivo contingente cuando la entidad tiene una obligación, pero es probable que no deba entregar recursos para liquidarla, o no pueda medir su importe con fiabilidad.

Debido a las condiciones anteriores, por regla general, los pasivos contingentes no deben reconocerse en los estados financieros, sino que únicamente se revelan en determinadas circunstancias que veremos más adelante.

Ejemplo de pasivo contingente

Para entender mejor la definición de pasivos contingentes pongamos el ejemplo de una entidad a la que le han interpuesto una demanda que se encuentra en su etapa inicial y, por tanto, la entidad no tiene certeza acerca del curso de la misma. En ese sentido, la entidad no sabe si el juez va a fallar a su favor o en contra, y tampoco tiene certeza del monto que debería pagar en caso de que el juez fallara en su contra.

¿Cuándo se debe reconocer un pasivo contingente?

Previamente se señaló que, por regla general, los pasivos contingentes no deben reconocerse. La única excepción que permite el Estándar para Pymes es para aquellos pasivos contingentes que surjan de una combinación de negocios.

¿Cuándo se debe revelar un pasivo contingente?

Según el párrafo 21.15 del Estándar para Pymes, los pasivos contingentes siempre deben revelarse en las notas a los estados financieros, a menos que la entidad estime que la probabilidad de salida de recursos sea muy baja.

La información que requiere el Estándar para Pymes es la siguiente:

- Descripción de la contingencia.

- Estimación de los efectos financieros de la contingencia.

- Descripción de la incertidumbre existente en cuanto a la medición y fecha de ocurrencia de la contingencia.

- Posibilidad de reembolsos.

Activos contingentes

Los activos contingentes son aquellos derechos cuya posible existencia está sujeta a la ocurrencia o no ocurrencia de uno o más eventos futuros que no están enteramente bajo el control de la entidad. Al igual que en el caso de los pasivos contingentes, no deben reconocerse en el estado de situación financiera, sino que se deben revelar en las notas a los estados financieros.

Diferencias

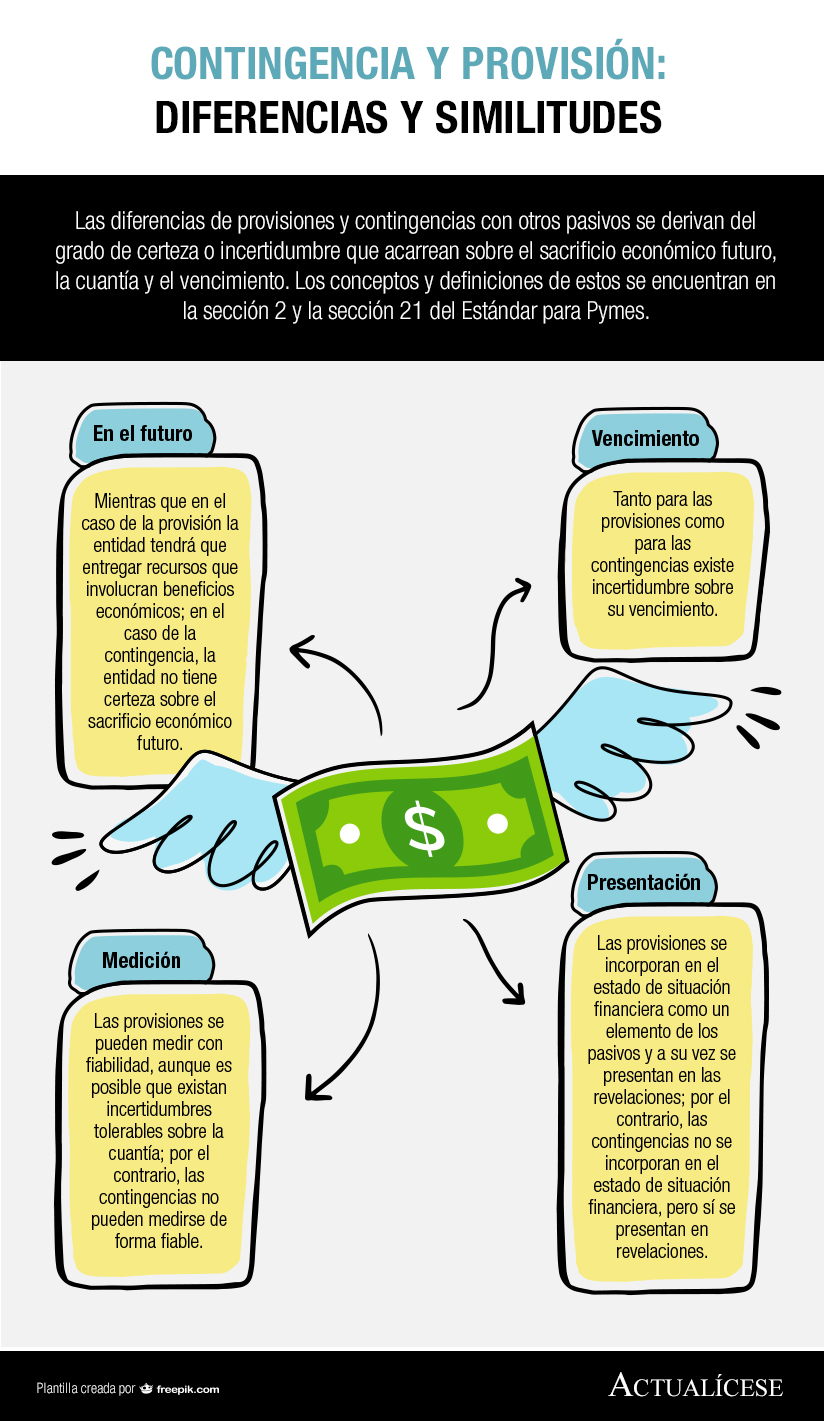

En la siguiente infografía relacionamos algunas diferencias y similitudes entre los pasivos y las contingencias: