Declaración de renta personas jurídicas AG 2020: estas son las generalidades a tener en cuenta

Las declaraciones de renta correspondientes al año gravable 2020 son las primeras en las que se aplicarán las modificaciones efectuadas por la Ley 2010 de 2019, que terminó recopilando, en su gran mayoría, las normas contenidas en la derogada Ley 1943 de 2018.

Aquí abordamos los puntos más importantes.

Las declaraciones de renta correspondientes al año gravable 2020 son las primeras en las que se aplicarán las modificaciones efectuadas por la Ley 2010 de 2019, que terminó recopilando, en su gran mayoría, las normas contenidas en la derogada Ley 1943 de 2018.

Aquí abordamos los puntos más importantes.

Así pues, a continuación, abordaremos los principales aspectos que deben tenerse en cuenta en la elaboración de la declaración de renta de personas jurídicas por el año gravable 2020.

Rentas gravadas

De acuerdo con el artículo 12 del Estatuto Tributario –ET–, las sociedades y entidades nacionales están sujetas a gravamen sobre sus rentas y ganancias ocasionales de fuente nacional, al igual que sobre las originadas de fuente extranjera. En contraste, las sociedades y entidades extranjeras son gravadas únicamente sobre sus rentas y ganancias ocasionales de fuente nacional.

Tarifa general aplicable

A través de las modificaciones efectuadas por el artículo 92 de la Ley 2010 de 2019 al artículo 240 del ET, se determinó que la tarifa general del impuesto sobre la renta aplicable a las personas jurídicas (sean sociedades nacionales y asimiladas, establecimientos permanentes de entidades en el exterior o personas jurídicas extrajeras con o sin residencia en el país) será del 32 % para el año gravable 2020.

Rentas gravadas a la tarifa del 9 %

De acuerdo con el artículo 240 del ET, modificado por el artículo 92 de la Ley 2010 de 2019, para el año gravable 2020 algunas rentas se encuentran gravadas a la tarifa diferencial del 9 %, entre estas destacamos:

- Servicios prestados por hoteles remodelados en municipios de hasta 200.000 habitantes (certificados al 31 de diciembre de 2016) dentro de los 10 años siguientes a la entrada en vigor de la Ley 1943 de 2018. El beneficio se otorga por el término de 20 años.

- Rentas obtenidas por empresas industriales y comerciales del Estado y las sociedades de economía mixta del orden departamental, municipal y distrital, en las cuales la participación del Estado sea superior al 90 %, y que ejerzan los monopolios de suerte y azar y de licores y alcoholes.

Si deseas conocer más detalles respecto a las rentas gravadas a la tarifa especial del 9 %, te invitamos a consultar nuestra Cartilla Práctica declaración de renta de personas jurídicas, año gravable 2020

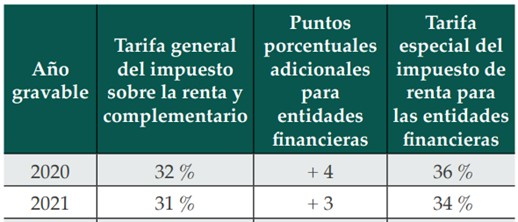

Sobretasa para las instituciones financieras

De acuerdo con las indicaciones del artículo 92 de la Ley 2010 de 2019, las instituciones financieras deberán liquidar puntos porcentuales adicionales al impuesto sobre la renta y complementario durante tres períodos gravables, de la siguiente manera:

Si deseas visualizar esta tabla de forma completa, te invitamos a consultar nuestra Cartilla Práctica declaración de renta de personas jurídicas, año gravable 2020

Plazos para declarar y pagar durante 2021

De conformidad con el artículo 1.6.1.13.2.12 del Decreto 1625 de 2016 (modificado por el artículo 1 del Decreto 1680 de diciembre de 17 de 2020), los plazos para la presentación y pago de la declaración de renta a cargo de las personas jurídicas contribuyentes del régimen ordinario, así como los contribuyentes del régimen especial –RTE– que no sean grandes contribuyentes, vencen en las fechas señaladas a continuación:

- Declaración y pago de la primera cuota: entre el 12 de abril y el 7 de mayo de 2021.

- Pago de la segunda cuota: entre el 9 y el 23 de junio de 2021.

Para conocer los plazos en los que se deberá cumplir con esta obligación tributaria, te invitamos a consultar nuestro Calendario tributario 2021.

Si deseas conocer más detalles sobre los aspectos relacionados con la declaración de renta de las personas jurídicas correspondiente al año gravable 2020, puedes consultar nuestro Cartilla Práctica declaración de renta de personas jurídicas, año gravable 2020

Adicionalmente, tendrás acceso a más peculiaridades acerca de todos los aspectos a tener en cuenta para la elaboración de esta declaración, lo que te permitirá despejar todas las dudas que surjan sobre este importante tema.

¡Pero eso no es todo!

Si eres suscriptor Oro o Platino y quieres acceder a todas nuestras cartillas, revistas, libros e informes especiales en versión digital, solo debes acceder a https://actualicese.com/publicaciones/.