Estado de flujos de efectivo

El estado de flujos de efectivo permite examinar la capacidad de una entidad para generar efectivo y sus equivalentes. En este editorial explicamos los principales componentes de este estado financiero, así como los métodos de elaboración.

El estado de flujos de efectivo permite examinar la capacidad de una entidad para generar efectivo y sus equivalentes. En este editorial explicamos los principales componentes de este estado financiero, así como sus métodos de elaboración.

El estado de flujos de efectivo muestra las entradas y salidas de efectivo y sus equivalentes de una entidad durante un período determinado, clasificándolas en actividades de operación, inversión y financiación.

La sección 7 del Estándar para Pymes aborda los requerimientos para elaborar este estado financiero.

Importancia del estado de flujos de efectivo

El estado de flujos de efectivo permite lo siguiente:

- Examinar la capacidad de una entidad para generar efectivo y sus equivalentes.

- Identificar qué actividades le generan mayor flujo de efectivo a una entidad.

- Determinar en qué actividades una entidad utiliza sus recursos.

¿Para qué entidades es obligatorio el estado de flujos de efectivo?

El estado de flujos de efectivo es obligatorio para las entidades de los grupos 1 y 2 de convergencia a Estándares Internacionales.

Las entidades del grupo 3 no están obligadas a elaborar el estado de flujos de efectivo.

Estructura del estado de flujos de efectivo

En el estado de flujos de efectivo se presentan los cambios en el efectivo procedentes de las actividades de operación, inversión y financiación, lo cual da como resultado un incremento o decremento neto en el efectivo y equivalentes de efectivo de la entidad durante un período.

Por ese motivo, la fila de incremento (decremento) neto de efectivo y equivalentes de efectivo debe ser igual a la variación, de un período a otro, de la cuenta de efectivo y equivalentes.

En la siguiente tabla se puede observar la estructura del estado de flujos de efectivo:

| Flujos de efectivo procedentes de las actividades de operación | A |

| Flujos de efectivo procedentes de las actividades de inversión | B |

| Flujos de efectivo procedentes de las actividades de financiación | C |

| Incremento (decremento) neto de efectivo y equivalentes de efectivo | D = A + B + CD = F – E |

| Efectivo y equivalentes al 31 de diciembre del año 20X0 | E |

| Efectivo y equivalentes al 31 de diciembre del año 20X1 | F |

Actividades del estado de flujos de efectivo

En el estado de flujos de efectivo deben clasificarse los cobros y pagos en efectivo que realiza una entidad, en los siguientes tipos:

Actividades de operación

Corresponden a las entradas y salidas de efectivo procedentes de las operaciones ordinarias de la entidad. Por ejemplo:

- Recaudo por ventas de bienes o prestación de servicios en efectivo.

- Recaudo de cartera.

- Pago de nómina, proveedores o impuestos.

También deben clasificarse como actividades de operación las entradas y salidas de efectivo que no clasifiquen en las actividades de inversión o financiación.

Actividades de inversión

Corresponden a las entradas y salidas de efectivo relacionadas con la compra o venta de activos de largo plazo, y de otras inversiones distintas a las inversiones que clasifican como equivalentes al efectivo. Por ejemplo:

- Cobro por la venta de propiedades, planta y equipo.

- Pago por la compra de propiedades, planta y equipo.

- Pago por la compra de acciones.

- Desembolso por préstamos a terceros.

Actividades de financiación

Corresponden a las entradas y salidas de efectivo relacionadas con la adquisición de préstamos por parte de la entidad, o de los aportes de los socios. Por ejemplo:

- Cobros por emisión de acciones.

- Pagos por préstamos bancarios.

- Adquisición de préstamos bancarios.

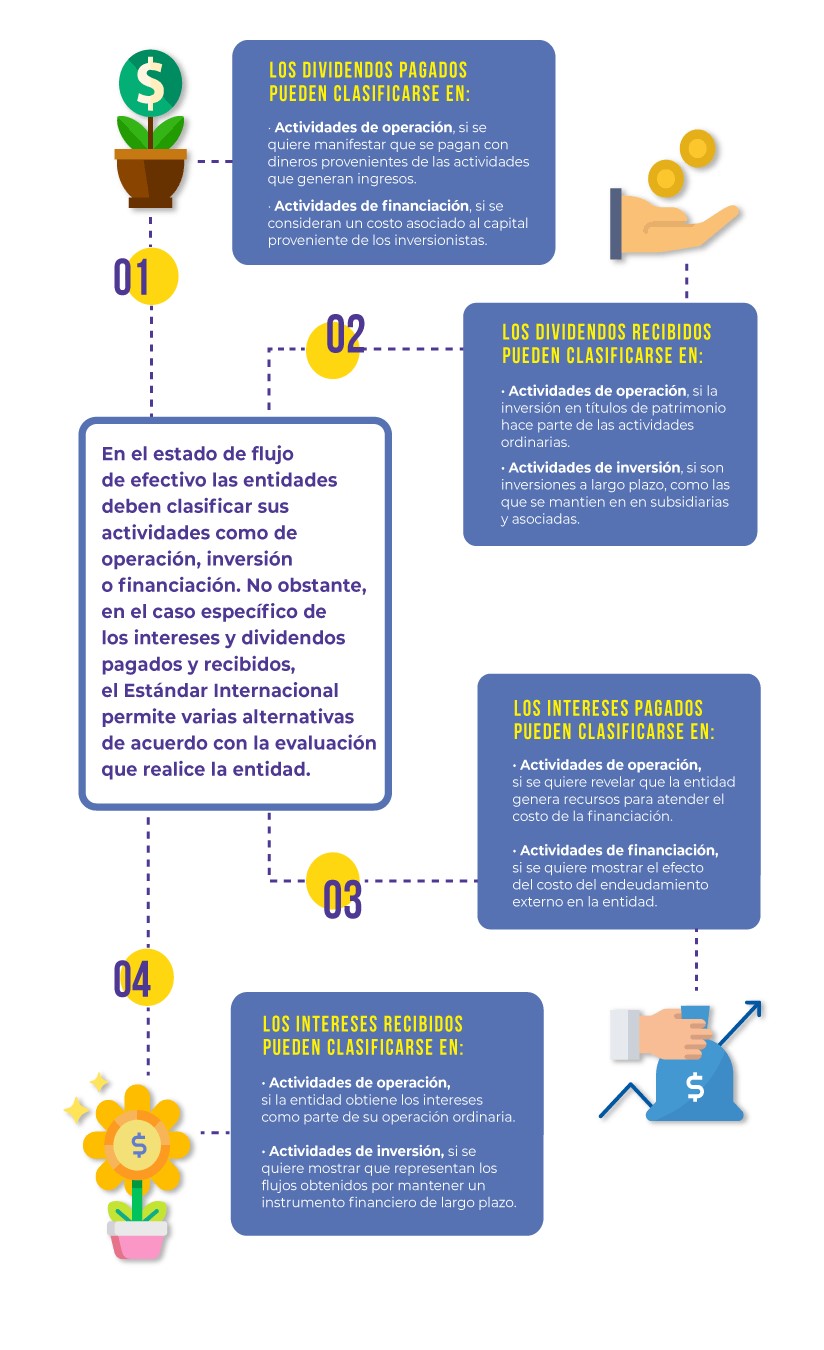

Actividades que se pueden clasificar en más de una actividad

Algunas actividades específicas pueden ser clasificadas en más de una categoría, según el objeto social que desarrolle la entidad.

En la siguiente infografía te explicamos de cuáles se tratan:

Actividades que se excluyen del estado de flujos de efectivo

En el estado de flujos de efectivo deben excluirse todas las actividades que no implican el movimiento de efectivo o sus equivalentes, es decir, aquellas que correspondan solo a ajustes o movimientos contables.

Ejemplos de transacciones que se excluyen del estado de flujos de efectivo son los siguientes:

- Gasto por depreciación.

- Amortización de gastos pagados por anticipado.

- Deterioro de activos.

- Estimaciones contables, como ajustes al valor razonable.

- Compra de propiedades, planta y equipo a crédito.

Métodos para elaborar el estado de flujos de efectivo

Existen dos métodos para elaborar el estado de flujos de efectivo que establecen un tratamiento distinto para las actividades de operación.

Las actividades de financiación y de inversión se presentan igual en ambos métodos.

Método directo

En el método directo las actividades de operación de la entidad se presentan resumidas en categorías de cobros o pagos, por ejemplo:

- Cobros por ventas a contado.

- Pagos a proveedores.

- Pagos por compra de propiedad, planta y equipo.

Método indirecto

En el método indirecto se toma la utilidad contable, y se empiezan a sumar y restar los ingresos y gastos que no implican movimiento de efectivo; por ejemplo:

- La amortización de ingresos recibidos por anticipado se resta a la utilidad contable, porque el movimiento del flujo de efectivo se dio cuando la entidad recibió el anticipo.

- El deterioro de activos y las depreciaciones se suman a la utilidad contable, porque estas partidas no implican movimientos de efectivo.

- La amortización de gastos pagados por anticipado se suma a la utilidad contable, porque el movimiento de efectivo se dio en el período en que la entidad desembolsó el dinero al proveedor.

Diferencia entre el método directo y el indirecto

En el siguiente ejemplo se puede observar la diferencia entre el método directo e indirecto:

| Método directo | Método indirecto | ||

| Flujos de efectivo procedentes de actividades de operación | Flujos de efectivo procedentes de actividades de operación | ||

| Utilidad del período | $70.000 | ||

| Ventas de contado | $100.000 | Más: depreciación | $6.000 |

| Recaudo de cartera | $47.000 | Más: deterioro de activos | $2.000 |

| Pagos a proveedores | – $70.000 | Menos: variación en deudores comerciales | – $1.000 |

| Flujos de efectivo neto de actividades de operación | $77.000 | Flujos de efectivo neto de actividades de operación | $77.000 |

| Flujos de efectivo procedentes de actividades de inversión | Flujos de efectivo procedentes de actividades de inversión | ||

| Venta de propiedades, planta y equipo | $120.000 | Venta de propiedades, planta y equipo | $120.000 |

| Flujos de efectivos neto de actividades de inversión | $120.000 | Flujos de efectivos neto de actividades de inversión | $120.000 |

| Flujos de efectivo procedentes de actividades financiación | Flujos de efectivo procedentes de actividades financiación | ||

| Dividendos pagados | – $15.000 | Dividendos pagados | – $15.000 |

| Flujos de efectivo neto de actividades de financiación | – $15.000 | Flujos de efectivo neto de actividades de financiación | – $15.000 |

| Incremento neto de efectivo y equivalente al efectivo | $182.000 | Incremento neto de efectivo y equivalente al efectivo | $182.000 |

| Efectivo y equivalentes al efectivo al principio del período | $50.000 | Efectivo y equivalentes al efectivo al principio del período | $50.000 |

| Efectivo y equivalentes al efectivo al final de período | $232.000 | Efectivo y equivalentes al efectivo al final de período | $232.000 |

Equivalentes al efectivo en el estado de flujos de efectivo

En el estado de flujos de efectivo algunas inversiones y sobregiros se presentan como parte del efectivo y sus equivalentes, por ello no se deben tener en cuenta para clasificarlas dentro del estado de flujos de efectivo.

Inversiones equivalentes al efectivo

Las inversiones que hacen parte del estado de flujos de efectivo son las que cumplen las siguientes características:

- Corto plazo, por ejemplo, inferior a 90 días.

- Ser fácilmente convertibles a efectivo.

- Estar sujetas a un riesgo insignificante.

- Mantenerse para cumplir compromisos de pago.

Algunos ejemplos de inversiones que son equivalentes a efectivo son los bonos y CDT de corto plazo.

Sobregiros en el estado de flujos de efectivo

Los sobregiros que se presentan como parte del efectivo en el estado de flujos de efectivo son aquellos sobre los cuales el banco tiene la autorización de reembolsarlos automáticamente.

En el siguiente video se explica cuál debe ser la presentación de los sobregiros en el estado de flujos de efectivo:

Ejemplos de transacciones entre partidas del efectivo y equivalentes de efectivo son los siguientes:

- Movimientos entre cuentas bancarias.

- La compra de un CDT a corto plazo que cumpla con las condiciones de equivalentes de efectivo. En este caso no se presenta como parte de una actividad de inversión, sino como parte del saldo de efectivo y sus equivalentes.