Ley 2155 de 2021: no hay sanciones para evasores, y empresas no pagan más impuestos

Luis Jorge Garay y Jorge Enrique Espitia argumentan que la reforma tributaria no fue contundente en el establecimiento de sanciones para evasores. Además, no es cierto que en esta nueva reforma tributaria las grandes empresas son las que más aportan. Los economistas Jorge Garay y Jorge Enrique Espitia afirman en su análisis La reforma tributaria […]

Luis Jorge Garay y Jorge Enrique Espitia argumentan que la reforma tributaria no fue contundente en el establecimiento de sanciones para evasores.

Además, no es cierto que en esta nueva reforma tributaria las grandes empresas son las que más aportan.

Los economistas Jorge Garay y Jorge Enrique Espitia afirman en su análisis La reforma tributaria y los subsidios sociales: inequidad e ineficiencia que, al igual que sus antecesoras, la nueva reforma tributaria no contiene sanciones para evasores y las empresas realmente no pagarán más impuestos.

La intención de esta es resolver los problemas de largo aliento que pesan sobre nuestro sistema tributario, sin embargo, desde sus puntos de vista, la ley no corrige ninguno de esos problemas, por lo que sería necesario que el próximo Gobierno impulse una reforma profunda que cumpla con los principios constitucionales: suficiencia recaudatoria, progresividad, equidad, justicia fiscal y eficiencia.

Sanciones para evasores no son suficientes

Estos economistas advierten lo siguiente:

En Colombia, encubrir bienes y no declarar ingresos “paga”. Tarde o temprano, una norma les rebaja las penas o los intereses a los evasores o, incluso, otorga tarifas diferenciales para quienes defraudaron al Estado. Esta no es la excepción. No hay sanciones para evasores.

Al respecto, señalan que el artículo 2 de la ley creó el impuesto complementario de normalización tributaria con una tarifa del 17 % para los contribuyentes que dispongan de activos omitidos o pasivos inexistentes.

Además, el artículo 51 otorgó un beneficio de auditoría a quienes aumenten su impuesto neto de renta en al menos un 25 % respecto del año anterior:

Lo anterior significa que, si se aumenta el impuesto en ese porcentaje, la Dian se compromete a auditar la declaración durante un tiempo menor al usual.

No es cierto que las empresas aportan más

Desde el punto de vista del Gobierno nacional, en esta reforma tributaria las empresas aportarán más, ya que la tarifa nominal del impuesto sobre la renta a su cargo aumentó al 35 %.

No obstante, ese aumento no es tan significativo como parece, pues las empresas todavía cuentan con enormes beneficios fiscales que no se tocan.

Estos beneficios ascienden a cerca de 58 billones de pesos al año, que se reparten así:

- 40 billones de pesos a través de los ingresos no constitutivos de renta;

- 13 por rentas exentas; y

- 5 billones por descuentos tributarios.

Analizan Garay y Espitia:

Si se eliminaran estos beneficios y se gravara a las empresas con una tarifa del 35 %, se obtendría un recaudo de 24 billones de pesos. En cambio, con el aumento de la tarifa del 32 al 35 %, el recaudo aumenta apenas en 4 billones.

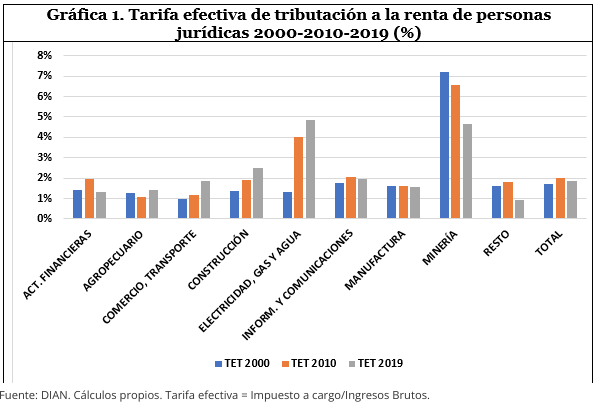

Según los cálculos del Ministerio de Hacienda, con una tarifa nominal del 35 %, los minimercados, las tiendas de vestidos, las empresas de consultoría y los restaurantes tendrían tarifas efectivas de tributación superiores a las de las empresas del sector financiero o minero. En todo caso, la tarifa efectiva no excedería a un 7,5 % por causa de los beneficios fiscales existentes.

Por lo tanto, no es cierto que en esta nueva reforma tributaria sean las grandes empresas las que más aporten:

Tampoco es cierto que el aumento de la tarifa en el impuesto de renta vaya a traer dificultades para atraer inversión extranjera ni para aumentar la competitividad de las empresas nacionales.

La inversión de las empresas depende, explican, principalmente de su tasa de ganancia, por lo que un aumento irrisorio de la tarifa efectiva del impuesto a la renta no la alterará.

Concluyen diciendo que, además, la reforma tributaria no grava el patrimonio de las empresas, a pesar de que este es uno de los instrumentos más utilizados en tiempos de crisis o en emergencias económicas.

Material relacionado

- [Análisis] Reforma tributaria: un recaudo apenas justo donde el peso recae sobre las empresas

- [Reportaje] ¿Por qué la próxima reforma tributaria que se discuta debe ser sí o sí estructural?

- [Reportaje] Una reforma más que brinda amnistías (¿evasión?) con el impuesto de normalización tributaria