5.2 PARTIDAS CONCILIATORIAS PARA PERSONAS JURÍDICAS POR EL AÑO GRAVABLE 2023

Antes de hablar de las partidas conciliatorias, es importante tener claro que el cierre contable y fiscal demanda dos procesos importantes:

- Tomar los saldos del final del periodo y hacer los ajustes correspondientes por las diferencias contables y fiscales, llevando, por supuesto, la correspondiente documentación para la trazabilidad de la información de la entidad.

- Debitar y acreditar los ingresos y gastos, respectivamente, y trasladar la utilidad o pérdida del ejercicio a la cuenta del patrimonio.

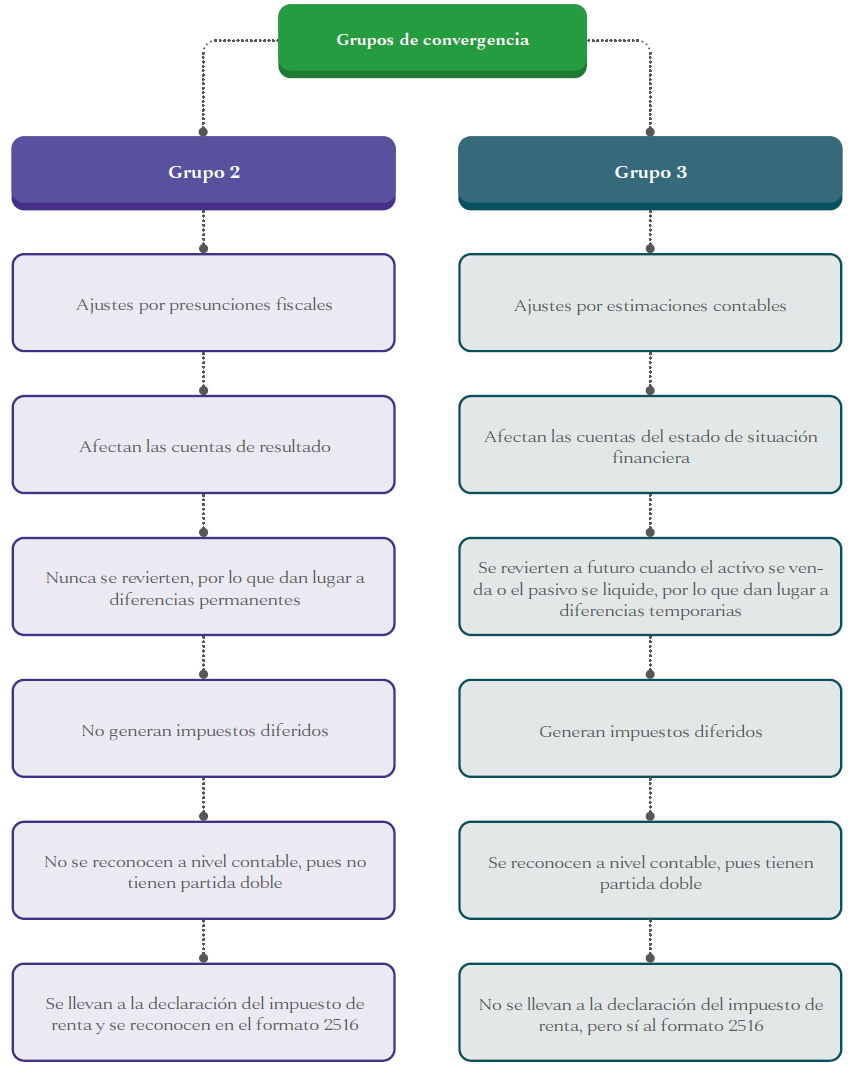

Así, los contribuyentes deben hacer los ajustes por presunciones fiscales en cuentas de resultado, que como se explicó en el apartado de impuesto diferido consisten básicamente en aquellas derivadas de normas tributarias, las cuales indican que un determinado gasto o ingreso registrado a nivel contable no es aceptado en términos fiscales, o aquellos conceptos que tienen efecto fiscal mas no contable. También se deben realizar los ajustes por estimaciones en Normas Internacionales de Información Financiera en cuentas de balance, las cuales no se aceptan a nivel fiscal hasta que se cumplan ciertos requisitos (parágrafo 6 del artículo 21-1 del ET). Ambos tipos de ajustes generan diferencias sobre las cuales puede realizarse la siguiente distinción:

En definitiva, las diferencias generadas en la medición posterior fruto de estimaciones contables dan lugar a las partidas conciliatorias que forman diferencias temporarias y, por ende, impuestos diferidos.

Cabe indicar que en razón a la conectividad normativa que se ha venido gestando en torno a las normas contables y fiscales, solo algunas partidas o sucesos propician la generación de dichas diferencias.

En lo que respecta a las presunciones fiscales, estas generan diferencias permanentes que a pesar de no tener un reconocimiento propio en la contabilidad deben ser llevadas al formato del reporte de conciliación fiscal.

Criterios para el registro de las partidas conciliatorias50 con base en estimaciones contables

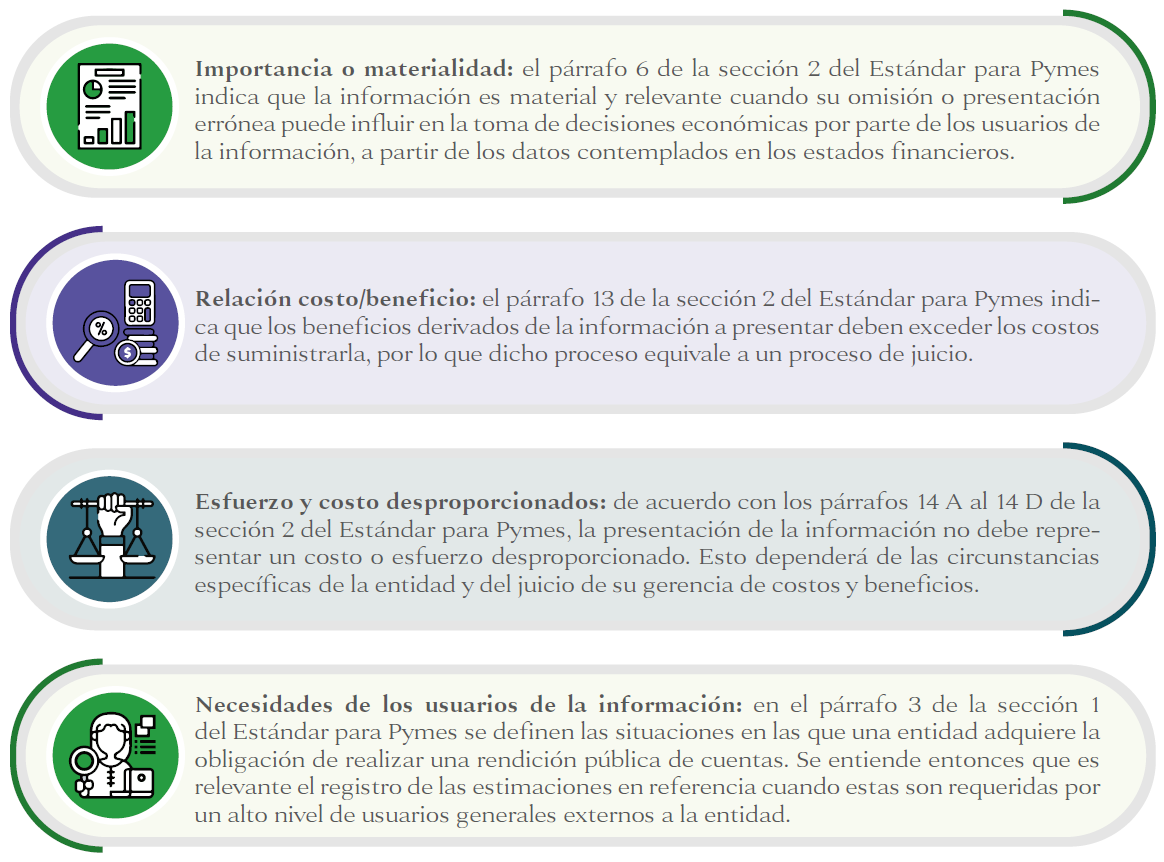

De acuerdo con las características cualitativas de la información expuestas en el Estándar para Pymes, puede considerarse que los criterios que se deben evaluar para proceder con el registro de las diferencias que originan las partidas conciliatorias producto de las estimaciones contables son los siguientes:

En los apartados siguientes se precisará en los aspectos más relevantes de las diferencias fruto de presunciones fiscales y estimaciones contables que generan tanto diferencias permanentes, las cuales aumentan o disminuyen la renta líquida gravable, como temporarias (para el caso de las estimaciones contables), es decir, en relación con su naturaleza, por ejemplo, aquellas que se forman como producto de ingresos no gravados, gastos no deducibles, deducciones y mediciones a valor razonable, entre otros.

Dichas partidas son presentadas en once módulos estructurados desde la letra A hasta la K, para un mejor entendimiento por parte de los lectores.

50 En la zona de complementos de esta publicación se encuentra el archivo 47. Ejemplos sobre las diferencias más comunes en el proceso de conciliación fiscal, en donde se enuncia en qué consiste el proceso de medición inicial y posterior y sus efectos en el diligenciamiento del formato 2516. Clic aquí para acceder.

5.2.1. Módulo A - Costos y gastos registrados en la contabilidad que no son deducibles (diferencias permanentes que aumentan la renta líquida)

En este módulo se destacarán algunas de las partidas más importantes relacionadas con los costos o gastos que podrían afectar el resultado contable antes de impuestos, pero que por disposición normativa no serían aceptados fiscalmente. Los componentes de este módulo, relacionados con costos y/o gastos, podrían formar diferencias permanentes que no son deducibles en el período actual ni en ninguno de los siguientes.

Dichos componentes, por no ser deducibles, deben aumentarse al valor de la utilidad contable antes de impuestos (o disminuir el valor de la pérdida contable antes de impuestos). Es así, toda vez que tales costos y gastos fueron restados en los ingresos contables y disminuyeron la utilidad contable antes de impuestos (o aumentaron la pérdida contable).

De igual manera, se hará precisión sobre la importancia del contexto de los documentos electrónicos para efectos de la aceptación fiscal de costos y gastos, dada la importancia que adquiere este aspecto durante el periodo gravable objeto de estudio.

5.2.1.1 Contexto de los documentos electrónicos en la aceptación fiscal de costos y gastos

La implementación del sistema de facturación electrónica para los sujetos llamados a facturar se fijó en 2020 por las disposiciones del Decreto 358 y la Resolución 000042 de ese mismo año, esta última modificada por las resoluciones 000094 y 000099 de 2020 y las resoluciones 000012, 000037, 000063 y 000167 de 2021. La consolidación de dicho sistema brinda un apoyo a la Dian dentro de su función relativa a la fiscalización de las operaciones realizadas por las personas jurídicas y naturales.

Cabe indicar que con la expedición de la reforma tributaria bajo la Ley 2155 de 2021 se introdujeron una serie de modificaciones al artículo 616 del ET, en materia de la facturación electrónica y los documentos equivalentes, las cuales fueron reglamentadas con la Resolución 000085 de 2022 y el Decreto 442 de 2023.

En la zona de complementos de esta publicación se encuentra el archivo 48. Guía sobre el sistema de facturación electrónica y documentos soporte a 2023, en el cual se detallan las principales características de la factura electrónica, el documento soporte con sujetos no obligados a facturar y el documento soporte de pago de la nómina electrónica, considerando el impacto que ha tenido este ecosistema electrónico sobre la aceptación fiscal de costos y gastos contextualizados con las novedades presentadas al 2023. Clic aquí para acceder.

A1. No son deducibles los intereses pagados por encima de la tasa de usura, los intereses de mora en obligaciones tributarias y los intereses que las sucursales y agencias en Colombia paguen a sus casas matrices y filiales ubicadas en el exterior.

(Inciso 2 del artículo 11 y artículos 117 y 124-1 del ET)

De acuerdo con el artículo 117 del ET, no son deducibles los intereses devengados a favor de terceros si estos superan la tasa más alta certificada por la Superintendencia Financiera durante el respectivo año o período fiscal. Por consiguiente, si los gastos por intereses devengados en beneficio de otras personas o entidades, por ejemplo, a favor de los proveedores, tienen relación de causalidad con la actividad generadora de renta, son deducibles en la parte que no exceda la tasa más alta autorizada en el período, es decir, que no esté por encima de la tasa de usura.

En lo que respecta a los gastos de financiación ordinaria, así como los extraordinarios o moratorios, diferentes a los intereses corrientes o moratorios pagados por concepto de impuestos, tasas o contribuciones fiscales o parafiscales, serán deducibles si tienen relación de causalidad con la actividad productora de renta (inciso 2 del artículo 11 del ET).

TIPS CONTABLES

No son deducibles en el impuesto sobre la renta los intereses corrientes o moratorios pagados por concepto de impuestos, tasas, contribuciones fiscales o parafiscales. Como resultado de esta disposición, ante determinados casos, por ejemplo, la presentación extemporánea de una declaración tributaria, no podrán deducirse ni los intereses moratorios generados ni la sanción por extemporaneidad que se haya pagado.

No obstante, mediante el Oficio 1405 de agosto 21 de 2018, la Dian precisó que los intereses por mora pagados a entidades financieras no son deducibles por cuanto el literal c) del numeral 2 del artículo 105 del ET establece la no deducibilidad de estos conceptos al corresponder en general a la categoría de “intereses moratorios de carácter sancionatorio”. En criterio del editor, se estaría desconociendo lo contenido en el artículo 11 del ET, en el cual se expresa que los gastos de financiación son deducibles con excepción específica de los correspondientes a los intereses corrientes o moratorios pagados por impuestos, tasas o contribuciones fiscales o parafiscales.

Tampoco son deducibles los intereses y demás costos o gastos financieros, incluida la diferencia en cambio, por deudas que por cualquier concepto tengan las agencias, sucursales, filiales o compañías que operen en el país, para con sus casas matrices extranjeras o agencias, sucursales o filiales de estas con domicilio en el exterior (artículo 124-1 del ET). Cabe señalar que el mismo artículo contempla las siguientes excepciones:

- Los originados por concepto de deudas de las entidades del sector financiero vigiladas por la Superintendencia Financiera de Colombia.

- Aquellos generados por concepto de deudas de corto plazo provenientes de la adquisición de materias primas y mercancías, en las cuales las casas matrices extranjeras o agencias, sucursales o filiales de estas con domicilio en el exterior, realizan sus operaciones como proveedores directos.

- Los intereses, costos y gastos financieros atribuidos a un establecimiento permanente en Colombia, que hayan sido sometidos a retención en la fuente. Este literal fue inicialmente adicionado por el artículo 56 de la Ley 1943 de 2018 y posteriormente retomado por el artículo 64 de la Ley 2010 de 2019.

Cálculo de la tasa de usura

La tasa de usura es aquella que se obtiene al tomar la tasa de interés bancario corriente que cada trimestre publica la Superintendencia Financiera, ya sea para las modalidades de crédito de consumo y ordinario, de microcrédito o de consumo de bajo monto (artículos 11.2.5.1.1. hasta 11.2.5.1.4 del Decreto 2555 de julio 15 de 2010) e incrementarlas en un 50 % (artículo 305 del Código Penal), lo que equivale a decir que el interés bancario se debe multiplicar por 1,50 para que produzca la tasa de usura. Ejemplo:

|

Tasa de interés bancario del 26% x 1,50 = 39%. Esta sería la tasa de usura. |

Teniendo en cuenta lo establecido en el segundo inciso del artículo 11 del ET, no son deducibles los intereses corrientes o moratorios pagados por impuestos, tasas, contribuciones fiscales o parafiscales, que no posean relación de causalidad con la actividad productora de renta.

Sobre los intereses moratorios en obligaciones tributarias, el artículo 279 de la Ley 1819 de 2016 modificó el artículo 635 del ET para establecer que las tasas de usura de cada período (trimestral o mensual) por el cual la deuda quede en mora, serían tasas a las que primero se les deben reducir dos puntos.

En la siguiente tabla se detallan las tasas de usura que han regido por trimestre en lo corrido de 2023, según los informes reportados por la Superintendencia Financiera, con el cálculo del respectivo interés moratorio al que se hace referencia:

Tasa de usura 2023

|

Período |

Modalidad de crédito |

Tasa Superfinanciera (efectiva anual) |

Tasa de usura (efectiva anual) |

Interés moratorio |

|

Enero 1 al 31 de 2023 |

Consumo y ordinario |

28,84 % |

43,26 % |

41,26 % |

|

Enero 1 a marzo 31 de 2023 |

Microcrédito |

39,20 % |

58,80 % |

56,80 % |

|

Enero 1 a marzo 31 de 2023 |

Consumo y ordinario |

30,18 % |

45,27 % |

43,27 % |

|

Marzo 1 al 31 de 2023 |

Consumo y ordinario |

30,84 % |

46,26 % |

44,26 % |

|

Abril 1 al 30 de 2023 |

Consumo y ordinario |

31,39 % |

47,09 % |

45,09 % |

|

Mayo 1 al 31 de 2023 |

Consumo y ordinario |

30,27 % |

45,41 % |

43,41 % |

|

Junio 1 al 30 de 2023 |

Consumo y ordinario |

29,76 % |

44,64 % |

42,64 % |

|

Julio 1 al 31 de 2023 |

Consumo y ordinario |

29,36 % |

44,04 % |

42,04 % |

|

Agosto 1 al 31 de 2023 |

Consumo y ordinario |

28,75 % |

43,13 % |

41,13 % |

|

Septiembre 1 al 30 de 2023 |

Consumo y ordinario |

28,03 % |

42,05 % |

40,05 % |

A2. No son deducibles los costos y gastos de períodos anteriores.

(Artículos 59, 107, 496 y 771-2 del ET)

El artículo 59 del ET señala que, para los contribuyentes obligados a llevar contabilidad, los costos deducibles para efectos fiscales serán los devengados contablemente en el año o período gravable. De igual manera, el artículo 107 del ET estipula la misma condición relacionada con el período gravable para el caso de la deducibilidad de las expensas o gastos. De allí que aquellos costos y gastos correspondientes a ejercicios anteriores no son deducibles, dado que no tienen relación de causalidad con el ingreso del período en cuestión ni cumplen con el principio de realización.

De este modo, se entiende que a un ingreso del año 2023 no se le puede imputar un costo del año 2022, pues este no tendría relación de causalidad. Así las cosas, si por ejemplo en el 2022 se hizo una compra que se olvidó incluir en la declaración de renta del año gravable 2022, no se podrá incluir en la del año gravable 2023. El procedimiento es corregir la declaración del año gravable 2022 para añadir esa compra.

TIPS CONTABLES

Cuando se incurra en un costo o gasto, este debe reconocerse contablemente de inmediato, incluso si aún no ha llegado la factura, de lo contrario se corre el riesgo de que se asuma como un costo o gasto de ejercicios anteriores si la factura llega en el período siguiente, lo cual tiene un alto efecto a nivel impositivo, más cuando se trata de impuestos cuya periodicidad es más corta, como el IVA o la retención en la fuente.

Facturas de períodos siguientes que soportan costos y gastos de períodos anteriores

Hasta antes de la expedición de la Ley 1819 de 2016, las normas tributarias en el país dificultaron la deducción de costos o gastos de periodos anteriores, solo porque la factura tenía como fecha un período diferente. Sin embargo, luego de esta normativa se adicionó el parágrafo 2 al artículo 771-2 del ET, mediante el cual se indicó que un costo o gasto puede ser soportado con una factura que tenga fecha posterior, pues en ese caso el costo o gasto se debe reconocer en el año en que se realizaron así la factura no se haya expedido.

Así las cosas, un gasto o costo en que se haya incurrido en el 2023 se puede incluir en la declaración de renta de dicho año (cuya presentación se realiza en el 2024) y la factura con fecha de 2024 es totalmente válida como soporte de dicho gasto. Ahora bien, si en el 2023 se realizó una compra, pero esta no fue reconocida en tal período ni tampoco declarada, entonces se debe corregir la declaración de renta de dicho año para incluir tal compra.

En lo que respecta al impuesto a las ventas, el artículo 496 del ET indica que cuando se trate de los responsables de dicho impuesto que deban declarar bimestralmente, las deducciones e impuestos descontables solo podrán contabilizarse en el período fiscal al cual corresponda la fecha de su causación, o en uno de los tres períodos bimestrales inmediatamente siguientes, pudiendo ser solicitado en la declaración del período en el cual se haya efectuado su contabilización.

TIPS CONTABLES

El parágrafo 2 del artículo 771-2 del ET, posibilita que un costo o gasto pueda ser soportado por una factura que tenga fecha posterior. Por ejemplo, un gasto incurrido en el 2023 facturado en 2024 puede declararse en el 2023, toda vez que la realización del costo o gasto ocurrió en el 2023.

Para el caso de las declaraciones cuatrimestrales, los conceptos en referencia solo podrán contabilizarse en el período fiscal al que corresponda la fecha de su causación o en el período cuatrimestral inmediatamente siguiente. Al igual que en la situación anterior, estos podrán solicitarse en la declaración del período en el cual se haya efectuado su contabilización.

Costos y gastos de ejercicios anteriores a nivel contable

Contablemente, bajo la aplicación de los Estándares Internacionales, el que haya costos y gastos de ejercicios anteriores puede deberse a un error contable o a un cambio en la estimación contable. De esta manera, se entiende que existe un error contable cuando se ha omitido información disponible para el período respectivo, por ejemplo, cuando se dejó de contabilizar una factura.

Ahora bien, un cambio en la estimación contable ocurre cuando luego de cerrado el período se obtienen o conocen nuevos datos que no estaban disponibles en el período anterior.

El CTCP se refirió al tema mediante el Concepto 00772 de junio 7 de 2019, en lo concerniente al tratamiento contable de los ingresos por recuperación de gastos de ejercicios anteriores. Indicó que la diferencia entre un ingreso relacionado con un cambio en la estimación contable y un ingreso generado por un error contable, radica en que en el primer caso la nueva información obtenida por la entidad resulta como consecuencia de un cambio en las condiciones en el patrón de consumo de un activo o en la obtención de nuevos datos estadísticos (en este caso se trata de un cambio en una estimación contable); mientras que un error contable corresponde a omisiones o inexactitudes en los estados financieros de una entidad, en relación con uno o más períodos anteriores sobre los cuales la información estaba disponible para esos períodos y la entidad, realizando un esfuerzo razonable, la hubiese tenido en cuenta, pero por alguna razón voluntaria o involuntaria no utilizó dicha información.

Así las cosas, si se trata de un ingreso por recuperación originado por nueva información no disponible anteriormente (cambio en una estimación contable) el resultado del ajuste se reconocerá en el resultado del período como un ingreso o como menor valor del gasto, según corresponda a la transacción generada y al juicio profesional utilizado.

Cuando se trata de un ingreso por recuperación derivado de información que se encontraba disponible en periodos anteriores (error contable), debe observarse si el error es material o inmaterial. Si es un error inmaterial, podrá corregirse en el período actual reconociendo un gasto (ingreso) relacionado con la partida que presenta error. Si es un error material, debe realizarse una reexpresión retroactiva de las cifras comparativas en los estados financieros, tal y como lo menciona la sección 10 del Estándar para Pymes.

TIPS CONTABLES

La corrección de un error a nivel contable afecta el resultado acumulado (conocido también como ganancias retenidas, resultados de ejercicios anteriores, ganancias y pérdidas acumuladas, etc.), según lo dispuesto en los párrafos 10.21 y 10.22 del Estándar para Pymes.

A3. No es deducible el costo devengado por inventarios faltantes en exceso del 3 % de la suma del inventario inicial más las compras, establecido en el artículo 64 del ET.

(Numeral 2 del artículo 59 del ET)

Los inventarios faltantes son una pérdida y no un costo, y técnicamente no pueden confundirse con el costo de lo vendido, pues se desfigura la realidad económica.

La empresa debe tomar las medidas necesarias para evitar faltantes de inventario, pero solo hasta el punto en que ello sea factible y siempre que las medidas de control produzcan un beneficio mayor al costo de practicarlas. Hay casos en los cuales los empresarios asumen pérdidas sobre la base de estimaciones estadísticas que exceden los parámetros establecidos fiscalmente, motivo por el cual no son deducibles.

Cabe anotar que el artículo 64 del ET permite la disminución del costo del 3 % de los inventarios faltantes únicamente cuando estos sean de fácil destrucción o pérdida; solo en los casos en que se demuestre la ocurrencia de hechos constitutivos de fuerza mayor o caso fortuito, se aceptaría un porcentaje mayor.

Ahora bien, es importante tener en cuenta que el numeral 2 del mismo artículo 64 del ET permite que se tome como un gasto deducible el costo de los inventarios (que sean diferentes a los inventarios de fácil destrucción o pérdida) dados de baja por obsolescencia y debidamente destruidos, reciclados o chatarrizados. En este caso el costo está conformado por el precio de adquisición más los costos directamente atribuibles y costos de transformación, de ser aplicables.

A4. No es deducible como costo por mano de obra el 40 % del valor del ingreso gravado en cabeza del productor de café si no se cumplen las obligaciones laborales y de seguridad social.

(Artículo 66-1 del ET)

Este aparente beneficio consagrado en el artículo 66-1 del ET genera una dificultad para los cafeteros personas jurídicas, que en la mayoría de los casos no cumplen con la totalidad de las obligaciones laborales y de seguridad social vigentes; por este motivo, el beneficio de calcular el costo presuntivo de la mano de obra en el 40 % de los ingresos provenientes del cultivo del café, no es fácil de aplicar.

Cabe mencionar que lo estipulado en este artículo 66-1 fue objeto de expedición de la Sentencia 060 de junio 7 de 2018 por parte de la Corte Constitucional, por la cual se declaró inexequible el segundo inciso del artículo en mención, en el que se disponía que el Gobierno nacional podría fijar por medio de decreto una disminución gradual del porcentaje al que se refería dicha norma.

La entidad judicial aceptó los argumentos de que esa delegación que se daba al Gobierno para fijar por decreto un porcentaje menor al ya establecido en la parte inicial del artículo 66-1 del ET, implicaba que el Gobierno quedara con facultades para alterar la base gravable de los caficultores, lo cual solo se puede permitir mediante una ley promulgada por el Congreso de la República.

A5. No es deducible el 25 % del costo estimado y presunto en la enajenación de activos de los cuales no se logra definir el costo de enajenación.

(Artículo 82 del ET)

El artículo 82 del ET señala que si los funcionarios de la Dian, luego de utilizar los medios técnicos de información, tales como pruebas directas, declaraciones o reportes de terceros, e inclusive la contabilidad y comprobantes internos, no logran definir el costo de enajenación sobre dichos activos, este se estimará en un 75 % del valor de la respectiva enajenación, por lo que el valor restante será no deducible.2

Lo anterior sin perjuicio de las sanciones que procedan por inexactitud en la declaración de renta o por no llevar debidamente los libros de contabilidad.

A6. No son deducibles los costos y gastos con vinculados económicos no contribuyentes del impuesto de renta.

(Artículo 85 del ET)

Si un contribuyente tiene como vinculado económico en Colombia a una entidad que tenga la condición de no contribuyente del impuesto de renta (las expresamente mencionadas en los artículos 22, 23, 23-1 y 23-2 del ET, tales como la nación o los departamentos, etc.), no serán deducibles los costos y/o gastos en que incurrió con ese tipo de vinculado económico.

Lo anterior, por cuanto la norma busca evitar que la entidad que efectúa el pago o abono en cuenta a favor de un vinculado económico no contribuyente del impuesto de renta pueda disminuir su impuesto tomándose un gasto deducible, el cual no generara impuesto por parte de la entidad que recibe el pago, por ser esta no contribuyente del impuesto de renta.

Los criterios para definir a los vinculados económicos se encuentran en el artículo 260-1 del ET.

A7. No es deducible el IVA tomado como costo o gasto en renta y que se debía haber tomado como descontable en las declaraciones del IVA.

(Artículo 86 y 493 del ET)

Los artículos 86 y 493 del ET contemplan que en ningún caso el impuesto a las ventas que deba ser tratado como descuento podrá ser tratado como costo o gasto en el impuesto sobre la renta.

A8. No son deducibles los costos y gastos sobre los cuales no se haya practicado retención en la fuente.

(Artículos 87-1, 108, 121, 124, 124-2, 369 y 632 del ET)

Como se especificó en las partidas A10 y A11, el cálculo de la retención en la fuente es de alta relevancia en cuanto a la procedencia de costos y gastos, pues varios artículos del ET aluden a que solo son deducibles o aceptados fiscalmente los conceptos que hayan estado sometidos a tal retención, como los siguientes:

| Artículo del ET | Tema | Descripción | |||

| 87-1 | Pagos laborales |

Indica que no son deducibles del impuesto sobre la renta los pagos laborales a los cuales no se les aplique retención en la fuente. Los pagos indirectos que el empleador realice al trabajador (por ejemplo, por salud y educación, que la empresa efectúe al cónyuge o parientes del trabajador), también se debieron haber sumado dentro de los ingresos sometidos a retención en la fuente. |

|||

| 108 | Pagos a trabajadores independientes |

Indica que, para la procedencia de la deducción por pagos a trabajadores independientes, el contratante debe verificar la afiliación y el pago de las cotizaciones y aportes a la protección social que le correspondan al contratista e igualmente aplicar las retenciones a las que haya lugar sobre dichos pagos. |

|||

| 121 | Gastos en el exterior |

Indica que los contribuyentes solo pueden deducir los gastos efectuados en el exterior que tengan relación de causalidad con rentas de fuente dentro del país, siempre y cuando se haya efectuado la retención en la fuente, si lo pagado constituye renta gravable en Colombia para el beneficiario. |

|||

| 124 | Pagos a casas matrices |

Indica que solo son deducibles los pagos que los contribuyentes realicen a sus matrices en el exterior por concepto de gastos de administración o dirección y por concepto de regalías y explotación o adquisición de intangibles, siempre que se les haya practicado la retención correspondiente. |

|||

| 124-2 | Pagos |

Indica que los pagos realizados a cualquier contribuyente ubicado en jurisdicciones no cooperantes no son deducibles, con excepción de aquellos que hayan sido objeto de retención a título del impuesto de renta. |

En consonancia con lo anterior, el artículo 177 del ET determina que los costos o gastos en que incurra un contribuyente para la generación de sus ingresos no son deducibles cuando sobre estos no se haya practicado la respectiva retención en la fuente a título del impuesto de renta. A su vez, el artículo 632 del mismo estatuto señala el deber de conservar información y pruebas, entre las cuales se contempla de manera especial lo correspondiente al soporte de la consignación de las retenciones en la fuente practicadas por el contribuyente en su calidad de agente retenedor.

En este orden de ideas, se debe practicar retención en la fuente si se reúnen las siguientes condiciones:

- Que quien efectúe el pago tenga la calidad de agente retenedor.

- Que el ingreso sea gravable en cabeza del beneficiario, en los términos del artículo 26 del ET, es decir, que sea susceptible de constituir un incremento neto en su patrimonio y que constituya un ingreso de fuente nacional.

- Que el beneficiario del ingreso sea contribuyente del impuesto sobre la renta, aunque no necesariamente sea declarante. En todo caso, debe tenerse presente que por expresas disposiciones vigentes, algunos beneficiarios que son contribuyentes del impuesto de renta pueden estar percibiendo ingresos gravados y, aun así, no siempre se les deben hacer retenciones en la fuente a título de renta, como en el caso de ciertos pagos a las entidades del régimen tributario especial.

A9. No son deducibles las compras a proveedores ficticios.

(Artículos 88, 494, 495 y 671 del ET)

De acuerdo con lo expuesto en el artículo 671 del ET, la Dian declara como proveedores ficticios o insolventes a:

- Proveedores ficticios: personas o entidades que facturen ventas o presten servicios simulados o inexistentes. Dicha calificación se levantará pasados cinco años de haber sido efectuada.

- Insolventes: aquellas personas o entidades a quienes no se les haya podido cobrar deudas tributarias debido a que traspasaron sus bienes a terceras personas, con el fin de eludir el cobro por parte de la administración tributaria. Esta clasificación debe ser levantada cuando la persona o entidad pague o acuerde el pago de las sumas adeudadas.

Lo anterior se origina a causa de que algunos contribuyentes deciden enajenar sus bienes tan pronto se inicia un proceso de fiscalización con el fin de anticiparse a un posible embargo de la Dian.

Las compras o gastos con este tipo de personas o entidades dejan de ser deducibles desde la fecha de publicación en un diario de alta circulación nacional en relación con dicha calificación o declaratoria (artículos 88, 494 y 495 del ET).

A10. No es deducible el exceso del 15 % de las ventas en gastos de publicidad, promoción y propaganda respecto de productos importados legalmente, pero que corresponden a productos calificados como de contrabando masivo.

(Incisos 1 y 2 del artículo 88-1 del ET)

La restricción aplica para la publicidad que se realice a productos importados y que sean calificados como de contrabando masivo por el Gobierno nacional. De esta manera, la publicidad de estos productos va a tener un límite que no puede exceder del 15 % de sus ventas.

Ahora bien, los productos importados que tienen dicha calificación se encuentran regulados en el artículo 13 del Decreto 3050 de 1997 recopilado en el artículo 1.2.1.18.39 del DUT 1625 de 2016 y el artículo 1 del Decreto 3119 de 1997 recopilado en el artículo 1.2.1.18.40 del DUT 1625 de 2016.

A11. No son deducibles los gastos de publicidad en exceso del 20 % de las ventas proyectadas de productos importados legalmente para el caso de productos importados que correspondan a renglones calificados de contrabando masivo.

(Inciso 2 del artículo 88-1 del ET)

Como se mencionó, el artículo 88-1 del ET fija la limitación en los costos y gastos de publicidad de los productos referidos (contrabando masivo). Por lo tanto, no se aceptarán como deducción del impuesto sobre la renta los costos y gastos cuando superen el 15 % de las ventas de los respectivos productos importados legalmente en el año gravable correspondiente. Previa autorización del director de la Dian, podrá aceptarse hasta un 20 % de la proyección de ventas de los productos importados legalmente.

A12. No son deducibles las expensas por concepto de publicidad sobre los bienes introducidos al territorio nacional sin el pago de los tributos aduaneros correspondientes.

(Inciso 3 del artículo 88-1 del ET)

Si los bienes fueron introducidos al territorio nacional sin el pago de los tributos aduaneros correspondientes, no se aceptarán expensas por concepto de publicidad.

A13. No son deducibles los gastos asociados a campañas de publicidad de productos calificados de contrabando masivo cuando estas sean contratadas desde el exterior.

(Inciso 4 del artículo 88-1 del ET)

Se desconocen fiscalmente los gastos asociados a las campañas publicitarias de productos importados que correspondan a los de los renglones calificados como de contrabando masivo por el Gobierno nacional y que sean contratados desde el exterior por personas que no tengan residencia o domicilio en el país, según el inciso 4 del artículo 88-1 del ET.

A14. No es deducible el impuesto de renta y complementario.

(Literal b) del numeral 2 del artículo 105 y artículo 115 del ET).

El literal b) del numeral 2 del artículo 105 del ET indica que no serán deducibles, generando diferencias permanentes, el impuesto sobre la renta y complementario, así como los impuestos no comprendidos en el artículo 115 del ET. En lo que respecta al impuesto de renta y complementario, este gasto contable no es deducible dado que del resultado de la conciliación se obtendrá el verdadero y definitivo gasto por impuesto de renta y, por tanto, la renta líquida fiscal no puede estar afectada con la provisión de ese mismo gasto. En cuanto al pasivo que se forma cuando se provisiona este gasto por dicho impuesto o el impuesto territorial, solo se aceptaría el pasivo real una vez se concrete el monto definitivo por el impuesto de renta del período.

En la nueva versión del artículo 115 del ET, luego de la modificación realizada por el artículo 19 de la Ley 2277 de 2022, se conserva la instrucción frente a la no deducibilidad de este impuesto.

TIPS CONTABLE

El artículo 115 del ET indica que es deducible el 100 % de los impuestos nacionales y territoriales efectivamente pagados durante el período gravable, que además tengan relación de causalidad con la actividad económica desarrollada por el contribuyente, a excepción de los impuestos de renta y complementario, de patrimonio y de normalización tributaria. Los impuestos nacionales y territoriales señalados y que pueden ser tomados como descuento en el impuesto de renta, solo tendrán aplicabilidad cuando no hayan sido tratados como descontables en el impuesto sobre las ventas.

A15 No son deducibles las multas, sanciones, penalidades, intereses moratorios de carácter sancionatorio (incluyendo las multas o sanciones pagadas y/o causadas a favor de entidades oficiales como la Dian, el ICBF, Sena, cajas de compensación familiar y entidades de seguridad social) y las condenas provenientes de procesos administrativos, judiciales o arbitrales.

(Literal c) del numeral 2 del artículo 105 del ET)}

De acuerdo con el literal c) del numeral 2 del artículo 105 del ET, no son deducibles las sanciones (por extemporaneidad, por corrección, por no informar, por no declarar, por inexactitud, etc.) que se liquiden; tampoco lo son las multas de tránsito, el desencaje bancario o las causadas por incumplimiento de contratos (indemnizaciones, a excepción de las laborales, pues el Concepto Dian 94762 del 2000, ratificado con el 60950 de agosto de 2010, el 1514 de enero de 2012 y el 411 de 2014, indica que la indemnización pagada a un trabajador por despido injustificado es deducible para el empleador siempre y cuando sobre dichos pagos se haya efectuado la respectiva retención en la fuente).

Adicionalmente, con el Oficio 108 de marzo 26 de 2021, la Dian precisó que: los pagos salariales y prestacionales, cuando provengan de litigios laborales, serán deducibles en el momento del pago siempre y cuando se acredite el cumplimiento de la totalidad de los requisitos para la deducción de salarios.

Así las cosas, para la deducibilidad del pago de las indemnizaciones por despido con o sin justa causa que provienen de una relación laboral o reglamentaria, se deberá considerar lo dispuesto en el artículo 107 del ET, con el fin de analizar en cada caso si se cumplen los presupuestos allí consagrados. Esta norma establece que son deducibles las expensas realizadas durante el año o período gravable en el desarrollo de cualquier actividad productora de renta, en la medida en que tengan relación de causalidad con las actividades productoras de renta y que sean necesarias y proporcionadas de acuerdo con cada actividad.

Consecuentemente deberá analizarse si se cumple con lo dispuesto en la normatividad laboral, los aportes a seguridad social y parafiscales (en lo que resulte aplicable). Los conceptos referidos no deducibles abarcan los intereses de mora y las distintas sanciones que se liquiden ante entidades oficiales como la Dian, el ICBF, el Sena, las cajas de compensación familiar y las entidades de seguridad social. Además, el literal c) del numeral 2 del artículo 105 del ET se refiere a que tampoco serán deducibles las condenas provenientes de procesos administrativos, judiciales o arbitrales diferentes a las laborales, con sujeción a lo previsto en el numeral 3 del artículo 107-1 del ET.

Estos gastos no son deducibles por ser producto de culpabilidad individual y no se originan en actividades productoras de renta, ni tienen vínculo con ellas, y menos aún son necesarias para producir el ingreso.

Con el artículo 18 de la Ley 2277 de 2022 se adicionó un parágrafo al artículo 105 del ET, para indicar que en aplicación de lo dispuesto en el literal c) del numeral referido, se entenderá por condenas provenientes de procesos administrativos, judiciales o arbitrales, los valores que tengan naturaleza punitiva, sancionatoria o de indemnización de perjuicios.

A16. No son deducibles los pagos basados en acciones, efectuados a trabajadores por parte de las sociedades, sobre los cuales no se hayan pagado los aportes a seguridad social ni tampoco se haya realizado la retención en la fuente correspondiente.

(Inciso 11 del artículo 90 y artículo 108-4 del ET)

El artículo 108-4 del ET adicionado por el artículo 64 de la Ley 1819 de 2016 estableció el tratamiento tributario de los pagos basados en acciones que debe llevar a cabo el trabajador y la sociedad.

De esta manera, cuando al trabajador se le ha otorgado el derecho de adquirir acciones o cuotas de participación en la sociedad empleadora o en una vinculada, la empresa solo reconocerá el pasivo o gasto cuando el trabajador ejerza la opción de compra, es decir que antes de dicha situación no deberá efectuar reconocimiento alguno.

Si el trabajador recibe acciones o cuotas de participación social de la sociedad empleadora o de una vinculada como modalidad de pago, el gasto deberá reconocerse al momento de la realización.

En este sentido, el valor que podrá deducirse la sociedad depende de si las acciones o cuotas de interés social cotizan o no en una bolsa de valores de reconocido valor técnico. Para el primer caso, la deducción será por el valor de estas el día en que se ejerza la opción de compra o el día en que se entreguen. En la segunda situación se deberá atender lo consagrado en el artículo 90 del ET modificado por el artículo 61 de la Ley 2010 de 2019, que hace referencia a la determinación de la renta bruta en la enajenación de activos.

Para que sea posible la deducción, la sociedad debe efectuar los aportes a seguridad social correspondientes y practicar la retención en la fuente por pagos laborales a que haya lugar. De esta manera, los pagos que no cumplan dicho requisito no podrán ser tratados como deducción. Lo anterior fue ratificado por la Dian a través del Oficio 163 de 2022.

A17. No es deducible la distribución de dividendos.

(Literal d) del numeral 2 del artículo 105 del ET)

Tal como lo establece la norma tributaria, la distribución de dividendos no es deducible porque no constituye un gasto para la empresa.

A18. No son deducibles las retenciones asumidas en renta, IVA, ICA y otros.

(Literal e) del numeral 2 del artículo 105 del ET)

El artículo 105 del ET determina que para que un gasto devengado contablemente durante el período sea deducible, deberá, además de haber sido realizado para efectos fiscales, cumplir los requisitos señalados en el ET. En este sentido, los gastos que no cumplan con tales requisitos generarán diferencias permanentes, independientemente de la necesidad, proporcionalidad y causalidad de la que trata el artículo 107 del ET, entre las cuales se pueden encontrar los impuestos asumidos por terceros (literal e) del numeral 2 del artículo 105 del ET).

Además, de acuerdo con el artículo 370 del ET, el agente de retención responderá por las retenciones dejadas de practicar. Sin embargo, como lo expone el artículo 105 en referencia, las retenciones asumidas no son deducibles fiscalmente puesto que son gastos sin relación de causalidad, es decir, no son necesarios en la generación de renta.

Frente a este aspecto, también es importante hacer precisión en que tampoco serán deducibles aquellas retenciones asumidas por concepto de los pagos provenientes del servicio de computación en la nube (cloud computing) desde el exterior, por cuanto para efectos de la aplicación de dicho mecanismo de retención se debe establecer si la prestación del servicio tuvo lugar dentro del territorio nacional o tiene los elementos característicos de un servicio técnico, con el fin de determinar si hay ingresos de fuente nacional. En caso de darse dicha situación, se debe aplicar la tarifa contenida en el artículo 408 del ET (Concepto Dian 14310 de 2019).

A19. No son deducibles los bienes introducidos al territorio nacional sin el pago de los tributos aduaneros.

(Artículos 107 y 771-3 del ET)

El valor de los bienes introducidos al territorio nacional sin el pago de los tributos aduaneros correspondientes no podrá ser tratado como costo o deducción en el impuesto sobre la renta, ya sea por el infractor o por quien, de cualquier forma, participe en la infracción, o por quienes, a sabiendas de tal hecho, efectúan compras de estos bienes. Esta disposición rige desde el 1 de enero de 1998.

A20. No es deducible el exceso del 1 % por gastos de atenciones.

(Numeral 1 del artículo 107-1 del ET)

El artículo 107-1 del ET señala que los gastos incurridos en atención a clientes, proveedores y empleados, tales como regalos, cortesías, fiestas, reuniones y festejos, podrán reconocerse como deducciones. No obstante, el valor máximo a deducir por este concepto será el equivalente al 1 % de los ingresos fiscales netos.

A21. No son deducibles los aportes o donación a una fundación educativa del régimen especial cuando se ha tomado el 25 % como descuento tributario.

(Artículo 107-2 del ET y artículo 1.2.1.18.85 del DUT 1625 de 2016)

Como se mencionó en la partida conciliatoria anterior, por medio del artículo 107-2 del ET adicionado por el artículo 77 de la Ley 1943 de 2018 y ratificado por el 87 de la Ley 2010 de 2019, se permitió la deducción en el impuesto de renta de los aportes que realicen las personas jurídicas del régimen ordinario o especial a la educación de trabajadores asalariados y lo concerniente a ciertas inversiones destinadas a instituciones educativas.

Las indicaciones contenidas en la normativa en mención fueron reglamentadas por medio del Decreto 1013 de 2020. En lo concerniente a la partida conciliatoria objeto de estudio, por medio de la adición del artículo 1.2.1.18.85 al DUT 1625 de 2016 se estableció que la deducción que se tome la persona jurídica por realizar los aportes del artículo 107-2 del ET no puede generar un doble beneficio; por ejemplo, si una entidad hace un aporte o donación a una fundación educativa del régimen especial, deberá escoger entre restarla 100 % como deducible (artículo 107-2 del ET) o solo restar el 25 % como descuento tributario en virtud de lo contemplado en el artículo 257 del ET.