5.2 PARTIDAS CONCILIATORIAS PARA PERSONAS JURÍDICAS POR EL AÑO GRAVABLE 2023

Antes de hablar de las partidas conciliatorias, es importante tener claro que el cierre contable y fiscal demanda dos procesos importantes:

- Tomar los saldos del final del periodo y hacer los ajustes correspondientes por las diferencias contables y fiscales, llevando, por supuesto, la correspondiente documentación para la trazabilidad de la información de la entidad.

- Debitar y acreditar los ingresos y gastos, respectivamente, y trasladar la utilidad o pérdida del ejercicio a la cuenta del patrimonio.

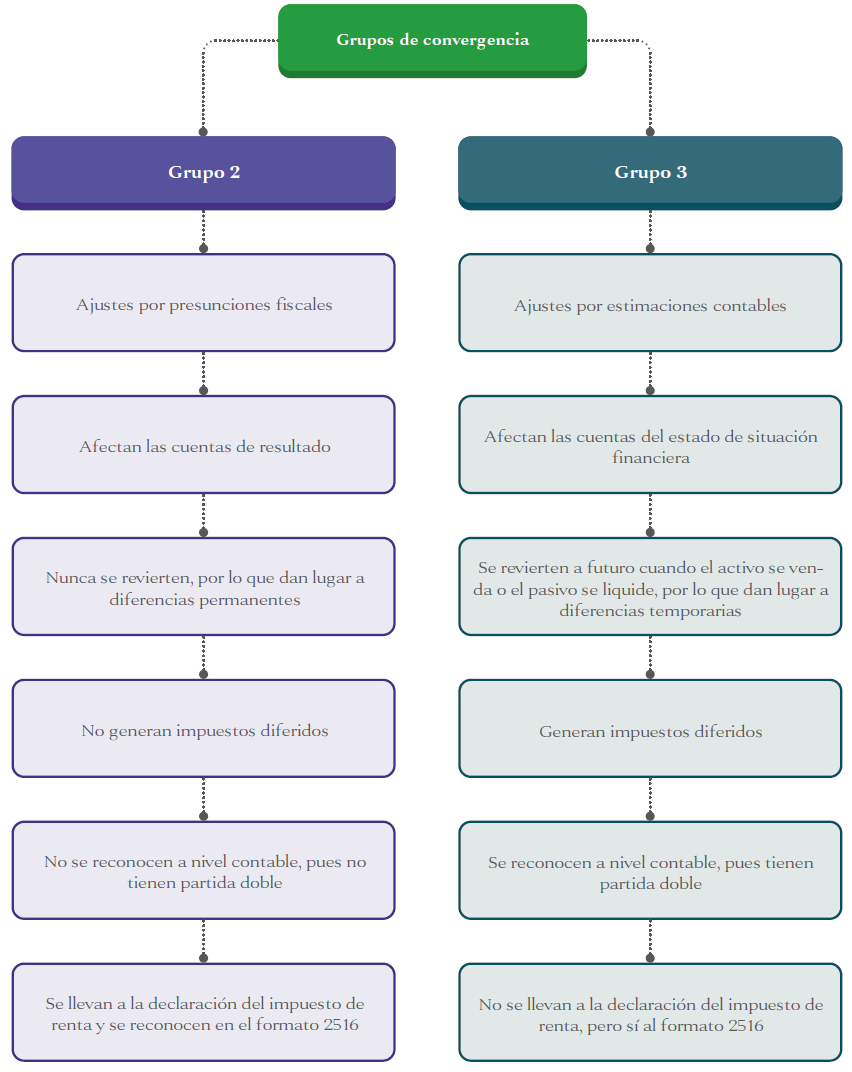

Así, los contribuyentes deben hacer los ajustes por presunciones fiscales en cuentas de resultado, que como se explicó en el apartado de impuesto diferido consisten básicamente en aquellas derivadas de normas tributarias, las cuales indican que un determinado gasto o ingreso registrado a nivel contable no es aceptado en términos fiscales, o aquellos conceptos que tienen efecto fiscal mas no contable. También se deben realizar los ajustes por estimaciones en Normas Internacionales de Información Financiera en cuentas de balance, las cuales no se aceptan a nivel fiscal hasta que se cumplan ciertos requisitos (parágrafo 6 del artículo 21-1 del ET). Ambos tipos de ajustes generan diferencias sobre las cuales puede realizarse la siguiente distinción:

En definitiva, las diferencias generadas en la medición posterior fruto de estimaciones contables dan lugar a las partidas conciliatorias que forman diferencias temporarias y, por ende, impuestos diferidos.

Cabe indicar que en razón a la conectividad normativa que se ha venido gestando en torno a las normas contables y fiscales, solo algunas partidas o sucesos propician la generación de dichas diferencias.

En lo que respecta a las presunciones fiscales, estas generan diferencias permanentes que a pesar de no tener un reconocimiento propio en la contabilidad deben ser llevadas al formato del reporte de conciliación fiscal.

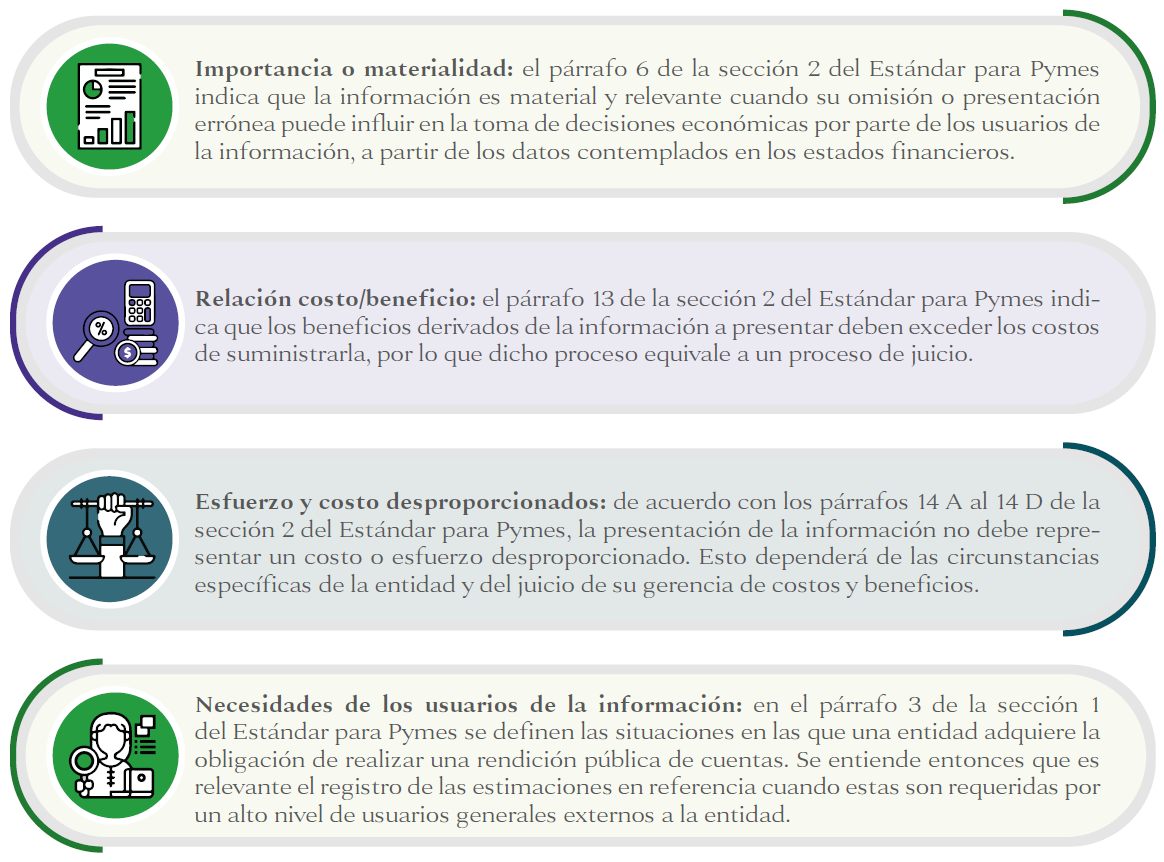

Criterios para el registro de las partidas conciliatorias51 con base en estimaciones contables

De acuerdo con las características cualitativas de la información expuestas en el Estándar para Pymes, puede considerarse que los criterios que se deben evaluar para proceder con el registro de las diferencias que originan las partidas conciliatorias producto de las estimaciones contables son los siguientes:

En los apartados siguientes se precisará en los aspectos más relevantes de las diferencias fruto de presunciones fiscales y estimaciones contables que generan tanto diferencias permanentes, las cuales aumentan o disminuyen la renta líquida gravable, como temporarias (para el caso de las estimaciones contables), es decir, en relación con su naturaleza, por ejemplo, aquellas que se forman como producto de ingresos no gravados, gastos no deducibles, deducciones y mediciones a valor razonable, entre otros.

Dichas partidas son presentadas en once módulos estructurados desde la letra A hasta la K, para un mejor entendimiento por parte de los lectores.

51 En la zona de complementos de esta publicación se encuentra el archivo 47. Ejemplos sobre las diferencias más comunes en el proceso de conciliación fiscal, en donde se enuncia en qué consiste el proceso de medición inicial y posterior y sus efectos en el diligenciamiento del formato 2516. Clic aquí para acceder.

5.2.1. Módulo A - Costos y gastos registrados en la contabilidad que no son deducibles (diferencias permanentes que aumentan la renta líquida)

En este módulo se destacarán algunas de las partidas más importantes relacionadas con los costos o gastos que podrían afectar el resultado contable antes de impuestos, pero que por disposición normativa no serían aceptados fiscalmente. Los componentes de este módulo, relacionados con costos y/o gastos, podrían formar diferencias permanentes que no son deducibles en el período actual ni en ninguno de los siguientes.

Dichos componentes, por no ser deducibles, deben aumentarse al valor de la utilidad contable antes de impuestos (o disminuir el valor de la pérdida contable antes de impuestos). Es así, toda vez que tales costos y gastos fueron restados en los ingresos contables y disminuyeron la utilidad contable antes de impuestos (o aumentaron la pérdida contable).

De igual manera, se hará precisión sobre la importancia del contexto de los documentos electrónicos para efectos de la aceptación fiscal de costos y gastos, dada la importancia que adquiere este aspecto durante el periodo gravable objeto de estudio.

5.2.1.1 Contexto de los documentos electrónicos en la aceptación fiscal de costos y gastos

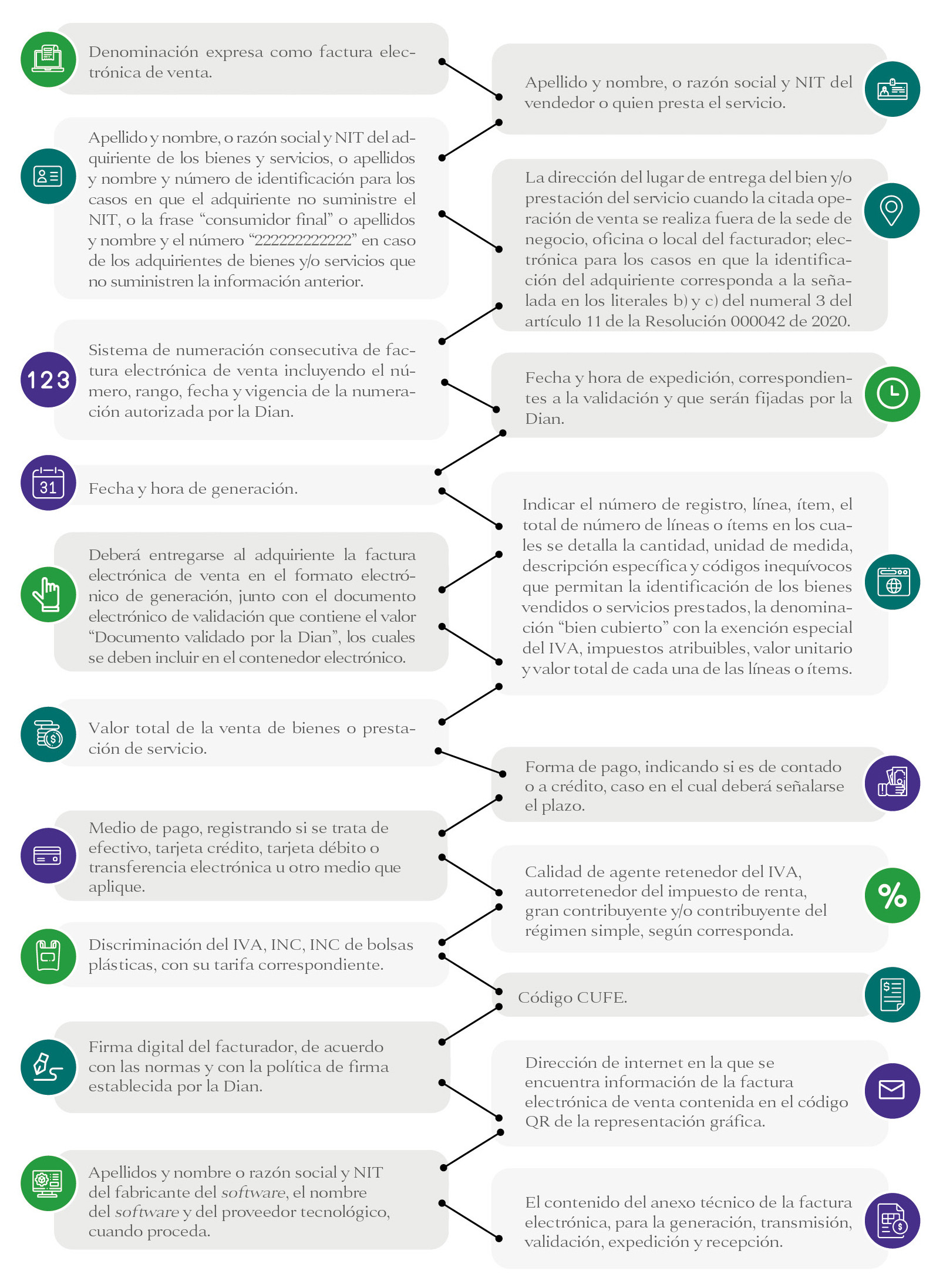

La implementación del sistema de facturación electrónica para los sujetos llamados a facturar se fijó en 2020 por las disposiciones del Decreto 358 y la Resolución 000042 de ese mismo año, esta última modificada por las resoluciones 000094 y 000099 de 2020 y las resoluciones 000012, 000037, 000063 y 000167 de 2021. La consolidación de dicho sistema brinda un apoyo a la Dian dentro de su función relativa a la fiscalización de las operaciones realizadas por las personas jurídicas y naturales.

Cabe indicar que con la expedición de la reforma tributaria bajo la Ley 2155 de 2021 se introdujeron una serie de modificaciones al artículo 616 del ET, en materia de la facturación electrónica y los documentos equivalentes, las cuales fueron reglamentadas con la Resolución 000085 de 2022 y el Decreto 442 de 2023.

En la zona de complementos de esta publicación se encuentra el archivo 48. Guía sobre el sistema de facturación electrónica y documentos soporte a 2023, en el cual se detallan las principales características de la factura electrónica, el documento soporte con sujetos no obligados a facturar y el documento soporte de pago de la nómina electrónica, considerando el impacto que ha tenido este ecosistema electrónico sobre la aceptación fiscal de costos y gastos contextualizados con las novedades presentadas al 2023. Clic aquí para acceder.

A1. No son deducibles los intereses pagados por encima de la tasa de usura, los intereses de mora en obligaciones tributarias y los intereses que las sucursales y agencias en Colombia paguen a sus casas matrices y filiales ubicadas en el exterior.

(Inciso 2 del artículo 11 y artículos 117 y 124-1 del ET)

De acuerdo con el artículo 117 del ET, no son deducibles los intereses devengados a favor de terceros si estos superan la tasa más alta certificada por la Superintendencia Financiera durante el respectivo año o período fiscal. Por consiguiente, si los gastos por intereses devengados en beneficio de otras personas o entidades, por ejemplo, a favor de los proveedores, tienen relación de causalidad con la actividad generadora de renta, son deducibles en la parte que no exceda la tasa más alta autorizada en el período, es decir, que no esté por encima de la tasa de usura.

En lo que respecta a los gastos de financiación ordinaria, así como los extraordinarios o moratorios, diferentes a los intereses corrientes o moratorios pagados por concepto de impuestos, tasas o contribuciones fiscales o parafiscales, serán deducibles si tienen relación de causalidad con la actividad productora de renta (inciso 2 del artículo 11 del ET).

TIPS CONTABLES

No son deducibles en el impuesto sobre la renta los intereses corrientes o moratorios pagados por concepto de impuestos, tasas, contribuciones fiscales o parafiscales. Como resultado de esta disposición, ante determinados casos, por ejemplo, la presentación extemporánea de una declaración tributaria, no podrán deducirse ni los intereses moratorios generados ni la sanción por extemporaneidad que se haya pagado.

No obstante, mediante el Oficio 1405 de agosto 21 de 2018, la Dian precisó que los intereses por mora pagados a entidades financieras no son deducibles por cuanto el literal c) del numeral 2 del artículo 105 del ET establece la no deducibilidad de estos conceptos al corresponder en general a la categoría de “intereses moratorios de carácter sancionatorio”. En criterio del editor, se estaría desconociendo lo contenido en el artículo 11 del ET, en el cual se expresa que los gastos de financiación son deducibles con excepción específica de los correspondientes a los intereses corrientes o moratorios pagados por impuestos, tasas o contribuciones fiscales o parafiscales.

Tampoco son deducibles los intereses y demás costos o gastos financieros, incluida la diferencia en cambio, por deudas que por cualquier concepto tengan las agencias, sucursales, filiales o compañías que operen en el país, para con sus casas matrices extranjeras o agencias, sucursales o filiales de estas con domicilio en el exterior (artículo 124-1 del ET). Cabe señalar que el mismo artículo contempla las siguientes excepciones:

- Los originados por concepto de deudas de las entidades del sector financiero vigiladas por la Superintendencia Financiera de Colombia.

- Aquellos generados por concepto de deudas de corto plazo provenientes de la adquisición de materias primas y mercancías, en las cuales las casas matrices extranjeras o agencias, sucursales o filiales de estas con domicilio en el exterior, realizan sus operaciones como proveedores directos.

- Los intereses, costos y gastos financieros atribuidos a un establecimiento permanente en Colombia, que hayan sido sometidos a retención en la fuente. Este literal fue inicialmente adicionado por el artículo 56 de la Ley 1943 de 2018 y posteriormente retomado por el artículo 64 de la Ley 2010 de 2019.

Cálculo de la tasa de usura

La tasa de usura es aquella que se obtiene al tomar la tasa de interés bancario corriente que cada trimestre publica la Superintendencia Financiera, ya sea para las modalidades de crédito de consumo y ordinario, de microcrédito o de consumo de bajo monto (artículos 11.2.5.1.1. hasta 11.2.5.1.4 del Decreto 2555 de julio 15 de 2010) e incrementarlas en un 50 % (artículo 305 del Código Penal), lo que equivale a decir que el interés bancario se debe multiplicar por 1,50 para que produzca la tasa de usura. Ejemplo:

|

Tasa de interés bancario del 26% x 1,50 = 39%. Esta sería la tasa de usura. |

Teniendo en cuenta lo establecido en el segundo inciso del artículo 11 del ET, no son deducibles los intereses corrientes o moratorios pagados por impuestos, tasas, contribuciones fiscales o parafiscales, que no posean relación de causalidad con la actividad productora de renta.

Sobre los intereses moratorios en obligaciones tributarias, el artículo 279 de la Ley 1819 de 2016 modificó el artículo 635 del ET para establecer que las tasas de usura de cada período (trimestral o mensual) por el cual la deuda quede en mora, serían tasas a las que primero se les deben reducir dos puntos.

En la siguiente tabla se detallan las tasas de usura que han regido por trimestre en lo corrido de 2023, según los informes reportados por la Superintendencia Financiera, con el cálculo del respectivo interés moratorio al que se hace referencia:

Tasa de usura 2023

|

Período |

Modalidad de crédito |

Tasa Superfinanciera (efectiva anual) |

Tasa de usura (efectiva anual) |

Interés moratorio |

|

Enero 1 al 31 de 2023 |

Consumo y ordinario |

28,84 % |

43,26 % |

41,26 % |

|

Enero 1 a marzo 31 de 2023 |

Microcrédito |

39,20 % |

58,80 % |

56,80 % |

|

Enero 1 a marzo 31 de 2023 |

Consumo y ordinario |

30,18 % |

45,27 % |

43,27 % |

|

Marzo 1 al 31 de 2023 |

Consumo y ordinario |

30,84 % |

46,26 % |

44,26 % |

|

Abril 1 al 30 de 2023 |

Consumo y ordinario |

31,39 % |

47,09 % |

45,09 % |

|

Mayo 1 al 31 de 2023 |

Consumo y ordinario |

30,27 % |

45,41 % |

43,41 % |

|

Junio 1 al 30 de 2023 |

Consumo y ordinario |

29,76 % |

44,64 % |

42,64 % |

|

Julio 1 al 31 de 2023 |

Consumo y ordinario |

29,36 % |

44,04 % |

42,04 % |

|

Agosto 1 al 31 de 2023 |

Consumo y ordinario |

28,75 % |

43,13 % |

41,13 % |

|

Septiembre 1 al 30 de 2023 |

Consumo y ordinario |

28,03 % |

42,05 % |

40,05 % |

A2. No son deducibles los costos y gastos de períodos anteriores.

(Artículos 59, 107, 496 y 771-2 del ET)

El artículo 59 del ET señala que, para los contribuyentes obligados a llevar contabilidad, los costos deducibles para efectos fiscales serán los devengados contablemente en el año o período gravable. De igual manera, el artículo 107 del ET estipula la misma condición relacionada con el período gravable para el caso de la deducibilidad de las expensas o gastos. De allí que aquellos costos y gastos correspondientes a ejercicios anteriores no son deducibles, dado que no tienen relación de causalidad con el ingreso del período en cuestión ni cumplen con el principio de realización.

De este modo, se entiende que a un ingreso del año 2023 no se le puede imputar un costo del año 2022, pues este no tendría relación de causalidad. Así las cosas, si por ejemplo en el 2022 se hizo una compra que se olvidó incluir en la declaración de renta del año gravable 2022, no se podrá incluir en la del año gravable 2023. El procedimiento es corregir la declaración del año gravable 2022 para añadir esa compra.

TIPS CONTABLES

Cuando se incurra en un costo o gasto, este debe reconocerse contablemente de inmediato, incluso si aún no ha llegado la factura, de lo contrario se corre el riesgo de que se asuma como un costo o gasto de ejercicios anteriores si la factura llega en el período siguiente, lo cual tiene un alto efecto a nivel impositivo, más cuando se trata de impuestos cuya periodicidad es más corta, como el IVA o la retención en la fuente.

Facturas de períodos siguientes que soportan costos y gastos de períodos anteriores

Hasta antes de la expedición de la Ley 1819 de 2016, las normas tributarias en el país dificultaron la deducción de costos o gastos de periodos anteriores, solo porque la factura tenía como fecha un período diferente. Sin embargo, luego de esta normativa se adicionó el parágrafo 2 al artículo 771-2 del ET, mediante el cual se indicó que un costo o gasto puede ser soportado con una factura que tenga fecha posterior, pues en ese caso el costo o gasto se debe reconocer en el año en que se realizaron así la factura no se haya expedido.

Así las cosas, un gasto o costo en que se haya incurrido en el 2023 se puede incluir en la declaración de renta de dicho año (cuya presentación se realiza en el 2024) y la factura con fecha de 2024 es totalmente válida como soporte de dicho gasto. Ahora bien, si en el 2023 se realizó una compra, pero esta no fue reconocida en tal período ni tampoco declarada, entonces se debe corregir la declaración de renta de dicho año para incluir tal compra.

En lo que respecta al impuesto a las ventas, el artículo 496 del ET indica que cuando se trate de los responsables de dicho impuesto que deban declarar bimestralmente, las deducciones e impuestos descontables solo podrán contabilizarse en el período fiscal al cual corresponda la fecha de su causación, o en uno de los tres períodos bimestrales inmediatamente siguientes, pudiendo ser solicitado en la declaración del período en el cual se haya efectuado su contabilización.

TIPS CONTABLES

El parágrafo 2 del artículo 771-2 del ET, posibilita que un costo o gasto pueda ser soportado por una factura que tenga fecha posterior. Por ejemplo, un gasto incurrido en el 2023 facturado en 2024 puede declararse en el 2023, toda vez que la realización del costo o gasto ocurrió en el 2023.

Para el caso de las declaraciones cuatrimestrales, los conceptos en referencia solo podrán contabilizarse en el período fiscal al que corresponda la fecha de su causación o en el período cuatrimestral inmediatamente siguiente. Al igual que en la situación anterior, estos podrán solicitarse en la declaración del período en el cual se haya efectuado su contabilización.

Costos y gastos de ejercicios anteriores a nivel contable

Contablemente, bajo la aplicación de los Estándares Internacionales, el que haya costos y gastos de ejercicios anteriores puede deberse a un error contable o a un cambio en la estimación contable. De esta manera, se entiende que existe un error contable cuando se ha omitido información disponible para el período respectivo, por ejemplo, cuando se dejó de contabilizar una factura.

Ahora bien, un cambio en la estimación contable ocurre cuando luego de cerrado el período se obtienen o conocen nuevos datos que no estaban disponibles en el período anterior.

El CTCP se refirió al tema mediante el Concepto 00772 de junio 7 de 2019, en lo concerniente al tratamiento contable de los ingresos por recuperación de gastos de ejercicios anteriores. Indicó que la diferencia entre un ingreso relacionado con un cambio en la estimación contable y un ingreso generado por un error contable, radica en que en el primer caso la nueva información obtenida por la entidad resulta como consecuencia de un cambio en las condiciones en el patrón de consumo de un activo o en la obtención de nuevos datos estadísticos (en este caso se trata de un cambio en una estimación contable); mientras que un error contable corresponde a omisiones o inexactitudes en los estados financieros de una entidad, en relación con uno o más períodos anteriores sobre los cuales la información estaba disponible para esos períodos y la entidad, realizando un esfuerzo razonable, la hubiese tenido en cuenta, pero por alguna razón voluntaria o involuntaria no utilizó dicha información.

Así las cosas, si se trata de un ingreso por recuperación originado por nueva información no disponible anteriormente (cambio en una estimación contable) el resultado del ajuste se reconocerá en el resultado del período como un ingreso o como menor valor del gasto, según corresponda a la transacción generada y al juicio profesional utilizado.

Cuando se trata de un ingreso por recuperación derivado de información que se encontraba disponible en periodos anteriores (error contable), debe observarse si el error es material o inmaterial. Si es un error inmaterial, podrá corregirse en el período actual reconociendo un gasto (ingreso) relacionado con la partida que presenta error. Si es un error material, debe realizarse una reexpresión retroactiva de las cifras comparativas en los estados financieros, tal y como lo menciona la sección 10 del Estándar para Pymes.

TIPS CONTABLES

La corrección de un error a nivel contable afecta el resultado acumulado (conocido también como ganancias retenidas, resultados de ejercicios anteriores, ganancias y pérdidas acumuladas, etc.), según lo dispuesto en los párrafos 10.21 y 10.22 del Estándar para Pymes.

A3. No es deducible el costo devengado por inventarios faltantes en exceso del 3 % de la suma del inventario inicial más las compras, establecido en el artículo 64 del ET.

(Numeral 2 del artículo 59 del ET)

Los inventarios faltantes son una pérdida y no un costo, y técnicamente no pueden confundirse con el costo de lo vendido, pues se desfigura la realidad económica.

La empresa debe tomar las medidas necesarias para evitar faltantes de inventario, pero solo hasta el punto en que ello sea factible y siempre que las medidas de control produzcan un beneficio mayor al costo de practicarlas. Hay casos en los cuales los empresarios asumen pérdidas sobre la base de estimaciones estadísticas que exceden los parámetros establecidos fiscalmente, motivo por el cual no son deducibles.

Cabe anotar que el artículo 64 del ET permite la disminución del costo del 3 % de los inventarios faltantes únicamente cuando estos sean de fácil destrucción o pérdida; solo en los casos en que se demuestre la ocurrencia de hechos constitutivos de fuerza mayor o caso fortuito, se aceptaría un porcentaje mayor.

Ahora bien, es importante tener en cuenta que el numeral 2 del mismo artículo 64 del ET permite que se tome como un gasto deducible el costo de los inventarios (que sean diferentes a los inventarios de fácil destrucción o pérdida) dados de baja por obsolescencia y debidamente destruidos, reciclados o chatarrizados. En este caso el costo está conformado por el precio de adquisición más los costos directamente atribuibles y costos de transformación, de ser aplicables.

A4. No es deducible como costo por mano de obra el 40 % del valor del ingreso gravado en cabeza del productor de café si no se cumplen las obligaciones laborales y de seguridad social.

(Artículo 66-1 del ET)

Este aparente beneficio consagrado en el artículo 66-1 del ET genera una dificultad para los cafeteros personas jurídicas, que en la mayoría de los casos no cumplen con la totalidad de las obligaciones laborales y de seguridad social vigentes; por este motivo, el beneficio de calcular el costo presuntivo de la mano de obra en el 40 % de los ingresos provenientes del cultivo del café, no es fácil de aplicar.

Cabe mencionar que lo estipulado en este artículo 66-1 fue objeto de expedición de la Sentencia 060 de junio 7 de 2018 por parte de la Corte Constitucional, por la cual se declaró inexequible el segundo inciso del artículo en mención, en el que se disponía que el Gobierno nacional podría fijar por medio de decreto una disminución gradual del porcentaje al que se refería dicha norma.

La entidad judicial aceptó los argumentos de que esa delegación que se daba al Gobierno para fijar por decreto un porcentaje menor al ya establecido en la parte inicial del artículo 66-1 del ET, implicaba que el Gobierno quedara con facultades para alterar la base gravable de los caficultores, lo cual solo se puede permitir mediante una ley promulgada por el Congreso de la República.

A5. No es deducible el 25 % del costo estimado y presunto en la enajenación de activos de los cuales no se logra definir el costo de enajenación.

(Artículo 82 del ET)

El artículo 82 del ET señala que si los funcionarios de la Dian, luego de utilizar los medios técnicos de información, tales como pruebas directas, declaraciones o reportes de terceros, e inclusive la contabilidad y comprobantes internos, no logran definir el costo de enajenación sobre dichos activos, este se estimará en un 75 % del valor de la respectiva enajenación, por lo que el valor restante será no deducible.2

Lo anterior sin perjuicio de las sanciones que procedan por inexactitud en la declaración de renta o por no llevar debidamente los libros de contabilidad.

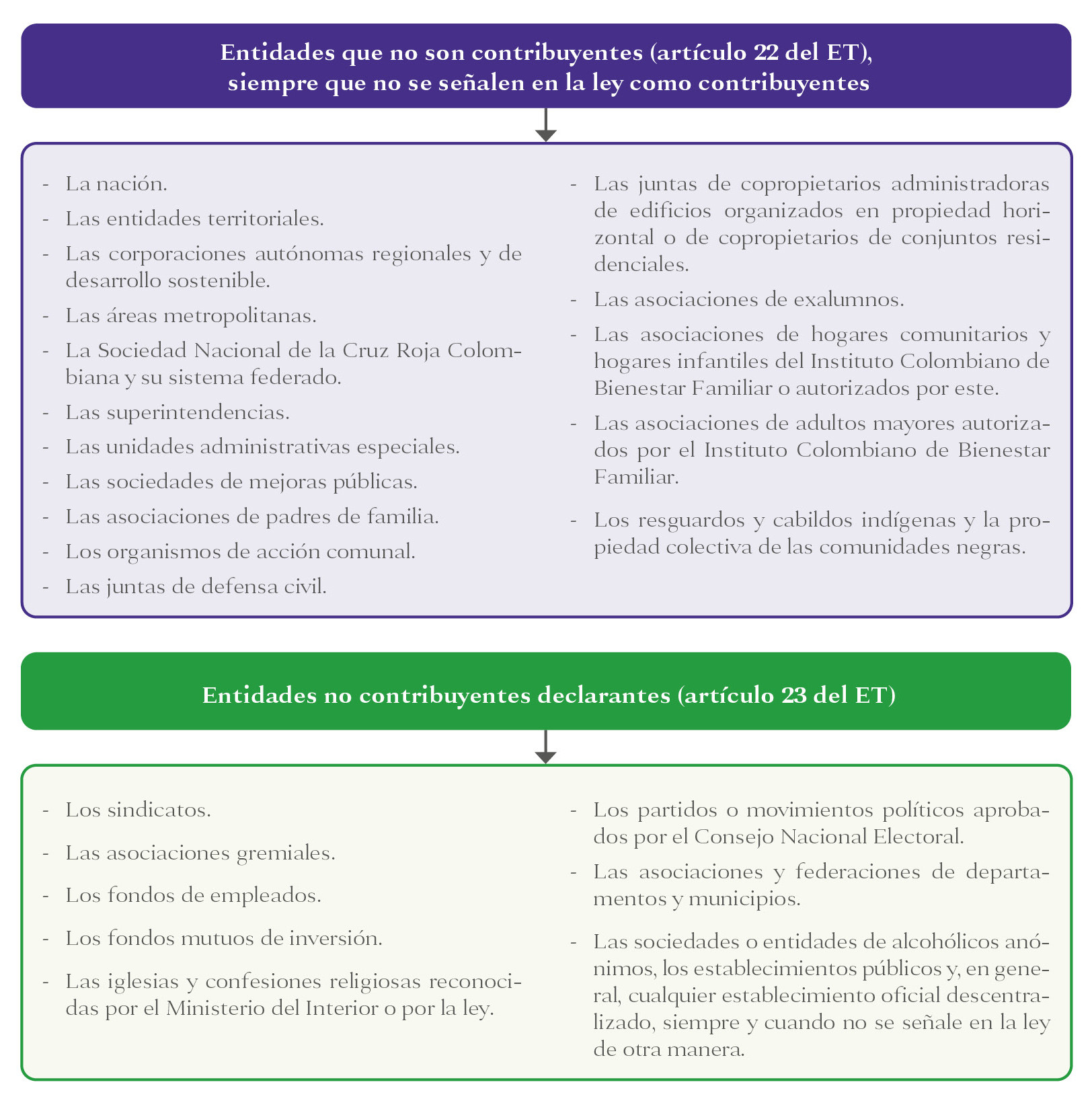

A6. No son deducibles los costos y gastos con vinculados económicos no contribuyentes del impuesto de renta.

(Artículo 85 del ET)

Si un contribuyente tiene como vinculado económico en Colombia a una entidad que tenga la condición de no contribuyente del impuesto de renta (las expresamente mencionadas en los artículos 22, 23, 23-1 y 23-2 del ET, tales como la nación o los departamentos, etc.), no serán deducibles los costos y/o gastos en que incurrió con ese tipo de vinculado económico.

Lo anterior, por cuanto la norma busca evitar que la entidad que efectúa el pago o abono en cuenta a favor de un vinculado económico no contribuyente del impuesto de renta pueda disminuir su impuesto tomándose un gasto deducible, el cual no generara impuesto por parte de la entidad que recibe el pago, por ser esta no contribuyente del impuesto de renta.

Los criterios para definir a los vinculados económicos se encuentran en el artículo 260-1 del ET.

A7. No es deducible el IVA tomado como costo o gasto en renta y que se debía haber tomado como descontable en las declaraciones del IVA.

(Artículo 86 y 493 del ET)

Los artículos 86 y 493 del ET contemplan que en ningún caso el impuesto a las ventas que deba ser tratado como descuento podrá ser tratado como costo o gasto en el impuesto sobre la renta.

A8. No son deducibles los costos y gastos sobre los cuales no se haya practicado retención en la fuente.

(Artículos 87-1, 108, 121, 124, 124-2, 369 y 632 del ET)

Como se especificó en las partidas A10 y A11, el cálculo de la retención en la fuente es de alta relevancia en cuanto a la procedencia de costos y gastos, pues varios artículos del ET aluden a que solo son deducibles o aceptados fiscalmente los conceptos que hayan estado sometidos a tal retención, como los siguientes:

| Artículo del ET | Tema | Descripción |

| 87-1 | Pagos laborales |

Indica que no son deducibles del impuesto sobre la renta los pagos laborales a los cuales no se les aplique retención en la fuente. Los pagos indirectos que el empleador realice al trabajador (por ejemplo, por salud y educación, que la empresa efectúe al cónyuge o parientes del trabajador), también se debieron haber sumado dentro de los ingresos sometidos a retención en la fuente. |

| 108 | Pagos a trabajadores independientes |

Indica que, para la procedencia de la deducción por pagos a trabajadores independientes, el contratante debe verificar la afiliación y el pago de las cotizaciones y aportes a la protección social que le correspondan al contratista e igualmente aplicar las retenciones a las que haya lugar sobre dichos pagos. |

| 121 | Gastos en el exterior |

Indica que los contribuyentes solo pueden deducir los gastos efectuados en el exterior que tengan relación de causalidad con rentas de fuente dentro del país, siempre y cuando se haya efectuado la retención en la fuente, si lo pagado constituye renta gravable en Colombia para el beneficiario. |

| 124 | Pagos a casas matrices |

Indica que solo son deducibles los pagos que los contribuyentes realicen a sus matrices en el exterior por concepto de gastos de administración o dirección y por concepto de regalías y explotación o adquisición de intangibles, siempre que se les haya practicado la retención correspondiente. |

| 124-2 | Pagos |

Indica que los pagos realizados a cualquier contribuyente ubicado en jurisdicciones no cooperantes no son deducibles, con excepción de aquellos que hayan sido objeto de retención a título del impuesto de renta. |

En consonancia con lo anterior, el artículo 177 del ET determina que los costos o gastos en que incurra un contribuyente para la generación de sus ingresos no son deducibles cuando sobre estos no se haya practicado la respectiva retención en la fuente a título del impuesto de renta. A su vez, el artículo 632 del mismo estatuto señala el deber de conservar información y pruebas, entre las cuales se contempla de manera especial lo correspondiente al soporte de la consignación de las retenciones en la fuente practicadas por el contribuyente en su calidad de agente retenedor.

En este orden de ideas, se debe practicar retención en la fuente si se reúnen las siguientes condiciones:

- Que quien efectúe el pago tenga la calidad de agente retenedor.

- Que el ingreso sea gravable en cabeza del beneficiario, en los términos del artículo 26 del ET, es decir, que sea susceptible de constituir un incremento neto en su patrimonio y que constituya un ingreso de fuente nacional.

- Que el beneficiario del ingreso sea contribuyente del impuesto sobre la renta, aunque no necesariamente sea declarante. En todo caso, debe tenerse presente que por expresas disposiciones vigentes, algunos beneficiarios que son contribuyentes del impuesto de renta pueden estar percibiendo ingresos gravados y, aun así, no siempre se les deben hacer retenciones en la fuente a título de renta, como en el caso de ciertos pagos a las entidades del régimen tributario especial.

A9. No son deducibles las compras a proveedores ficticios.

(Artículos 88, 494, 495 y 671 del ET)

De acuerdo con lo expuesto en el artículo 671 del ET, la Dian declara como proveedores ficticios o insolventes a:

- Proveedores ficticios: personas o entidades que facturen ventas o presten servicios simulados o inexistentes. Dicha calificación se levantará pasados cinco años de haber sido efectuada.

- Insolventes: aquellas personas o entidades a quienes no se les haya podido cobrar deudas tributarias debido a que traspasaron sus bienes a terceras personas, con el fin de eludir el cobro por parte de la administración tributaria. Esta clasificación debe ser levantada cuando la persona o entidad pague o acuerde el pago de las sumas adeudadas.

Lo anterior se origina a causa de que algunos contribuyentes deciden enajenar sus bienes tan pronto se inicia un proceso de fiscalización con el fin de anticiparse a un posible embargo de la Dian.

Las compras o gastos con este tipo de personas o entidades dejan de ser deducibles desde la fecha de publicación en un diario de alta circulación nacional en relación con dicha calificación o declaratoria (artículos 88, 494 y 495 del ET).

A10. No es deducible el exceso del 15 % de las ventas en gastos de publicidad, promoción y propaganda respecto de productos importados legalmente, pero que corresponden a productos calificados como de contrabando masivo.

(Incisos 1 y 2 del artículo 88-1 del ET)

La restricción aplica para la publicidad que se realice a productos importados y que sean calificados como de contrabando masivo por el Gobierno nacional. De esta manera, la publicidad de estos productos va a tener un límite que no puede exceder del 15 % de sus ventas.

Ahora bien, los productos importados que tienen dicha calificación se encuentran regulados en el artículo 13 del Decreto 3050 de 1997 recopilado en el artículo 1.2.1.18.39 del DUT 1625 de 2016 y el artículo 1 del Decreto 3119 de 1997 recopilado en el artículo 1.2.1.18.40 del DUT 1625 de 2016.

A11. No son deducibles los gastos de publicidad en exceso del 20 % de las ventas proyectadas de productos importados legalmente para el caso de productos importados que correspondan a renglones calificados de contrabando masivo.

(Inciso 2 del artículo 88-1 del ET)

Como se mencionó, el artículo 88-1 del ET fija la limitación en los costos y gastos de publicidad de los productos referidos (contrabando masivo). Por lo tanto, no se aceptarán como deducción del impuesto sobre la renta los costos y gastos cuando superen el 15 % de las ventas de los respectivos productos importados legalmente en el año gravable correspondiente. Previa autorización del director de la Dian, podrá aceptarse hasta un 20 % de la proyección de ventas de los productos importados legalmente.

A12. No son deducibles las expensas por concepto de publicidad sobre los bienes introducidos al territorio nacional sin el pago de los tributos aduaneros correspondientes.

(Inciso 3 del artículo 88-1 del ET)

Si los bienes fueron introducidos al territorio nacional sin el pago de los tributos aduaneros correspondientes, no se aceptarán expensas por concepto de publicidad.

A13. No son deducibles los gastos asociados a campañas de publicidad de productos calificados de contrabando masivo cuando estas sean contratadas desde el exterior.

(Inciso 4 del artículo 88-1 del ET)

Se desconocen fiscalmente los gastos asociados a las campañas publicitarias de productos importados que correspondan a los de los renglones calificados como de contrabando masivo por el Gobierno nacional y que sean contratados desde el exterior por personas que no tengan residencia o domicilio en el país, según el inciso 4 del artículo 88-1 del ET.

A14. No es deducible el impuesto de renta y complementario.

(Literal b) del numeral 2 del artículo 105 y artículo 115 del ET).

El literal b) del numeral 2 del artículo 105 del ET indica que no serán deducibles, generando diferencias permanentes, el impuesto sobre la renta y complementario, así como los impuestos no comprendidos en el artículo 115 del ET. En lo que respecta al impuesto de renta y complementario, este gasto contable no es deducible dado que del resultado de la conciliación se obtendrá el verdadero y definitivo gasto por impuesto de renta y, por tanto, la renta líquida fiscal no puede estar afectada con la provisión de ese mismo gasto. En cuanto al pasivo que se forma cuando se provisiona este gasto por dicho impuesto o el impuesto territorial, solo se aceptaría el pasivo real una vez se concrete el monto definitivo por el impuesto de renta del período.

En la nueva versión del artículo 115 del ET, luego de la modificación realizada por el artículo 19 de la Ley 2277 de 2022, se conserva la instrucción frente a la no deducibilidad de este impuesto.

TIPS CONTABLE

El artículo 115 del ET indica que es deducible el 100 % de los impuestos nacionales y territoriales efectivamente pagados durante el período gravable, que además tengan relación de causalidad con la actividad económica desarrollada por el contribuyente, a excepción de los impuestos de renta y complementario, de patrimonio y de normalización tributaria. Los impuestos nacionales y territoriales señalados y que pueden ser tomados como descuento en el impuesto de renta, solo tendrán aplicabilidad cuando no hayan sido tratados como descontables en el impuesto sobre las ventas.

A15 No son deducibles las multas, sanciones, penalidades, intereses moratorios de carácter sancionatorio (incluyendo las multas o sanciones pagadas y/o causadas a favor de entidades oficiales como la Dian, el ICBF, Sena, cajas de compensación familiar y entidades de seguridad social) y las condenas provenientes de procesos administrativos, judiciales o arbitrales.

(Literal c) del numeral 2 del artículo 105 del ET)

De acuerdo con el literal c) del numeral 2 del artículo 105 del ET, no son deducibles las sanciones (por extemporaneidad, por corrección, por no informar, por no declarar, por inexactitud, etc.) que se liquiden; tampoco lo son las multas de tránsito, el desencaje bancario o las causadas por incumplimiento de contratos (indemnizaciones, a excepción de las laborales, pues el Concepto Dian 94762 del 2000, ratificado con el 60950 de agosto de 2010, el 1514 de enero de 2012 y el 411 de 2014, indica que la indemnización pagada a un trabajador por despido injustificado es deducible para el empleador siempre y cuando sobre dichos pagos se haya efectuado la respectiva retención en la fuente).

Adicionalmente, con el Oficio 108 de marzo 26 de 2021, la Dian precisó que: los pagos salariales y prestacionales, cuando provengan de litigios laborales, serán deducibles en el momento del pago siempre y cuando se acredite el cumplimiento de la totalidad de los requisitos para la deducción de salarios.

Así las cosas, para la deducibilidad del pago de las indemnizaciones por despido con o sin justa causa que provienen de una relación laboral o reglamentaria, se deberá considerar lo dispuesto en el artículo 107 del ET, con el fin de analizar en cada caso si se cumplen los presupuestos allí consagrados. Esta norma establece que son deducibles las expensas realizadas durante el año o período gravable en el desarrollo de cualquier actividad productora de renta, en la medida en que tengan relación de causalidad con las actividades productoras de renta y que sean necesarias y proporcionadas de acuerdo con cada actividad.

Consecuentemente deberá analizarse si se cumple con lo dispuesto en la normatividad laboral, los aportes a seguridad social y parafiscales (en lo que resulte aplicable). Los conceptos referidos no deducibles abarcan los intereses de mora y las distintas sanciones que se liquiden ante entidades oficiales como la Dian, el ICBF, el Sena, las cajas de compensación familiar y las entidades de seguridad social. Además, el literal c) del numeral 2 del artículo 105 del ET se refiere a que tampoco serán deducibles las condenas provenientes de procesos administrativos, judiciales o arbitrales diferentes a las laborales, con sujeción a lo previsto en el numeral 3 del artículo 107-1 del ET.

Estos gastos no son deducibles por ser producto de culpabilidad individual y no se originan en actividades productoras de renta, ni tienen vínculo con ellas, y menos aún son necesarias para producir el ingreso.

Con el artículo 18 de la Ley 2277 de 2022 se adicionó un parágrafo al artículo 105 del ET, para indicar que en aplicación de lo dispuesto en el literal c) del numeral referido, se entenderá por condenas provenientes de procesos administrativos, judiciales o arbitrales, los valores que tengan naturaleza punitiva, sancionatoria o de indemnización de perjuicios.

A16. No son deducibles los pagos basados en acciones, efectuados a trabajadores por parte de las sociedades, sobre los cuales no se hayan pagado los aportes a seguridad social ni tampoco se haya realizado la retención en la fuente correspondiente.

(Inciso 11 del artículo 90 y artículo 108-4 del ET)

El artículo 108-4 del ET adicionado por el artículo 64 de la Ley 1819 de 2016 estableció el tratamiento tributario de los pagos basados en acciones que debe llevar a cabo el trabajador y la sociedad.

De esta manera, cuando al trabajador se le ha otorgado el derecho de adquirir acciones o cuotas de participación en la sociedad empleadora o en una vinculada, la empresa solo reconocerá el pasivo o gasto cuando el trabajador ejerza la opción de compra, es decir que antes de dicha situación no deberá efectuar reconocimiento alguno.

Si el trabajador recibe acciones o cuotas de participación social de la sociedad empleadora o de una vinculada como modalidad de pago, el gasto deberá reconocerse al momento de la realización.

En este sentido, el valor que podrá deducirse la sociedad depende de si las acciones o cuotas de interés social cotizan o no en una bolsa de valores de reconocido valor técnico. Para el primer caso, la deducción será por el valor de estas el día en que se ejerza la opción de compra o el día en que se entreguen. En la segunda situación se deberá atender lo consagrado en el artículo 90 del ET modificado por el artículo 61 de la Ley 2010 de 2019, que hace referencia a la determinación de la renta bruta en la enajenación de activos.

Para que sea posible la deducción, la sociedad debe efectuar los aportes a seguridad social correspondientes y practicar la retención en la fuente por pagos laborales a que haya lugar. De esta manera, los pagos que no cumplan dicho requisito no podrán ser tratados como deducción. Lo anterior fue ratificado por la Dian a través del Oficio 163 de 2022.

A17. No es deducible la distribución de dividendos.

(Literal d) del numeral 2 del artículo 105 del ET)

Tal como lo establece la norma tributaria, la distribución de dividendos no es deducible porque no constituye un gasto para la empresa.

A18. No son deducibles las retenciones asumidas en renta, IVA, ICA y otros.

(Literal e) del numeral 2 del artículo 105 del ET)

El artículo 105 del ET determina que para que un gasto devengado contablemente durante el período sea deducible, deberá, además de haber sido realizado para efectos fiscales, cumplir los requisitos señalados en el ET. En este sentido, los gastos que no cumplan con tales requisitos generarán diferencias permanentes, independientemente de la necesidad, proporcionalidad y causalidad de la que trata el artículo 107 del ET, entre las cuales se pueden encontrar los impuestos asumidos por terceros (literal e) del numeral 2 del artículo 105 del ET).

Además, de acuerdo con el artículo 370 del ET, el agente de retención responderá por las retenciones dejadas de practicar. Sin embargo, como lo expone el artículo 105 en referencia, las retenciones asumidas no son deducibles fiscalmente puesto que son gastos sin relación de causalidad, es decir, no son necesarios en la generación de renta.

Frente a este aspecto, también es importante hacer precisión en que tampoco serán deducibles aquellas retenciones asumidas por concepto de los pagos provenientes del servicio de computación en la nube (cloud computing) desde el exterior, por cuanto para efectos de la aplicación de dicho mecanismo de retención se debe establecer si la prestación del servicio tuvo lugar dentro del territorio nacional o tiene los elementos característicos de un servicio técnico, con el fin de determinar si hay ingresos de fuente nacional. En caso de darse dicha situación, se debe aplicar la tarifa contenida en el artículo 408 del ET (Concepto Dian 14310 de 2019).

A19. No son deducibles los bienes introducidos al territorio nacional sin el pago de los tributos aduaneros.

(Artículos 107 y 771-3 del ET)

El valor de los bienes introducidos al territorio nacional sin el pago de los tributos aduaneros correspondientes no podrá ser tratado como costo o deducción en el impuesto sobre la renta, ya sea por el infractor o por quien, de cualquier forma, participe en la infracción, o por quienes, a sabiendas de tal hecho, efectúan compras de estos bienes. Esta disposición rige desde el 1 de enero de 1998.

A20. No es deducible el exceso del 1 % por gastos de atenciones.

(Numeral 1 del artículo 107-1 del ET)

El artículo 107-1 del ET señala que los gastos incurridos en atención a clientes, proveedores y empleados, tales como regalos, cortesías, fiestas, reuniones y festejos, podrán reconocerse como deducciones. No obstante, el valor máximo a deducir por este concepto será el equivalente al 1 % de los ingresos fiscales netos.

A21. No son deducibles los aportes o donación a una fundación educativa del régimen especial cuando se ha tomado el 25 % como descuento tributario.

(Artículo 107-2 del ET y artículo 1.2.1.18.85 del DUT 1625 de 2016)

Como se mencionó en la partida conciliatoria anterior, por medio del artículo 107-2 del ET adicionado por el artículo 77 de la Ley 1943 de 2018 y ratificado por el 87 de la Ley 2010 de 2019, se permitió la deducción en el impuesto de renta de los aportes que realicen las personas jurídicas del régimen ordinario o especial a la educación de trabajadores asalariados y lo concerniente a ciertas inversiones destinadas a instituciones educativas.

Las indicaciones contenidas en la normativa en mención fueron reglamentadas por medio del Decreto 1013 de 2020. En lo concerniente a la partida conciliatoria objeto de estudio, por medio de la adición del artículo 1.2.1.18.85 al DUT 1625 de 2016 se estableció que la deducción que se tome la persona jurídica por realizar los aportes del artículo 107-2 del ET no puede generar un doble beneficio; por ejemplo, si una entidad hace un aporte o donación a una fundación educativa del régimen especial, deberá escoger entre restarla 100 % como deducible (artículo 107-2 del ET) o solo restar el 25 % como descuento tributario en virtud de lo contemplado en el artículo 257 del ET.

A22. No son deducibles los aportes o inversiones del artículo 107-2 del ET sobre los cuales exista obligación legal de efectuarlos por parte del empleador.

(Artículos 107-2 del ET, 1.2.1.18.82 y 1.2.1.18.83 del DUT 1625 de 2016)

Mediante el artículo 77 de la Ley 1943 de 2018 y la ratificación efectuada por el 87 de la Ley 2010 de 2019, se adicionó al ET el artículo 107-2, el cual permite tomar como deducción en el impuesto de renta los aportes que realicen las personas jurídicas del régimen ordinario o especial por los siguientes conceptos (se esperaba que este beneficio pudiera aplicarse desde el año gravable 2019, pero no hubo reglamentación):

- Pagos destinados a programas de becas o estudios totales o parciales y de créditos condonables para educación, establecidos por las personas jurídicas en beneficio de sus empleados o de los miembros del núcleo familiar del trabajador.

- Pagos a inversiones dirigidos a programas o centros de atención, estimulación y desarrollo integral o de educación inicial, para niños y niñas menores de siete años, establecidos por las empresas exclusivamente para los hijos de sus empleados.

- Aportes que efectúen las empresas para instituciones de educación básica primaria y secundaria y media reconocidas por el Ministerio de Educación, y de educación técnica, tecnológica y superior que cumplan con los requisitos establecidos por la entidad en mención y que se justifican por beneficiar a las comunidades y zonas de influencia donde se realiza la actividad productiva o comercial de la persona jurídica.

La reglamentación de las disposiciones mencionadas fue efectuada por el Decreto 1013 de 2020.

En cuanto a la partida conciliatoria objeto de estudio, mediante tal normativa se adicionaron los artículos 1.2.1.18.82 y 1.2.1.18.83 al DUT 1625 del 2016, con los cuales se determinó que en ningún caso pueden llevarse como deducción las inversiones o aportes por los conceptos referenciados en el artículo 107-2 del ET sobre las cuales el empleador tenga obligación legal de efectuarlas.

Otros aspectos frente a la reglamentación del artículo 107-2 del ET

Respecto de las novedades en torno a este asunto, a partir del año gravable 2023 debe atenderse que con el artículo 14 de la Ley 2277 de 2022 se adicionó el artículo 259-1 al ET a fin de fijar un límite a los beneficios y estímulos tributarios para las sociedades nacionales y sus asimiladas, los establecimientos permanentes de entidades del exterior y las personas jurídicas extranjeras con o sin residencia en el país. La norma dispone que el valor de ciertos ingresos no constitutivos de renta ni ganancia ocasional, las deducciones especiales, las rentas exentas y los descuentos tributarios allí establecidos no podrán exceder el 3 % anual de la renta líquida antes de detraer las deducciones especiales contempladas en el mencionado artículo. Por tanto, dentro de las deducciones especiales señaladas en el artículo 259-1 se encuentra la reglamentada en el artículo 107-2 del ET.

A23. No son deducibles las erogaciones devengadas por aportes parafiscales y las prestaciones sociales que no fueron efectivamente pagadas antes de la presentación inicial de la declaración de renta.

(Artículos 108, 114, 114-1, 115-1 y 664 del ET)

Hasta el año gravable 2016, solo podían tomarse como deducibles los aportes parafiscales que se hubieran pagado dentro del respectivo año fiscal. A partir de 2017, tales gastos deben ser pagados antes de la presentación inicial de la declaración de renta para que proceda la deducción del gasto contable por aportes parafiscales y prestaciones sociales (artículo 115-1 del ET).

TIPS CONTABLES

El valor que se puede llevar como deducción por concepto del gasto contable por aportes parafiscales y prestaciones sociales se controla o verifica a través de los certificados emitidos por las entidades recaudadoras de dichos aportes parafiscales o prestaciones, respectivamente.

En lo concerniente a la deducción por aportes parafiscales debe tenerse en cuenta que por medio del Oficio 066877 de diciembre 18 de 2014, la Dian remitió a lo expresado en el Concepto 042747 de mayo de 2009, el cual concluyó que la deducción de aportes parafiscales aplica solamente para los aportes pagados entre enero 1 y diciembre 31 de cada año, sin importar a qué períodos de nómina, actuales o antiguos hayan pertenecido.

Igualmente, el artículo 108 del ET establece que para que sea posible la aceptación de la deducción por salarios, los empleadores deben haber cancelado los valores correspondientes a los aportes a seguridad social y parafiscales. Esta situación vuelve a ratificarse en el artículo 664 del ET, según el cual, el no acreditar tales pagos antes de presentar la declaración de renta y complementario da lugar al desconocimiento de la deducción por salarios. El pago de los aportes parafiscales es requisito para la deducción de salarios.

TIPS CONTABLES

En cuanto a la deducción por salarios, se debe verificar que se esté a paz y salvo con los aportes parafiscales que guarden relación de causalidad con los salarios que se van a tomar como deducibles. De esta manera, por ejemplo, si el contribuyente no había cancelado los aportes parafiscales correspondientes a salarios de un determinado ejercicio, los ha incluido en la declaración de renta y esta no se encuentra en firme, entonces debe corregir tal declaración.

En todo caso, para la acreditación de la deducibilidad de los costos y deducciones relacionados con ese concepto en la declaración de renta por el año gravable 2023, todos los pagos derivados de la vinculación laboral o legal reglamentaria y de pagos a los pensionados a cargo, deben contar con el respaldo del documento soporte de nómina electrónica.

A24. No son deducibles los salarios sobre los cuales no se hayan pagado los aportes obligatorios a seguridad social y parafiscales antes de la presentación de la declaración de renta.

(Artículos 108, 114 y 115-1 del ET)

Para poder deducir los costos y/o gastos por pagos laborales en la declaración de renta, se deben hacer los respectivos pagos por aportes a seguridad social y parafiscales a las EPS, ARL, ICBF, Sena, fondos de pensiones y cajas de compensación familiar, tal como lo indica el artículo 664 del ET, en el que se señala que el pago de los aportes a seguridad social y parafiscales (realizados hoy día en forma conjunta por medio de la planilla integrada de liquidación de aportes –PILA) tienen que haberse efectuado previamente y, en todo caso, hasta antes de la presentación de la correspondiente declaración de renta.

Por otra parte, y según lo dispuso el artículo 30 de la Ley 1393 de julio de 2010, cuando a un trabajador se le hagan en el mes pagos que no constituyen salario (los que no generan aportes a seguridad social ni parafiscales), para efectos de liquidar los aportes a seguridad social, tales pagos no pueden ser superiores al 40 % del total de pagos laborales del mes. En todo caso, para el pago de los aportes parafiscales al ICBF, Sena y caja de compensación familiar, solo se tomará como base lo que el empleador y el trabajador hayan acordado que constituye salario.

Por esta diferencia en las bases de cotización a seguridad social, por un lado, y a parafiscales, por el otro, y que se puede originar con la aplicación de la norma de la Ley 1393 de 2010, en julio de 2011 el Ministerio de la Protección Social expidió la Resolución 02641 para hacer los ajustes respectivos en la estructura de la PILA.

TIPS CONTABLES

No podrán solicitarse como deducción los pagos laborales cuya finalidad sea remunerar de alguna forma al trabajador y que no hayan sido parte de la base para determinar la retención en la fuente a cargo del trabajador (artículo 87-1 del ET).

A25. No son deducibles los gastos por contratos celebrados con trabajadores independientes que no cotizan a seguridad social.

(Parágrafo 2 del artículo 108 del ET, Decreto 1601 de 2022 y artículo 89 de la Ley 2277 de 2022)

De acuerdo con el artículo 108 del ET, para la procedencia de la deducción por salarios, los empleadores deben haber cancelado los valores correspondientes a los aportes a seguridad social y parafiscales de los trabajadores con quienes tengan una relación laboral.

Para el caso de los pagos a los trabajadores independientes, el inciso segundo del artículo 1.2.4.1.7 del Decreto 1625 de 2016 modificado por el artículo 9 del Decreto 2250 de 2017, señala que para la procedencia de la deducción en el impuesto de renta de pagos por prestación de servicios, el contratante debe verificar que los aportes al sistema de seguridad social se hayan realizado de acuerdo con los ingresos obtenidos en el respectivo contrato.

Sin embargo, existen dos casos en los que no será necesaria tal verificación para efectos fiscales:

1. En contratos inferiores a 1 smmlv: el parágrafo del artículo 1.2.4.1.7 del Decreto 1625 de 2016 especifica que cuando un contratante efectúe pagos a trabajadores independientes por concepto de prestación de servicios, no será necesario, para efectos fiscales, que se exija la acreditación del pago a seguridad social, siempre que la totalidad de los pagos mensuales sean inferiores a un smmlv ($1.160.000 por el 2023). Estos pagos podrán ser tomados como deducciones en la declaración de renta del contratante, sin la respectiva verificación del pago de aportes.

Es necesario resaltar que esta condición aplica exclusivamente para efectos fiscales, dado que para efectos laborales el trabajador independiente estará obligado a realizar los respectivos aportes, aunque el 40 % del IBC del contrato sea inferior a un smmlv.

Es decir, el contratante no estará obligado a rectificar que el contratista cumpla con el pago de los aportes a seguridad social. Sin embargo, este último si estará en la obligación de efectuar los respectivos aportes.

2. Contratos con trabajadores independientes pensionados: aunque la norma del artículo 1.2.4.1.7 del Decreto 1625 de 2016 exige la verificación del pago de los aportes a seguridad social, para que el contratante pueda aplicar la deducción de los pagos realizados a trabajadores independientes, es necesario tener en cuenta que cuando se ha realizado un contrato con un pensionado no es obligatorio acreditar el pago de aportes a pensión, dado que dicha obligación culmina cuando el afiliado ha cumplido con los requisitos para pensionarse. No obstante, el contratista pensionado deberá realizar los respectivos aportes a salud.

Esta condición se extiende a los empleadores que tengan vinculados a pensionados mediante contrato laboral. Por tanto, el empleador no deberá realizar aportes a pensiones respecto de ese personal pensionado y, por ende, podría aplicar la deducción por salarios.

Un trabajador independiente es una persona natural que presta sus servicios con total independencia a favor de un tercero. Es decir, la responsabilidad por su actividad laboral recae sobre sí mismo y no se encuentra sometido a órdenes por parte de un empleador, sino que acuerda con el contratante llevar a cabo determinadas actividades. Existen tres tipos de trabajadores independientes. En la siguiente infografía se describen las características de cada grupo:

|

Trabajador independiente mediante contrato por prestación de servicios |

Trabajador independiente por cuenta propia |

Trabajador independiente con contrato diferente al de prestación de servicios |

|

Personas naturales que:

|

Personas naturales que:

|

Personas naturales que:

|

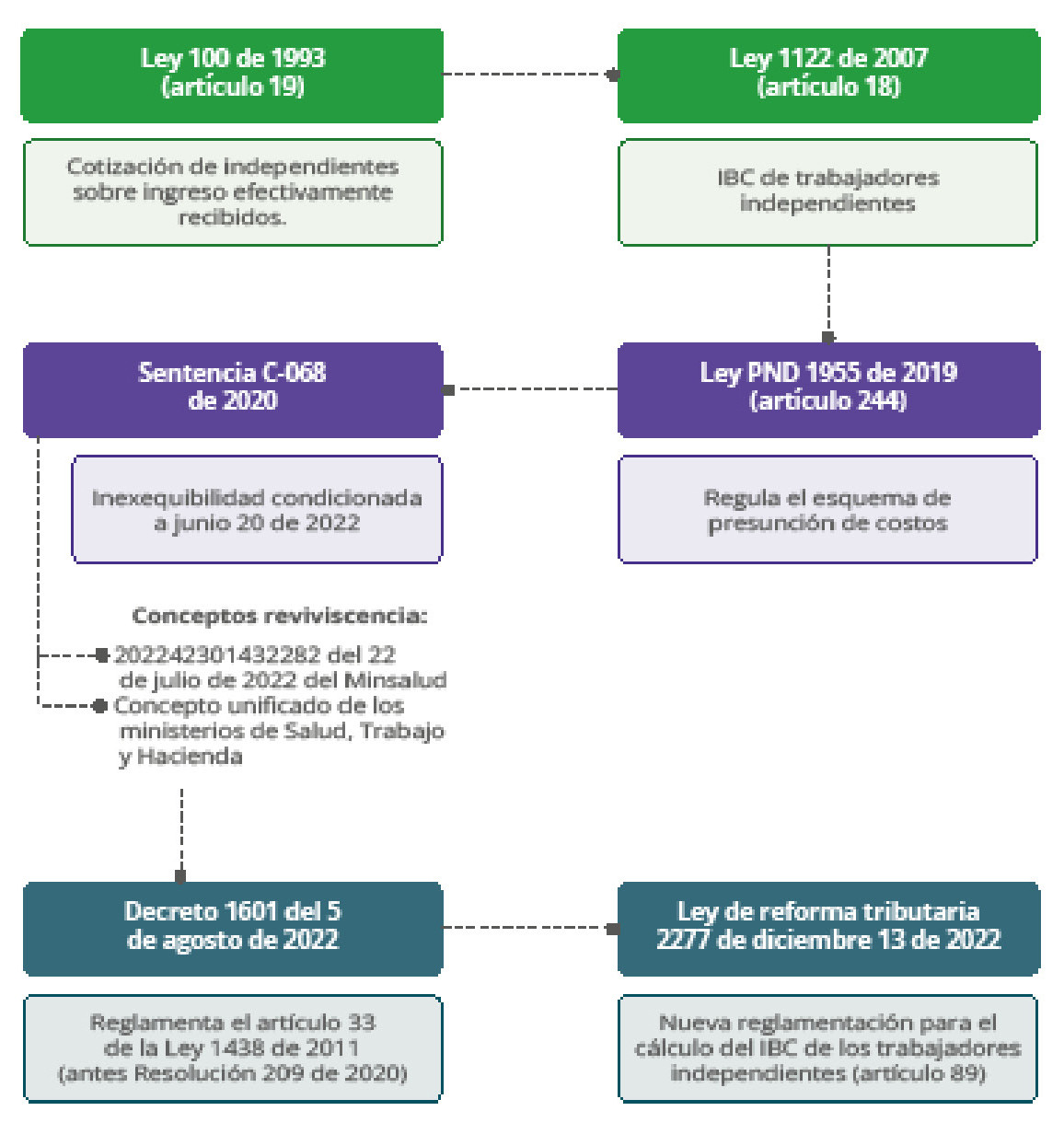

Así las cosas, a mediados de 2022 ocurrieron situaciones que modificaron el cálculo del IBC de algunos trabajadores independientes y aumentaron en un 40 % –e incluso más en algunos casos– la cotización de estos contribuyentes al sistema de seguridad social integral. Este aspecto cambió nuevamente con la Ley de reforma tributaria 2277 de 2022. Por tanto, a continuación, se presenta la ruta normativa básica que se ha presentado frente a este importante tema:

Cálculo del IBC a principios del año 2022

Inicialmente, la determinación del ingreso efectivamente percibido de los independientes se realizó para aquellos con contrato de prestación de servicios; mediante el artículo 18 de la Ley 1122 de 2007 se dispuso que el ingreso efectivamente percibido de estos independientes correspondía al 40 % del total de su ingreso.

Además, en dicha Ley 1122 se establecía que para los otros independientes (cuenta propia y diferentes a prestación de servicios) el Gobierno reglamentaría el sistema de presunción de costos, quedando inconclusa hasta ese momento la manera en que estos debían realizar los aportes a seguridad social.

| Nota: aunque la norma anterior solo se refiere a los aportes a salud, también es aplicable a los aportes de todo el sistema, puesto que es el mismo IBC para pensiones, riesgos y salud. |

Posteriormente, el artículo 244 de la Ley 1955 de 2019 (que remplazó el artículo 267 de la Ley 1753 de 2015, el cual había sido declarado inexequible) modificó y derogó la ya indicada forma de cotización de independientes, así:

1. Trabajadores independientes con contratos de prestación de servicios: cotización sobre el 40 % del total del ingreso, sin incluir el IVA.

2. Trabajadores independientes por cuenta propia y trabajadores independientes con contratos diferentes a prestación de servicios personales: cotización también sobre el 40 % del ingreso, pero con la posibilidad de deducirse los costos relacionados con su actividad, en cumplimiento de los criterios definidos en el artículo 107 del Estatuto Tributario –ET– (relación de necesidad, proporcionalidad y causalidad con la actividad productora de renta).

Adicionalmente, la Ley 1955 de 2019 dispuso la posibilidad de reglamentar un esquema de presunción de costos, el cual fue expedido por la Unidad Administrativa Especial de Gestión Pensional y Contribuciones Parafiscales de la Protección Social –UGPP– en las resoluciones 1400 de 2019 y 209 de 2020.

En otras palabras, con la expedición de las resoluciones, los independientes por cuenta propia y con contratos diferentes a prestación de servicios pudieron comenzar a elegir entre imputar los costos relacionados con su actividad o aplicar el esquema de presunción de costos para efectos de calcular el ingreso neto sobre el que posteriormente se extraería el 40 % correspondiente al IBC.

Así las cosas, a inicios de 2022 los tres tipos de trabajadores independientes podían cotizar a seguridad social sobre el 40 % de sus ingresos mensualizados sin incluir el IVA; pero, en el caso de los independientes por cuenta propia y rentistas de capital, se permitía primero la detracción de los costos (que cumplieran con lo establecido en el artículo 107 del ET o, en su defecto, atendiendo los porcentajes establecidos en el esquema de presunción de costos).

Inexequibilidad de la norma que regulaba el IBC de los independientes

En el año 2020 la Corte Constitucional había emitido la Sentencia C-068, mediante la cual declaró inexequible –por falta de unidad de materia– el artículo 244 de la Ley 1955 de 2019 y difirió los efectos del fallo de inexequibilidad hasta junio de 2022.

Como pasaron los dos años otorgados por la Corte y no se expidió una nueva ley que regulara el tema, quedó sin efecto legal todo lo dispuesto para el cálculo de aportes de independientes, así como las normas complementarias, tales como las resoluciones 1400 de 2019 y 209 de 2020 de la UGPP, que disponían el esquema de presunción de costos.

En el momento en el que el artículo 244 de la Ley 1955 de 2019 sale del ordenamiento jurídico, opera el fenómeno de la reviviscencia, de manera que volvió a tener efecto lo dispuesto en el artículo 18 de la Ley 1122 de 2007, el cual disponía una base del 40 % de los ingresos únicamente en el caso de los independientes con contrato de prestación de servicios, pero que, lastimosamente, no contaba con la reglamentación necesaria para que los demás trabajadores independientes accedieran a un sistema de presunción de costos.

Así se empezó a calcular el IBC desde septiembre de 2022

Un mes más tarde, en un intento por resolver el vacío jurídico ya comentado, el 5 de agosto de 2022 el Gobierno nacional expidió el Decreto 1601, el cual reglamenta un sistema de presunción de ingresos con esquema de presunción de costos para los trabajadores independientes por cuenta propia y con contratos diferentes a prestación de servicios.

En dicho decreto se establece que para el cálculo del IBC de los independientes que no tienen contrato por prestación de servicios es posible deducir los costos y gastos relacionados con la actividad o aplicar el esquema de presunción de costos según la actividad; esquema que fue dispuesto en dicho decreto y que corresponde al mismo esquema que contenían las resoluciones 1400 de 2019 y 209 de 2020 de la UGPP.

Ahora bien, la gran variación que presenta el Decreto 1601 de 2022 es que no mencionó la aplicación de la base de cotización sobre el 40 % para trabajadores independientes por cuenta propia o con contrato diferente al de prestación de servicios, como anteriormente se hacía. Así pues, dicho decreto eliminó el descuento adicional a la detracción de costos y gastos que tenían los independientes por cuenta propia y con contratos diferentes a prestación de servicios. En síntesis, desde la cotización del mes de agosto que se presentó en septiembre de 2022, los trabajadores independientes por cuenta propia y los independientes con contratos diferentes al de prestación de servicios tuvieron que empezar a cotizar a seguridad social sobre su utilidad o ingreso neto; es decir, el producto de tomar sus ingresos mensuales y restar los costos correspondientes, pero sin poder sacar luego el 40 %. Esto, claramente, elevó el monto de las cotizaciones.

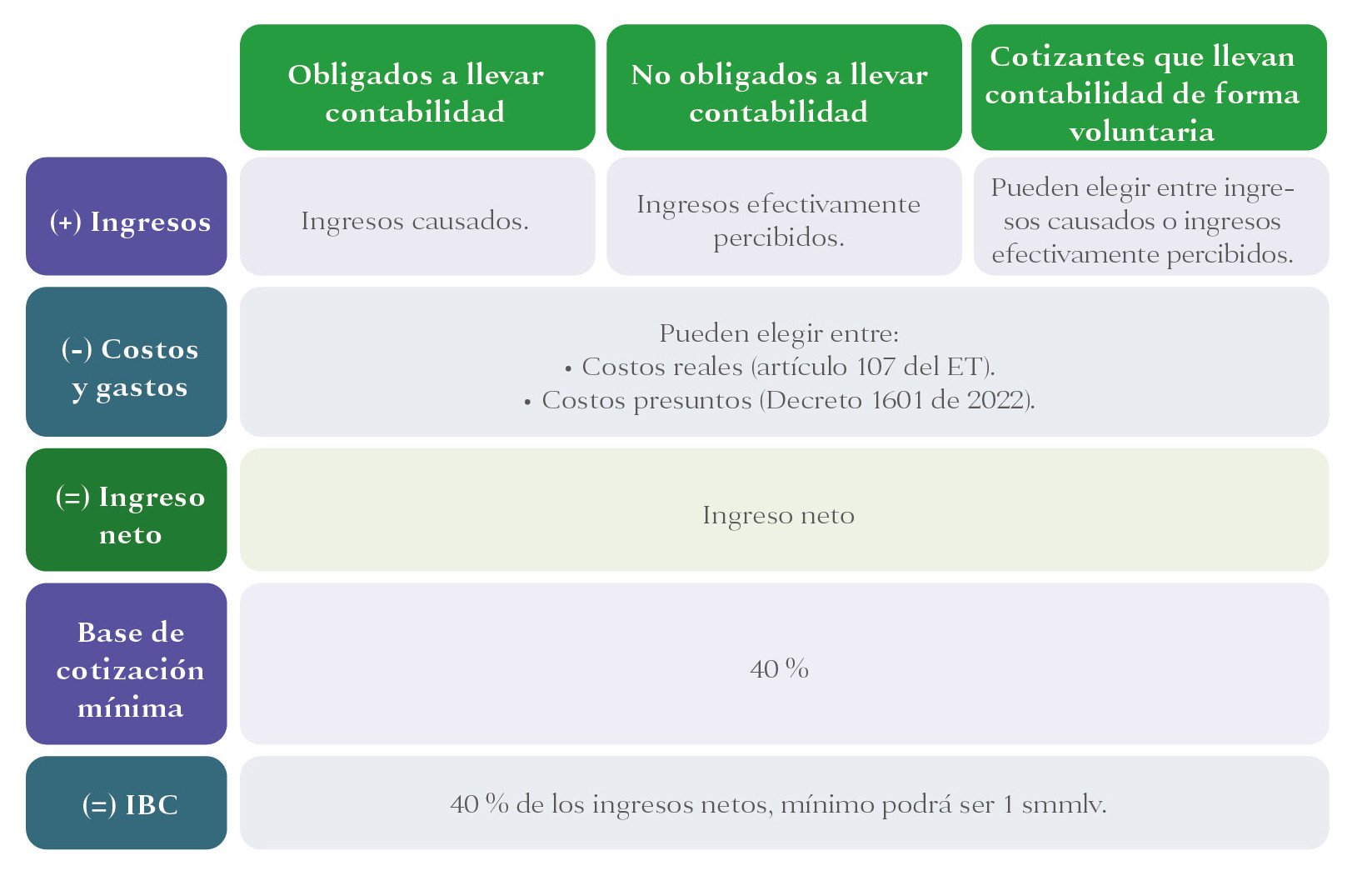

Así se calcula el IBC de los trabajadores independientes en 2023

La Ley de reforma tributaria 2277 de 2022 efectuó nuevamente varios cambios en la forma del cálculo del IBC de los trabajadores independientes; sin embargo, hay que reconocerlo, la redacción ha sido, a nuestro parecer, bastante desacertada. La lectura literal de la norma deja muchas preguntas. Para que podamos hilarlo más, invitamos primero a recordar el texto de esta última.

Artículo 89 [de la Ley 2277 de 2022]. Ingreso base de cotización (IBC) de los independientes. Los independientes por cuenta propia y los trabajadores independientes con contratos diferentes a prestación de servicios personales con ingresos netos mensuales iguales o superiores a un (1) salario mínimo legal mensual vigente (smlmv) efectuarán su cotización mes vencido, sobre una base mínima de cotización del cuarenta por ciento (40 %) del valor mensual de los ingresos causados para quienes están obligados a llevar contabilidad, o los efectivamente percibidos para los que no tienen dicha obligación, sin incluir el valor del impuesto sobre las ventas –IVA–.

Sin perjuicio de lo anterior, quienes no están obligados a llevar contabilidad y decidan llevarla en debida forma, podrán tomar como ingresos para determinar la base de cotización el valor causado o el efectivamente percibido. En estos casos será procedente la imputación de costos y deducciones siempre que se cumplan los criterios determinados en el artículo 107 del Estatuto Tributario y sin exceder los valores incluidos en la declaración de renta de la respectiva vigencia.

Los trabajadores independientes con ingresos netos mensuales iguales o superiores a un (1) salario mínimo legal mensual vigente que celebren contratos de prestación de servicios personales, cotizarán mes vencido al Sistema de Seguridad Social Integral, sobre una base mínima del cuarenta por ciento (40 %) del valor mensualizado del contrato, sin incluir el valor del impuesto sobre las ventas –IVA–.

Cuando las personas objeto de la aplicación de la presente ley perciban ingresos de forma simultánea provenientes de la ejecución de varias actividades o contratos, las cotizaciones correspondientes serán efectuadas por cada uno de los ingresos percibidos de conformidad con la normatividad aplicable.

Parágrafo 1. Para efectos de la determinación del ingreso base de cotización de los trabajadores independientes por cuenta propia y para quienes celebren contratos diferentes de prestación de servicios personales que impliquen subcontratación y/o compra de insumos o expensas, la UAE Unidad de Gestión Pensional y Parafiscales –UGPP– deberá, atendiendo a los datos estadísticos producidos por la UAE Dirección de Impuestos y Aduanas Nacionales –Dian–, por el Departamento Administrativo Nacional de Estadística –Dane–, por el Banco de la República, por la Superintendencia de Sociedades u otras entidades cuyas estadísticas fueren aplicables, determinar un esquema de presunción de costos.

No obstante, lo anterior, los obligados podrán establecer costos diferentes de los definidos por el esquema de presunción de costos de la UGPP, siempre y cuando cuenten con los documentos que soporten los costos y deducciones, los cuales deben cumplir con los requisitos establecidos en el artículo 107 del Estatuto Tributario y demás normas que regulen las exigencias para la validez de dichos documentos.

Parágrafo 2. La UGPP podrá aplicar el esquema de presunción previsto en el parágrafo anterior a los procesos de fiscalización en curso y a los que se inicien respecto de cualquier vigencia fiscal y a los que, siendo procedente y sin requerir el consentimiento previo, estén o llegaren a estar en trámite de resolver a través de revocación directa y no dispongan de una situación jurídica consolidada por pago.

A partir del análisis de lo dispuesto en esta norma surgieron las siguientes dudas:

1. ¿Qué entenderá la UGPP ante un proceso de fiscalización como “ingresos causados” e “ingresos efectivamente percibidos”? Aunque estos son términos familiares y bastante claros desde la perspectiva contable, la UGPP ha conceptuado en múltiples conceptos respecto al de ingresos efectivamente percibidos como un ingreso neto: un ingreso ya depurado con costos y gastos.

2. ¿A cuáles casos se refiere la expresión “en estos casos” que se encuentra después del punto seguido del inciso 2 del nuevo artículo 89? La lectura literal diría que solo al caso que se indica en el mismo inciso: el de aquellos cotizantes que decidan llevar contabilidad de forma voluntaria; sin embargo, esto no tendría sentido práctico.

3. Si el parágrafo 1 indica que la UGPP deberá determinar el esquema de presunción de costos, ¿el Decreto 1601 de 2022 queda sin aplicación? En caso de que este continúe vigente, ¿los independientes por cuenta propia y los otros independientes con contratos diferentes al de prestación de servicios tendrán que seguir cotizando sobre su ingreso neto sin derecho a imputar posteriormente el 40 %?

En virtud de lo anterior, tenemos entonces una dicotomía entre la aplicación taxativa de la norma, que no parece tener lógica práctica, o buscar el que podría ser el espíritu de la norma y con este efectuar las cotizaciones correspondientes. Desde Actualícese se estuvo conversando con el Dr. Andrés Acero, coordinador de Fiscalización y Capacitación de la UGPP, y aunque se coincide en que la UGPP tendría que hacer varias aclaraciones posteriormente, se consideró que ante las dudas ya expuestas se debía buscar la lógica legal y con ella el espíritu de la norma, llegando entonces a las siguientes conclusiones:

- El IBC de los trabajadores independientes que celebren contratos de prestación de servicios personales con ingresos iguales o superiores a un smmlv será el 40 % del valor mensualizado del contrato, sin incluir el valor del IVA.

- Para los trabajadores independientes por cuenta propia y los que celebran contratos diferentes a los de prestación de servicios, la cotización será sobre el 40 % del valor mensual de los ingresos causados para quienes estén obligados a llevar contabilidad, o los efectivamente percibidos para los que no tienen dicha obligación, sin incluir el valor del IVA.

Dichos ingresos, en todo caso, podrán ser disminuidos previamente con costos y gastos, bien sea reales (cumplen con los requisitos del artículo 107 del ET) o por el sistema de costos presuntos (establecido en el Decreto 1601 de 2022). Así:

3. Aunque el parágrafo 1 del citado artículo 89 de la reforma tributaria indica que la UGPP deberá determinar un esquema de presunción de costos, el Decreto 1601 de agosto de 2022 no fue derogado por la reforma tributaria y seguirá operando actualmente en lo correspondiente a su sistema de presunción de ingresos, que incluye dentro de sí al esquema de presunción de costos.

De otro lado, los cotizantes también podrán establecer costos diferentes e incluso mayores a los que contempla el esquema de presunción, siempre y cuando cuenten con los soportes respectivos y cumplan los requisitos del artículo 107 del ET.

A26. No es deducible el valor que exceda las 610 UVT anuales (por persona contratada) del costo o gasto registrado en la contabilidad del valor de los salarios y prestaciones sociales pagados a viudas del personal de la fuerza pública o a sus hijos.

(Artículos 108-1 y 108-2 del ET)

Existe un beneficio para las empresas que contratan a las viudas, o a los hijos que sostengan el hogar, de miembros de la fuerza pública fallecidos en operaciones de mantenimiento o restablecimiento del orden público, o por acción directa del enemigo. El empleador puede deducir el 200 % del valor de los salarios y prestaciones sociales pagados a estas personas.

Sin embargo, debe tenerse presente que esta deducción está limitada a 610 UVT anuales por cada persona contratada ($25.871.320 por el año gravable 2023), incluidas las prestaciones sociales, y para su procedencia se debe acreditar el cumplimiento de los requisitos del artículo 108-1 del ET, mediante certificado emitido por el Ministerio de Defensa.

En el módulo F de esta publicación se hará precisión sobre dicha partida en el entendido de que constituye una deducción especial, dado que la norma fiscal permite que el contribuyente tome como deducción un valor superior al 100 %. En tal sentido, se hará énfasis en la limitación en UVT expuesta en la norma debido que al aplicarla puede propiciar que el valor aceptado fiscalmente sea menor al gasto contable.

A27. No es deducible el valor que exceda las 115 UVT mensuales (por empleado) correspondientes a pagos por concepto de salario de los empleados mayores y menores de 28 años, cuando la remuneración de los últimos corresponda a su primer empleo y constituya un cargo nuevo.

(Artículo 108-5 del ET)

Mediante el artículo 88 de la Ley 2010 de 2019, se adicionó al ET el artículo 108-5 el cual indica que los contribuyentes obligados a presentar declaración de renta y complementario tienen derecho a deducir el 120 % de los pagos que realicen por concepto de salario, en relación con los empleados menores de 28 años, siempre y cuando se trate del primer empleo de estos trabajadores.

La deducción máxima por cada empleado es de hasta 95,83 UVT mensuales, en lo que respecta a la parte salarial ($4.064.342 para 2023), pues al tomar dicho valor por el 120 % llevaría al límite de 115 UVT ($4.877.380 por el año gravable 2023) mencionado en la norma.

Para la procedencia de la deducción, se requiere que el Ministerio de Trabajo le expida al contribuyente una certificación en la que acredite que se trata del primer empleo de la persona. De igual manera, se debe cumplir con que el trabajo sea un cargo nuevo (es decir, no despedir a una persona para contratar a otra en el mismo cargo) y que el trabajador sea menor de 28 años.

En caso contrario, o que no se cumpla con el tope máximo permitido, no aplicará el beneficio y los excesos en cada caso serán no deducibles.

En el módulo F de esta publicación se hará precisión sobre dicha partida en el entendido de que constituye una deducción especial, dado que la norma fiscal permite que el contribuyente tome como deducción un valor superior al 100 %. En tal sentido, se hará énfasis en la limitación en UVT expuesta en la norma debido que al aplicarla puede propiciar que el valor aceptado fiscalmente sea menor al gasto contable.

A28. No es deducible el 50 % del gravamen a los movimientos financieros.

(Inciso 2 del artículo 115 del ET)

A pesar de las modificaciones efectuadas por el artículo 19 de la Ley 2277 de 2022, en relación con los impuestos nacionales y territoriales que son deducibles en renta por el año gravable 2023 respecto al gravamen a los movimientos financieros, este permite continuar tomando como deducible el 50 % del valor pagado durante el año gravable por este concepto, siempre que se encuentre debidamente certificado por el agente retenedor, ya sea que tenga o no relación de causalidad con la actividad económica del contribuyente. En este orden de ideas, el 50 % restante de dicho valor será no deducible para efectos de este impuesto.

A29. No es deducible la contraprestación económica a título de regalía de la que tratan los artículos 360 y 361 de la Constitución Política.

(Parágrafo 1 del artículo 115 del ET)

Hasta el año gravable 2021, el parágrafo 1 del artículo 115 del ET hacía alusión al tratamiento tributario del impuesto de industria y comercio. Tal artículo estipulaba que tendría el tratamiento de descuento tributario del impuesto sobre la renta el 50 % del impuesto de industria y comercio, avisos y tableros. El señalado parágrafo 1 indicaba que a partir del año gravable 2022 dicho descuento pasaría a ser del 100 %, no obstante, con el artículo 65 de la Ley 2155 de 2021 se eliminó esa posibilidad. Además, con la nueva reforma tributaria, Ley 2277 de 2022, se suprimió la facultad de llevar el 50 % como descuento tributario, por lo que, a partir del año gravable 2023, el valor pagado por concepto del impuesto de industria y comercio solo puede ser tratado 100 % como deducción.

De esta manera, con el artículo 19 de la Ley 2277 de 2022 se adicionó el parágrafo 1, esta vez con la indicación de que no podrá tratarse como costo ni gasto de la respectiva empresa la contraprestación económica a título de regalía de la que tratan los artículos 360 (la explotación de un recurso natural no renovable) y 361 (ingresos corrientes del sistema general de regalías) de la Constitución Política de Colombia, indistintamente de la denominación del pago y del tratamiento contable o financiero que el contribuyente realice, y al margen de la forma de pago de la misma (en dinero o en especie).

El aludido parágrafo dispone que, para efectos del impuesto de renta, el monto no deducible que corresponderá a las regalías en especie será el costo total de producción de los recursos naturales no renovables. También hace distinción en la forma en que deberá ser determinado el costo total de producción de los recursos naturales no renovables cuando el contribuyente haga parte del sector de hidrocarburos y pague la regalía en especie. Tal determinación será el resultado de la sumatoria de los costos anuales de producción de los recursos naturales no renovables, pagados a título de regalía de cada pozo, así:

CTP= ∑CP

El costo anual de producción (CP) de los recursos naturales no renovables pagados en especie a título de regalías de cada pozo corresponde al resultado de multiplicar el volumen de hidrocarburos pagado en especie a título de regalía (VR) por el costo unitario (CU) de producir el hidrocarburo pagado en especie, así:

CP= VR × CU

De esta manera, la nueva indicación frente a la no deducibilidad de las regalías va encaminada en la necesidad de aumentar la tasa de tributación efectiva del sector minero-energético y de hidrocarburos. Esta generaría un aumento considerable en la tasa efectiva de tributación de este sector, incidiendo así en el costo de uso del capital y desincentivando la inversión en estos, afectando incluso la economía local frente a la reducción en la producción de petróleo y la consecuente generación de regalías.

TIPS CONTABLES

En consonancia con la no deducibilidad de las regalías, se recomienda tener en cuenta la aclaración hecha por el Ministerio de Hacienda y Crédito Público respecto a que los recursos de regalías van al Sistema General de Regalías y los administra el Departamento Nacional de Planeación, es decir, no entran al presupuesto general de la nación y son ejecutados como inversión en los territorios. Esa es la particularidad que diferencia a las regalías de los impuestos, que tienen una fuente distinta y un uso que se destina directamente a los territorios como inversión.

Debido al efecto de esta nueva indicación, el 4 de agosto se llevó a cabo la segunda audiencia pública de la Corte Constitucional, para escuchar los distintos argumentos expuestos en los procesos de constitucionalidad que se presentaron contra el parágrafo 1 (parcial) del artículo 19 de la Ley 2277 de 2022. En su comunicado de prensa n.° 050 (4.08.2023), la Dian indicó que el director general de la entidad, Luis Carlos Reyes, manifestó que de modificar o declarar inconstitucional este artículo de la norma, el impacto fiscal total sería de $2,7 billones en el 2023 y de $2,2 billones en 2024, lo cual alejaría el cumplimiento del propósito de la norma respecto a recaudar los recursos necesarios para promover la justicia social y ambiental.

Es recomendable observar la norma que antes estuvo vigente en el artículo 116 del ET, derogado con los artículos 123 y 160 de las leyes 1943 de 2018 y 2010 de 2019 respectivamente. Dicha norma, en combinación con múltiples doctrinas emitidas por la Dian (como los conceptos 15766 de marzo de 2005, 23640 de marzo de 2009, 20874 de agosto de 2016 y 900198 de enero de 2021, varios de ellos anulados y/o respaldados por el Consejo de Estado en fallos, como el proferido en octubre de 2017 para el expediente 19950, o el proferido en marzo de 2020 para el expediente 23382), habían permitido concluir que todos los contribuyentes (es decir, tanto las entidades descentralizas del Estado, como Ecopetrol, así como las empresas privadas) podían tomarse como deducible el valor de las regalías con tal de que cumplieran el requisito del artículo 107 del ET (tener relación de causalidad, necesidad y proporcionalidad); y porque adicionalmente en el artículo 115 del ET no había ninguna prohibición expresa en ese sentido.

A30. No son deducibles los pagos por afiliaciones a clubes sociales, los gastos laborales del personal de apoyo en la vivienda u otras actividades ajenas a la actividad productora de renta, gastos personales de los socios, partícipes accionistas, clientes y/o sus familiares.

(Parágrafo 4 del artículo 115 del ET)

De acuerdo con el parágrafo 4 del artículo 115 del ET, adicionado por el artículo 19 de la Ley 2277 de 2022, no serán deducibles los pagos por afiliaciones a clubes sociales, gastos laborales del personal de apoyo en la vivienda u otras actividades ajenas a la actividad productora de renta, gastos personales de los socios, partícipes, accionistas, clientes y/o sus familiares.

En los casos en que una persona jurídica cubra gastos personales a un socio y este sea una persona natural del régimen ordinario, este último deberá tener en cuenta lo dispuesto en el nuevo artículo 29-1 del ET (creado con el artículo 59 de la Ley 2277 de 2022) y reconocer el respectivo ingreso en especie.

A31. No son deducibles los intereses pagados y/o causados sobre deudas cuyo monto promedio esté por encima del nivel de endeudamiento máximo permitido.

(Artículo 118-1 del ET - Subcapitalización)

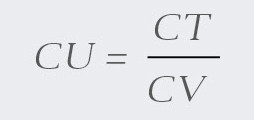

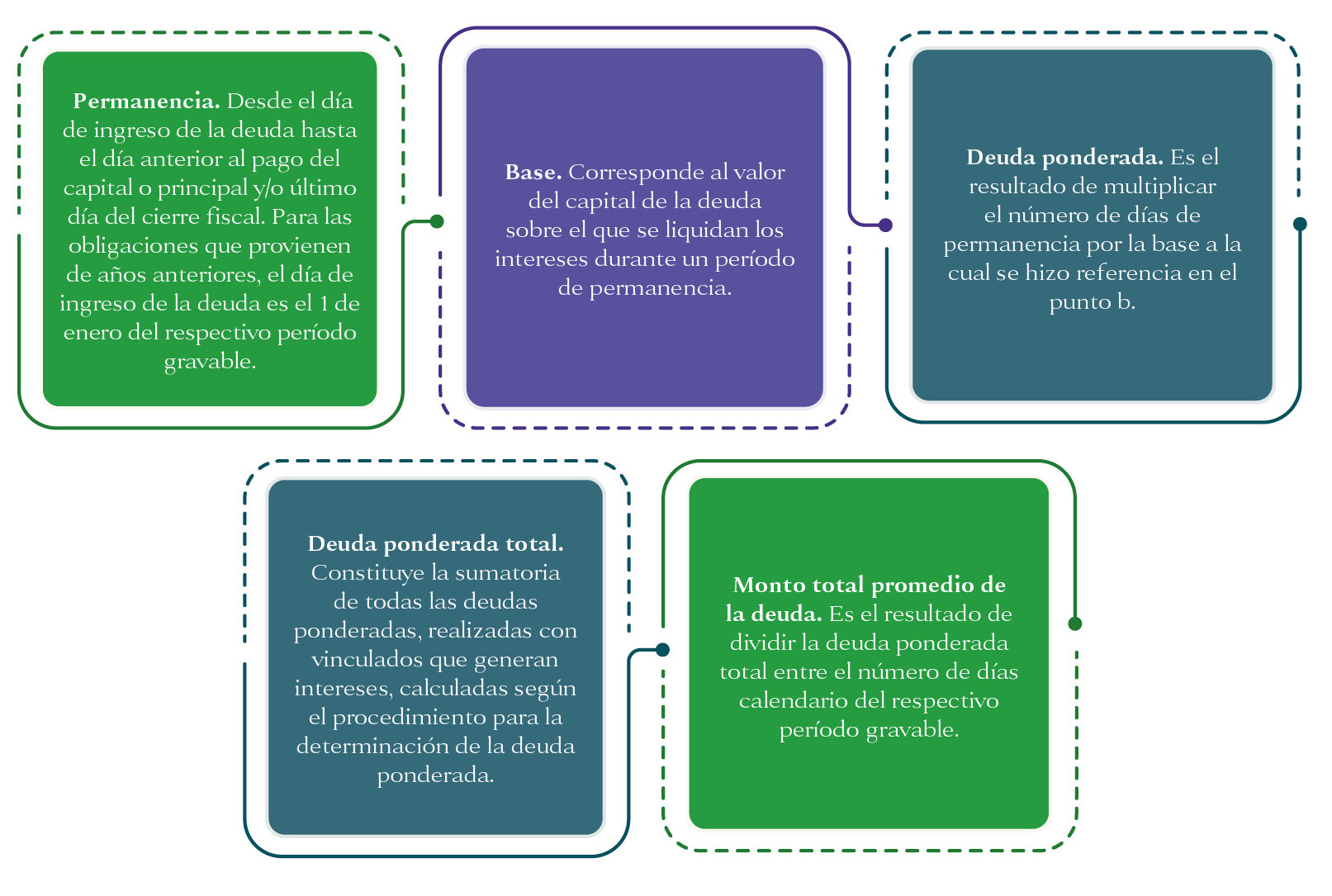

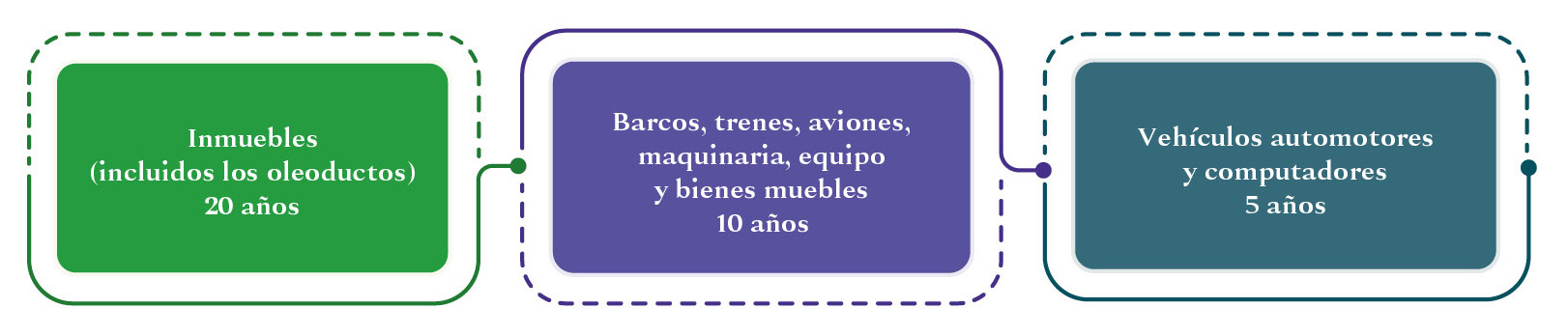

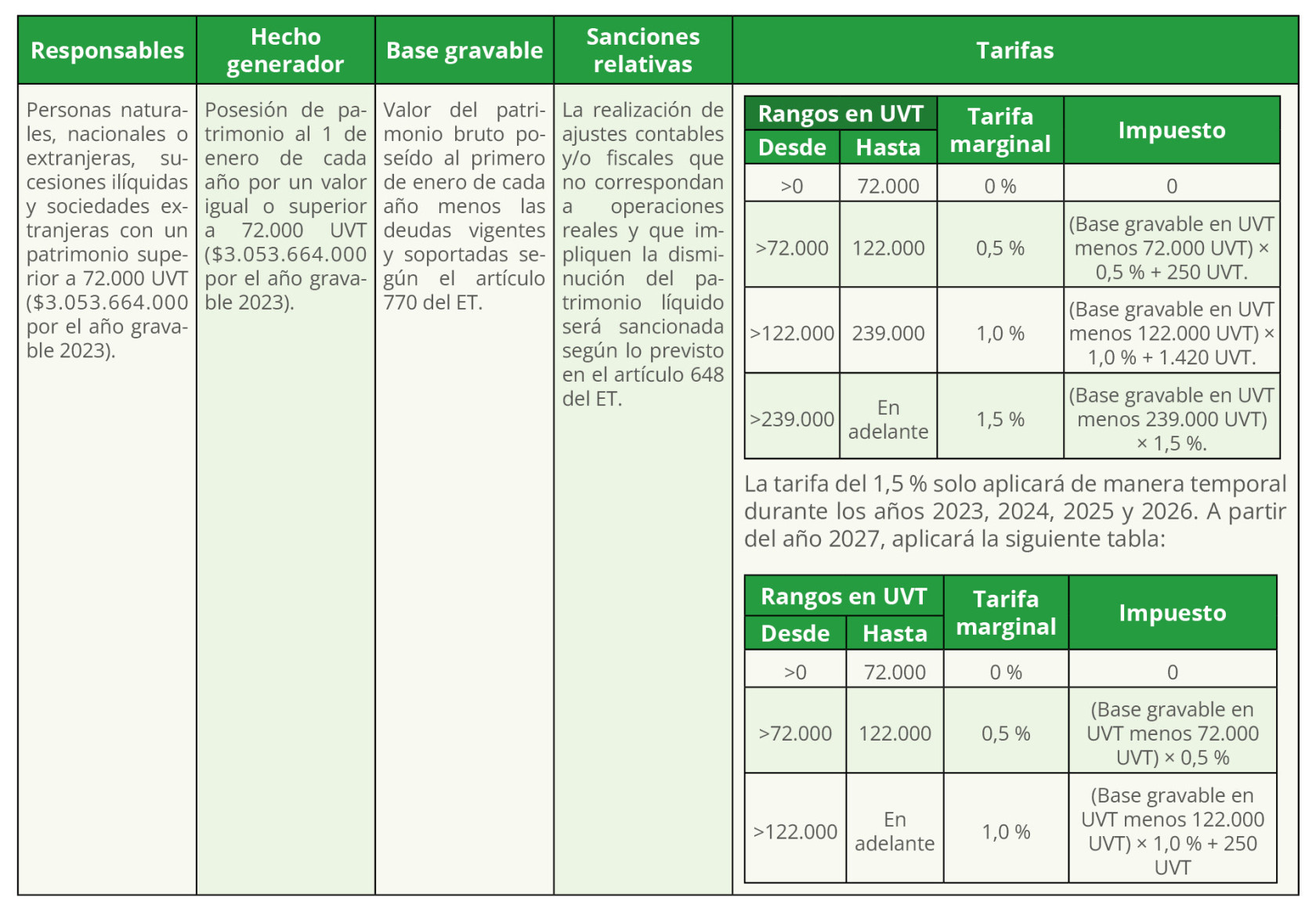

Desde el año gravable 2013, los contribuyentes (obligados y no obligados a llevar contabilidad) han tenido que someter sus costos y/o gastos, por concepto de intereses que pretendan deducir en sus declaraciones de renta, al límite de la subcapitalización contemplada en el artículo 118-1 del ET.

Cabe recordar que el artículo 118-1 del ET fue creado por el artículo 109 de la Ley 1607 de 2012, modificado por los artículos 62 de la Ley 1739 de 2014 y 69 de la Ley 1819 de 2016, declarado exequible por la Corte Constitucional mediante la Sentencia C-665 de septiembre de 2014 y reglamentado con el Decreto 3027 de diciembre de 2013 (el cual quedó recopilado entre los artículos 1.2.1.18.60 hasta el 1.2.1.18.66 del DUT 1625 de octubre 11 de 2016).