5.2 PARTIDAS CONCILIATORIAS PARA PERSONAS JURÍDICAS POR EL AÑO GRAVABLE 2023

Antes de hablar de las partidas conciliatorias, es importante tener claro que el cierre contable y fiscal demanda dos procesos importantes:

- Tomar los saldos del final del periodo y hacer los ajustes correspondientes por las diferencias contables y fiscales, llevando, por supuesto, la correspondiente documentación para la trazabilidad de la información de la entidad.

- Debitar y acreditar los ingresos y gastos, respectivamente, y trasladar la utilidad o pérdida del ejercicio a la cuenta del patrimonio.

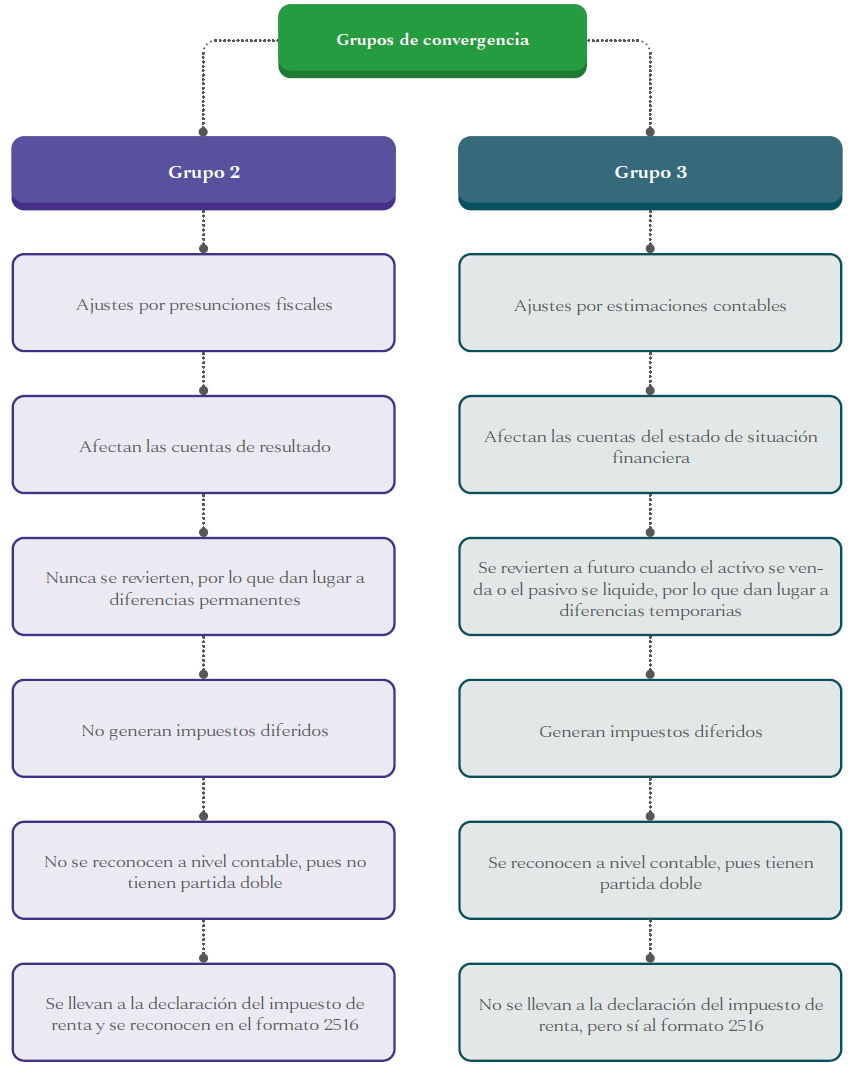

Así, los contribuyentes deben hacer los ajustes por presunciones fiscales en cuentas de resultado, que como se explicó en el apartado de impuesto diferido consisten básicamente en aquellas derivadas de normas tributarias, las cuales indican que un determinado gasto o ingreso registrado a nivel contable no es aceptado en términos fiscales, o aquellos conceptos que tienen efecto fiscal mas no contable. También se deben realizar los ajustes por estimaciones en Normas Internacionales de Información Financiera en cuentas de balance, las cuales no se aceptan a nivel fiscal hasta que se cumplan ciertos requisitos (parágrafo 6 del artículo 21-1 del ET). Ambos tipos de ajustes generan diferencias sobre las cuales puede realizarse la siguiente distinción:

En definitiva, las diferencias generadas en la medición posterior fruto de estimaciones contables dan lugar a las partidas conciliatorias que forman diferencias temporarias y, por ende, impuestos diferidos.

Cabe indicar que en razón a la conectividad normativa que se ha venido gestando en torno a las normas contables y fiscales, solo algunas partidas o sucesos propician la generación de dichas diferencias.

En lo que respecta a las presunciones fiscales, estas generan diferencias permanentes que a pesar de no tener un reconocimiento propio en la contabilidad deben ser llevadas al formato del reporte de conciliación fiscal.

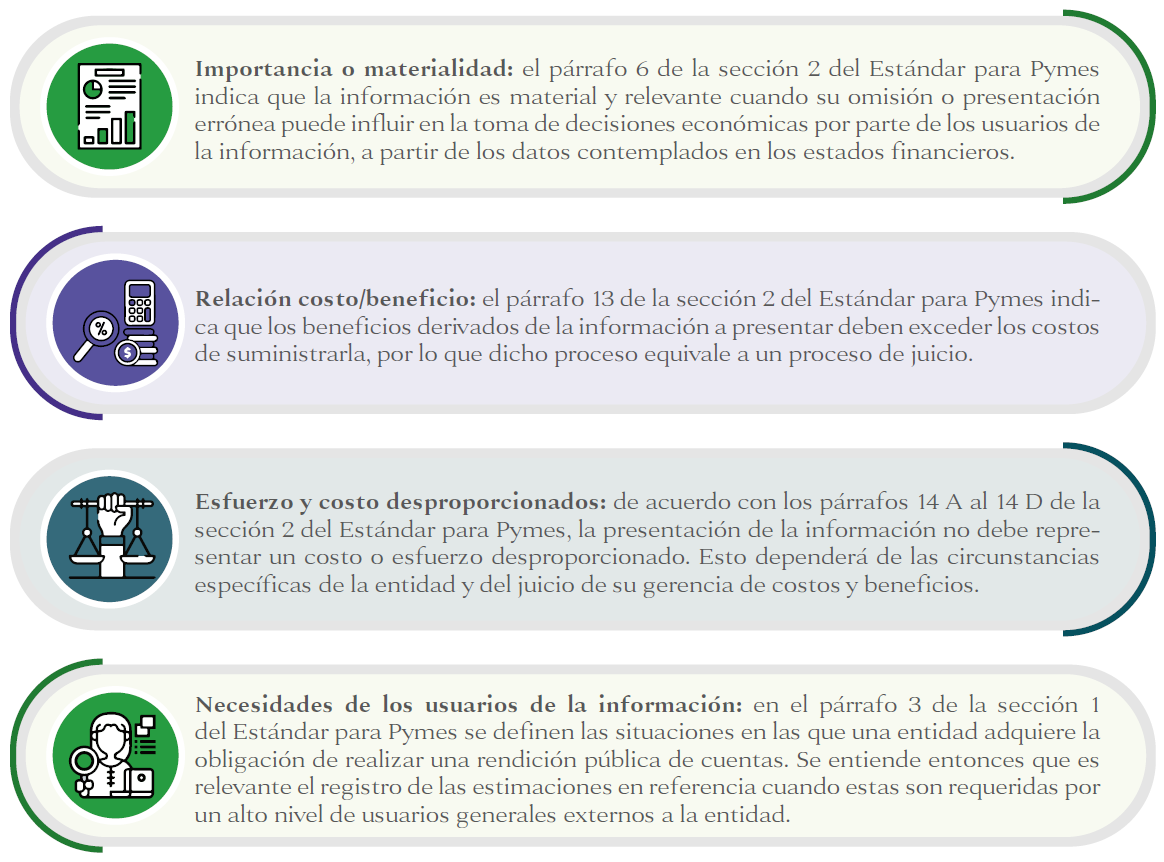

Criterios para el registro de las partidas conciliatorias con base en estimaciones contables

De acuerdo con las características cualitativas de la información expuestas en el Estándar para Pymes, puede considerarse que los criterios que se deben evaluar para proceder con el registro de las diferencias que originan las partidas conciliatorias producto de las estimaciones contables son los siguientes:

En los apartados siguientes se precisará en los aspectos más relevantes de las diferencias fruto de presunciones fiscales y estimaciones contables que generan tanto diferencias permanentes, las cuales aumentan o disminuyen la renta líquida gravable, como temporarias (para el caso de las estimaciones contables), es decir, en relación con su naturaleza, por ejemplo, aquellas que se forman como producto de ingresos no gravados, gastos no deducibles, deducciones y mediciones a valor razonable, entre otros.

Dichas partidas son presentadas en once módulos estructurados desde la letra A hasta la K, para un mejor entendimiento por parte de los lectores.

5.2.1. Módulo A - Costos y gastos registrados en la contabilidad que no son deducibles (diferencias permanentes que aumentan la renta líquida)

En este módulo se destacarán algunas de las partidas más importantes relacionadas con los costos o gastos que podrían afectar el resultado contable antes de impuestos, pero que por disposición normativa no serían aceptados fiscalmente. Los componentes de este módulo, relacionados con costos y/o gastos, podrían formar diferencias permanentes que no son deducibles en el período actual ni en ninguno de los siguientes.

Dichos componentes, por no ser deducibles, deben aumentarse al valor de la utilidad contable antes de impuestos (o disminuir el valor de la pérdida contable antes de impuestos). Es así, toda vez que tales costos y gastos fueron restados en los ingresos contables y disminuyeron la utilidad contable antes de impuestos (o aumentaron la pérdida contable).

De igual manera, se hará precisión sobre la importancia del contexto de los documentos electrónicos para efectos de la aceptación fiscal de costos y gastos, dada la importancia que adquiere este aspecto durante el periodo gravable objeto de estudio.

5.2.1.1 Contexto de los documentos electrónicos en la aceptación fiscal de costos y gastos

La implementación del sistema de facturación electrónica para los sujetos llamados a facturar se fijó en 2020 por las disposiciones del Decreto 358 y la Resolución 000042 de ese mismo año, esta última modificada por las resoluciones 000094 y 000099 de 2020 y las resoluciones 000012, 000037, 000063 y 000167 de 2021. La consolidación de dicho sistema brinda un apoyo a la Dian dentro de su función relativa a la fiscalización de las operaciones realizadas por las personas jurídicas y naturales.

Cabe indicar que con la expedición de la reforma tributaria bajo la Ley 2155 de 2021 se introdujeron una serie de modificaciones al artículo 616 del ET, en materia de la facturación electrónica y los documentos equivalentes, las cuales fueron reglamentadas con la Resolución 000085 de 2022 y el Decreto 442 de 2023.

En la zona de complementos de esta publicación se encuentra el archivo 48. Guía sobre el sistema de facturación electrónica y documentos soporte a 2023, en el cual se detallan las principales características de la factura electrónica, el documento soporte con sujetos no obligados a facturar y el documento soporte de pago de la nómina electrónica, considerando el impacto que ha tenido este ecosistema electrónico sobre la aceptación fiscal de costos y gastos contextualizados con las novedades presentadas al 2023. Clic aquí para acceder.

A1.

No son deducibles los intereses pagados por encima de la tasa de usura, los intereses de mora en obligaciones tributarias y los intereses que las sucursales y agencias en Colombia paguen a sus casas matrices y filiales ubicadas en el exterior.

A1.(Inciso 2 del artículo 11 y artículos 117 y 124-1 del ET)

De acuerdo con el artículo 117 del ET, no son deducibles los intereses devengados a favor de terceros si estos superan la tasa más alta certificada por la Superintendencia Financiera durante el respectivo año o período fiscal. Por consiguiente, si los gastos por intereses devengados en beneficio de otras personas o entidades, por ejemplo, a favor de los proveedores, tienen relación de causalidad con la actividad generadora de renta, son deducibles en la parte que no exceda la tasa más alta autorizada en el período, es decir, que no esté por encima de la tasa de usura.

En

loque

respectaa

losgastos

definanciación

ordinaria,así

comolos extraordinarios o moratorios, diferentes a los intereses corrientes o moratorios pagados por concepto de impuestos, tasas o contribuciones fiscales o parafiscales, serán deducibles si tienen relación de causalidad con la actividad productora de renta (inciso 2 del artículo 11 del ET).