Traslado de un régimen pensional a otro, sinónimo de perder dinero para los afiliados al sistema

La duda que enfrentan los afiliados antes de cumplir los últimos diez años para tener derecho a la pensión consiste en si es mejor cambiarse al RPM administrado por Colpensiones o irse al régimen de ahorro individual.

Análisis demuestran que depende de la antigüedad y del nivel de los ingresos.

La duda que enfrentan los afiliados antes de cumplir los últimos diez años para tener derecho a la pensión consiste en si es mejor cambiarse al RPM administrado por Colpensiones o irse al régimen de ahorro individual.

Análisis demuestran que depende de la antigüedad y del nivel de los ingresos.

Uno de los grandes problemas que presenta el sistema pensional colombiano son los errores que cometen lo afiliados al momento de tomar decisiones por tratar de obtener mayores beneficios.

Juan Pablo Córdoba Garcés, presidente de la Bolsa de Valores de Colombia, y Gabriel Piraquive Galeano, director de estudios económicos del Departamento Nacional de Planeación, en su estudio Escenarios de ajuste al sistema pensional colombiano indican que los afiliados, tratando de obtener el mayor beneficio, toman decisiones no informadas sobre los riesgos y posibles pérdidas de su ahorro, como consecuencia de la falta de educación financiera y la confusa información de los administradores de uno y otro sistema.

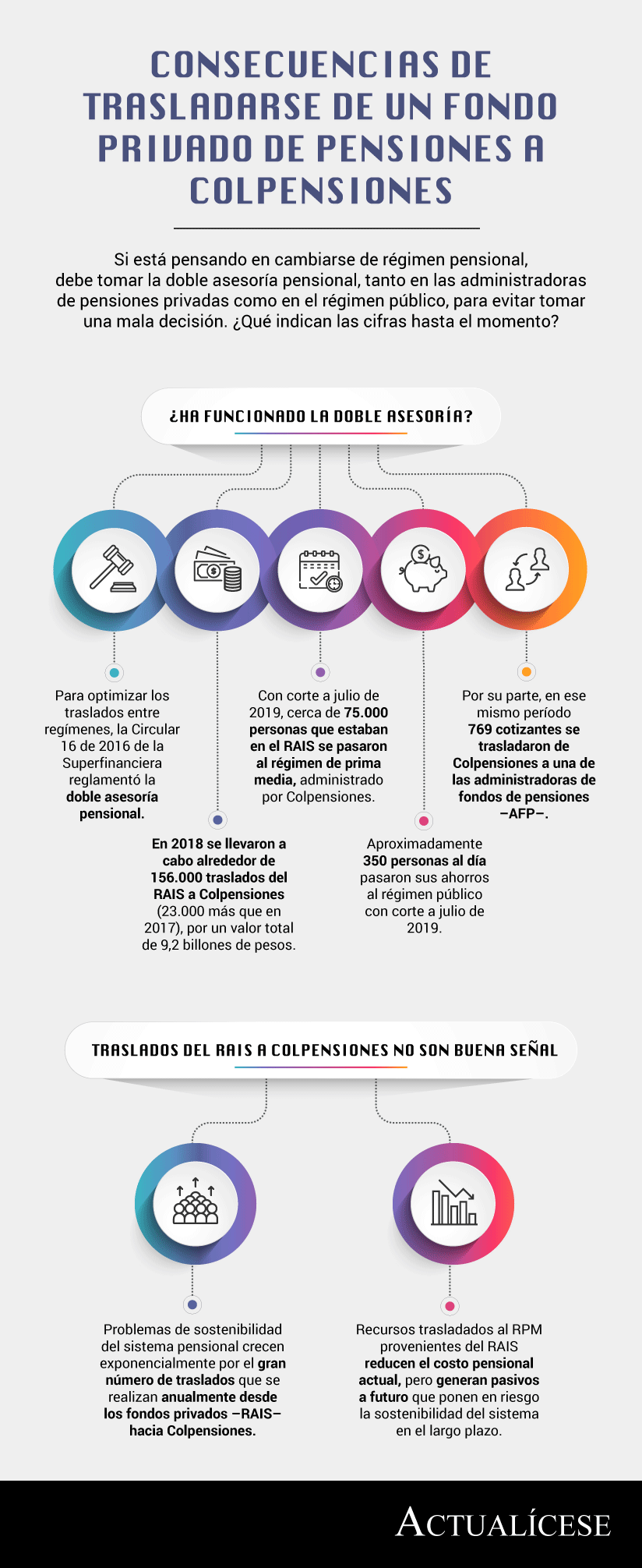

«A pesar de que inicialmente los traslados fueron en su mayoría desde el antiguo ISS al sistema de ahorro individual, en los últimos 10 años el balance refleja que los traslados se han dado principalmente desde el régimen de ahorro individual hacia Colpensiones, debido en gran parte a que los beneficios del RAIS son menores que los de Colpensiones», indica el estudio.

Esta situación se debe a que hace 15 años, cuando se ajustaron los parámetros del RPM, se partió del hecho de que las tasas de reemplazo eran equivalentes en los dos sistemas.

No obstante, en la medida en que el RAIS fue evolucionando, el sistema ha ido demostrando que las tasas de rentabilidad del 11 % y 12 % previstas hace más de una década no eran posibles de mantener, motivo por el cual se fue ampliando la brecha, y consecuentemente el flujo de traslados hacia Colpensiones fue aumentando también.

¿Cambiarse a Colpensiones o quedarse en los fondos privados?

Al considerar un traslado entre fondos, la duda que enfrentan los afiliados antes de cumplir los últimos diez años para tener derecho a la pensión es si es mejor cambiarse al RPM administrado por Colpensiones, o por el contrario, si deben irse al sistema de ahorro individual.

Esta decisión no es fácil de tomar y lo que han mostrado diferentes análisis es que depende de la antigüedad y del nivel de los ingresos.

Por ejemplo, el estudio muestra que las personas de ingresos bajos solo cotizan entre 2 y 4 meses al año; no obstante, estos trabajadores alcanzan la densidad máxima cuando tienen 28 años y tiende a caer levemente hasta los 40 años cuando la capacidad de cotización llega a 24 % en el año (3 meses). A partir de ese año desciende sistemáticamente hasta 17,6 % cuando cumplen 57 años si son mujeres y a 17,8 % cuando cumplen 60 años si son hombres.

En contraste, los afiliados de ingresos altos, aquellos que ganan entre 8 y 12 salarios mínimos, son trabajadores calificados y comienzan a cotizar ascendentemente a partir de los 24 años, cuando es del orden del 20 % y llega a su máximo (53,6 %, 6,4 meses al año) siendo mujeres, y de 47,7 % (5,7 meses al año) si son hombres.

«La coexistencia de regímenes con estructuras tan diferentes, en donde uno reconoce las pensiones con base en lo ahorrado más sus rendimientos y el otro con base en el tiempo cotizado, produce que las decisiones de traslado entre los regímenes se tomen con mucha incertidumbre», indica el estudio.

Traslado de un régimen a otro según el salario

Para los salarios bajos, el problema radica en que los afiliados que se trasladan del RAIS al RPM pueden tener una gran pérdida económica, porque no saben que sus posibilidades de pensionarse seguirán siendo muy bajas; y para quienes no alcanzan a acumular el tiempo mínimo de cotización, la indemnización sustitutiva del RPM solo les reconoce la inflación.

Con ello, esta población puede perder entre un 60 % y un 75 % del ahorro que hubieran logrado en el sistema de ahorro individual, en el que la devolución de saldos se hace con intereses.

Para los afiliados que devengan ingresos altos, la decisión de trasladarse se produce faltando diez años antes de cumplir la edad de pensión.

En este caso, los afiliados no saben que se van a enfrentar a serias contingencias en el mercado de trabajo por la competencia con los trabajadores más jóvenes o productivos.

Son personas con buena educación y quizás buena posibilidad de conseguir empleo, pero que en la parte final de su vida laboral pueden enfrentar caídas en sus ingresos y mucha inestabilidad en sus empleos.

Lo anterior da lugar a un menor ingreso total y a contratos más cortos, que hacen disminuir la densidad de cotización.

«Estas personas seguramente van a lograr cumplir con los requisitos para pensionarse, pero no en las condiciones que prevalecían en el momento cuando tomaron la decisión de traslado», indica el estudio.

Como conclusión, los autores afirman que los traslados entre regímenes están dando lugar a pérdidas de riqueza de los afiliados al sistema de pensiones, las cuales no se han evaluado suficientemente por ser un fenómeno aún reciente.