Vida útil contable y fiscal de un activo

La vida útil fiscal de un activo debe ser la misma que se determina para efectos contables de conformidad con los lineamientos del marco técnico normativo al que pertenece la entidad, sin exceder los límites establecidos en el artículo 137 del Estatuto Tributario. Conoce más detalles a continuación.

La vida útil fiscal de un activo debe ser la misma que se determina para efectos contables de conformidad con los lineamientos del marco técnico normativo al que pertenece la entidad, sin exceder los límites establecidos en el artículo 137 del Estatuto Tributario. Conoce más detalles a continuación.

La vida útil es el tiempo durante el cual una entidad espera consumir los beneficios económicos derivados del uso de un activo. En ese sentido, la vida útil es el período durante el que se deprecia el costo de dicho activo.

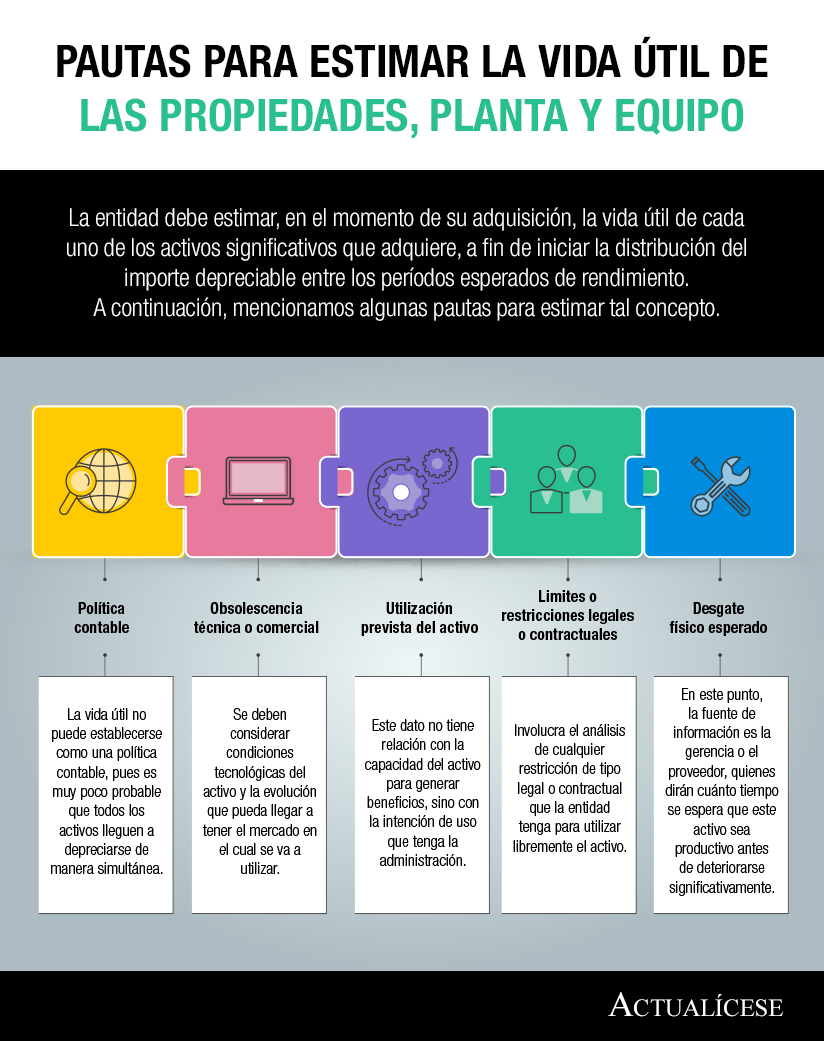

Para estimar la vida útil de un activo se deben observar criterios tales como los explicados en la siguiente infografía:

Vida útil fiscal de un activo

De acuerdo con el artículo 131 de Estatuto Tributario –ET–, la vida útil fiscal de un activo se determina de acuerdo con los criterios del marco técnico contable al que pertenezca la entidad (Estándar Pleno, Estándar para Pymes o contabilidad simplificada); es decir, ambas vidas útiles, contable y fiscal, deben ser las mismas, sin exceder los limites establecidos en el artículo 137 del ET.

Por lo anterior, cuando la vida útil contable de un activo sea inferior a la vida útil tributaria, fiscalmente, el activo se debe depreciar conforme a los límites establecidos en el artículo 137 de ET, y se genera una partida conciliatoria que genera un impuesto diferido.

Partida conciliatoria

En nuestro consultorio de Estándares Internacionales, el Dr. Juan Fernando Mejía, especialista en Estándares Internacionales con certificación en IFRS por la Asociación de Contadores Certificados –ACCA–, expone el siguiente ejemplo sobre la contabilización de la partida conciliatoria por diferencias entre la vida útil y contable de un activo:

Una entidad adquiere computadores por valor de $3.000.000.000, y les asigna una vida útil contable de 3 años y una vida fiscal de 5 años, esta última por efectos de la aplicación del límite establecido en el artículo 137 del ET.

Por lo anterior, el gasto por depreciación contable es de $1.000.000.000 ($3.000.000.000/3 años), mientras que el gasto por depreciación fiscal es de tan solo $600.000.000 ($3.000.000.000/5 años).

La contabilización de la partida conciliatoria es la siguiente (los códigos de cuenta son sugeridos):

|

Código |

Cuenta |

Débito |

Crédito |

| 5160XX | Gasto por depreciación fiscal |

$600.000.000 |

|

| 1592XX | Depreciación acumulada |

|

$600.000.000 |

| 516097 | Gasto por depreciación fiscal (diferencia no deducible) |

$400.000.000 |

|

| 159297 | Depreciación acumulada (diferencia no aceptada) |

|

$400.000.000 |

Por último, se debe tener presente cuándo las diferencias entre la tasa de depreciación contable y fiscal de los activos generan impuesto diferido. Al respecto, te recomendamos nuestro liquidador Impuesto diferido por diferencias en la tasa de depreciación de propiedades, planta y equipo.

Material relacionado:

- [Respuestas] Partida conciliatoria por diferencias entre la vida contable y fiscal de un activo

- [Análisis] Depreciación contable y fiscal: aspectos a tener en cuenta al preparar la declaración de renta

- [Liquidadores] Impuesto diferido por diferencias en la tasa de depreciación de propiedades, planta y equipo