Activo o pasivo por impuesto diferido: caso de activo depreciable

Conoce las tasas de depreciación establecidas por la Dian para diferentes tipos de activos, con el fin de que realices un ejercicio donde el valor contable de un activo difiere del valor fiscal.

Aprende, además, a identificar cuándo el impuesto diferido es activo o pasivo, a través de un ejemplo.

Conoce las tasas de depreciación establecidas por la Dian para diferentes tipos de activos, con el fin de que realices un ejercicio donde el valor contable de un activo difiere del valor fiscal.

Aprende, además, a identificar cuándo el impuesto diferido es activo o pasivo, a través de un ejemplo.

A continuación, podrás identificar cuándo el impuesto diferido es activo o pasivo, a través de un ejemplo en el cual el valor contable del activo difiere del fiscal; para esto se tendrán en cuenta las tasas de depreciación establecidas por la Dian.

La depreciación hará que el valor de un activo cambie a lo largo de su vida útil. Este es un término que hace referencia a la disminución del valor de los activos por el uso o desgaste.

El artículo 137 del Estatuto Tributario –ET– establece las tasas de depreciación máximas que podrán ser deducidas anualmente ante la Dian. Estas tasas expresan el porcentaje del activo que puede ser deducido anualmente.

Conoce, a continuación, las tasas máximas de depreciación contenidas en el ET y el equivalente de estas en su vida útil en años.

| Conceptos de bienes a depreciar | Tasa de depreciación fiscal anual –TD– | Vida útil mínima aceptada (equivalente en años) |

| Construcciones y edificaciones | 2,22 % | (100/2,22) = 45 |

| Acueducto, planta y redes | 2,50 % | (100/2,50) = 40 |

| Vías de comunicación | 2,50 % | (100/2,50) = 40 |

| Flota y equipo aéreo | 3,33 % | (100/3,33) = 30 |

| Flota y equipo férreo | 5,00 % | (100/5,00) = 20 |

| Flota y equipo fluvial | 6,67 % | (100/6,67) = 15 |

| Armamento y equipo de vigilancia | 10,00 % | (100/10,00) = 10 |

| Equipo eléctrico | 10,00 % | (100/10,00) = 10 |

| Flota y equipo de transporte terrestre | 10,00 % | (100/10,00) = 10 |

| Maquinaria y equipos | 10,00 % | (100/10,00) = 10 |

| Muebles y enseres | 10,00 % | (100/10,00) = 10 |

| Equipo médico científico | 12,50 % | (100/12,50) = 8 |

| Envases, empaques y herramientas | 20,00 % | (100/20,00) = 5 |

| Equipo de computación | 20,00 % | (100/20,00) = 5 |

| Redes de procesamiento de datos | 20,00 % | (100/20,00) = 5 |

| Equipo de comunicación | 20,00 % | (100/20,00) = 5 |

Base fiscal diferente a la contable

Los casos en los que la base contable de un activo depreciable puede diferir de la fiscal ocurren cuando se determine que el activo se depreciará en un menor tiempo, es decir, que la vida útil contable del activo sea menor que la fiscal.

Cuando la vida útil contable sea menor que la fiscal deberá ser justificado ante la Dian con estudios que expertos realicen acerca de la utilización del activo, de su posible desgaste en el tiempo y de su obsolescencia técnica que así lo prueben.

Una base fiscal diferente a la contable generará unas diferencias que tendrán efectos en los pagos de impuestos. Para entender este punto es importante conocer qué es impuesto diferido.

Impuesto diferido

Para entender lo señalado en el párrafo precedente se debe considerar que las normas establecidas en el ET y las contenidas en los distintos marcos normativos podrán originar diferencias entre el resultado contable y fiscal; estas diferencias se clasifican en temporarias o permanentes. Dan lugar al registro en la contabilidad del impuesto diferido y deben ser tenidas en cuenta porque tienen consecuencias fiscales futuras.

El impuesto diferido puede ser definido como una estimación que permite que una entidad pague o no impuestos en períodos futuros, debido a que algunos ingresos y gastos no son gravados o deducibles en el período en el que se reconocen en los estados financieros, pero sí pueden ser gravados o deducidos en períodos siguientes.

El impuesto diferido permite reflejar en los estados financieros las consecuencias fiscales futuras de hechos económicos presentes, por ello aquí se tienen en cuenta las diferencias entre lo fiscal y lo contable.

Diferencias temporarias

Las diferencias temporarias surgen de la aplicación de normas fiscales especiales, como las que establecen ciertos valores de gastos contables; para poder ser deducidas requieren cumplir determinados requisitos o, de lo contrario, no podrían ser deducidas temporalmente.

Para ilustrar lo anterior, miremos un ejemplo:

Una maquinaria comprada por $100.000.000, de acuerdo con lo establecido en el ET, tendrá una tasa de depreciación de 10 %, es decir que tendrá una vida útil de 10 años. No obstante, un experto determinó que la vida útil contable de la maquinaria, según el uso que se le dará, será la mitad de la vida útil fiscal, es decir que será de 5 años, lo que ocasionará una tasa de depreciación de 20 %.

| Valor contable | Tasa de depreciación anual |

Vida útil contable |

Valor fiscal | Tasa de depreciación anual |

Vida útil fiscal |

| $100.000.000 | 100/5 = 20 % | 5 años | $100.000.000 | 100/10 = 10 % | 10 años |

Como se señaló en párrafos precedentes, si la tasa de depreciación fiscal de determinado activo es, por ejemplo, del 10 %, como lo es en el caso de la maquinaria, se debe tener en cuenta que la Dian no aceptará deducciones por una tasa de depreciación mayor.

Cuando la tasa de depreciación (teniendo en cuenta la base contable), por depreciarse más rápido, es mayor que la fiscal, se originarán diferencias entre el valor del activo menos su depreciación, que llamaremos valor posterior del activo, como lo veremos a continuación:

Primer año de uso de la maquinaria:

|

Base contable |

||

|

Valor inicial del activo |

Tasa de depreciación anual |

Valor posterior del activo: |

|

$100.000.000 |

20 % |

$80.000.000 |

|

Base fiscal |

||

|

Valor inicial del activo |

Tasa de depreciación anual |

Valor posterior del activo: |

|

$100.000.000 |

10 % |

$90.000.000 |

En este caso, el valor contable del activo, restada la depreciación, es menor que el valor fiscal del activo restada la depreciación.

¿Cómo se reconoce el impuesto diferido?

Ahora bien, según la NIC 12, las diferencias temporarias se clasifican en imponibles y deducibles.

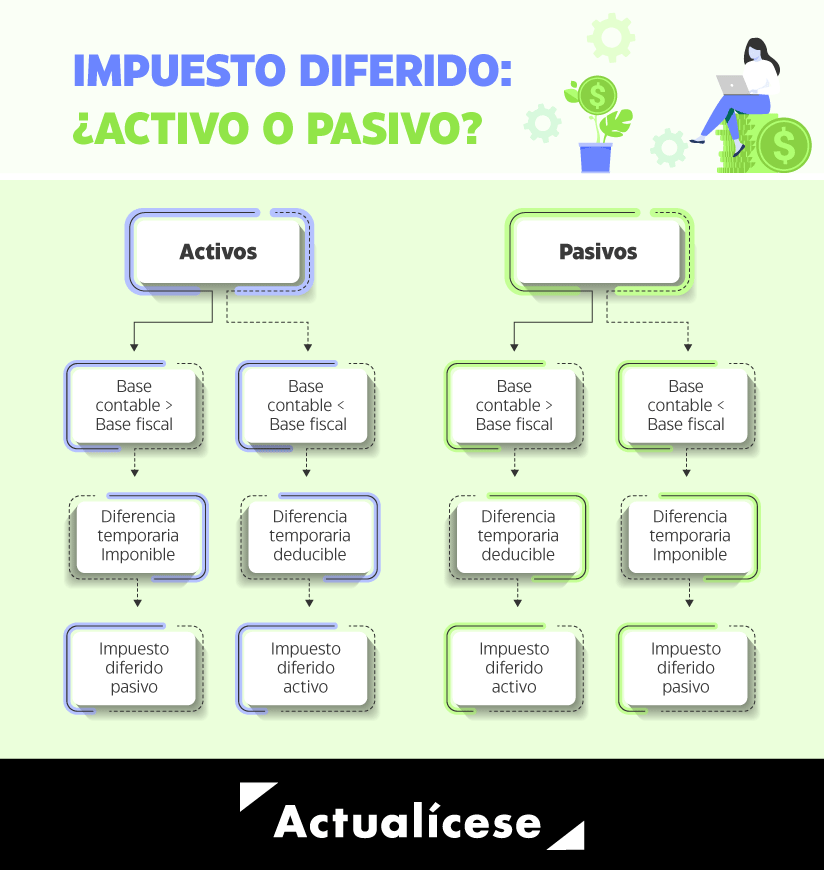

Determinar que las diferencias temporarias son imponibles llevará al reconocimiento de un pasivo por impuesto diferido. Por su parte, cuando las diferencias son deducibles, se reconoce un activo por impuesto diferido. No obstante, el reconocimiento de las diferencias temporarias como imponibles o deducibles dependerá de dos aspectos:

- Si se produce la diferencia temporaria de un activo o de un pasivo exigible.

- ¿El valor contable es mayor o menor a la base fiscal?

Una vez estas preguntas sean resueltas, se podrá determinar si la diferencia temporaria es imponible o deducible, pero ¿cómo? Lo respondemos en la siguiente infografía:

Como se señaló anteriormente, en nuestro ejemplo estamos ocupándonos de un activo donde el valor contable es menor que el valor fiscal del activo, lo que traduce que la diferencia temporaria tiene un efecto deducible y, por ende, se reconocerá un activo por impuesto diferido.

Cálculo del impuesto diferido

Una vez conocido cómo será el reconocimiento de la diferencia temporaria, se deberá realizar el cálculo del impuesto diferido, el cual consiste, en primera instancia, en conocer la diferencia entre el valor contable y el fiscal:

|

Valor inicial del activo |

Valor fiscal del activo: |

Valor contable del activo: |

Diferencia |

|

$100.000.000 |

$90.000.000 |

$80.000.000 |

$10.000.000 |

A la diferencia entre los valores se le aplica el porcentaje de la tarifa del impuesto de renta para el año que corresponda, de acuerdo con el tiempo en que la entidad espera revertir la diferencia temporaria según lo dispuesto en el artículo 240 del ET:

|

Año |

Tarifa del impuesto de renta |

|

2020 |

32% |

|

2021 |

31% |

|

2022 y siguientes |

30% |

Si deseas profundizar al respecto y tener a la mano una herramienta que te ayude a entender las situaciones en las que se puede presentar una diferencia entre la tasa de depreciación contable y fiscal, ¡no te pierdas nuestro Excel avanzado! Encuéntralo aquí.

Material relacionado:

- [Análisis] Paso a paso para calcular el impuesto diferido

- [Análisis] Diferencias temporarias, ¿qué son?, ¿cómo reconocerlas?

- [Formato] Determinación de diferencias temporarias e impuesto diferido