¿La pandemia aceleró o disminuyó la inclusión financiera de los colombianos en el último año?

De la mano de la pandemia, el acceso a servicios financieros digitales se aceleró.

2,6 millones de colombianos se vincularon por primera vez al sistema financiero durante 2020.

Al cierre de 2020, el 85,7 % de la población adulta tenía cuentas de ahorros tradicionales, corrientes y depósitos de bajo monto.

De la mano de la pandemia, el acceso a servicios financieros digitales se aceleró.

2,6 millones de colombianos se vincularon por primera vez al sistema financiero durante 2020.

Al cierre de 2020, el 85,7 % de la población adulta tenía cuentas de ahorros tradicionales, corrientes y depósitos de bajo monto.

La Superfinanciera –SFC– y la Banca de las Oportunidades –BdO– presentaron el 15 de julio de 2021 los resultados del décimo Reporte de inclusión financiera 2020, a través del cual se evidenció que la pandemia impulsó el crecimiento en el indicador de acceso, que mide el porcentaje de los adultos con al menos un producto financiero.

Al cierre de diciembre del año anterior, 2,6 millones de personas accedieron por primera vez a un producto del sistema financiero, mientras que en 2019 accedieron 1,4 millones.

Con este resultado, el 87,8 % de los adultos colombianos contaba con al menos un producto financiero, lo que significa un incremento de 5,3 puntos porcentuales respecto al año inmediatamente anterior.

Así, el número de adultos con al menos un producto activo o vigente subió de 23,5 millones a 26,4 millones entre 2019 y 2020, ubicándose el indicador de uso de los productos en el 72,6 %, lo que equivale a un crecimiento de 6,6 puntos porcentuales desde el 66 % alcanzado en el año inmediatamente anterior. Destaca el reporte:

Hay que destacar que el impulso presentado en este indicador para el 2020 estuvo influenciado por los programas de transferencias monetarias realizadas por el Gobierno nacional a través de la entrega de recursos de programas como Ingreso Solidario y compensación de IVA, entre otros.

Otro resultado presentado a través del reporte indica que durante 2020 se observó que, a pesar de la reducción en actividad económica, la cobertura física del sistema financiero registró una ampliación en el 94 % de los municipios. Los mayores incrementos se presentaron en los municipios intermedios (31,3 %), los rurales (33,8 %) y los rurales dispersos (32,8 %).

Productos de depósito vs. crédito

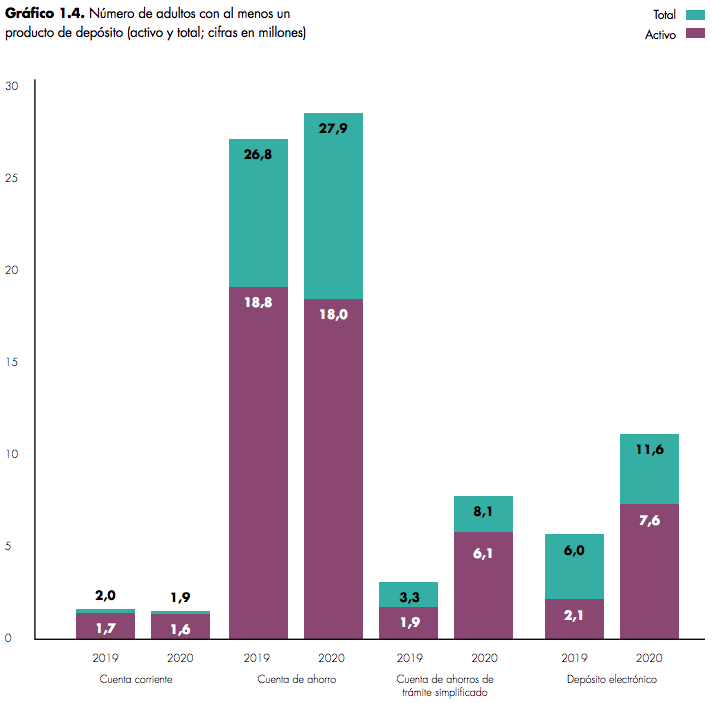

Del reporte se concluye que la mayor parte del crecimiento se explica por el comportamiento de los productos de depósito. En efecto, al cierre de 2020 el 85,7 % de la población adulta tenía algún producto de depósito (cuentas de ahorros tradicionales, cuentas corrientes y depósitos de bajo monto). Este porcentaje superó en 6,4 puntos a la cifra observada en 2019.

Frente a los productos de crédito, solo el 35,1 % de los adultos accedió a estos. Los productos con mayor prevalencia fueron la tarjeta de crédito (22,2 %) y los créditos de consumo (18,8 %).

El reporte también destaca que el Programa de Acompañamiento a Deudores –PAD– permitió que los consumidores financieros redefinieran las condiciones de sus créditos atendiendo a la nueva realidad de sus ingresos y capacidad de pago.

Consolidación de canales y productos digitales

Las alternativas digitales se dispararon en medio de las restricciones a la movilidad y las medidas de distanciamiento social, resaltando la importancia del rol de la transformación digital y la innovación tecnológica del sistema financiero. Fue así como el número de transacciones por canales no presenciales tuvo un incremento del 62,9 % en 2020.

Entre enero y diciembre del último año se realizaron más de 3.700 millones de transacciones monetarias por un total de 7.721 billones de pesos. Creció la proporción, tanto en número como en valor, de las transacciones que se realizaron por medio de canales digitales: un 42,7 % del número de transacciones monetarias y un 66,3 % del monto se efectuaron a través de canales digitales. Describe el reporte:

Los productos de depósito más digitales –cuentas de fácil apertura desde dispositivos móviles– mostraron un comportamiento favorable en el último año. Los adultos con cuentas de ahorro de trámite simplificado -CATS- pasaron de 3,3 millones en 2019 a 8,1 millones en 2020. Para el mismo período, quienes tenían un depósito electrónico pasaron de 6 millones a 11,6 millones, mientras que las cuentas de ahorro tradicionales pasaron de 26,8 millones a 27,9 millones.

El reto de aumentar el volumen de microseguros, pólizas sencillas y voluntarias

La penetración de los seguros alcanzó el 3 % del producto interno bruto –PIB– en 2020. El gasto por habitante en seguros ($598.875) y las primas emitidas (30,5 billones de pesos) decrecieron levemente en términos reales.

Eso sí, persiste el reto estructural de aumentar el volumen de microseguros, pólizas sencillas, voluntarias y asequibles diseñadas pensando en los riesgos de la población de menores ingresos y mipymes.

Para el año anterior, solo el 2 % de las primas emitidas y el 8 % de las pólizas emitidas fueron microseguros. Sugiere el reporte:

La industria debe seguir incorporando herramientas digitales en toda la cadena de servicio tal como ha ocurrido con la comercialización de seguros masivos donde se evidenció el uso de herramientas no presenciales en la comercialización del 25% de las primas emitidas.

Continuar construyendo la equidad en el acceso de productos financieros

Se continúan evidenciando heterogeneidades por sexo, edad y regiones. El reporte evidencia que continúa la brecha de acceso a productos financieros a favor de los hombres. El indicador de acceso de ellos fue el 90,5 %, mientras que el de ellas fue el 84,5 %.

Los adultos entre 41 y 65 años y entre 26 y 40 años obtuvieron los mayores niveles de acceso a algún producto financiero con el 94,4 % y el 85 %, respectivamente. Los adultos con más de 65 años reportaron los niveles más bajos: 80,2 %.

Por otra parte, entre 2017 y 2020 se vincularon 242.601 ciudadanos venezolanos al sistema financiero. Es decir, aproximadamente el 14 % de la población estimada por Migración Colombia accede a estos servicios.

Material relacionado

- [Análisis] Programa de Acompañamiento a Deudores: redefine tus créditos hasta el 31 de agosto

- [Análisis] ¿Qué buscan los clientes de un banco? Esto hace el sector para fidelizar a más colombianos

- [Análisis] COVID-19 hace que la adopción de criptomonedas en Colombia se acelere. ¿Cuándo se regulará?