Industria financiera nacional presenta avances en transformación digital, pero hay brechas por cerrar

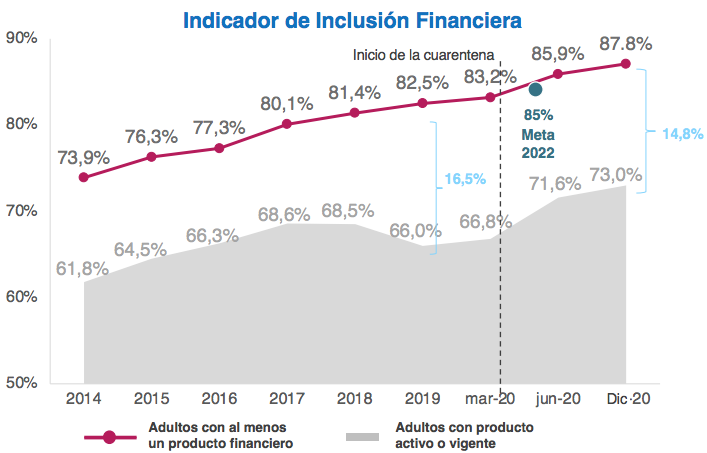

La transformación digital en la que ha incurrido el sistema financiero ha generado un aumento significativo en los indicadores de inclusión financiera del país.

La pandemia y la dispersión de subsidios aceleraron la oferta y adopción de productos financieros digitales.

La transformación digital en la que ha incurrido el sistema financiero ha generado un aumento significativo en los indicadores de inclusión financiera del país.

La pandemia y la dispersión de subsidios aceleraron la oferta y adopción de productos financieros digitales.

Jorge Castaño Gutiérrez, superintendente financiero de Colombia, habló en un encuentro realizado en la sede de la Universidad La Gran Colombia, en Armenia, sobre los retos, oportunidades y riesgos de la industria financiera en medio de la transformación digital.

El sistema financiero colombiano está experimentando su mayor transformación en décadas:

- Transformación digital acelerada de instituciones financieras.

- Entrada de nuevos actores con modelos digitales (fintech, alianzas, BaaS).

- Preferencia por los canales digitales para transacciones financieras.

- Adopción digital de soluciones financieras y no financieras (e-commerce, GovTech).

- Aumento de la inclusión financiera, impulsado por productos con procesos simplificados y programas de apoyo del Gobierno.

Mejor oferta de productos digitales

La pandemia y la dispersión de subsidios aceleraron la oferta y adopción de productos financieros digitales. Como respuesta frente al COVID-19, el 75 % de los pagos de Ingreso Solidario fueron entregados a través de cuentas de transacciones individualizadas (2,3 millones).

De igual forma, 650 mil beneficiarios de Ingreso Solidario abrieron o reactivaron un producto financiero durante el segundo trimestre de 2020.

En cuanto a los productos digitales financieros, para diciembre de 2020 se registraban más de 13 millones de depósitos electrónicos y 10 millones de cuentas de ahorro de trámite simplificado –CATS–. En comparación con diciembre de 2019, los incrementos son del 100 % en depósitos electrónicos y del 142 % en CATS.

Por otra parte, la participación de productos activos aumentó de 39 % a 70 % en depósitos electrónicos y de 60 % a 75 % en CATS. En cuentas de ahorro, el porcentaje de productos activos fue del 38 %.

El superintendente comentó que en Colombia se ha consolidado una preferencia por los canales digitales a la hora de realizar operaciones financieras. El uso de canales digitales para transacciones financieras en 2021 (como porcentaje del número de operaciones) se ha dado así: móvil 26 %, Internet 15 % y audio 0,04 %.

Además, los colombianos están utilizando en un 18 % los corresponsales bancarios, 17 % cajeros, 16 % POS y en un 8 % las sucursales bancarias.

Transformación por sectores

La transformación digital en la que ha incurrido el sistema financiero ha generado un aumento significativo en los indicadores de inclusión financiera del país en varias dimensiones, pero aún existen brechas por cerrar. Al respecto, el superintendente comentó que:

Por ejemplo, con el programa Ingreso Solidario más de 759 mil beneficiarios reactivaron o abrieron algún producto de depósito, en su mayoría digitales.

El funcionario también destacó los siguientes datos:

- Jóvenes: el 79 % de los centennials (18-25 años) tiene algún producto financiero; una población con alto potencial si se considera el elevado uso que hacen de los mismos (68 %).

- Ruralidad: la brecha en el indicador de inclusión entre grandes ciudades y municipios de ruralidad dispersa alcanzó el 38 % (vs. 35 % en 2019).

- Mujeres: mientras que el 89 % de los hombres adultos tiene al menos un producto financiero, en las mujeres este indicador es del 83 %.

- Acceso a créditos: el indicador de inclusión por el lado del activo es del 35.4 % (tarjeta de crédito, créditos de consumo y microcrédito), reduciéndose en -1,4 puntos porcentuales frente a 2019.

Gestión de riesgos

La transformación digital de la industria financiera requiere una gestión de riesgos diferente y dinámica

- 67 % aumentaron las denuncias por delitos informáticos.

- 402 % incrementó el delito de suplantación de sitios web.

- 99 % fue el crecimiento en los delitos de transferencia no consentida de activos y daño informático.

- El phishing y smishing continúan poniendo en riesgo la información de los consumidores financieros.

- Se ha migrado a esquemas de teletrabajo y trabajo en casa.

- Las entidades financieras reciben millones de ataques en el trimestre.

- Algunas entidades financieras han sido víctimas de incidentes cibernéticos que no han afectado la prestación de los servicios.

Material relacionado

- [Análisis] Actualizar el marco normativo de delitos informáticos en Colombia, tarea pendiente contra el cibercrimen

- [Análisis] ¿Qué buscan los clientes de un banco? Esto hace el sector para fidelizar a más colombianos

- [Análisis] Llamado urgente a fortalecer la prevención del lavado de activos en medio de un escenario digital