[Libro Blanco] Guía para el cierre contable y la conciliación fiscal, año gravable 2021

Conoce de manera detallada en este libro cuáles son las novedades más importantes que deben tener en cuenta las personas jurídicas frente al cierre contable y fiscal por el 2021.

![[Libro Blanco] Guía para el cierre contable y la conciliación fiscal, año gravable 2021](https://actualicese.com/archivo/wp-content/themes/actarchivo2024/images/logo_actualicese_1.png)

Nuestro más completo manual teórico-práctico (754 páginas y 27 anexos en Excel) con las novedades más importantes que deben tener en cuenta las personas jurídicas frente a los pasos para el cierre contable y la conciliación fiscal por el 2021.

En este manual teórico-práctico se analizan las principales revisiones que se deben atender en 2021, teniendo en cuenta que aún son evidentes los efectos de la pandemia en las entidades.

De igual manera, se detallan las indicaciones normativas para la identificación de las partidas conciliatorias abordando lo contenido en la Ley 2010 de 2019, además de aquellas normas expedidas con posterioridad y que tienen incidencia en este importante tema, tales como las leyes 2040, 2064, 2068 y 2069 de 2020 y el Decreto 688 de 2021, entre otras disposiciones.

Esta publicación se desarrolló a través de ejemplos, cuadros comparativos, infografías, tips contables, tributarios y hasta laborales, así como respuestas a preguntas frecuentes y normativa relacionada bajo un lenguaje de fácil comprensión, que se complementan con 27 anexos en Excel y Word, en los cuales se abordan ejemplificaciones prácticas o casos especiales sobre los aspectos más importantes de esta estructura temática.

Un buen cierre es MUY importante en este año

El cierre contable y el fiscal constituyen dos de los requerimientos más importantes que deben cumplir las personas jurídicas al final del año.

Ambos están relacionados estrechamente por cuanto a través de estos se procuran los siguientes objetivos:

- Elaborar los estados financieros, incluyendo el cálculo de la provisión del impuesto de renta.

- Planear la conciliación contable y fiscal.

- Proyectar la declaración de renta.

Por el 2021 es especialmente importante atender con atención especial la forma en que se reconocen contable y fiscalmente los diferentes sucesos que vienen aconteciendo desde 2020 a causa de los diversos fenómenos económicos y sociales de los que ha sido objeto el mundo y el país, pues cualquier imprecisión, error o la presentación extemporánea pueden implicar que se tomen decisiones dentro de la entidad de forma errónea e, incluso, la liquidación de sanciones.

Esta publicación se estructura a través de un lenguaje de fácil comprensión para todo tipo de usuario, además de estar acompañada de matrices, cuadros explicativos, infografías, un apartado dedicado a la solución de 53 inquietudes que se pueden presentar al momento de cumplir los requerimientos, normativa relacionada y 27 anexos descargables en Excel y Word, que, en su conjunto, convierten esta publicación en la herramienta idónea para tu labor.

Características técnicas de la publicación

| Editorial: | Actualícese.com LTDA |

| Autor: | José Hernando Zuluaga |

| Formato: | Digital/Impreso y digital |

| ISBN (versión digital): | 978-958-5190-18-4 |

| ISBN (versión impresa): | 978-958-5190-17-7 |

| Número de páginas: | 754 |

| Tamaño archivos (descarga): | PDF (Libro): 7 MB – Carpeta zip (Anexos): 20.5 MB |

Incluye 27 anexos en Excel

En la zona de complementos a la cual tendrás acceso están incluidos 27 anexos y las novedades normativas que surjan posteriormente a la terminación de la edición de esta publicación.

Esta es una breve descripción de lo que recibirás adicional al libro:

| Anexo | Descripción del archivo |

|---|---|

| 1. Certificación de estados financieros | Este formato corresponde a un modelo simplificado de la certificación que debe emitir el representante legal, al igual que el contador público, en relación con los estados financieros, en virtud de lo dispuesto en el artículo 37 de la Ley 222 de 1995. |

| 2. Certificación de estados financieros consolidados | Con este formato se puede obtener una guía de cómo certificar estados financieros consolidados, quiénes y en qué condiciones deben preparar este tipo de estados financieros y qué normas se deben atender para dicho proceso. |

| 3. Modelo de política base de preparación de estados financieros | Este formato constituye una guía para la elaboración de la primera parte del manual de políticas contables teniendo como referencia el marco normativo del Estándar para Pymes y algunas definiciones básicas. |

| 4. Simulador de estado de situación financiera y caso sobre corrección de errores | Este simulador corresponde a un modelo de estado de situación financiera comparativo que incluye las partidas más relevantes utilizadas por una empresa del grupo 1 o 2. Incluye fórmulas relacionadas con los análisis financieros horizontal y vertical que se pueden usar para revisar las cifras incluidas en dicho modelo. Además se ejemplifica un caso sobre la corrección de errores de períodos anteriores. |

| 5. Excel para elaborar el estado de cambios en el patrimonio | Esta plantilla de Excel facilita la elaboración del estado de cambios en el patrimonio consolidado o individual de una entidad del grupo 2 (pyme). |

| 6. Modelo general para la elaboración de estados financieros año 2021 | En este modelo se ilustra la presentación de estados financieros 2021 por parte de una entidad, partiendo de los saldos de las partidas que maneja al 31 de diciembre de dicho año, en lo que respecta al estado de situación financiera, el estado de resultados integral, los cálculos necesarios para realizar los análisis vertical y horizontal, el estado de flujos de efectivo por el método directo, el estado de cambios en el patrimonio y la determinación de los principales indicadores financieros. |

| 7. Clasificación de instrumentos financieros como pasivo o patrimonio | En este archivo se plantean varios ejemplos para analizar los aspectos que se deben tener en cuenta para clasificar un instrumento financiero como pasivo o patrimonio. |

| 8. Cálculo costo amortizado y TIR | En este simulador se detalla el paso a paso que se debe seguir para hallar la tasa interna de retorno –TIR– de una obligación con terceros y determinar el costo amortizado.

Además, se presenta un ejemplo de cómo realizar la contabilización del activo financiero. |

| 9. Clasificación de arrendamientos | En este formato se ilustran cinco casos prácticos sobre la clasificación de los contratos de arrendamiento de una entidad del grupo 2 como financieros u operativos, teniendo en cuenta las condiciones establecidas en la sección 20 del Estándar para Pymes. |

| 10. Resumen sobre las partidas que componen los estados financieros | En este archivo se presenta una matriz en la que se desglosan algunas recomendaciones sobre aspectos a tener en cuenta en el proceso de cierre contable con el fin de que la información que nutre los estados financieros esté lo mejor depurada posible. En la primera sección se resalta a través de colores las partidas que nutren cada estado financiero. Además, se detalla la estructura temática del Estándar para Pymes para facilitar su consulta y aplicación. |

| 11. Diferencias en la determinación del impuesto diferido | Este liquidador permite identificar rápidamente la naturaleza del posible impuesto diferido originado en activos y pasivos. |

| 12. Impuesto diferido por gastos de establecimiento | Estos ejercicios corresponden a la ilustración de las principales situaciones que se pueden presentar en el cierre de 2021 y que pueden implicar el reconocimiento del impuesto diferido por dicho año. En estos se detalla la forma de reconocerlo y su respectiva contabilización y ajustes en caso de que apliquen. |

| 13. Impuesto diferido por deterioro de cartera | |

| 14. Impuesto diferido por propiedades de inversión en un contrato de leasing operativo | |

| 15. Impuesto diferido por diferencia en cambio | |

| 16. Impuesto diferido por deterioro de inventario | |

| 17. Impuesto diferido en activos biológicos | |

| 18. Impuesto diferido en la compensación de pérdidas fiscales | |

| 19. Impuesto diferido en la venta de bienes inmuebles a largo plazo | |

| 20. Impuesto diferido en la compensación de pérdidas fiscales y exceso de renta presuntiva | |

| 21. Impuesto diferido en la depreciación de propiedades, planta y equipo | |

| 22. Impuesto diferido por valorización o desvalorización de intangibles | |

| 23. Subcapitalización por el año gravable 2021 | En este formato se ilustra un caso práctico sobre la aplicación de la norma de subcapitalización por el año gravable 2021, contenida en el artículo 118-1 del ET. |

| 24. Caso depreciación AG 2021 con la novedad del COVID-19 | En este formato se explica mediante ejercicios prácticos los tratamientos contable y fiscal de la depreciación de los activos que dejaron de utilizarse a causa del COVID-19, teniendo en cuenta la sección 17 del Estándar para Pymes, el Concepto del CTCP 418 de 2020 y el Concepto de la Dian 1157 de 2020. |

| 25. Costos y deducciones, rentas exentas y descuentos tributarios para el cierre fiscal de las personas jurídicas por el año gravable 2021 | En este archivo se detallan los costos y deducciones, rentas exentas y descuentos tributarios aplicables en el cierre fiscal de las personas jurídicas por el año gravable 2021. |

| 26. Tributación de los dividendos y participaciones año gravable 2021 | En este formato se exponen diversos casos relacionados con la tributación de los dividendos y participaciones repartidos en el 2021 luego de las indicaciones contempladas en el Decreto 1457 de 2020. |

| 27. Control sobre las partidas conciliatorias por el año gravable 2021 | En esta guía se detalla cada una de las partidas conciliatorias abordadas en el libro con su respectiva normativa y la página específica de la publicación en la que el usuario podrá encontrar el desarrollo del tema. |

En la zona de complementos de esta publicación están detalladas además las novedades normativas posteriores a su edición, y se pueden descargar los 27 anexos en Excel y Word que acompañan este libro.

TABLA DE CONTENIDO

CAPÍTULO 5. PREGUNTAS FRECUENTES

ANEXOS

![[Libro Blanco] Guía para el cierre contable y la conciliación fiscal, año gravable 2021](https://cdn.actualicese.com/fotos/Mockup-LB-Cierre-contable-conciliacion-fiscal-ano-gravable-2021.jpg)

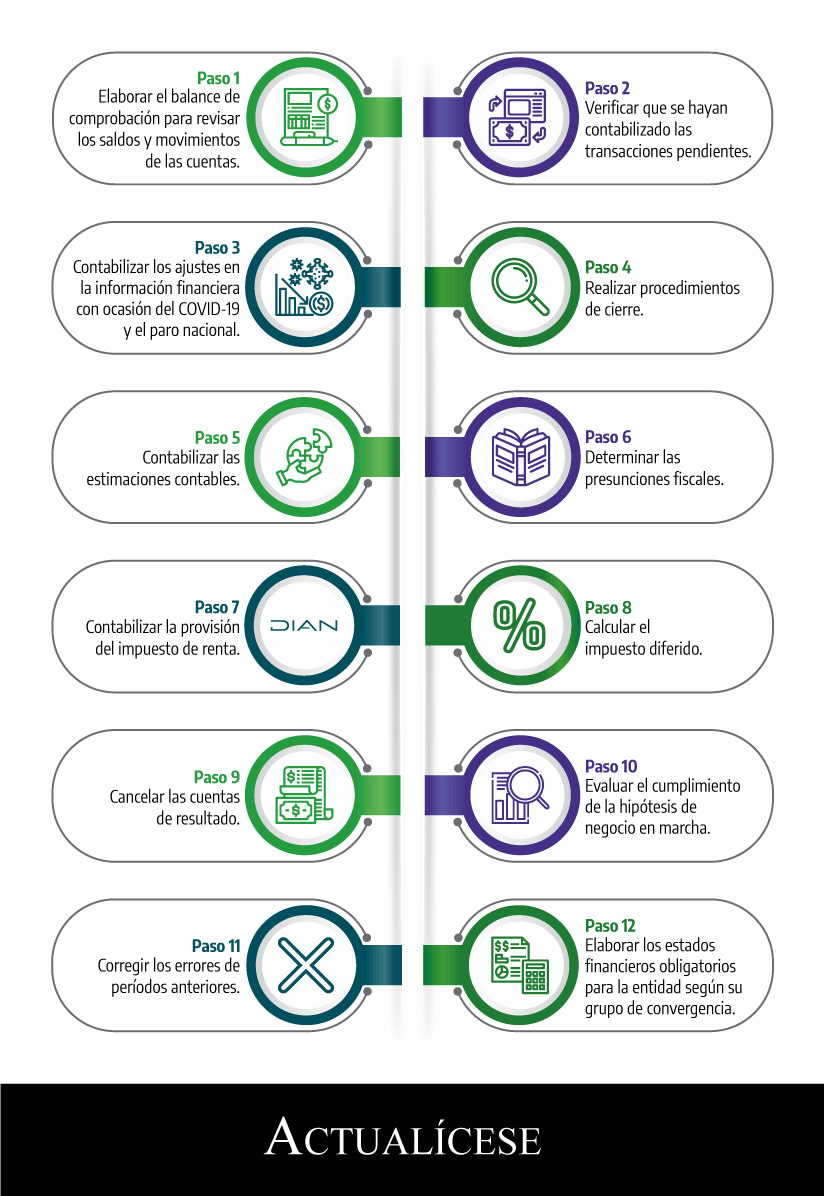

El proceso de cierre contable es aquel que la entidad realiza al final del período contable para cancelar sus cuentas de resultados (ingresos, costos y gastos) y trasladar la utilidad o pérdida obtenida al patrimonio, con el fin de elaborar los estados financieros que finalmente reflejarán la situación financiera y el desempeño de la entidad en determinada fecha. De esta manera, para llevar a cabo un adecuado cierre contable se deben aplicar una serie de procedimientos que permitan asegurar que las cifras presentadas en los estados financieros corresponden a la realidad.

En lo que respecta al cierre fiscal, su propósito es determinar el impuesto a cargo de la entidad, para lo cual se debe realizar un proceso de conciliación fiscal que permita identificar las partidas que no son aceptadas fiscalmente por no cumplir los requisitos exigidos en el Estatuto Tributario y aquellos ingresos y las deducciones que solo se tienen en cuenta para la elaboración de la declaración de renta, tales como intereses presuntivos o deducciones especiales; es decir, no se tienen en cuenta para efectos contables.

Estos son los pasos para el cierre contable y la conciliación fiscal recomendados…

¿Existen novedades que afecten el cierre contable y fiscal por el 2021?

A pesar de que los aspectos procedimentales para llevar a cabo el proceso de cierre contable y fiscal no han cambiado, desde 2020 se vienen presentando varios fenómenos que han propiciado la expedición de normas para afrontar los efectos económicos y sociales (tales como la pandemia y el paro nacional) y que tienen incidencia en la forma como se reconocen tales operaciones en los estados financieros; además, implican nuevos beneficios tributarios que deberán tenerse en cuenta por el 2021.

Algunas de las normas que tienen incidencia en tales requerimientos por el período gravable en referencia son:

- Ley 2040 de 2020 (estableció la deducción especial en el impuesto de renta por contratar adultos mayores).

- Ley 2064 de 2020 (estableció el descuento tributario por realizar donaciones para la adquisición de la vacuna contra el COVID-19 y otras pandemias).

- Ley 2068 de 2020 (estableció medidas de estímulo para el sector turístico).

- Ley 2069 de 2020 (precisó nuevas medidas para el fomento del emprendimiento).

- Ley 2070 de 2020 (determinó medidas para el fortalecimiento y la reactivación del sector de la cultura).

- Ley 2155 de 2021 (modificó la tarifa general del impuesto de renta para personas jurídicas a partir del año gravable 2022, lo cual tiene efectos sobre el impuesto diferido en 2021).

¿Cuál es el tiempo de conservación de los soportes contables?

En cuanto a los soportes contables, los artículos 8 de la Ley 962 de 2005 y 60 del Código de Comercio señalan que las entidades o personas naturales deberán conservar sus libros y papeles por un período de diez (10) años, contados a partir de la fecha del último asiento, documento o comprobante.

Los citados artículos explican que estas entidades o personas naturales que lleven contabilidad podrán elegir si conservarán los libros y papeles en papel o cualquier otro medio técnico, magnético o electrónico que garantice su reproducción exacta. Al respecto, es necesario puntualizar que el medio elegido debe permitir el cumplimiento de los requisitos establecidos en el artículo 12 de la Ley 527 de 1999, los cuales se listan a continuación:

- Que la información que contengan sea accesible para su posterior consulta.

- Que el mensaje de datos o el documento sea conservado en el formato en que se haya generado, enviado o recibido o en algún formato que permita demostrar que reproduce con exactitud la información generada, enviada o recibida, y

- Que se conserve, de haber alguna, toda información que permita determinar el origen, el destino del mensaje, la fecha y la hora en que fue enviado o recibido el mensaje o producido el documento.

Una vez transcurra el termino de los diez (10) años, la entidad o persona natural que lleva contabilidad podrá destruir los libros y papeles en cuestión (si así lo desea, puesto que la ley no impide que siga conservándolos en caso de que lo estime conveniente), siempre que garantice por cualquier otro medio técnico su reproducción exacta.

¿Quiénes deben elaborar y/o presentar el reporte de conciliación fiscal por el año gravable 2021?

De acuerdo con lo establecido en el artículo 1.7.1 del DUT 1625 de 2016, adicionado por el Decreto 1998 de 2017, la conciliación fiscal es una obligación de carácter formal que se define como el sistema de control o conciliación a través del cual los contribuyentes del impuesto sobre la renta y complementario obligados a llevar contabilidad deben registrar las diferencias que surjan en la aplicación de los marcos técnicos normativos contables y las disposiciones del Estatuto Tributario.

Así las cosas, la conciliación fiscal se encuentra compuesta por dos elementos: 1) el control de detalle y 2) la conciliación fiscal.

El primero hace alusión a una herramienta de control implementada de manera autónoma por el contribuyente, la cual contiene las diferencias que surgen entre los sistemas de reconocimiento y medición de la aplicación de los marcos técnicos normativos contables y las disposiciones del Estatuto Tributario, y mediante la cual se detallan las partidas conciliadas del reporte de conciliación fiscal.

Por su parte, la conciliación fiscal es el informe consolidado de los saldos contables y fiscales en el que se condensan y explican las diferencias resultantes entre la aplicación de los marcos técnicos normativos contables y las disposiciones del Estatuto Tributario.

Dicho reporte corresponde a un anexo de la declaración del impuesto de renta que debe ser presentado a través de los medios electrónicos dispuestos por la Dian por parte de aquellos contribuyentes del impuesto de renta y complementario obligados a llevar contabilidad, o aquellos que de manera voluntaria decidan llevarla, que en el año gravable objeto de conciliación hayan obtenido ingresos brutos fiscales iguales o superiores a 45.000 UVT ($1.633.860.000 por el año gravable 2021). Lo anterior, de acuerdo con el artículo 1.7.2 del DUT 1625 de 2016, adicionado por el Decreto 1998 de 2017.

No obstante, aquellos que no cumplan con el mencionado tope no deberán presentar dicho reporte a través de los medios electrónicos dispuestos por la Dian, pero sí tendrán que diligenciarlo. Además, deberán llevar el control de detalle, y conservar toda la información durante el período de firmeza de la declaración de renta y complementario, dado que la entidad puede requerir tal información en cualquier momento.

¿Cuáles son los plazos para presentar el reporte de conciliación fiscal por el año gravable 2021?

Debido a que a octubre de 2020 no se expidió la resolución correspondiente para prescribir los formatos para el reporte de conciliación fiscal del año gravable 2021, se entiende a la fecha aplicable la indicación general contenida en el artículo 3 de la Resolución 000071 de 2019, en el que se establece que el reporte en mención debe ser presentado antes de la declaración del impuesto sobre la renta y complementario, de acuerdo con los plazos fijados por el Gobierno nacional.

Tales plazos fueron fijados a través del Decreto 1778 de 2021 mediante el cual se estableció el calendario tributario para las obligaciones tributarias que deberán cumplirse a lo largo de 2022.

En relación con este aspecto de suma trascendencia, se entiende que existen dos condiciones frente al plazo de presentación del reporte de conciliación fiscal: la primera, que se presente antes de los formularios 110 o 210, y la segunda, que se dé máximo antes de los vencimientos reglamentados para la presentación de estos. Por lo anterior, se interpreta que la Dian no tendría objeción si un contribuyente decide presentar su declaración de renta y complementario primero, siempre y cuando no se haya vencido el plazo.

¿Qué formatos deben utilizarse por el 2021 para el reporte de conciliación fiscal?

Frente a la prescripción de los formatos para el reporte de conciliación fiscal, el artículo 1.7.4 del DUT 1625 de 2016 expone lo siguiente:

Artículo 1.7.4. Prescripción del reporte de conciliación fiscal. El formato para el reporte de la conciliación fiscal, será definido por la Dirección de Impuestos y Aduanas Nacionales con por lo menos con dos (2) meses de anterioridad, al último día del año gravable anterior al cual corresponda el reporte de conciliación fiscal. En todo caso la no prescripción del mismo, se entiende que continua vigente el del año anterior.

(El subrayado es nuestro).

De acuerdo con lo anterior, la Dian estaba obligada a definir a más tardar en octubre 31 de 2020 cuáles serían los formatos de conciliación fiscal (2516 y 2517) que se utilizarán como anexos de las declaraciones del impuesto de renta y complementario del año gravable 2021, y que se presentarán durante 2022.

En razón de lo anterior, actualmente, para la vigencia 2021, se entenderían aplicables los formatos utilizados para el reporte de conciliación fiscal por el año gravable 2020, esto es, los prescritos mediante la Resolución 000071 de octubre de 2019, modificada con las resoluciones 000023 de marzo 18 de 2020 y 000027 de marzo 24 de 2021.

A través de esta última norma se incluyeron varias de las novedades tributarias que acontecieron en 2020, e incluso en el año 2019, y que no se habían considerado en la resolución inicial. Una de las novedades más importantes originadas a partir de esta última resolución fue el cambio en las versiones de los formatos 2516 y 2517. El primer formato cambió de la versión 3 a la 4, y el segundo de la 2 a la 3.

Sin embargo, se deberá prestar atención especial a si la Dian decide en algún momento modificar estos últimos formatos.

¿Por cuánto tiempo debe conservarse el formato 2516?

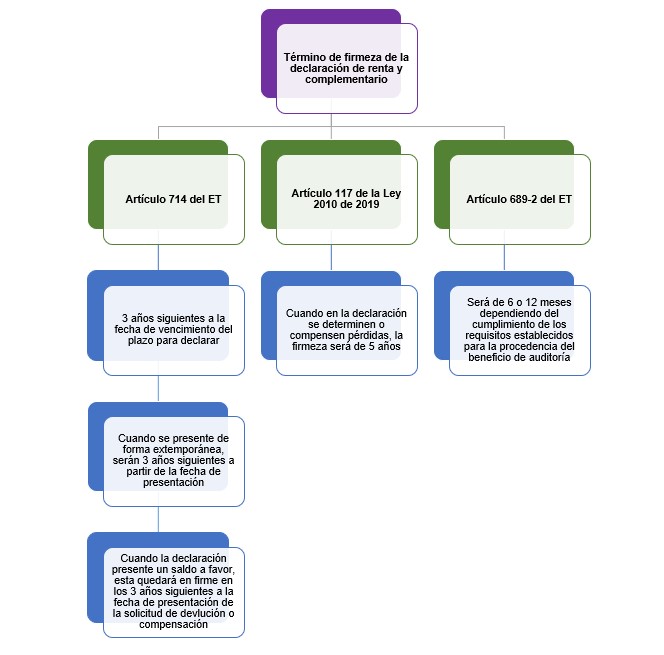

Teniendo en cuenta que el reporte de conciliación fiscal, sea en el formato 2516 o en el 2517, hace parte integral de la declaración del impuesto sobre la renta y complementario, estará sujeto al término de firmeza establecido en el artículo 714 del ET o a los términos de firmeza especiales, así: