Sanciones en el reporte de exógena: diligenciamiento del formulario 490

Quienes no cumplan con la obligación de presentar el reporte de exógena, lo presenten extemporáneamente, con errores o sin que corresponda a lo solicitado, acarrearán la imposición de sanciones del artículo 651 del ET.

Para pagar dicha sanción deberán diligenciarse el formulario 490.

Quienes no cumplan con la obligación de presentar el reporte de exógena, lo presenten extemporáneamente, con errores o sin que corresponda a lo solicitado, acarrearán la imposición de sanciones del artículo 651 del ET.

Para pagar dicha sanción deberán diligenciarse el formulario 490.

Como ya lo hemos abordado en anteriores editoriales, aquellas personas o entidades obligadas a presentar el reporte de información exógena (ver el artículo 1 de la Resolución 000070 de 2019, modificada por la Resolución 000023 de 2021) que no cumplan con dicha obligación, la suministren por fuera de los plazos establecidos, o cuyo contenido presente errores o no corresponda a lo solicitado, le serán aplicables las sanciones previstas en el artículo 651 del Estatuto Tributario –ET–, tales como:

- 5 % de las sumas sobre las que no se suministró la información exigida.

- 4 % de las sumas sobre las que se suministró información errónea.

- 3 % de las sumas sobre las que se suministró información extemporánea.

- 0,5 % de los ingresos netos si no es posible establecer la tasa o la información no tuviese cuantía. Si no existen ingresos, la sanción será el 0,5 % del patrimonio bruto del contribuyente o declarante correspondiente al año anterior o a la última declaración del impuesto sobre la renta o de ingresos y patrimonio.

- Desconocimiento de costos, rentas exentas, deducciones, descuentos, pasivos, impuestos descontables y retenciones.

Así pues, una vez el responsable se autoliquide la respectiva sanción, esta deberá cancelarse mediante un recibo oficial de pago –formulario 490–, el cual deberá ser diligenciado en la plataforma de la Dian, en la zona de usuarios no registrados.

Recordemos que diligenciar el formulario 490 por la zona de usuarios registrados del Muisca solo podrá efectuarse cuando se tengan declaraciones de impuesto nacionales pendientes de pago.

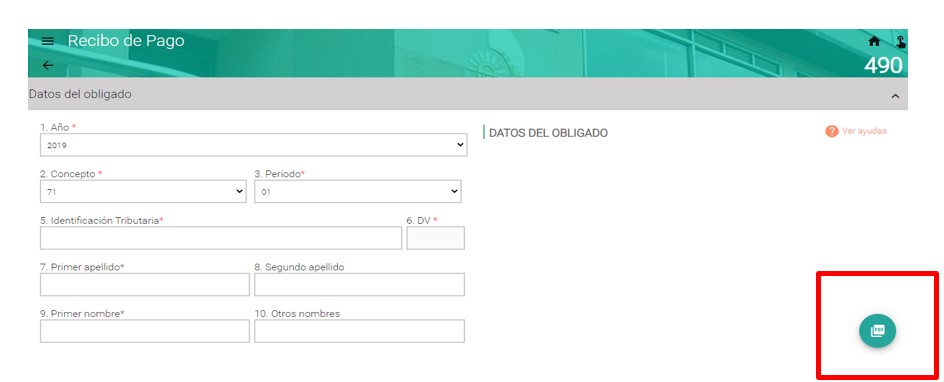

En este orden de ideas, para diligenciar el formulario 490 para el pago de una sanción relacionada con el reporte de información exógena, el responsable deberá:

- Ingresar a la opción “Transaccional” del portal web de la Dian. Una vez allí, deberá seleccionar la opción “Usuarios no registrados a diligenciar formularios”.

- Al ingresar a dicha opción, deberás seleccionar el formulario 490.

Para efectos del diligenciamiento del formulario 490 es importante precisar que:

- Año: deberá seleccionar el año que corresponde al reporte de exógena objeto de sanción; es decir, si la sanción por corrección o por extemporaneidad es liquidada sobre el reporte de exógena del año gravable 2019, deberá seleccionarse el año 2019.

- Concepto: este corresponderá al código atribuible al tipo de sanción que vaya a cancelarse, para este caso en concreto deberá seleccionarse el código 71 – “Sanción parágrafo artículo 651 del ET”.

La información siguiente será la relacionada con la identificación de la persona o entidad a nombre de la cual se efectúa el pago. Así como la fecha en la cual se realizará el pago y valor de la sanción.

- Una vez se haya finalizado el diligenciamiento del formulario, se deberá dar clic en el icono alusivo a Pdf, con lo cual el sistema automáticamente descargará un archivo Pdf del formulario 490 con la marca “Litográfico”. Este deberá ser presentado en la entidad financiera autorizada a recaudar.

“El 27 de abril de 2021 comienzan los plazos para que las personas jurídicas y naturales calificadas como grandes contribuyentes cumplan con la obligación de presentar el reporte de exógena del año gravable 2020”Tweet ThisNota: desde Actualícese hemos preparado un liquidador en el cual podrás calcular las sanciones relacionadas con la información exógena, además de las reducciones contempladas en las disposiciones normativas. Consúltalo en Liquidador de sanciones por no enviar información exógena, enviarla con errores o de forma extemporánea

Ten en cuenta que…

El 27 de abril de 2021 comienzan los plazos para que las personas jurídicas y naturales calificadas como grandes contribuyentes cumplan con la obligación de presentar el reporte de exógena del año gravable 2020.

Así mismo, entre el 11 de mayo y el 9 de junio de 2021, las demás personas jurídicas y naturales deberán cumplir con esta obligación (ver nuestro calendario tributario 2021).

Recuerda que hemos preparado un completo análisis, en el cual podrás encontrar toda la información necesaria para la preparación del reporte de exógena del año gravable 2020. Allí te entregamos lo mejor de nuestras herramientas para que lo hagas fácilmente. Consúltalo en Información exógena: novedades normativas, guías y mucho más

Material relacionado:

- [Análisis] Obligaciones tributarias que vencerán durante abril de 2021

- [Análisis] Exógena año gravable 2020: Dian introduce ajustes con su Resolución 000023 de marzo 12 de 2021