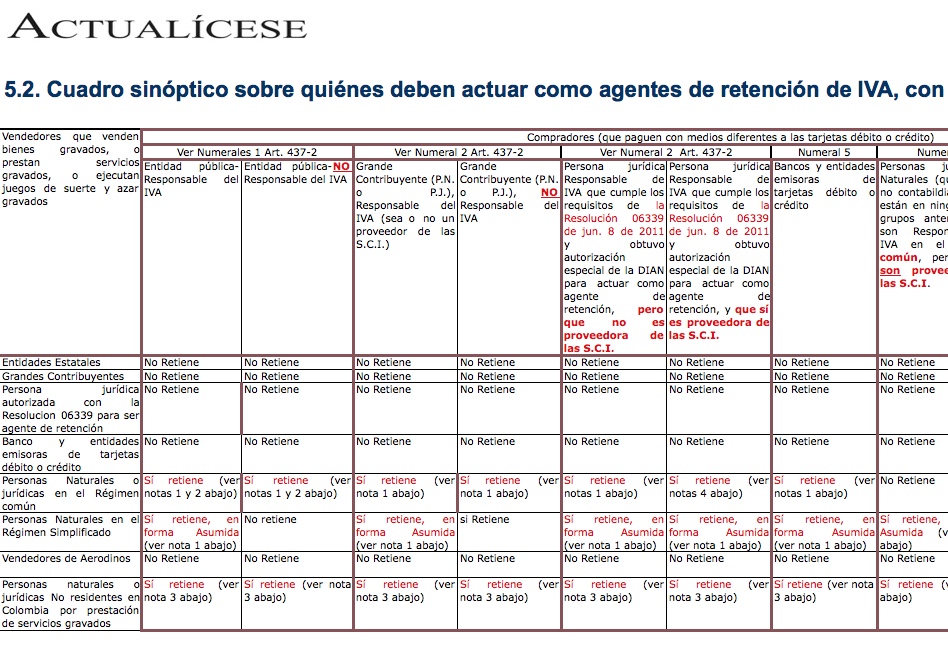

[Guía] Cuadro sinóptico sobre quiénes deben actuar como agentes de retención de IVA y con qué tarifas

En esta herramienta se ilustran las 23 situaciones en las cuales es necesario identificar al tipo de comprador y de vendedor para decidir si el comprador debe actuar, o no, como agente de retención de IVA, y en caso positivo con cuáles tarifas.

![[Guía] Cuadro sinóptico sobre quiénes deben actuar como agentes de retención de IVA y con qué tarifas](https://actualicese.com/archivo/wp-content/themes/actarchivo2024/images/logo_actualicese_1.png)

En esta herramienta se ilustran las 23 situaciones en las cuales es necesario identificar al tipo de comprador y de vendedor para decidir si el comprador debe actuar, o no, como agente de retención de IVA, y en caso positivo con cuáles tarifas.

De acuerdo con las normas contenidas en los Artículos 437-1 y 437-2 del Estatuto Tributario, a continuación se presenta un cuadro sinóptico que busca ilustrar en qué casos, según las características de la persona natural o jurídica compradora, sí existiría o no la obligación de actuar como agente de retención a título de IVA cuando adquieran bienes o servicios gravados con IVA.

Esas normas del Estatuto Tributario establecen lo siguiente:

«ARTICULO 437-1. RETENCIÓN EN LA FUENTE EN EL IMPUESTO SOBRE LAS VENTAS. Con el fin de facilitar, acelerar y asegurar el recaudo del impuesto sobre las ventas, establécese la retención en la fuente en este impuesto, la cual deberá practicarse en el momento en que se realice el pago o abono en cuenta, lo que ocurra primero.

La retención será equivalente al setenta y cinco por ciento (75%) del valor del impuesto. No obstante, el Gobierno Nacional queda facultado para establecer porcentajes de retención inferiores [Nota: sobre lo indicado en este inciso segundo, vease las distintas tarifas que hoy día coexisten contenidas en los decretos 1626 de agosto de 2001; 2502 de julio de 2005; 2286 de junio de 2007; 3991 de octubre de 2010 y 493 de febrero de 2011].

Sin perjuicio de lo dispuesto en el inciso anterior, el Gobierno Nacional podrá disminuir la tarifa de retención en la fuente del impuesto sobre las ventas, para aquellos responsables que en los últimos seis (6) períodos consecutivos hayan arrojado saldos a favor en sus declaraciones de ventas.

PARÁGRAFO. En el caso de la prestación de servicios gravados a que se refiere el numeral 3 del artículo 437-2 del Estatuto Tributario, la retención será equivalente al ciento por ciento (100%) del valor del impuesto»

«ARTICULO 437-2. AGENTES DE RETENCIÓN EN EL IMPUESTO SOBRE LAS VENTAS. Actuarán como agentes retenedores del impuesto sobre las ventas en la adquisición de bienes y servicios gravados:

1. Las siguientes entidades estatales:

La Nación, los departamentos, el distrito capital, y los distritos especiales, las áreas metropolitanas, las asociaciones de municipios y los municipios; los establecimientos públicos, las empresas industriales y comerciales del Estado, las sociedades de economía mixta en las que el Estado tenga participación superior al cincuenta por ciento (50%), así como las entidades descentralizadas indirectas y directas y las demás personas jurídicas en las que exista dicha participación pública mayoritaria cualquiera sea la denominación que ellas adopten, en todos los órdenes y niveles y en general los organismos o dependencias del Estado a los que la ley otorgue capacidad para celebrar contratos.

2.Quienes se encuentren catalogados como grandes contribuyentes por la Dirección de Impuestos y Aduanas Nacionales, sean o no responsables del IVA, y los que mediante resolución de la DIAN se designen como agentes de retención en el impuesto sobre las ventas.

3) Quienes contraten con personas o entidades sin residencia o domicilio en el país la prestación de servicios gravados en el territorio Nacional, con relación a los mismos.

4) Los responsables del régimen común, cuando adquieran bienes corporales muebles o servicios gravados, de personas que pertenezcan al régimen simplificado.

5) Las entidades emisoras de tarjetas crédito y débito y sus asociaciones, en el momento del correspondiente pago o abono en cuenta a las personas o establecimientos afiliados. El valor del impuesto no hará parte de la base para determinar las comisiones percibidas por la utilización de las tarjetas débito y crédito.

Cuando los pagos o abonos en cuenta en favor de las personas o establecimientos afiliados a los sistemas de tarjetas de crédito o débito, se realicen por intermedio de las entidades adquirentes o pagadoras, la retención en la fuente deberá ser practicada por dichas entidades.

6. La Unidad Administrativa de Aeronáutica Civil, por el 100% del impuesto sobre las ventas que se cause en la venta de aerodinos.

7. Los responsables del Régimen Común proveedores de Sociedades de Comercialización Internacional cuando adquieran bienes corporales muebles o servicios gravados de personas que pertenezcan al Régimen Común, distintos de los agentes de retención mencionados en los numerales 1 y 2, o cuando el pago se realice a través de sistemas de tarjeta débito o crédito, o a través de entidades financieras en los términos del artículo 376-1 de este Estatuto.

PARAGRAFO 1o. La venta de bienes o prestación de servicios que se realicen entre agentes de retención del impuesto sobre las ventas de que tratan los numerales 1, 2 y 5 de este artículo no se regirá por lo previsto en este artículo.

PARAGRAFO 2o. La Dirección de Impuestos y Aduanas Nacionales podrá mediante resolución retirar la calidad de agente de retención del impuesto sobre las ventas a los Grandes Contribuyentes que se encuentren en concordato, liquidación obligatoria, toma de posesión o en negociación de acuerdo de reestructuración, sin afectar por ello su calidad de gran contribuyente.»

A partir de las normas anteriores, el resumen de quiénes deben actuar como agentes de retención y en qué ocasiones sería: