Normalización tributaria 2020: desde los obligados hasta las sanciones

Los contribuyentes que al 1 de enero de 2020 poseían activos omitidos o pasivos inexistentes podrán normalizarlos máximo hasta el 25 se septiembre, utilizando el formulario 445.

Encuentra aquí detalles sobre el hecho generador, tarifa, sujetos pasivos, corrección de la declaración, sanciones, etc.

Los contribuyentes que al 1 de enero de 2020 poseían activos omitidos o pasivos inexistentes podrán normalizarlos máximo hasta el 25 de septiembre, utilizando el formulario 445.

Encuentra aquí detalles sobre el hecho generador, tarifa, sujetos pasivos, corrección de la declaración, sanciones, etc.

El artículo 42 de la Ley 1943 de 2018 reactivó el impuesto de normalización tributaria como complementario a los impuestos sobre la renta y al patrimonio, el cual estaba a cargo de los contribuyentes que poseían activos omitidos o pasivos inexistentes.

No obstante, luego de que la Corte Constitucional declarara la inexequibilidad de la Ley 1943 de 2018 a través de la Sentencia C-481 de 2019, la Ley 2010 de 2019 retomó una vez más el impuesto de normalización tributaria, complementario al impuesto sobre la renta y al impuesto al patrimonio.

A esta nueva versión del impuesto podrán acceder los contribuyentes que al 1 de enero de 2020 posean activos omitidos o pasivos inexistentes; de forma que se incentiva la formalización de los contribuyentes que han evadido impuestos mediante el ocultamiento del patrimonio.

¿Cuál es el hecho generador de la normalización tributaria?

De acuerdo con el artículo 54 de la Ley 2010 de 2019, el impuesto de normalización tributaria se causa por la posesión de activos omitidos o pasivos inexistentes al 1 de enero de 2020.

¿Qué pasa con los activos omitidos?

Los activos omitidos son aquellos activos que no fueron incluidos en las declaraciones de impuestos nacionales, aún existiendo la obligación legal de hacerlo.

Para estos casos, la base gravable del impuesto de normalización tributaria será el costo fiscal histórico de los activos omitidos determinados conforme a los lineamientos del Estatuto Tributario –ET– o el autoavalúo comercial que establezca el contribuyente con soporte técnico, el cual deberá corresponder, como mínimo, al del costo fiscal de los activos omitidos.

La base gravable de los bienes objeto de normalización tributaria será considerada como el precio de adquisición de dichos bienes para determinar su costo fiscal.

No serán reconocidas las estructuras creadas con el fin de transferir activos omitidos a entidades con costos fiscales inferiores, siendo entonces la base gravable calculada a partir del costo fiscal de los activos omitidos.

En el siguiente video, el Dr. Diego Guevara Madrid, líder de investigación tributaria de Actualícese, explica cómo funciona el impuesto de normalización tributaria. Escúchalo de primera mano:

Cabe resaltar que las fundaciones de interés privado del exterior y trusts, seguros con componente de ahorro material, fondos de inversión o cualquier otro negocio fiduciario del exterior son semejantes a derechos fiduciarios poseídos en Colombia, por lo que se encuentran sujetos al impuesto de normalización tributaria.

En consecuencia, su valor patrimonial sería determinado tomando como referencia el costo fiscal histórico de los bienes o en el autoavalúo comercial debidamente soportado que pueda ofrecer el contribuyente; en todo caso, para el cálculo de su costo fiscal se aplicará el principio de transparencia fiscal en relación con los activos omitidos.

¿Qué son los pasivos inexistentes?

Los pasivos inexistentes son aquellos pasivos incluidos en las declaraciones de impuestos nacionales sin que exista un soporte válido de realidad o validez, con el único fin de aminorar o disminuir la carga tributaria a cargo del contribuyente.

Para el caso de los pasivos inexistentes, la base gravable del impuesto estará conformada por el valor fiscal de dichos pasivos (de acuerdo con lo dispuesto en el título I de rentas, del libro I del ET) o el valor reportado en la última declaración de renta.

En el siguiente video, el Dr. Diego Guevara Madrid explica cuál es el proceso a seguir para legalizar estos pasivos inexistentes y así evitar posibles sanciones por omisión de información.

Puntualmente, el Dr. Guevara responde si una empresa tiene la posibilidad de normalizar activos en 2020 antes de presentar la declaración de renta correspondiente al año gravable 2019.

¿Quiénes son sujetos pasivos de la normalización tributaria?

Son considerados sujetos pasivos de este impuesto los responsables del impuesto sobre la renta, contribuyentes del régimen ordinario o del régimen especial, que al 1 de enero de 2020 posean activos omitidos o pasivos inexistentes.

Para el caso de las fundaciones de interés privado del exterior, trust del exterior, seguros de componente de ahorro material, fondos de inversión y demás negocios fiduciarios del exterior, quien deberá cumplir con las obligaciones del impuesto de normalización será:

- El fundador, constituyente u originario del patrimonio transferido a alguno de estos negocios, cuando los beneficiarios estén condicionados o no tengan el control o disposición de los activos.

- La sucesión ilíquida en caso del fallecimiento del fundador, hasta el momento en que se haga la entrega de los activos a los respectivos beneficiarios. Cabe destacar que las sociedades intermedias creadas para este propósito no son reconocidas para efectos fiscales, y se entiende que los activos han sido entregados a los beneficiarios cuando hayan sido incluidos en el proceso de sucesión.

- El beneficiario que no se encuentre condicionado o tenga control sobre los activos.

¿En qué consiste la repatriación de los activos?

Cuando los contribuyentes tomen como base gravable el valor en el mercado de los activos omitidos del exterior y antes del 31 de diciembre de 2020 repatríen los recursos omitidos del exterior a Colombia y los inviertan con vocación de permanencia en el país, la base gravable del impuesto de normalización corresponderá al 50 % del valor de dichos recursos omitidos.

Ten en cuenta que…

Se entiende que hay vocación de permanencia cuando los recursos omitidos del exterior repatriados e invertidos en Colombia permanecen efectivamente en el país por un período no inferior a 2 años, contados a partir del 31 de diciembre de 2020.

¿Qué es el saneamiento de activos?

La Ley 2010 en su artículo 59 contempla que, cuando los contribuyentes tengan declarados sus activos (diferentes a inventarios) objeto de normalizaciones tributarias consagradas en la Ley 1739 de 2014 o en la Ley 1943 de 2018, por un valor inferior al del mercado, podrán actualizar su monto incluyendo las sumas adicionales como base gravable del impuesto de normalización.

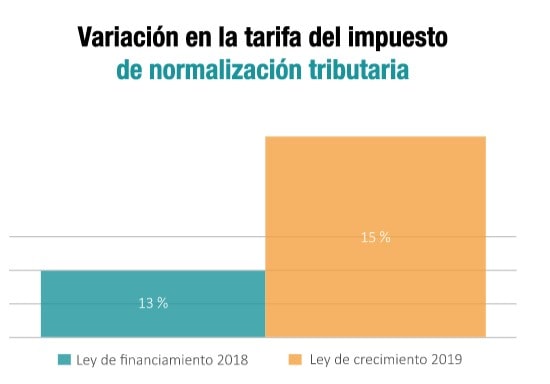

¿Cuál es la tarifa de normalización tributaria 2020?

La tarifa del impuesto de normalización será del 15 %, dos puntos porcentuales más frente a la presentada en la Ley de financiamiento.

¿Cuál es el plazo para presentar la declaración de normalización tributaria 2020?

A través del artículo 11 del Decreto 401 de 2020 se adicionó el artículo 1.6.1.13.2.54 al Decreto 1625 de 2016, para establecer que los contribuyentes del impuesto de renta sujetos al complementario de normalización tributaria y/o que se acojan al saneamiento de activos tendrán como plazo máximo para declarar y pagar el impuesto de normalización hasta el 25 de septiembre de 2020, independientemente del último dígito del NIT registrado en el RUT.

Consulta estos plazos y muchos más en nuestro Calendario tributario 2020, totalmente actualizado con todos los ajustes surgidos de última hora.

La declaración de normalización tributaria debe presentarse en el formulario 445 prescrito por la Dian mediante la Resolución 000045 de mayo 7 de 2020.

![]()

Formulario 445 – impuesto de normalización tributaria 2020

Ten en cuenta que…

De acuerdo con el parágrafo 2 del artículo 1.6.1.13.2.26 del Decreto 1625 de 2016 (adicionado por el artículo 5 del Decreto 401 de 2020), los contribuyentes que presenten la declaración de normalización tributaria y en ella normalicen activos omitidos en el exterior tendrán como plazo máximo para presentar la declaración anual de activos en el exterior hasta el 25 de septiembre de 2020.

Lo anterior, excepto para los contribuyentes personas naturales que a esa fecha no se les haya vencido el plazo para declarar, los cuales podrán hacerlo dentro de los plazos previstos para la presentación de la declaración de activos en el exterior, que deberá cumplirse entre el 11 de agosto y el 21 de octubre de 2020, de acuerdo con los dos últimos dígitos del NIT.

No hay lugar a comparación patrimonial ni a renta líquida gravable

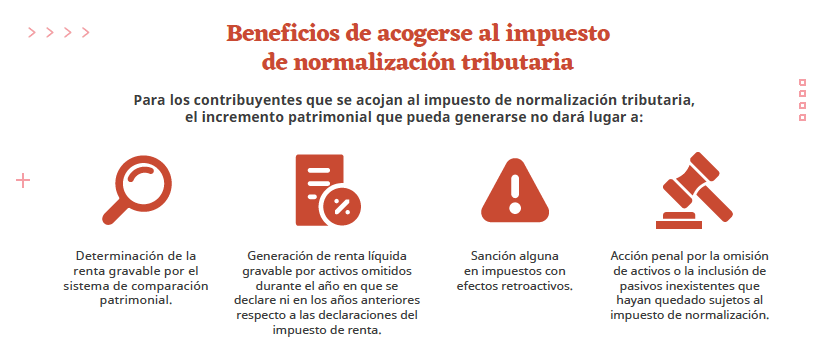

Los activos del contribuyente que sean objeto de normalización tributaria deberán incluirse, para efectos patrimoniales, en la declaración del impuesto sobre la renta o de regímenes sustitutivos, según corresponda, así como en la declaración anual de activos en el exterior de los años gravables 2020 y siguientes, dejando de considerarse activos omitidos.

No obstante, el incremento patrimonial que pueda generarse no dará lugar a la determinación de renta gravable por el sistema de comparación patrimonial y no generará renta líquida gravable por activos omitidos en el año en que se declaran ni en los años anteriores respecto de la declaración del impuesto de renta.

Tal inclusión no generará sanción alguna en el impuesto de renta, regímenes sustitutivos, IVA, régimen de precios de transferencia, en materia de información exógena ni en la declaración anual de activos en el exterior. Tampoco generará acción penal por la omisión de activos o la inclusión de pasivos inexistentes que hayan quedado sujetos al impuesto de normalización.

A continuación, podrás estudiar de la mano del Dr. Diego Guevara Madrid, líder de investigación tributaria de Actualícese, cuál es el impacto de la normalización tributaria en la renta por comparación patrimonial:

Ten en cuenta que…

La normalización tributaria no implica la legalización de los activos de origen ilícito o que estén relacionados, directa o indirectamente, con el lavado de activos o la financiación del terrorismo.

Así mismo, la normalización realizada en cualquier tiempo no dará lugar, en ningún caso, a persecución fiscal o penal, a menos que se acredite el origen ilícito de los recursos por cualquiera de los delitos contemplados en el Código Penal (ver artículo 58 de la Ley 2010 de 2019).

Aspectos reglamentados por el Decreto 1010 de 2020

Al igual que lo sucedido con la reglamentación del impuesto de normalización tributaria de la Ley 1943 de 2018 (generada a través del Decreto 874 de mayo 20 de 2019), el Ministerio Hacienda expidió el 14 de julio de 2020 el Decreto 1010, a partir del cual se reglamentó la normalización y/o saneamiento tributario contemplado entre los artículos 53 al 60 de la Ley 2010 de 2019.

Así, dicho decreto estableció varias precisiones frente a las condiciones que deberán cumplirse para la procedencia de este impuesto; entre otros aspectos, son los siguientes:

- Aprovechamiento económico de los activos omitidos.

- Repatriación de recursos que sean invertidos en el país.

- Saneamiento de activos.

- Depreciación de los activos.

Para estudiar estos aspectos con mayor profundidad, puedes consultar nuestro artículo de análisis Normalización tributaria de 2020 fue reglamentada con el Decreto 1010 de julio 14 de 2020 y acompañar tu estudio con una de nuestras herramientas en Excel:

![]() Proyección del impuesto al patrimonio y cálculo del de normalización y/o saneamiento 2020

Proyección del impuesto al patrimonio y cálculo del de normalización y/o saneamiento 2020

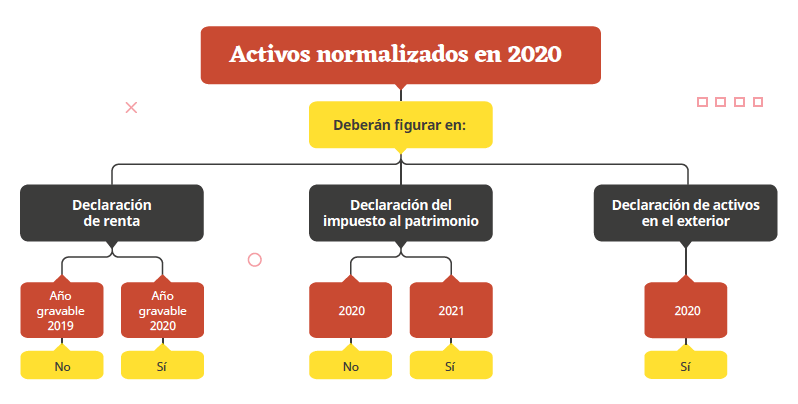

Efectos de la normalización sobre el impuesto al patrimonio y la declaración de activos en el exterior

Si por el 2020 un contribuyente opta por acogerse a la normalización tributaria de activos omitidos o pasivos inexistentes, pero al mismo tiempo es responsable de liquidar el impuesto al patrimonio de acuerdo con las disposiciones de los artículos 292-2 al 298-8 del ET, debe tener en cuenta que no deberá incluir en la declaración del impuesto al patrimonio (formulario 420) los activos que normalizará durante 2020.

Estos solo figurarán en la declaración correspondiente a 2021, los cuales se incluirán dentro del patrimonio sobre el que deberá realizar el cálculo del impuesto a cargo.

Ahora bien, respecto a la declaración anual de activos en el exterior, la norma plantea una excepción, dado que, aunque el parágrafo del artículo 607 indica que la obligación de presentar esta declaración procede cuando el valor patrimonial de los activos en el exterior poseídos al 1 de enero de cada año sea superior a 2.000 UVT ($71.214.000 en 2020), el parágrafo 2 del artículo 1.6.1.13.2.26 del Decreto 1625 de 2016 instruye que en esta declaración deberán ser incluidos los activos en el exterior normalizados en 2020, así estos no figuren directamente como poseídos al 1 de enero de 2020.

En síntesis, si durante 2020 el contribuyente normaliza activos omitidos en el exterior, estos deberán figurar dentro de la declaración de activos en el exterior (formulario 160) presentada durante 2020. Posteriormente, tanto en la declaración del impuesto de renta correspondiente al año gravable 2020 como en la declaración del impuesto al patrimonio de 2021 también deberán ser incluidos:

Normalización de activos durante 2020 y su venta posterior

Respecto al artículo 57 de la Ley 2010 de 2019, es importante destacar que cuando el activo sea normalizado empezará a figurar legalmente dentro del patrimonio fiscal del contribuyente solo a partir del cierre de 2020.

En ese sentido, surge el siguiente interrogante:

¿Qué sucedería, por ejemplo, con un activo que en realidad se adquirió en febrero de 2017, pero se mantuvo oculto y solo se normalizó durante 2020, y luego se venderá durante febrero de 2021? ¿Dicha venta constituiría una renta ordinaria o una ganancia ocasional?

Para responder este interrogante te invitamos a consultar nuestra revista del mes de septiembre, edición 107, en cuyo Informe Especial profundizamos sobre todos estos temas. No dejes de leerla en https://actualicese.com/publicaciones/

Además, de la mano del Dr. Diego Guevara podrás estudiar, a continuación, si la venta de un activo fijo normalizado genera renta ordinaria o ganancia ocasional:

Reconocimiento contable de la normalización tributaria

Una entidad que deba normalizar activos omitidos o pasivos inexistentes debe considerar que en los estados financieros deben quedar incluidas las operaciones que ha desarrollado durante determinado período, así como sus derechos y obligaciones a la fecha de corte de los informes.

Por consiguiente, si el activo que se omitió para efectos de las declaraciones tributarias también se omitió contablemente, o el pasivo inexistente también se encuentra en la contabilidad de la entidad, las cifras contenidas en los estados financieros que ya han sido publicados y aprobados contienen incorrecciones; por lo tanto, el asunto se debe tratar como una corrección de errores de períodos anteriores.

Así pues, para realizar una corrección de errores bajo Estándares Internacionales, deben seguirse los lineamientos de la NIC 8 si se trata de una entidad del grupo 1, o de la sección 10 del Estándar para Pymes si es una entidad del grupo 2.

Amplía esta información en nuestro artículo Reconocimiento contable de la normalización de activos omitidos y pasivos inexistentes.

¿Se puede corregir la declaración de normalización tributaria?

Las situaciones en que se pueden hacer correcciones al formulario 445, con el cual se presenta el impuesto de normalización tributaria, están indicadas en el artículo 1.5.7.4 del Decreto 1625 de 2016, sustituído con el artículo 1 del Decreto 1010 de 2020.

Escucha, a continuación, al Dr. Diego Guevara Madrid, quien explica detalladamente cómo actuar ante la necesidad de corregir la declaración de normalización tributaria:

Régimen sancionatorio

Si bien la normalización tributaria es de carácter voluntario para aquellos contribuyentes del régimen ordinario que posean activos omitidos o pasivos inexistentes en sus declaraciones de renta, a quienes no se acojan al impuesto de normalización y la Dian les descubra los activos omitidos o pasivos inexistentes les aplicará lo dispuesto en el artículo 239-1 del ET, en donde se lee:

“Artículo 239-1. Renta líquida gravable por activos omitidos o pasivos inexistentes.<Artículo adicionado por el artículo 6 de la Ley 863 de 2003. El nuevo texto es el siguiente:> Los contribuyentes podrán incluir como renta líquida gravable en la declaración de renta y complementarios o en las correcciones a que se refiere el artículo 588, el valor de los activos omitidos y los pasivos inexistentes originados en períodos no revisables, adicionando el correspondiente valor como renta líquida gravable y liquidando el respectivo impuesto, sin que se genere renta por diferencia patrimonial.

Cuando en desarrollo de las acciones de fiscalización, la Administración detecte pasivos inexistentes o activos omitidos por el contribuyente, el valor de los mismos constituirá renta líquida gravable en el período gravable objeto de revisión. El mayor valor del impuesto a cargo determinado por este concepto generará la sanción por inexactitud.

Cuando el contribuyente incluya activos omitidos o excluya pasivos inexistentes sin declararlos como renta líquida gravable, la Administración procederá a adicionar la renta líquida gravable por tales valores y aplicará la sanción por inexactitud (…)”.

(Los subrayados son nuestros).

Así, el valor de los pasivos inexistentes o activos omitidos detectados por la administración tributaria constituirá renta líquida gravable en el período fiscal en el que se efectúe la revisión, la cual será registrada en el renglón 66 del formulario 210 o en el renglón 73 del formulario 110, según sea el caso.

Adicionalmente, el contribuyente podrá enfrentarse a la aplicación de la sanción por inexactitud por el mayor impuesto a cargo determinado por este concepto, entre otras acciones penales.

Este es el tema que explica detalladamente el Dr. Diego Guevara Madrid en la siguiente respuesta de nuestros Consultorios Actualícese; no dejes de escucharlo:

Sanción por inexactitud

De acuerdo con el artículo 647 del ET, se ha contemplado que las siguientes conductas dan lugar a inexactitud, siempre y cuando de estas resulte un menor impuesto o saldo a pagar, o un mayor saldo a favor:

- Omisión de ingresos o impuestos generados por las operaciones gravadas, de bienes, activos o actuaciones susceptibles de gravamen.

- Inclusión de costos, deducciones, descuentos, exenciones, pasivos, impuestos descontables, retenciones o anticipos inexistentes o inexactos.

- Utilización de datos o factores falsos, desfigurados, alterados, simulados o modificados artificialmente en las declaraciones tributarias o en los informes suministrados a la Dian, de los cuales se derive un menor impuesto o saldo a pagar, o un mayor saldo a favor para el contribuyente.

- Compras o gastos efectuados a quienes la Dian hubiese declarado proveedores ficticios o insolventes.

Así pues, en relación con el numeral 1 del artículo 648 del ET y el inciso cuarto del artículo 239-1 del ET, la sanción por inexactitud aplicable a la omisión de activos o inclusión de pasivos inexistentes será equivalente al 200 % del mayor valor del impuesto a cargo determinado.

Ahora bien, es preciso tener en cuenta que el principio de favorabilidad señalado en el artículo 640 del ET no será procedente para el caso de la sanción por inexactitud cuando se trate de activos omitidos o pasivos inexistentes. Por tanto, esta sanción no podrá ser reducida (ver parágrafo 3 del artículo 640 del ET).

Acciones penales

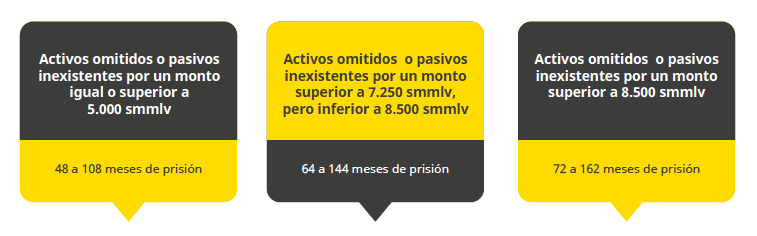

Además de la sanción antes mencionada, el artículo 434A del Código Penal, modificado por el artículo 71 de la Ley 2010 de 2019, establece que el contribuyente que omita activos, los declare por un menor valor o incluya pasivos inexistentes en su declaración de renta, por un valor igual o superior a 5.000 salarios mínimos mensuales legales vigentes –smmlv–, incurrirá en prisión de 48 a 108 meses.

En caso de que el valor fiscal de los activos omitidos, el menor valor de los activos declarados o del pasivo inexistente sea superior a 7.250 smmlv, pero inferior a 8.500 smmlv, la pena se incrementará en una tercera parte; es decir, el contribuyente se enfrentaría a un período de 64 a 144 meses de prisión.

Si llegase a superar los 8.500 smmlv, la pena sería de 72 a 162 meses de prisión (ver inciso tercero del artículo 434A del Código Penal).