3.1 CIERRE CONTABLE: PERIODICIDAD Y RESPONSABILIDADES DEL PROFESIONAL CONTABLE

Las personas obligadas a llevar contabilidad deben emitir sus estados financieros por lo menos una vez al año, con corte al 31 de diciembre. Para ello, deben iniciar por el proceso del cierre contable que, como su nombre lo indica, consiste en cerrar las cuentas de resultados (ingresos, costos y gastos) con el objetivo de determinar la utilidad o pérdida del ejercicio y realizar su correcto traslado al patrimonio.

Es importante recordar que los estados financieros son el resultado de todo un proceso contable, por lo cual es necesario que la entidad verifique que se hayan observado los criterios de reconocimiento y medición adecuados en la elaboración de su información financiera. Esta actividad cobra especial relevancia porque en caso de una corrección o nuevas contabilizaciones se puede generar un gasto o un ingreso que afecta el resultado.

TIPS CONTABLES

El proceso de cierre contable debe realizarse una vez finalizado el ejercicio. No obstante, es necesario prepararse para ello evitando iniciar las revisiones pertinentes dos o tres meses después del cierre del ejercicio, dado que no se estaría cumpliendo con el principio de oportunidad para que los diferentes usuarios de la información puedan tomar las decisiones que sean convenientes al inicio de cada período. Lo anterior, dado que el principio de oportunidad señala que los preparadores de información financiera deben entregar a tiempo los estados financieros, de manera que estos tengan la capacidad de influir en las decisiones de los usuarios interesados. En ese sentido, puede concluirse que, entre más tarde una entidad en preparar su información, menor será su utilidad.

En lo que concierne a las responsabilidades del profesional contable, en lo que tiene que ver con el proceso de cierre contable, es indispensable distinguir los actores que intervienen en cada etapa partiendo desde la elaboración de los estados financieros, la certificación y el dictamen de los mismos, como se explica aquí:

|

Elaboración de los estados financieros |

Certificación de los estados financieros35 |

Dictamen de los estados financieros |

|

Es una actividad cuya responsabilidad recae sobre la administración de la entidad, entendiéndose así que el contador también hace parte de dicho proceso de administración en razón a su experticia y conocimiento, por lo que se designa como el encargado directo de la elaboración de los estados financieros para que la administración los someta a la aprobación de la asamblea o junta de socios. |

Es una obligación contenida en el artículo 37 de la Ley 222 de 1995 y recae sobre el representante legal y el contador público bajo cuya responsabilidad se han preparado los estados financieros.

Tal certificación consiste en declarar que se han verificado de forma previa las afirmaciones contenidas en tales estados de conformidad con las normas que apliquen.

Para cumplir con tal certificación, los estados financieros deben incluir la firma del representante legal y del contador público con el fin de declarar que la información refleja de manera fidedigna la realidad económica de la entidad, además de anexar una declaración en la que se incluyan las afirmaciones indicadas en el referido artículo 37. |

Es una obligación contenida en el artículo 38 de la Ley 222 de 1995, la cual indica que son estados financieros dictaminados aquellos que han sido certificados y además contienen la opinión de un revisor fiscal.

En consonancia con lo anterior, están obligadas a dictaminar sus estados financieros por el año 2023, las entidades que a diciembre 31 del año 2022 posean:

|

TIPS CONTABLES

Dentro del proceso de cierre contable es importante tener en cuenta que pueden existir estados financieros certificados sin dictaminar, pero no estados financieros dictaminados sin certificar.

35 En la zona de complementos de esta publicación se encuentran alojados los archivos 1. Modelo de certificación de estados financieros (versión simplificada) y 15. Modelo de certificación de estados financieros consolidados, los cuales corresponden a modelos que sirven como referente para realizar la certificación de estados financieros. Se trata de guías académicas preparadas bajo criterios de tipo general. Clic aquí para acceder.

3.2 ESTADOS FINANCIEROS

Los estados financieros son documentos estructurados cuyo objetivo es presentar la información sobre la situación financiera y el resultado obtenido por una persona o empresa durante un período determinado, de tal manera que estos sean útiles para la toma de decisiones.

Según los párrafos 2.2 y 2.3 del Estándar para Pymes, el objetivo de los estados financieros es proporcionar información sobre la situación financiera, el desempeño económico y los flujos de efectivo de una entidad, para que los usuarios de los estados financieros puedan tomar decisiones acertadas.

Además, los estados financieros también tienen el propósito de reflejar la gestión de los recursos de la entidad por parte de la administración. Para que logren ese fin, es necesario tener en cuenta lo dispuesto en los párrafos 2.4 al 2.14 del Estándar para Pymes frente a la información financiera, la cual debe ser congruente con las características que se exponen a continuación:

3.2.1 Tipos de estados financieros

Los estados financieros de una entidad pueden clasificarse en consolidados, separados o individuales, así:

|

Estados financieros consolidados |

Estados financieros separados |

Estados financieros individuales |

|

Estos son los informes en los cuales se presenta la información financiera de una casa matriz y de todas las entidades incluidas en su perímetro de control, como si se tratara de una sola entidad. Los requisitos para la consolidación de los estados financieros se encuentran contenidos en la sección 9 del Estándar para Pymes, la cual establece que una entidad controla a otra cuando tiene la capacidad presente o potencial de decidir sobre sus actividades relevantes. Estas últimas son principalmente aquellas que determinan los resultados de la entidad y la forma como estos se distribuyen. |

Estos son los informes de una entidad matriz, en la cual las inversiones en asociadas, controladas y negocios conjuntos se tratan como simples instrumentos financieros o se miden utilizando el método de participación patrimonial. Los estados financieros separados deben cumplir con todos los requerimientos del Estándar para Pymes, a excepción de los lineamientos relativos a las inversiones mencionadas en el párrafo anterior. No obstante, debe tenerse en cuenta que el Decreto 2496 de 2015 y el artículo 35 de la Ley 222 de 1995 establecen que las entidades controladoras pertenecientes a los grupos 1 y 2 de convergencia deben contabilizar sus inversiones en subsidiarias por el método de la participación patrimonial. Por tanto, en el país, las entidades matrices no pueden contabilizar sus inversiones en subsidiarias por el método del costo o al valor razonable, aunque esta posibilidad se encuentre permitida en los Estándares Internacionales. Más adelante se profundizará en este aspecto. |

Estos informes son realizados por las entidades que no tienen control sobre ninguna otra, o entidades que, si bien hacen parte de un grupo económico, presentan sus propios estados financieros individuales. |

3.2.1.1 Obligados a presentar estados financieros consolidados

Para establecer la obligación de consolidar estados financieros es importante analizar la NIIF 10 y la sección 6 del Estándar para Pymes. Estas normas indican que cuando una entidad tenga el control sobre otra debe elaborar estados financieros consolidados.

Adicionalmente, fijan los presupuestos que deben cumplirse para determinar este control. 36

TIPS CONTABLES

De acuerdo con la sección 9 del Estándar para Pymes – Estados financieros consolidados y separados y el artículo 35 de la Ley 222 de 1995, si una entidad mantiene control sobre otra, debe preparar y difundir, además de su juego completo de estados financieros separados, un juego completo de estados financieros consolidados.

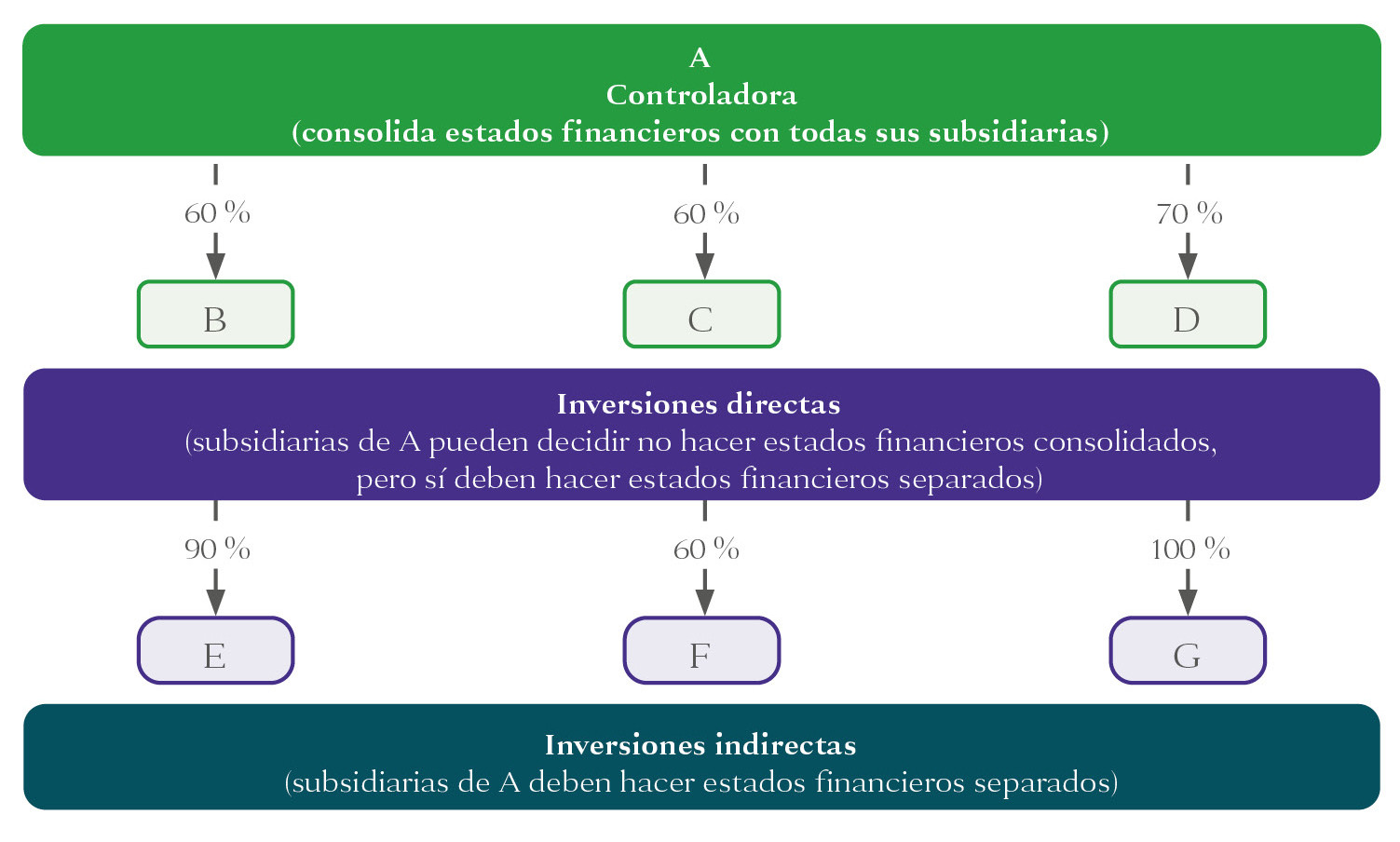

En relación con lo expuesto, se presenta un resumen general en torno al funcionamiento de los niveles de control en una inversión:

|

|

Participación |

Nivel de control |

|

100 % |

> 50 % hasta el 100 % |

Control (subsidiarias) |

|

50 % |

> 20 % <=50 % |

Influencia importante (asociadas) |

|

20 % 0 % |

0 % y 20 % |

Inversión sin influencia significativa |

Por tanto, si hay una participación de entre el 0 y el 20 %, se evidencia inversión sin influencia significativa en el sentido de que no existe poder para influir en la toma de decisiones de la entidad. A su vez, ante una participación superior al 20 % y hasta del 50 %, puede originarse una influencia importante o significativa en la que se alude a que el inversionista tiene la capacidad de participar en la toma de decisiones, por ejemplo, de aquellas personas que teniendo esta participación son miembros de la junta directiva.

Este caso podría convertirse en un control conjunto si se realiza la unión de participaciones con otro inversionista, para así llegar a una sumatoria superior al 50 %. Por último, cuando existe una participación superior al 50 %, se reconoce un control que influye de forma determinante en la toma de decisiones.

36 En la zona de complementos de esta publicación se encuentra alojado el archivo 15. Presupuestos para determinar el control de una entidad sobre otra, donde se enuncian los criterios a tener en cuenta para identificar tal control y entre tanto la obligación de consolidar estados financieros. Clic aquí para acceder.

Relación de la controladora o matriz con las subsidiarias

3.2.2 Juego completo de estados financieros

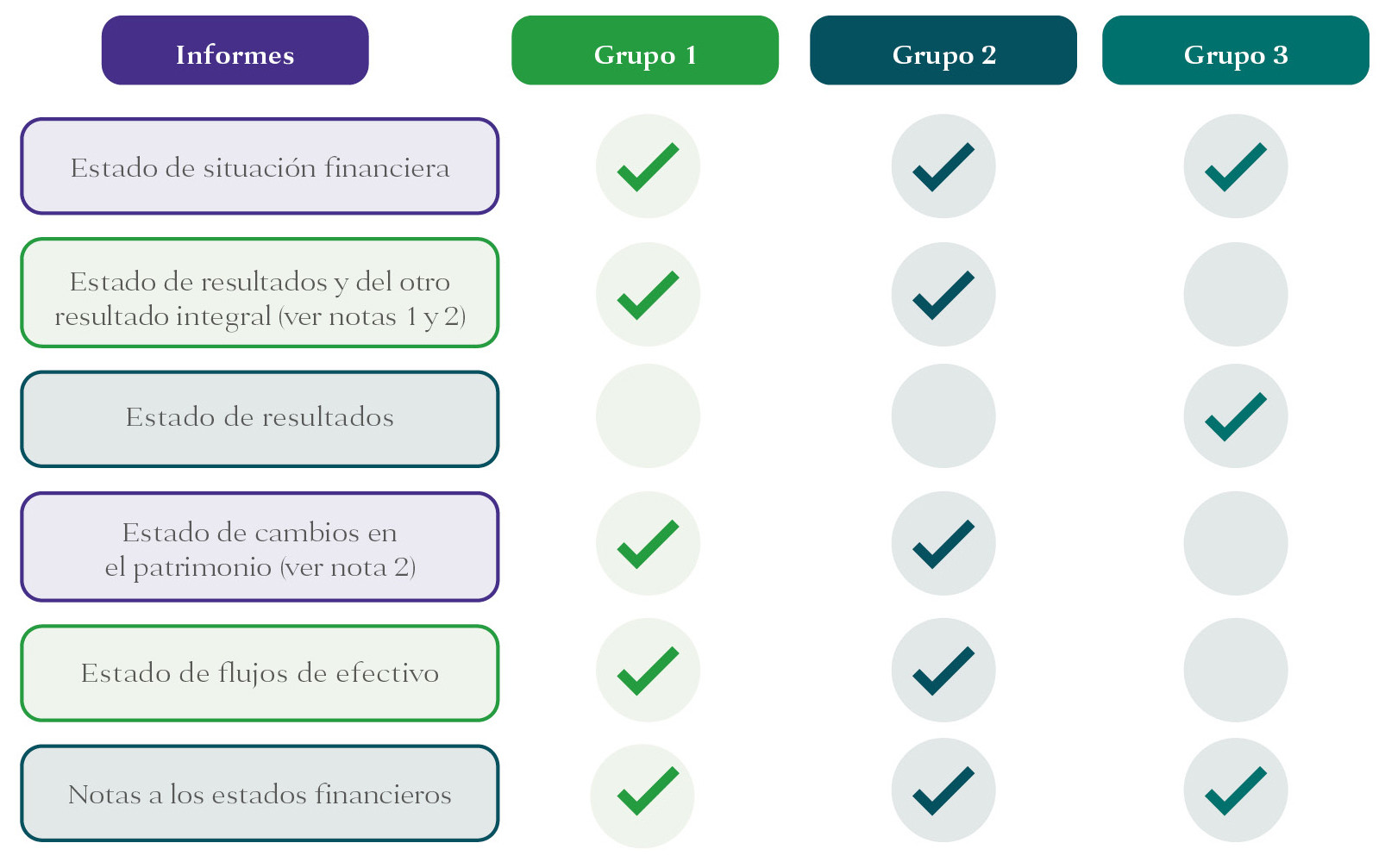

El juego completo de estados financieros que deben presentar las entidades al final de cada ejercicio depende de su grupo de convergencia, tal como se puede apreciar en la siguiente infografía:

|

Nota 1: las empresas de los grupos 1 y 2 pueden presentar su estado de resultados y del otro resultado integral en un solo informe o en dos informes separados. |

|

Nota 2: las empresas del grupo 2 pueden reemplazar los estados de resultados y de cambios en el patrimonio por el estado de resultados y ganancias acumuladas, cuando los únicos cambios en su patrimonio surgieron de ganancias o pérdidas, pago de dividendos, corrección de errores o cambio de políticas contables. |

Sobre el particular, los párrafos 3.17 y 6.1 del Estándar para Pymes permiten que las entidades del grupo 2 presenten su juego completo de estados financieros con cualquiera de las siguientes opciones:

|

Opción 1 |

Opción 2 |

Opción 3 |

|

|

|

3.2.3 Hipótesis de negocio en marcha y su incidencia en la elaboración de los estados financieros

La evaluación de la hipótesis de negocio en marcha es una condición especial para la preparación de los estados financieros, pues si una entidad no tiene la capacidad de continuar operando como un negocio en marcha no podrá aplicar el Estándar para Pymes y, por tanto, deberá aplicar el marco contenido en el anexo 5 del DUR 2420 de 2015.

TIPS CONTABLES

Pese a que el Estándar para Pymes permite que la entidad seleccione cualquiera de las tres opciones de estados financieros, la Superintendencia de Sociedades requiere que las entidades bajo su supervisión presenten: el estado de situación financiera, el estado del resultado integral- resultado del período, por función del gasto, el estado del otro resultado integral, el estado de flujos de efectivo – método indirecto, el estado de cambios en el patrimonio y las notas a los estados financieros.

Así las cosas, de acuerdo con lo contenido en el párrafo 3.8 del Estándar para Pymes, la gerencia deberá evaluar la capacidad que tiene la entidad para continuar en funcionamiento, por lo menos durante un período adicional después de la fecha sobre la que se informa. Dada la importancia de esta evaluación, la hipótesis de negocio en marcha no puede ser una especulación o presunción, por lo que deben documentarse las diferentes condiciones que permitan concluir o probar que la entidad tiene la capacidad de seguir operando. En este orden de ideas, para el cierre del 2023 las entidades deben evaluar la existencia de indicios que lleven a concluir que no podrán seguir operando al menos en el período siguiente, es decir, durante 2024.

Ahora bien, con relación con los sucesos que pueden dar indicios de que una entidad está incumpliendo con la hipótesis de negocio en marcha, el CTCP a través del Concepto 1170 de diciembre 30 de 2020 detalló los siguientes (estas situaciones no representan en sí mismas un incumplimiento de la hipótesis de negocio en marcha, por lo que deben evaluarse en conjunto con los planes diseñados por la gerencia para contrarrestar los efectos negativos, tal como ocurrió, por ejemplo, en la pandemia):

|

Tipo de indicio |

Fuente de la incertidumbre |

|

Financieros |

|

|

Operativos |

|

|

Otros |

|

Es pertinente recodar que durante la emergencia sanitaria por la pandemia de la COVID-19, se expidió la Ley 2069 de diciembre 31 de 2020, con la cual se indicó que sería causal de disolución en las sociedades comerciales no cumplir con la hipótesis de negocio en marcha al cierre del ejercicio. Lo anterior como resultado de que con el artículo 4 de la mencionada ley se asimilaron las menciones de causal de disolución por pérdidas, a la causal de disolución por no cumplimiento de la hipótesis de negocio en marcha.

TIPS CONTABLES

La causal de disolución por pérdidas, que quedó asimilada a la causal de disolución por no cumplimiento de la hipótesis de negocio en marcha, fue suspendida temporalmente hasta el 16 de abril de 2022 por medio del Decreto Legislativo 772 de 2022. A partir de esa fecha las entidades que no cumplan con tal hipótesis tienen que evaluar si se disuelven o liquidan.

En consecuencia, el artículo 4 de la mencionada ley señaló que cuando se determinara el no cumplimiento de la hipótesis de negocio en marcha de forma razonable, los administradores sociales de la entidad deberían abstenerse de iniciar nuevas operaciones diferentes a las que hacen parte del giro ordinario de los negocios y deberán convocar de forma inmediata al máximo órgano social para adoptar las decisiones pertinentes respecto a la continuidad o la disolución y liquidación de la sociedad.

Con este mismo artículo se estableció que los administradores deberían convocar al máximo órgano social cuando a partir del análisis de los estados financieros, así como de las proyecciones de la entidad, se pudieran establecer deterioros patrimoniales o riesgos de insolvencia. En relación con ello, el Gobierno nacional podría establecer las razones financieras o criterios a evaluar dentro de dicho análisis, lo cual fue materializado por medio del Decreto 854 de agosto 3 de 2021.

Dicho decreto adicionó el capítulo 18 al título 1 de la parte 2 del Libro 2 del Decreto 1074 de 2015. Capítulo que señaló en primera instancia que la causal de disolución por no cumplimiento de la hipótesis de negocio en marcha debe ser verificada por los administradores al momento de elaborar los estados financieros de propósito general al cierre del ejercicio. De esta forma, si aquellos se preparan considerando que la hipótesis de negocio en marcha no se cumple, deberán ser presentados, junto con la información completa y documentada que soporta la evaluación de la administración, al máximo órgano social, en el marco de la reunión ordinaria, para que se tomen las decisiones pertinentes (artículo 2.2.1.18.1 del Decreto 1074).

Por tanto, en cumplimiento de lo establecido en el inciso 3 del artículo 4 de la Ley 2069 de 2020, respecto al monitoreo de los estados financieros, al igual que de la información financiera y las proyecciones de la empresa, para establecer la existencia o la posibilidad de deterioros patrimoniales y riesgos de insolvencia, el Decreto 854 aludido indicó que los administradores deberían utilizar al menos cuatro indicadores: 1) posición patrimonial negativa, 2) pérdidas consecutivas en dos períodos de cierre o varios períodos mensuales según el modelo de negocio, 3) capital de trabajo neto sobre deudas a corto plazo (<0,5) y 4) UAII/ activo total < pasivo.

3.2.3.1 Modificaciones a riesgos de insolvencia e indicadores de deterioro patrimonial según Decreto 1378 de 2021

Con el Decreto 1378 de octubre 28 de 2021 se modificó el Decreto 1074 de 2015 en relación con las alertas y criterios en lo referente a deterioros patrimoniales y riesgos de insolvencia, los cuales habían sido establecidos por el Decreto 854 de agosto 3 de 2021.

Por lo tanto, con el Decreto 1378 de 2021 se señaló que los administradores sociales deben realizar monitoreo de los estados financieros, la información financiera y proyecciones de la sociedad comercial para fijar tales deterioros y riesgos, implementando los siguientes indicadores37, sin perjuicio de aquellos otros indicadores dispuestos en normas especiales o que sean aplicables al modelo de negocio y sector en particular en el cual la sociedad comercial desarrolla su objeto social:

|

Indicador |

Dimensión |

Fórmula |

|

Posición patrimonial negativa |

Deterioro patrimonial |

Patrimonio total < $0 |

|

Dos períodos consecutivos de cierre con utilidad negativa en el resultado del ejercicio |

Deterioro patrimonial |

(Resultado del ejercicio anterior < $0) y (Resultado del último ejercicio < $0) |

|

Dos períodos consecutivos de cierre con razón corriente inferior a 1,0 |

Riesgo de insolvencia |

(Activo Corriente / Pasivo Corriente < 1,0, del ejercicio anterior) y (Activo Corriente / Pasivo Corriente < 1,0, del último ejercicio) |

37 En la zona de complementos de esta publicación se encuentra alojado el archivo 16. Liquidador de indicadores de detrimento patrimonial e insolvencia financiera, a través del cual se podrán calcular e interpretar los indicadores de detrimento patrimonial y riesgo de insolvencia de acuerdo con lo establecido en el Decreto 1378 de 2021. Clic aquí para acceder.

TIPS CONTABLES

Con el Decreto 1371 de 2021 se crea responsabilidad solidaria a los administradores y a los socios que omitan informar a las autoridades sobre el no cumplimiento de la hipótesis de negocio en marcha.

Cabe indicar que mediante el Concepto 220-217383, la Superintendencia de Sociedades realizó precisiones decisivas sobre la aplicación de los indicadores de deterioro y riesgo de insolvencia:

- Es obligatoria la implementación de los indicadores cuando le sean aplicables a la sociedad. Se infiere entonces que los administradores de la sociedad tienen el deber de verificar si los indicadores establecidos en el Decreto 1378 de 2021 le son aplicables a su sociedad comercial; en caso de que así sea, deberán proceder con su correspondiente implementación.

- No implementar los indicadores cuando hay lugar a ello implica el incumplimiento de los deberes de los administradores, situación que podría comprometer su responsabilidad personal frente a la sociedad, los socios y terceros.

- Una vez implementados y analizados los indicadores, se pueden generar varias conclusiones para la compañía:

- La implementación de los indicadores señalados no es una simple formalidad. El resultado de la medición debe ser revelado, de manera que el máximo órgano social tenga claridad sobre la situación de la empresa, conozca los riesgos y pueda adoptar las decisiones a las que haya lugar. Para ello, los administradores deben actuar de buena fe, de manera informada y diligente, en interés de la sociedad.

- Los indicadores financieros generan, de acuerdo con su configuración, una medición frente al riesgo de deterioro patrimonial o frente al riesgo de insolvencia de la entidad. Por tanto, los indicadores, si son aplicables, deben ser implementados para que sirvan de soporte a la administración de las compañías como evidencia de la debida gestión.

- Los administradores sociales deben hacer monitoreo de los estados financieros, la información financiera y las proyecciones de la sociedad comercial, para establecer la existencia o posibilidad de deterioros patrimoniales y riesgos de insolvencia; de existir, los resultados deben informarse de manera inmediata, junto con los soportes de los análisis, al máximo órgano social para que este pueda adoptar las decisiones correspondientes.