CAPÍTULO 2. DISPOSICIONES DE LA RESOLUCIÓN 000165 FRENTE A LA FACTURA ELECTRÓNICA Y DOCUMENTOS EQUIVALENTES

La Resolución 000165 de noviembre 1 de 2023 fue expedida por la Dian con el ánimo de regular una vez más todos los procesos asociados a la generación, transmisión, validación, expedición, recepción de facturas de venta y los documentos equivalentes a estas últimas. Al respecto, cabe señalar que dicha resolución derogó la anterior Resolución 000042 del 5 de mayo de 2020, la cual ya había sido modificada varias veces, especialmente con la Resolución 000012 de febrero de 2021.

2.1. ¿QUÉ PUNTOS ABORDA LA RESOLUCIÓN 000165 DE 2023?

Sumado a los 70 artículos que componen esta resolución, se adopta la versión 1.9 del anexo técnico de facturación electrónica, se expide el anexo técnico 1.0 del documento equivalente electrónico y se dictan otras disposiciones en materia del sistema de facturación.

En la norma en mención se encuentra un conjunto de definiciones sobre el tema, como son: código de respuesta rápido, código único de factura electrónica, código único de documento electrónico, documento electrónico, entre otros; el capítulo 2 entrega definiciones del sistema de facturación y documentos que lo comprenden; y el capítulo 3, la obligación de expedir factura de venta o documento equivalente.

Por su parte, el título 2 trata sobre la factura de venta (sujetos obligados a expedir factura, requisitos de la factura, entre otros) y el título 3 aborda los documentos equivalentes y documento equivalente electrónico (documentos equivalentes a la factura de venta, documento equivalente electrónico y sus requisitos, entre otros).

2.2. NECESIDAD DE EXPEDIR LA RESOLUCIÓN POR PARTE DE LA DIAN

La necesidad de expedir una nueva resolución para volver a regular este tema radica en que el artículo 14 de la Ley 2155, promulgada el 14 de septiembre de 2021, había introducido en su momento varias modificaciones importantes al artículo 616-1 del ET, norma superior que regula los “sistemas de facturación electrónica” que deben operar en Colombia. Dichas modificaciones fueron posteriormente reglamentadas de forma parcial mediante las siguientes normas:

- La Resolución Dian 000085 de 2022, que proporciona instrucciones para que el comprador envíe mensajes especiales al vendedor por las operaciones a plazos, de forma que se pueda aceptar fiscalmente el respectivo costo, gasto o IVA descontable.

- La Resolución 001092 de julio 1 de 2022, la cual estableció el calendario a partir del cual las operaciones superiores a 5 UVT facturadas inicialmente mediante tiquete POS debían cambiarse forzosamente por una factura electrónica de venta.

- El Decreto 442 de marzo 29 de 2023, el cual modificó 13 artículos diferentes del DUT 1625 de 2016.

Además, con la inclusión del artículo 54 de la Ley 2277 de 2022 se incorporaron al Estatuto Tributario los nuevos artículos 513-1 al 513-13. Estos fijaron impuestos sobre la gran mayoría de bebidas azucaradas y alimentos ultraprocesados (que comenzaron a aplicarse desde el 1 de noviembre de 2023). Asimismo, se dispuso que estos impuestos debían ser discriminados en el cuerpo de las facturas de venta o documentos equivalentes a factura.

Nota: si deseas profundizar en los nuevos impuestos a las bebidas azucaradas y alimentos ultraprocesados, aplicables a partir de noviembre de 2023, te invitamos a descargar nuestro Especial Actualícese Impuestos saludables: disposiciones de la Ley de reforma tributaria 2277 de 2022 haciendo clic aquí.

De igual forma, en el texto del numeral 13 del artículo 1.6.1.4.6 del DUT 1625 de 2016, antes y después de ser modificado con el Decreto 442 de marzo 29 de 2023, se contemplaba la posibilidad de que la Dian empezara a solicitar que los 12 “documentos equivalentes a factura” mencionados en dicha norma (tales como el tiquete POS, las boletas de entradas a cine, las boletas de entradas a espectáculos públicos, los peajes, etc.) se convirtieran en “documentos equivalentes electrónicos” (es decir, documentos cuya información también se tendría que empezar a transmitir electrónicamente a la Dian) y eso es justamente lo que la administración tributaria decidió empezar a exigir con la Resolución 000165 de noviembre 1 de 2023.

|

Necesidad de expedir la nueva Resolución Dian 165 de 2023

¿Por qué se necesitó expedir la nueva Resolución Dian 165 de noviembre 1 de 2023 reemplazando a la 042 de mayo de 2020 y volviendo a reglamentar los temas relacionados con facturación y documentos equivalentes a facturación? Descubre la respuesta a esta pregunta en el siguiente video, explicado por el Dr. Diego Guevara. El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

[member_content type="platino,basica,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

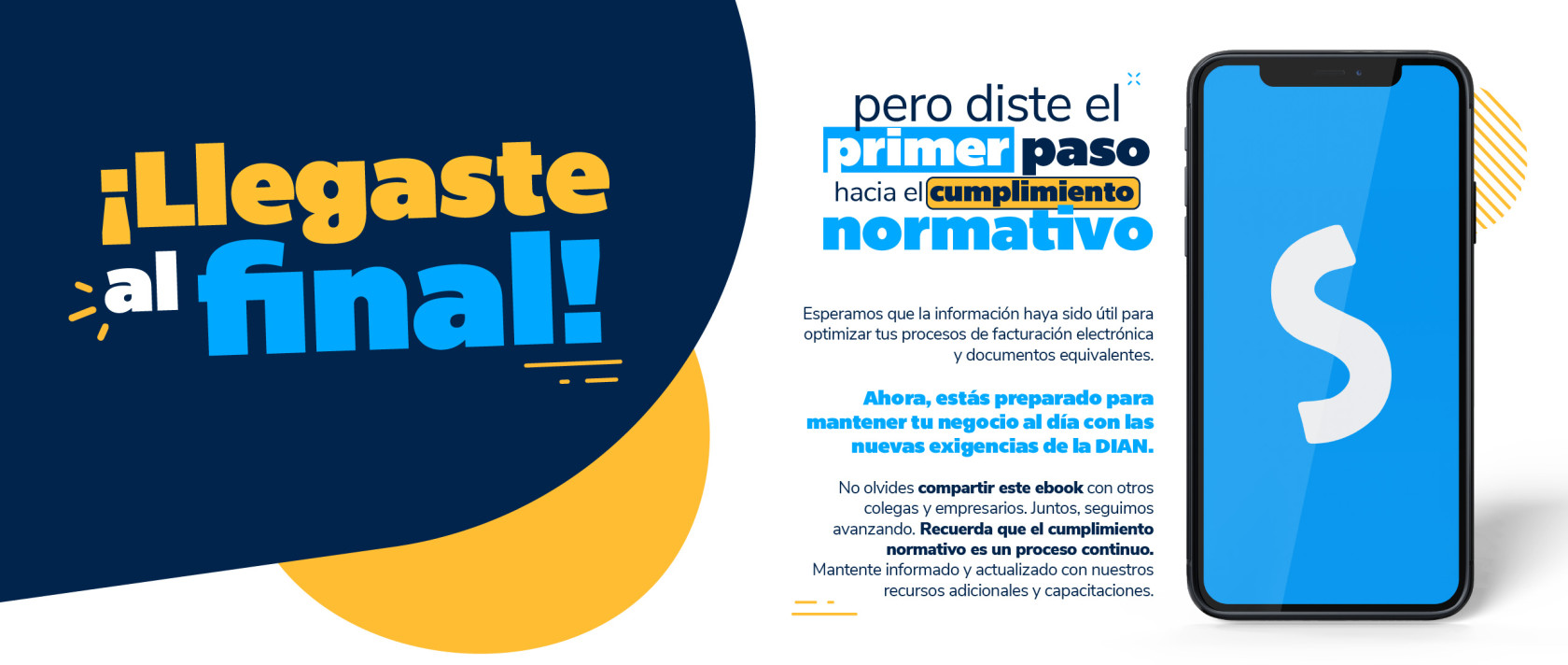

2.3. NOVEDADES INTRODUCIDAS AL SISTEMA DE FACTURACIÓN ELECTRÓNICA

Considerando todo lo expuesto anteriormente, a continuación, destacamos las más importantes novedades en el sistema de facturación electrónica que se introdujeron con la nueva Resolución 000165 de noviembre 1 de 2023. Para ello, contrastamos las disposiciones de esta nueva normativa con la establecida en la anterior Resolución 000042 de mayo 5 de 2020. Veamos:

2.3.1. Nuevas definiciones de expresiones técnicas relacionadas con facturación electrónica

En los numerales 13 al 15, 18, 22, 24 y 26 del artículo 1 de la Resolución 000165 de noviembre de 2023 (artículo que comprende las definiciones de las 27 expresiones técnicas más relevantes dentro del texto de la norma) se han introducido nuevas definiciones para las expresiones:

- Documento electrónico.

- Documento equivalente electrónico tiquete de máquina registradora con sistema POS.

- Factura electrónica de venta generada por inconvenientes tecnológicos.

- Notas de ajuste del documento equivalente electrónico.

- Requisitos especiales de los documentos del sistema de facturación.

- Tablas referenciadas de los anexos técnicos del sistema de facturación.

- Transmisión de los documentos electrónicos en debida forma.

Asimismo, se eliminaron otras definiciones que estaban presentes en el artículo 1 de la anterior Resolución 000042 de mayo de 2020, como:

- Acceso al software.

- Adquirente.

- Calendario de implementación de la factura electrónica.

- Consumidor.

- Sujetos obligados a facturar, entre otras.

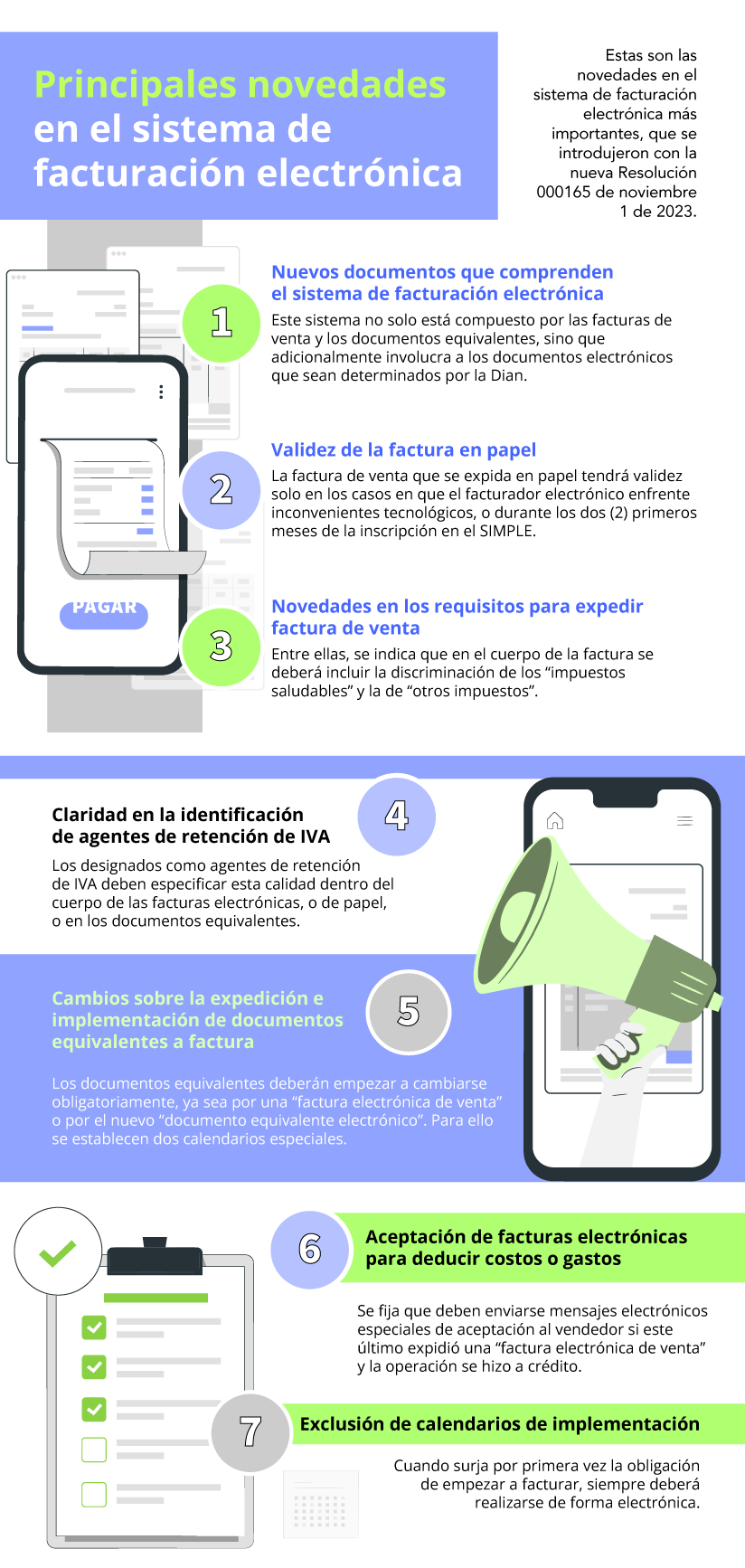

2.3.2. Nuevos documentos que comprenden el sistema de facturación electrónica

En el artículo 2 de la Resolución 000165 de noviembre 1 de 2023 se destaca que el sistema de facturación electrónica administrado por la Dian no solo involucra a las facturas de venta y a los documentos equivalentes, sino que adicionalmente involucrará a los documentos electrónicos que sean determinados por la Dian.

2.3.3. Validez de la factura en papel

En el artículo 3 de la Resolución 000165 de noviembre 1 de 2023 esta vez se incluyó un nuevo inciso para definir que la factura de venta que se expida en papel tendrá validez solo en los casos en que el facturador electrónico enfrente inconvenientes tecnológicos, o cuando los inscritos en el SIMPLE (que no habían pertenecido antes a otro régimen y no estaban obligados a facturar) se acojan a lo indicado en el parágrafo del artículo 915 del ET, norma que les da hasta dos meses después de su inscripción en el régimen simple para que empiecen a facturar electrónicamente.

[end_member_content]

|

Permiso de los inscritos en el SIMPLE para expedir facturas en papel al inscribirse en el RUT

¿Cuál es la instrucción especial que se establece en el artículo 3 de la Resolución Dian 000165 de noviembre 1 de 2023 sobre el permiso que tienen los inscritos en el SIMPLE para poder expedir facturas en papel durante los dos meses siguientes a su inscripción en el RUT? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

2.3.3.1. Expedición de facturas de venta en papel durante los dos primeros meses de operaciones

Entre las múltiples novedades que se introdujeron con la expedición de la nueva Resolución Dian 000165 de noviembre 1 de 2023 (la cual derogó la anterior Resolución 00042 de mayo de 2020 y volvió a reexpedir la reglamentación más importante sobre los procesos de expedición de facturas de venta y documentos equivalentes a factura de venta), es importante destacar lo que en dicha norma se dispuso en relación con la autorización que tendrán algunos vendedores para expedir facturas de venta en papel durante sus dos primeros meses de operación.

En efecto, antes de la expedición de la nueva Resolución 000165 de 2023 existían dos normas diferentes, con las cuales se indicaba que todos los vendedores, sin importar si pertenecían al régimen ordinario del impuesto de renta, o al régimen especial, o al régimen simple, etc., siempre quedaban autorizados para expedir factura de venta en papel durante sus dos primeros meses de operación. Esto implicaba que en la práctica contaban siempre con esos dos primeros meses para definir con cuál método llevarían a cabo su proceso de facturación electrónica (ya fuese con un software propio, o con el software gratuito de la Dian o con los servicios de un proveedor tecnológico autorizado) y para completar adicionalmente en el portal de la Dian los procesos de solicitud de autorización de numeración de facturación y el proceso de habilitación como facturador electrónico.

Dichas normas eran las que se hallaban contempladas en el numeral 3 del artículo 20 de la Resolución 000042 de mayo de 2020 (aplicable a todo tipo de vendedor sin ninguna distinción) y el parágrafo del artículo 915 del ET (aplicable de forma especial a los contribuyentes del régimen simple).

En la primera de tales normas se disponía lo siguiente:

Resolución 042 mayo de 2020, artículo 20. Calendario de implementación de la factura electrónica de venta. Los sujetos obligados a expedir factura electrónica de venta conforme lo indican los artículos 6 y 8, de esta resolución, deberán cumplir con la obligación de expedir factura electrónica de venta, teniendo en cuenta los siguientes calendarios de implementación:

1 (…)

2 (…)

3. Calendario de implementación Permanente

Grupo Fecha de inicio de registro y habilitación en el servicio informático electrónico de validación previa de factura electrónica de venta (dd/mm/aaaa) Fecha máxima para iniciar a expedir factura electrónica de venta (dd/mm/aaaa) Otros sujetos 1 Para el inicio de registro y el procedimiento de habilitación en el servicio informático de factura electrónica de venta y la fecha máxima para iniciar a expedir factura electrónica de venta, cuentan con un plazo de dos (2) meses, a partir de la fecha en que se adquiera la obligación como sujetos obligados a expedir factura de venta y/o documento equivalente.

Los nuevos sujetos que adquieran la obligación de expedir factura electrónica de venta, con posterioridad a la entrada en vigencia de esta resolución.

Y en la segunda se disponía lo siguiente:

Artículo 915 del ET. Los contribuyentes que opten por el impuesto unificado bajo el régimen simple de tributación –SIMPLE–, deberán adoptar el sistema de factura electrónica dentro de los dos (2) meses siguientes a su inscripción en el registro único tributario –RUT–. Los demás contribuyentes cumplirán su obligación en los plazos establecidos en las normas generales sobre factura electrónica.

Luego de la expedición de la Resolución 000165 de noviembre de 2023, la Dian ya no volvió a incluir el texto que antes figuraba en el numeral 3 del artículo 20 de la Resolución 000042 de 2020. Adicionalmente, en el artículo 3 de la Resolución 000165 de 2023 se dispuso lo siguiente (el subrayado es nuestro):

Artículo 3. Factura de venta. De conformidad con el artículo 616-1 del Estatuto Tributario y el artículo 1.6.1.4.5. del Decreto 1625 de 2016, Único Reglamentario en Materia Tributaria, la factura de venta comprende la factura electrónica de venta con validación previa a su expedición y la factura de venta de talonario o de papel.

Para el caso de la factura de venta de talonario o de papel, el sujeto obligado deberá conservar copia física o electrónica de la misma; las copias de las facturas son idóneas para todos los efectos tributarios y contables contemplados en las leyes pertinentes.

La factura de talonario o de papel tendrá validez en los casos en que el sujeto obligado a facturar electrónicamente presente inconvenientes tecnológicos que le imposibiliten facturar en este sentido, así como en los casos de los contribuyentes pertenecientes al régimen simple de tributación –SIMPLE– que contempla el parágrafo del artículo 915 del Estatuto Tributario, siempre que no estuviesen obligados a facturar electrónicamente desde antes de optar por el impuesto unificado bajo el referido régimen.

La factura electrónica sin validación previa solo tendrá validez cuando a la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales –Dian– presente inconvenientes tecnológicos que imposibiliten la validación previa, de conformidad con lo previsto en el inciso 7 del artículo 616-1 del Estatuto Tributario.

Por tanto, a raíz de lo dispuesto en la norma anterior, se puede concluir los siguiente:

a. Los vendedores que no pertenezcan al régimen simple quedan obligados a expedir factura de venta en forma electrónica desde el comienzo de sus operaciones y solo quedan facultados para expedir factura de venta en papel cuando enfrenten inconvenientes tecnológicos con su sistema de facturación (ver también los artículos 10 y 37 de la Resolución 000165 de noviembre de 2023).

b. Los vendedores que pertenezcan al régimen simple podrán expedir facturas de venta en papel durante sus primeros dos meses de operaciones (siempre y cuando suceda que no hayan estado obligados a facturar anteriormente por haber pertenecido primero al régimen ordinario y luego haber decidido optar por el régimen simple). Además, también podrán expedir dichas facturas de venta en papel cuando enfrenten inconvenientes tecnológicos.

2.3.4. Nuevos sujetos no obligados a expedir factura de venta

En el artículo 8 de la Resolución 000165 de 2023, y para guardar armonía con lo dispuesto en la nueva versión del artículo 1.6.1.4.3 del DUT 1625 de 2016, luego de ser modificado con el artículo 2 del Decreto 442 de marzo de 2023, esta vez se indica expresamente que entre los no obligados a facturar también se incluirán a las juntas de acción comunal, siempre y cuando no requieran solicitar devolución y/o compensación de saldos a favor en IVA.

2.3.5. Novedades en los requisitos para expedir factura de venta

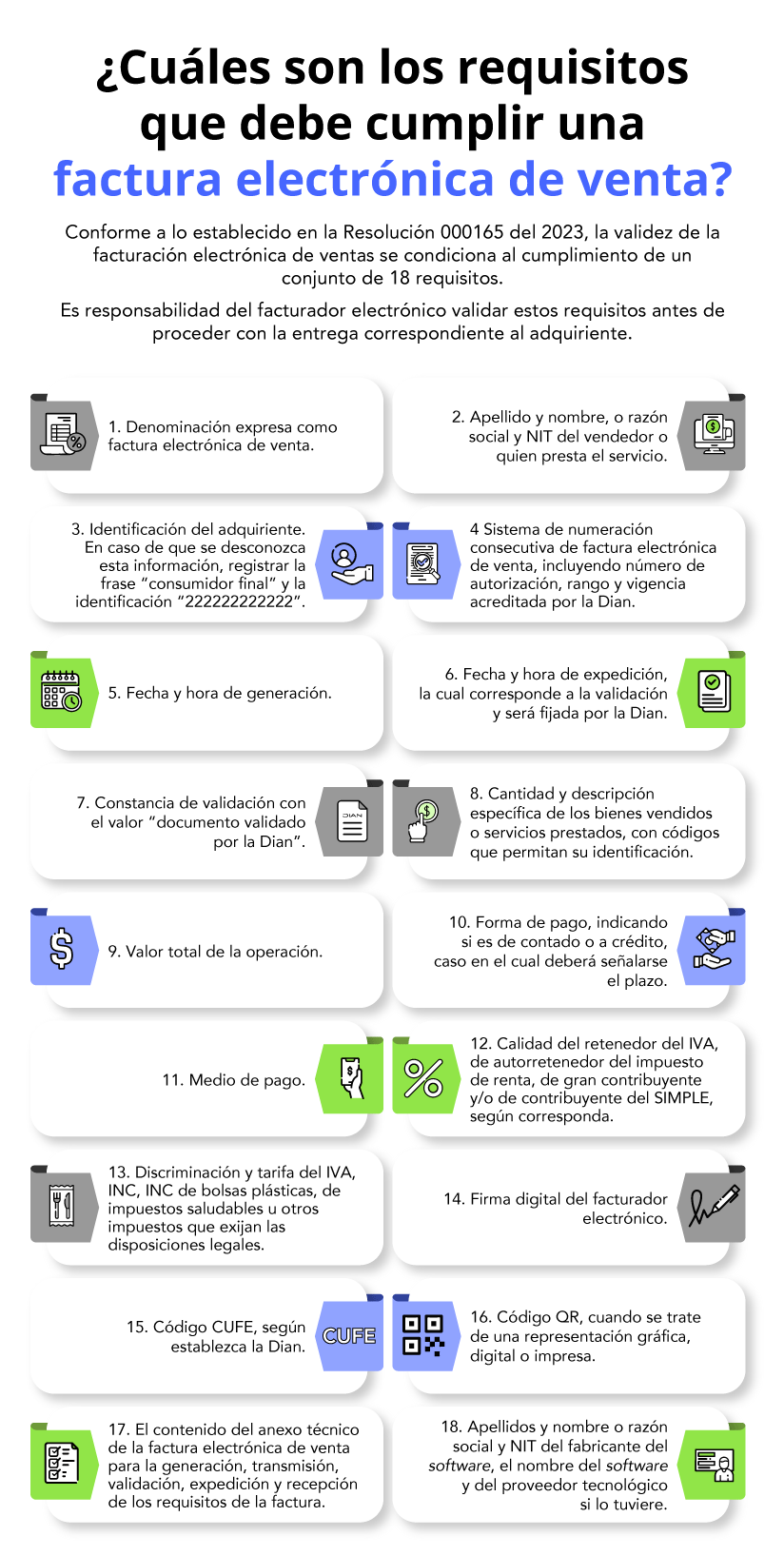

En el texto del artículo 11 de la Resolución 000165 de 2023, el cual contiene los requisitos que debe cumplir la factura electrónica de venta, se detectan las siguientes novedades:

- En su numeral 6 se indica que el proceso de “expedición” de la factura electrónica no solo consiste en lograr su validación previa, pues dicho proceso solo se entenderá cumplido cuando sea entregada de forma física o electrónica al comprador (ver el inciso sexto del artículo 616-1 del ET).

- En el numeral 8 se eliminaron las instrucciones sobre la inclusión de la expresión “Bien cubierto” en la factura electrónica. Anteriormente, esta indicación era necesaria solo en las ventas durante los antiguos “días sin IVA”, referidos en los artículos 22 a 25 de la Ley 2010 de 2019 (es relevante recordar que estas disposiciones de la Ley 2010 de 2019 fueron sustituidas por los artículos 37 a 39 de la Ley 2155 de septiembre de 2021, aunque estas últimas quedaron derogadas con el artículo 96 de la Ley 2277 de diciembre de 2022).

- En su numeral 13 esta vez se indica que en el cuerpo de la factura electrónica no solo se deberá incluir la discriminación del IVA, o el INC, o el INC de bolsas plásticas, sino también la discriminación de los “impuestos saludables” y la de “otros impuestos” que sean exigibles por disposiciones legales.

En la siguiente infografía presentamos de manera práctica los requisitos que debe cumplir una factura electrónica de venta:

|

Novedades en los requisitos que debe cumplir una factura de venta

En el video a continuación el Dr. Diego Guevara responde la siguiente inquietud: ¿cuáles son las tres novedades que se detectan dentro del texto del artículo 11 de la Resolución 165 de noviembre de 2023 en relación con los requisitos que debe cumplir una factura de venta? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

[member_content type="platino,basica,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

2.3.6. Novedades en los requisitos para la factura de venta de talonario o de papel

En el texto del artículo 12 de la Resolución 000165 de 2023, que contiene los requisitos que debe cumplir la factura de venta en papel o por computador (la cual se expide en los días de contingencia del facturador electrónico, o también durante los primeros dos meses siguientes a la inscripción en el RUT de quienes optan por el régimen simple), esta vez se detectan las siguientes novedades:

- En el último inciso del numeral 3 se incluyó la instrucción de que el dato sobre “la dirección de entrega del bien y/o prestación del servicio” (dato que solo se exige si la venta se hizo fuera de la sede del vendedor y adicionalmente el comprador no quiso dar sus datos de identificación), no será obligatorio si el bien o servicio se entrega en el exterior.

- En su numeral 6 se eliminaron las instrucciones acerca de incluir en la factura de venta en papel la expresión “Bien cubierto”, la cual solo se necesitaba incluir en las ventas de lo que fueron en el pasado los famosos “días sin IVA” a que se referían los artículos 22 a 25 de la Ley 2010 de 2019.

- En el numeral 7 cometieron el error de replicar el texto de lo que es el numeral 9 del artículo 11 y, por tanto, en la última frase se lee “sumatoria de los ítems que componen la factura electrónica de venta”, cuando en realidad se tenía que decir: “sumatoria de los ítems que componen la factura de venta en papel”.

- En su numeral 11 se indica que en el cuerpo de la factura de venta en papel no solo se deberá incluir la discriminación del IVA, INC, o el INC de bolsas plásticas, sino también la discriminación de los “impuestos saludables” y la de “otros impuestos” que sean exigibles por disposiciones legales.

2.3.7. Claridad en la identificación de agentes de retención de IVA

En el texto del artículo 13 de la Resolución 000165 de 2023 se incluyó el texto que antes se ubicaba en el artículo 17 de la Resolución 000042 de 2020. Sin embargo, la novedad radica en la indicación de que todos aquellos designados como agentes de retención de IVA en los numerales 1 al 9 del artículo 437-2 del ET deben especificar esta calidad dentro del cuerpo de las facturas electrónicas, o de papel, o en los documentos equivalentes.

Esta obligación, anteriormente limitada a los numerales 1, 2 y 7 del artículo 437-2, también se extiende a la emisión de notas débito o crédito que afecten a las facturas electrónicas. Además, se entiende que esta nueva exigencia empieza a aplicar de forma inmediata (ver artículos 68 al 70 de la Resolución 000165 de 2023).

2.3.8. Cambios sobre la expedición e implementación de documentos equivalentes a factura

El artículo 15 de la Resolución 000165 de noviembre 1 de 2023 aborda los 12 documentos equivalentes a factura actualmente autorizados (como tiquetes POS, extractos bancarios, peajes, boletas de transporte aéreo o terrestre, boletas de cine, entre otros); sin embargo, se observa un cambio significativo en la presentación.

A diferencia del artículo 13 de la anterior Resolución 000042 de 2020, no se detalla cada tipo individualmente. En su lugar, se establece que estos documentos equivalentes serán aquellos expresamente mencionados en el artículo 1.6.1.4.6 del DUT 1625 de 2016, el cual fue modificado por el artículo 5 del Decreto 442 de marzo de 2023.

Al respecto, es necesario destacar que en el parágrafo 2 del artículo 616-1 del ET se indica que solo el tiquete POS es el que no puede ser utilizado por el comprador como soporte de sus costos y gastos que pretenda deducir en sus declaraciones de renta (o como soporte del IVA que pretenda tomarse como descontable) y que, por tanto, el comprador que así lo necesite deberá pedir al vendedor que le cambie el tiquete POS por una factura electrónica de venta.

En consecuencia, los otros 11 documentos equivalentes que se mencionan en el artículo 1.6.1.4.6 del DUT 1625 de 2016 sí sirven como soporte deducible de costos y gastos, o como soporte del IVA descontable, y sin necesidad de pedirle al vendedor que cambie dichos documentos equivalentes por una factura electrónica de venta.

No obstante, para dar aplicación a lo dispuesto en el numeral 13 del artículo 1.6.1.4.6 del DUT 1625 de 2016, la Dian dispuso, a través de los artículos 16 a 24, 60 a 62 y 68 a 70 de la Resolución 000165 de 2023, los siguientes cambios:

- Quienes actualmente han optado por expedir alguno de los 12 documentos equivalentes mencionados en el artículo 1.6.1.4.6 del DUT 1625 de 2016, los podrán seguir expidiendo en papel, y con los requisitos que mencionaba el artículo 13 de la Resolución 000042 de mayo de 2020, pero solo hasta cuando empiecen a cumplirse los calendarios especiales mencionados en el artículo 23 de la Resolución 000165 de noviembre de 2023, los cuales se indican que la gran mayoría de dichos documentos equivalentes deberán empezar a cambiarse obligatoriamente, ya sea por una “factura electrónica de venta” o por el nuevo “documento equivalente electrónico” (ver artículo 16 de la Resolución 000165 de 2023 y tener en cuenta el parágrafo del artículo 20 de la misma resolución, el cual indica, por ejemplo, que los operadores de juegos de suerte y azar, o los que cobran entradas a espectáculos públicos, pueden quedar exonerados de hacer esta tarea solamente si cumplen con reportar sus operaciones a alguna otra entidad estatal, como sería Coljuegos).

- Si se opta por expedir el “documento equivalente electrónico” en lugar de una “factura electrónica”, en tal caso el calendario establecido en el artículo 23 de la Resolución 000165 de 2023 indica que habrá dos calendarios especiales, pues entre el 3 de febrero y el 1 de abril de 2024 se cumplirá el plazo para expedir el “documento equivalente electrónico tiquete de máquina registradora POS” y entre el 1 de mayo y el 1 de agosto de 2024 se cumplirán los plazos para expedir los otros documentos, los cuales simplemente se llamarán “documentos equivalentes electrónicos” (ver el artículo 19 de la Resolución 000165 de 2023).

- Ambos tipos de “documentos equivalentes electrónicos” se podrán llegar a anular o a ajustar con las nuevas “notas de ajuste del documento equivalente electrónico” mencionadas en el artículo 22 de la Resolución 000165 de 2023, y todos los documentos equivalentes electrónicos al igual que sus notas de ajuste siempre estarán acompañadas de un código CUDE (ver el artículo 30 de la Resolución 000165 de noviembre de 2023).

En todo caso, mientras llegan las fechas antes comentadas, es necesario que en el documento equivalente que se siga expidiendo en papel se empiece a cumplir desde noviembre 1 de 2023 la tarea de incluir y discriminar, cuando aplique, los nuevos “impuestos saludables” creados con el artículo 54 de la Ley 2277 de 2022 (ver el artículo 62 de la Resolución 000165 de 2023). - Debe recordarse que solo en el caso del tiquete POS es cuando se exige que la numeración esté previamente autorizada por la Dian (ver el numeral 4 del artículo 19, y el artículo 42, ambos en la Resolución 000165 de 2023). Por tanto, si sucede que para cuando lleguen las fechas antes mencionadas aún se tienen rangos de numeración autorizados que siguen sin usarse, en tal caso se hará necesario inhabilitar primero dichos números sobrantes y volver a solicitar una nueva autorización de numeración de facturación electrónica (ver el artículo 67 de la Resolución 000165 de 2023).

- Ambos tipos de documentos equivalentes electrónicos se tendrán que expedir con los nuevos requisitos generales y/o especiales que se mencionan en los artículos 19 y 20 de la Resolución 000165 de 2023; para ello se deberán seguir las instrucciones del “Anexo técnico del documento equivalente electrónico versión 1.0” que se incluyó en la parte final de la Resolución 000165 de 2023 (ver las páginas 1 a la 1531 de dicha sección de anexos).

Al respecto, si se analizan, por ejemplo, los nuevos requisitos especiales que se pedirán a quienes expidan un “documento equivalente electrónico” por el cobro de un peaje, en esta ocasión dicho documento deberá incluir los datos sobre la “categoría a la cual pertenece el vehículo”. - Cuando el tiquete POS, que actualmente se expide en papel, se llegue a convertir en un “documento equivalente electrónico tiquete de máquina registradora POS”, dicho documento electrónico sí podrá usarse como soporte fiscal para deducir costos o gastos o para tomar valores por IVA descontable, pero siempre y cuando queden incluidos los datos completos del adquirente (ver el artículo 16 de la Resolución 000165 de 2023).

- Cualquiera de los dos “documentos equivalentes electrónicos” se deberán generar con algún software propio adquirido o desarrollado por el obligado a expedirlos, pero no se podrán generar con el software gratuito de la Dian, ni mediante los servicios de los proveedores tecnológicos, ya que estos últimos solo están facultados para ayudar a generar “facturas electrónicas” (ver el artículo 616-4 del ET y el artículo 28 de la Resolución 000165 de noviembre 1 de 2023).

[end_member_content]

|

Expedición de los documentos equivalentes a factura electrónica según la Resolución 165 de 2023

¿Cuáles son las nuevas instrucciones que contienen los artículos 16 al 24, 60 al 62 y 68 al 70 de la Resolución 165 de noviembre de 2023 sobre la expedición de los documentos equivalentes a factura electrónica? A continuación, el Dr. Diego Guevara te explicará dichas novedades: El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

|

Cambios normativos de la Resolución 000165 sobre documentos equivalentes a factura electrónica ¿Cuáles son las nuevas instrucciones que contienen los artículos 16 a 24, 60 a 62 y 68 a 70 de la Resolución 000165 de noviembre de 2023 sobre la expedición de los documentos equivalentes a factura electrónica? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

2.3.9. Claridad frente a la utilización de las facturas por servicios públicos domiciliarios

En el texto del artículo 25 de la Resolución 000165 de noviembre 1 de 2023 se deja en claro que las facturas por servicios públicos domiciliarios sí podrán seguir siendo utilizadas, ya sea por el “suscriptor” o por el “usuario” del inmueble para soportar los costos y gastos que pretendan tomarse como deducibles, o para soportar el IVA que pretendan tomarse como descontable en las declaraciones del IVA.

Dicha aclaración era muy necesaria, pues sucede que el Decreto 442 de marzo 29 de 2023 terminó eliminando del DUT 1625 de 2016 la norma que en el pasado había creado con el artículo 4 del Decreto 3050 de 1997, pero que luego fue retomada con el Decreto 358 de marzo de 2020, que figuraba en el parágrafo 1 del artículo 1.6.1.4.8 del DUT 1625 de 2016, el cual establecía que los arrendatarios de los inmuebles sí podían deducir el costo o gasto por servicios públicos domiciliarios sin importar que la factura siguiera llegando a nombre del arrendador (disposición que en el pasado también se repetía en el artículo 14 de la Resolución 0042 de mayo de 2020).

|

Deducción de valores por concepto de servicios públicos domiciliarios

¿Cuál es la instrucción que se incluyó en el artículo 25 de la Resolución 165 de noviembre de 2023 sobre la forma en que se podrán seguir deduciendo los valores por concepto de servicios públicos domiciliarios? Veamos la respuesta dada por el Dr. Diego Guevara. El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

[member_content type="platino,basica,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

2.3.10. Nuevo inciso sobre aceptación de facturas electrónicas para deducir costos o gastos

En el artículo 27 de la Resolución 000165 de 2023 se retoma lo que era el texto del artículo 16 de la Resolución 000042 de mayo de 2020. Este artículo regula la norma del artículo 771-2 del ET, que exige que los costos y gastos deducibles en el impuesto de renta, al igual que los valores por IVA considerados como descontables en las declaraciones de IVA, estén soportados en facturas de venta o en documentos equivalentes a esta.

No obstante, se incorpora un nuevo inciso en donde se hace referencia a lo dispuesto en el artículo 616-1 del ET y la Resolución Dian 0085 de abril 8 de 2022 acerca de la necesidad adicional de enviar mensajes electrónicos especiales de aceptación al vendedor si este último expidió una “factura electrónica de venta” y la operación de venta de bienes o servicios se hizo a crédito.

2.3.11. Exclusión de calendarios de implementación de facturación electrónica

La Resolución 000165 de noviembre de 2023 excluye los contenidos de los antiguos artículos 19 y 20 de la Resolución 000042 de mayo 5 de 2020. Estos artículos ofrecían directrices especiales para los días de “ventas sin IVA” de la Ley 2010 de 2019 y los calendarios transitorios aplicados a lo largo de 2020 para implementar las facturas electrónicas de venta.

Recordemos que el artículo 20 de la Resolución 0000042 de 2020 contenía un “calendario permanente” relacionado con la obligación de emitir facturas electrónicas de venta. Dicho calendario establecía que, al asumir por primera vez la responsabilidad de expedir facturas de venta (por ejemplo, al constituir una sociedad o al realizar la primera venta de bienes o servicios), se otorgaba un período de hasta dos (2) meses para cumplir con los procesos de habilitación necesarios para convertirse en facturador electrónico. Durante este lapso se permitía la emisión de facturas de venta en papel.

Por tanto, si dicho “calendario permanente” fue eliminado y ya no figura en el texto de la Resolución 000165 de noviembre 1 de 2023, se diría que los contribuyentes ya no contarán con ese plazo especial de dos meses y, por consiguiente, cuando surja por primera vez la obligación de empezar a facturar, siempre deberá realizarse de forma electrónica.

2.3.12. Proceso de habilitación de facturación electrónica

En el artículo 28 de la Resolución 000165 de 2023 se recopila la información que antes estaba contenida en el artículo 22 de la Resolución 000042 de mayo de 2020 relacionada con el proceso de “habilitación” que deben cumplir en el portal de la Dian quienes pretendan expedir las facturas electrónicas de venta o los documentos equivalentes electrónicos.

No obstante, se introducen dos nuevos párrafos que aclaran aspectos adicionales. En primer lugar, se establece que el software gratuito proporcionado por la Dian no puede ser empleado para obtener la habilitación necesaria para la emisión de “documentos equivalentes electrónicos”. Segundo, se subraya que aquellos que utilicen los servicios de un “proveedor tecnológico autorizado” deberán repetir el proceso de habilitación en el caso de que su primer proveedor tecnológico desaparezca debido a una fusión o escisión con otro proveedor tecnológico.

[end_member_content]

|

Solicitud de habilitación por parte de obligados a expedir factura de venta o documento equivalente

A continuación, el Dr. Diego Guevara responde la siguiente pregunta: ¿cuál es la nueva instrucción que se detecta en el texto del artículo 28 de la Resolución 165 de noviembre de 2023 acerca del proceso de solicitud de habilitación que deben agotar en el portal de la Dian quienes estén obligados a expedir factura de venta o documento equivalente? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

2.3.13. Códigos CUFE y CUDE en la facturación electrónica

En el artículo 30 de la Resolución 000165 de noviembre 1 de 2023 se recopila la información que antes estaba contenida en el artículo 24 de la Resolución 0042 de mayo de 2020 relacionada con la instrucción de que las facturas electrónicas y las notas débito o crédito siempre estarán acompañadas de un código CUFE (código único de factura electrónica) o con código CUDE (código único de documento electrónico).

Sin embargo, esta vez se indica adicionalmente que el código CUDE también figurará en el cuerpo de los documentos equivalentes electrónicos y en sus respectivas notas de ajuste.

2.3.14. Factura tipo 3: cambios en la reglamentación sobre inconvenientes tecnológicos

En el numeral 1.1.2 del artículo 37 de la Resolución 000165 de 2023 se indica que cuando el obligado a expedir una factura electrónica de venta llegue a tener un inconveniente tecnológico y, por tanto, se vea obligado a expedir transitoriamente las facturas en papel mencionadas en el artículo 12 de la misma resolución, en tal caso, dentro de las 48 horas siguientes a la superación del inconveniente tecnológico deberá transmitir a la Dian los datos de dichas facturas utilizando un documento que ahora se denominará “factura tipo 3”.

Anteriormente, según lo indicaba el literal “b” del numeral 1 del artículo 31 de la Resolución 0000042 de mayo de 2020, dicho documento se denominaba “documento electrónico de transmisión”. Además, en el numeral 2.2 del mismo artículo 37 de la Resolución 000165 de noviembre 1 de 2023, ahora se indica que quienes expidan “documentos equivalentes electrónicos” también contarán con solo 48 horas después de haber superado sus inconvenientes tecnológicos para transmitir a la Dian los datos de los documentos equivalentes que hayan elaborado de forma física.

2.3.15. Uso ampliado del servicio gratuito para la facturación electrónica de la Dian

En el artículo 38 de la Resolución 000165 de noviembre 1 de 2023 se recopila la información que antes estaba contenida en el artículo 32 de la Resolución 0000042 de mayo de 2020, relacionado con la posibilidad que todos los obligados a facturar tienen de optar por el servicio gratuito de facturación electrónica de la Dian para elaborar las facturas electrónicas y sus notas débito o crédito.

En este sentido, es menester señalar que se introducen dos incisos adicionales que amplían el alcance de este servicio gratuito. Estos incisos especifican que tanto personas naturales como jurídicas que no tengan la obligación de facturar, pero requieran enviar a los vendedores mensajes electrónicos de aceptación y recepción de bienes y servicios, según lo establecido en el artículo 34 de la Resolución 000085 de abril de 2022, también pueden hacer uso de dicho servicio gratuito.

En esos mismos incisos se indica, de igual manera, que el servicio gratuito de facturación electrónica también podrá ser utilizado para la generación de los documentos de nómina electrónica (ver la Resolución 000013 de febrero de 2021) o el documento soporte en compras a los no obligados a facturar (ver la Resolución 000164 de diciembre de 2021).

|

Nuevos usos del software gratuito de la Dian

¿Cuáles son las novedades que se detectan en el artículo 38 de la Resolución 165 de noviembre de 2023 sobre los nuevos usos que se le puede dar al software de facturación gratuito de la Dian? Encuentra la respuesta a continuación: El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

[member_content type="platino,basica,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

2.3.16. Falta de especificaciones para software de tiquetes POS

En el texto de la Resolución 000165 de noviembre 1 de 2023 ya no se incluye lo que fue el texto del artículo 36 de la Resolución 000042 de mayo de 2020, el cual definía las características básicas que debía cumplir el software con el cual se expidieran los tiquetes POS.

Al respecto, desde Actualícese opinamos que si los tiquetes POS sí se tendrán que seguir generando en papel al menos durante los días en que se presenten inconvenientes tecnológicos, en tal caso dicha norma se debería haber incluido también en el texto de la Resolución 000165 de noviembre 1 de 2023.

2.3.17. Numeración consecutiva autorizada de las facturas electrónicas

En el artículo 43 de la Resolución 000165 de noviembre 1 de 2023 se recopila la información que antes estaba contenida en el artículo 39 de la Resolución 0000042 de mayo de 2020, relacionado con la “numeración consecutiva autorizada” que se debe incluir en el cuerpo de las facturas electrónicas, o las facturas de venta en papel, o los tiquetes POS, o en el documento soporte por compras a los no obligados a facturar.

Como novedad, se incluyó un nuevo inciso en el cual se indica que “en ningún caso la factura podrá tener distinta numeración del estrictamente objeto de autorización, ni anteponer ceros cuando no hagan parte del rango autorizado”.

2.3.18. Obligaciones especiales para litógrafos y tipógrafos

En el texto del artículo 53 de la Resolución 000165 de noviembre 1 de 2023 se recopila la información que antes estaba contenida en el artículo 59 de la Resolución 000042 de mayo de 2020, relacionada con algunas obligaciones especiales que se les exige a los tipógrafos y/o litógrafos que presten el servicio de elaborar facturas de venta en papel que serán utilizadas por las empresas en los días de contingencias.

Sin embargo, ya no se hace referencia a que dichas obligaciones se encuentran contenidas en el artículo 1.6.1.4.19 del DUT 1625 de 2016, pues dicho artículo tiene un nuevo contenido diferente luego de haber sido modificado con el artículo 10 del Decreto 442 de marzo de 2023. En consecuencia, la Dian tuvo que transcribir dentro del artículo 53 de la Resolución 000165 de 2023 el mismo texto que anteriormente se hallaba contenido en el artículo 1.6.1.4.19 del DUT 1625 de 2016 y que luego se repetía en el artículo 78 de la Resolución 000042 de mayo de 2020.

2.3.19. Instrucciones para proveedores tecnológicos que ceden sus contratos de prestación de servicios

En el artículo 56 de la Resolución 000165 del 1 de noviembre de 2023 se consolida la información previamente contenida en el artículo 52 de la Resolución 0000042 de mayo de 2020, que abordaba los procesos de habilitación y renovación específicos que los interesados en ofrecer servicios como “proveedores tecnológicos autorizados” debían gestionar ante la Dian.

Sin embargo, en esta ocasión se introduce un nuevo parágrafo 2 con instrucciones sobre cómo proceder cuando un proveedor tecnológico transfiere a otro los contratos de prestación de servicios que ya mantenía con sus clientes.

2.3.20. Normativa sobre la operación del Radian en la facturación electrónica

En el texto de la Resolución 000165 de noviembre 1 de 2023 ya no se incluyen los textos que anteriormente se encontraban en los artículos 57 al 67 relacionados con la operación del Radian, el cual es el subsistema administrado por la Dian que controla el registro y negociación de las facturas electrónicas de venta por operaciones a crédito que se conviertan en títulos valores negociables.

Al respecto, debe recordarse que dicho tema se encuentra actualmente regulado con lo dispuesto en la Resolución 00085 de abril de 2022.

2.3.21. Facturación electrónica en contratos de mandato, consorcios o uniones temporales

En el texto de la Resolución 000165 de noviembre 1 de 2023 ya no se incluyen los textos que anteriormente se encontraban en los artículos 74 al 77 relacionados con la forma de expedir factura electrónica por parte de los mandatarios en contratos de mandato, o por parte de los consorcios y uniones temporales, o por los exportadores, o por quienes operan dentro de zonas francas.

Tampoco se incluye lo que fue el texto del artículo 79 de la Resolución 00042 de mayo de 2020, relacionado con la advertencia sobre el cierre de los establecimientos de comercio a quienes incumplan los deberes de facturar, pues dicha norma era copiada de lo que aún se sigue leyendo en el texto del artículo 1.6.1.4.11 del DUT 1625 de 2016.

2.3.22. Factura electrónica de venta versión 1.9

Los artículos 60 a 62 de la Resolución 000165 de 2023 indican que a partir de febrero 1 de 2024 (es decir, 3 meses después de haberse expedido la Resolución) las facturas electrónicas de venta deberán expedirse conforme al nuevo anexo técnico versión 1.9 que acompaña a la resolución.

En todo caso, en el artículo 62 se incluyó un parágrafo 2, en el cual se lee:

La discriminación de los impuestos a las bebidas ultraprocesadas azucaradas y el impuesto a los productos comestibles ultraprocesadas industrialmente y/o con alto contenido de azúcares añadidos, sodios o grasas saturadas, podrá discriminarse conforme lo señala el numeral 13.2.2. -Tributos del anexo factura electrónica de venta versión 1.8. de la Resolución 00012 de 2021, hasta el 30 de noviembre de 2023. A partir del primero (1) de diciembre de 2023 la discriminación de este impuesto se deberá realizar en los términos que contempla el anexo técnico de factura electrónica de venta versión 1.9.

|

Facturación electrónica: comparativo de normas del DUT 1625 de 2016 afectadas con el Decreto 442 de 2023

Presentamos una versión comparativa del texto del artículo 616-1 del ET sobre facturación electrónica, antes y después de ser modificado con el artículo 13 de la Ley 2155 de 2021, y la versión comparativa de los 13 artículos del DUT 1625 de 2016 que resultaron afectados con el Decreto 442 de 2023. |

[end_member_content]