Tipos de sanciones del revisor fiscal

Las sanciones de las que puede ser objeto el revisor fiscal por el incumplimiento de sus obligaciones pueden ser de tipo administrativo, penal, civil o disciplinario.

A continuación, realizamos un repaso normativo de cada una de estas sanciones.

Las sanciones de las que puede ser objeto el revisor fiscal por el incumplimiento de sus obligaciones pueden ser de tipo administrativo, penal, civil o disciplinario.

A continuación, realizamos un repaso normativo de cada una de estas sanciones.

Los revisores fiscales que incumplan con sus funciones pueden ser objeto de sanciones de tipo administrativo, penal, civil o disciplinario, las cuales explicamos en este editorial.

Recuerda que este tema hace parte de nuestra Cartilla Práctica Inhabilidades y sanciones que aplican en la profesión contable, en la que se abordan todos los aspectos que debes tener para ejecutar tus encargos de conformidad con los requerimientos normativos.

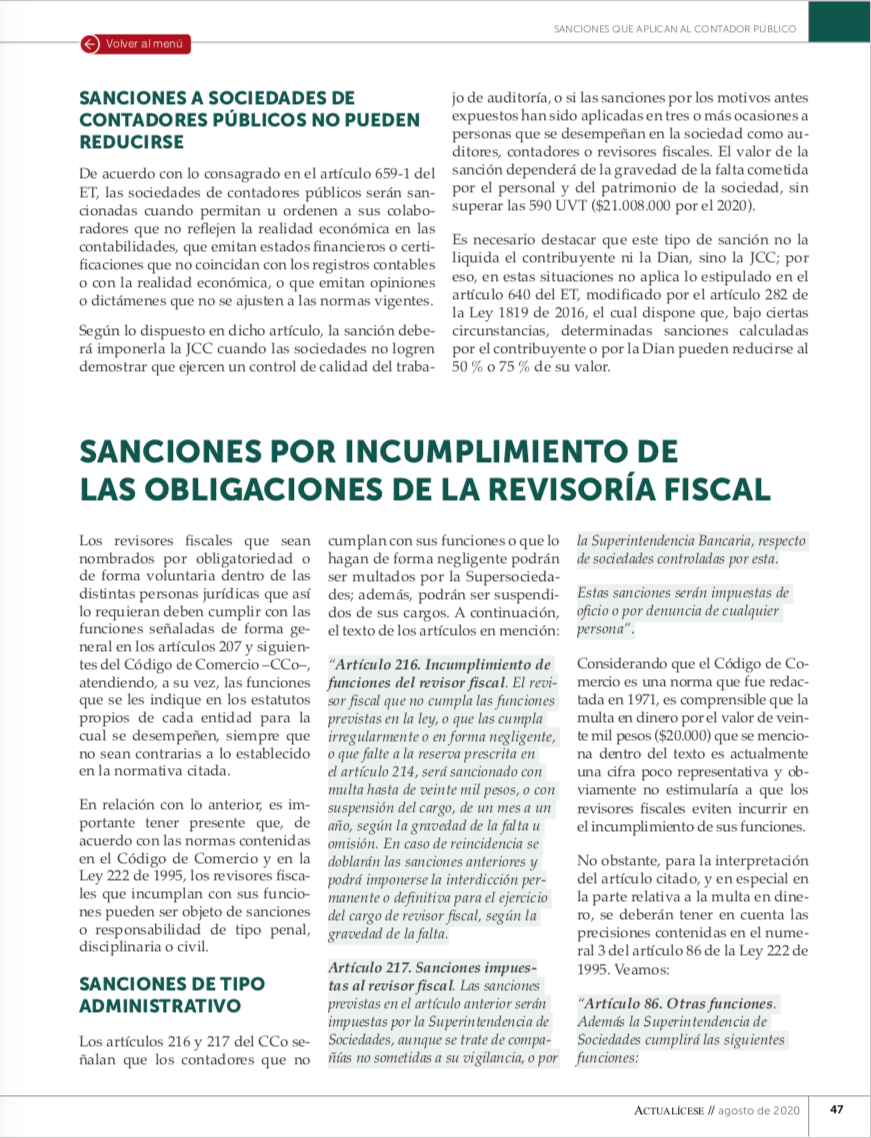

Sanciones de tipo administrativo

Según los artículos 216 y 217 del Código de Comercio –CCo–, los revisores fiscales que no cumplan con sus funciones o que lo hagan de forma negligente podrán ser objeto de las siguientes sanciones:

- Multa impuesta por la Superintendencia de Sociedades de hasta 4.833 UVT (200 salarios mínimos mensuales legales vigentes –smmlv–; ver artículos 86 de la Ley 222 de 1995 y 49 de la Ley 1955 de 2019).

- Suspensión de su cargo.

Sanciones de tipo penal

Las sanciones de tipo penal que pueden ser impuestas al revisor fiscal son las siguientes:

- Prisión de uno (1) a seis (6) años por suministrar certificados contrarios a la realidad, u ordenar, tolerar o encubrir falsedades en los estados financieros (ver artículo 43 de la Ley 222 de 1995).

- Sanciones del Código Penal relativas a falsedad de documentos privados por autorizar balances con inexactitudes graves (ver artículo 212 del CCo).

Sanciones de tipo civil

Los artículos 211 del CCo y 42 de la Ley 222 de 1995 señalan que el revisor fiscal debe responder por los perjuicios que cause a la sociedad, a los asociados o a terceros, y por la negligencia o dolo en el cumplimiento de sus funciones.

Sanciones disciplinarias

La Junta Central de Contadores –JCC– tiene la facultad de imponer sanciones a los contadores públicos por el incumplimiento de sus funciones, sanciones que pueden ir desde amonestaciones hasta la cancelación de la inscripción profesional.

El artículo 26 de la Ley 43 de 1990 señala que el revisor fiscal podría perder su tarjeta profesional por no denunciar los actos de corrupción que conozca en el ejercicio de su cargo, dentro del término de seis (6) meses a partir del momento en que conozca el hecho o tenga la obligación de conocerlo.

Además, la JCC podría suspender al contador hasta por un (1) año por desconocer las normas éticas, de auditoría o cualquier otra norma de la profesión (ver artículo 25 de la Ley 43 de 1990).

Sanciones por incumplimiento en obligaciones fiscales

El Estatuto Tributario también contiene algunas sanciones impuestas a los revisores fiscales cuando incumplan las obligaciones relacionadas con la presentación de declaraciones tributarias.

En la siguiente infografía se exponen dichas sanciones:

Recuerda que puedes profundizar en este tema consultando nuestra Cartilla Práctica Inhabilidades y sanciones que aplican en la profesión contable. ¡Consúltala aquí!

¡Eso no es todo!

Si además quieres consultar todas nuestras cartillas, revistas, libros e informes especiales en versión digital, solo debes ingresar a https://actualicese.com/publicaciones/.