| Artículo 235-2. Rentas exentas a partir del año gravable 2019. Sin perjuicio de las rentas exentas de las personas naturales de los artículos 126-1, 126-4, 206 y 206-1 del Estatuto Tributario y de las reconocidas en los convenios internacionales ratificados por Colombia, las únicas excepciones legales de que trata el artículo 26 del Estatuto Tributario son las siguientes:

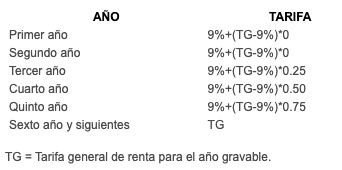

1. Incentivo tributario para empresas de economía naranja. Las rentas provenientes del desarrollo de industrias de valor agregado tecnológico y actividades creativas, por un término de cinco (5) años, siempre que se cumplan los siguientes requisitos:

a. Las sociedades deben tener su domicilio principal dentro del territorio colombiano, y su objeto social exclusivo debe ser el desarrollo de industrias de valor agregado tecnológico y/o actividades creativas.

b. Las sociedades deben ser constituidas e iniciar su actividad económica antes del 30 de junio de 2022.

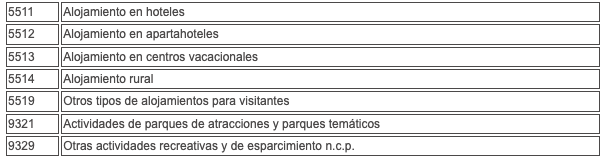

c. Las actividades que califican para este incentivo son las siguientes:

d. Las sociedades deben cumplir con los montos mínimos de empleo que defina el Gobierno nacional, que en ningún caso puede ser inferior a tres (3) empleados. Los empleos que se tienen en cuenta para la exención en renta son aquellos relacionados directamente con las industrias de valor agregado tecnológico y actividades creativas. Los administradores de la sociedad no califican como empleados para efectos de la presente exención en renta.

e. Las sociedades deben presentar su proyecto de inversión ante el Comité de Economía Naranja del Ministerio de Cultura, justificando su viabilidad financiera, conveniencia económica y calificación como actividad de economía naranja. El Ministerio debe emitir un acto de conformidad con el proyecto y confirmar el desarrollo de industrias de valor agregado tecnológico y actividades creativas.

f. Derogado

g. Los usuarios de zona franca podrán aplicar a los beneficios establecidos en este numeral, siempre y cuando cumplan con todos los requisitos señalados en este artículo para efectos de acceder a esta exención.

2. Incentivo tributario para el desarrollo del campo colombiano. Las rentas provenientes de inversiones que incrementen la productividad en el sector agropecuario, por un término de diez (10) años, contados inclusive, a partir del año en que el

Ministerio de Agricultura y Desarrollo Rural emita el acto de conformidad, siempre que cumplan los siguientes requisitos:

a. Las sociedades deben tener por objeto social alguna de las actividades que incrementan la productividad del sector agropecuario. Las actividades comprendidas son aquellas señaladas en la Clasificación Industrial Internacional Uniforme – CIIU, Sección A, división 01, división 02, división 03; Sección C, división 10 y división 11, adoptada en Colombia mediante Resolución de la Dirección de Impuestos y Aduanas Nacionales -DIAN

b. Las sociedades deben constituirse a partir de la entrada en vigencia de la Ley 1943 de 2018 e iniciar su actividad económica antes del 31 de diciembre de 2022.

c. Los beneficiarios de esta renta exenta deberán acreditar la contratación directa a través de contrato laboral de un mínimo de empleados con vocación de permanencia que desempeñen funciones relacionadas directamente con las actividades de que trata este artículo. El número mínimo de empleos requerido tendrá relación directa con los ingresos brutos obtenidos en el respectivo año gravable y, se requerirá de una inversión mínima en un periodo de seis (6) años en propiedad, planta y equipo. Lo anterior, de conformidad con la reglamentación que expida el Gobierno Nacional, dentro los parámetros fijados en la siguiente tabla:

Los anteriores requisitos deben cumplirse por los contribuyentes en todos los periodos gravables en los que se aplique el beneficio de renta exenta, quienes deben de estar inscritos en el Registro Único Tributario como contribuyentes del régimen general del impuesto sobre la renta.

El beneficio al que se refiere este artículo no será procedente cuando los trabajadores que se incorporen a los nuevos empleos directos generados, hayan laborado durante el año de su contratación y/o el año inmediatamente anterior a éste, en empresas con las cuales el contribuyente tenga vinculación económica o procedan de procesos de fusión o escisión que efectúe el contribuyente. Para acceder a la renta exenta de que trata este artículo, el contribuyente deberá acreditar que el mínimo de empleados directos requeridos, no ostentan la calidad de administradores de la respectiva sociedad ni son miembros, socios, accionistas, copartícipes, asociados, cooperados, comuneros o consorciados de la misma.

Para efectos de determinar la vocación de permanencia mínima de empleos, se deberá acreditar los empleos directos a 30 de junio del año en el cual está obligado a presentar la declaración objeto del beneficio establecido en este artículo, y poder demostrar que se han mantenido a 31 de diciembre del mismo año.

d. Las sociedades deben presentar su proyecto de inversión ante el Ministerio de Agricultura y Desarrollo Rural, justificando su viabilidad financiera y conveniencia económica, y el Ministerio debe emitir un acto de conformidad y confirmar que las inversiones incrementan la productividad del sector agropecuario antes del 31 de diciembre de 2022

e. Las sociedades deben cumplir con los montos mínimos de inversión en los términos que defina el Gobierno nacional, que en ningún caso puede ser inferior a mil quinientas (1.500) UVT y en un plazo máximo de seis (6) años gravables. En caso de que no se logre el monto de inversión se pierde el beneficio a partir del sexto año, inclusive.

f. El beneficio de renta exenta aquí contemplado, se aplicará incluso, en el esquema empresarial, de inversión, o de negocios, se vincule a entidades de economía solidaria cuyas actividades u objetivos tengan relación con el sector agropecuario, a las asociaciones de campesinos, o grupos individuales de estos.

3. Venta de energía eléctrica generada con base en energía eólica, biomasa o residuos agrícolas, solar, geotérmica o de los mares, según las definiciones de la Ley 1715 de 2014 y el Decreto 2755 de 2003, realizada únicamente por parte de empresas generadoras, por un término de quince (15) años, a partir del año 2017, siempre que se cumplan los siguientes requisitos:

a. Tramitar, obtener y vender certificados de emisión de bióxido de carbono de acuerdo con la reglamentación del Gobierno nacional.

b. Que al menos el 50% de los recursos obtenidos por la venta de dichos certificados sean invertidos en obras de beneficio social en la región donde opera el generador. La inversión que da derecho al beneficio será realizada de acuerdo con la proporción de afectación de cada municipio por la construcción y operación de la central generadora.

4. Las siguientes rentas asociadas a la vivienda de interés social y la vivienda de interés prioritario:

a. La utilidad en la enajenación de predios destinados al desarrollo de proyectos de vivienda de interés social y/o de vivienda de interés prioritario;

b. La utilidad en la primera enajenación de viviendas de interés social y/o de interés prioritario;

c. La utilidad en la enajenación de predios para el desarrollo de proyectos de renovación urbana;

d. Las rentas de que trata el artículo 16 de la Ley 546 de 1999, en los términos allí previstos;

e. Los rendimientos financieros provenientes de créditos para la adquisición de vivienda de interés social y/o de interés prioritario, sea con garantía hipotecaria o a través de leasing financiero, por un término de 5 años contados a partir de la fecha del pago de la primera cuota de amortización del crédito o del primer canon del leasing.

Para gozar de las exenciones de que tratan los literales a) y b) de este numeral, se requiere que:

i) La licencia de construcción establezca que el proyecto a ser desarrollado sea de vivienda de interés social y/o de interés prioritario.

ii) Los predios sean aportados a un patrimonio autónomo con objeto exclusivo de desarrollo del proyecto de vivienda de interés social y/o de interés prioritario;

iii) La totalidad del desarrollo del proyecto de vivienda de interés social y/o de interés prioritario se efectúe a través del patrimonio autónomo, y

iv) El plazo de la fiducia mercantil a través del cual se desarrolla el proyecto, no exceda de diez (10) años. El Gobierno nacional reglamentará la materia.

Los mismos requisitos establecidos en este literal serán aplicables cuando se pretenda acceder a la exención prevista por la enajenación de predios para proyectos de renovación urbana.

5. Aprovechamiento de nuevas plantaciones forestales, incluida la guadua, el caucho y el marañón según la calificación que para el efecto expida la corporación autónoma regional o la entidad competente.

En las mismas condiciones, gozarán de la exención los contribuyentes que a partir de la fecha de entrada en vigencia de la Ley 1943 de 2018 realicen inversiones en nuevos aserríos y plantas de procesamiento vinculados directamente al aprovechamiento a que se refiere este numeral.

También gozarán de la exención de que trata este numeral, los contribuyentes que, a la fecha de entrada en vigencia de la Ley 1943 de 2018, posean plantaciones de árboles maderables y árboles en producción de frutos, debidamente registrados ante la autoridad competente. La exención queda sujeta a la renovación técnica de los cultivos.

La exención de que trata el presente numeral estará vigente hasta el año gravable 2036, incluido.

6. La prestación del servicio de transporte fluvial con embarcaciones y planchones de bajo calado, por un término de quince (15) años a partir de la vigencia de la Ley 1943 de 2018.

7. Las rentas de que tratan los artículos 4° del Decreto 841 de 1998 y 135 de la Ley 100 de 1993.

8. El incentivo tributario a las creaciones literarias de la economía naranja, contenidas en el artículo 28 de la Ley 98 de 1993.

9. Los rendimientos generados por la reserva de estabilización que constituyen las entidades administradoras de fondos de pensiones y cesantías de acuerdo con el artículo 101 de la Ley 100 de 1993.

PARÁGRAFO 1. Las exenciones consagradas en el numeral 1 del presente artículo aplican exclusivamente a los contribuyentes que tengan ingresos brutos anuales inferiores a ochenta mil (80.000) UVT y se encuentren inscritos en el Registro Único Tributario como contribuyentes del régimen general del impuesto sobre la renta. Los anteriores requisitos deben cumplirse en todos los periodos gravables en los cuales se aplique el beneficio de renta exenta.

El presente parágrafo no aplica para aquellas sociedades cuyo objeto social principal sean actividades enmarcadas dentro de la Clasificación de Actividades Económicas CIIU 5911.

Parágrafo 2. Las entidades que tengan derecho a las exenciones a las que se refieren los numerales 1 y 2 del presente artículo estarán obligadas a realizar los aportes parafiscales y las cotizaciones de que tratan los artículos 202 y 204 de la Ley 100 de 1993 y las pertinentes de la Ley 1122 de 2007, el artículo 7 de la Ley 21 de 1982, los artículos 2° y 3° de la Ley 27 de 1974 y el artículo 1 ° de la Ley 89 de 1988, y de acuerdo con los requisitos y condiciones establecidos en las normas aplicables.

Parágrafo 3. Las rentas exentas por la venta de energía eléctrica generada con base en los recursos eólicos, biomasa o residuos agrícolas, solar, geotérmica o de los mares, de que trata el presente artículo, no podrán aplicarse concurrentemente con los beneficios establecidos en la Ley 1715 de 2014.

|

Artículo 235-2. Rentas exentas a partir del año gravable 2019 (modificado con art.96 de la Ley 2277 de 13 de diciembre de 2022). Sin perjuicio de las rentas exentas de las personas naturales de los artículos 126-1, 126-4, 206 y 206-1 del Estatuto Tributario y de las reconocidas en los convenios internacionales ratificados por Colombia, las únicas excepciones legales de que trata el artículo 26 del Estatuto Tributario son las siguientes:

1. Derogado

2. Derogado

3. Venta de energía eléctrica generada con base en energía eólica, biomasa o residuos agrícolas, solar, geotérmica o de los mares, según las definiciones de la Ley 1715 de 2014 y el Decreto 2755 de 2003, realizada únicamente por parte de empresas generadoras, por un término de quince (15) años, a partir del año 2017, siempre que se cumplan los siguientes requisitos:

a. Tramitar, obtener y vender certificados de emisión de bióxido de carbono de acuerdo con la reglamentación del Gobierno nacional.

b. Que al menos el 50% de los recursos obtenidos por la venta de dichos certificados sean invertidos en obras de beneficio social en la región donde opera el generador. La inversión que da derecho al beneficio será realizada de acuerdo con la proporción de afectación de cada municipio por la construcción y operación de la central generadora.

4. Las siguientes rentas asociadas a la vivienda de interés social y la vivienda de interés prioritario:

a. La utilidad en la enajenación de predios destinados al desarrollo de proyectos de vivienda de interés social y/o de vivienda de interés prioritario;

b. La utilidad en la primera enajenación de viviendas de interés social y/o de interés prioritario;

c. Derogado

d. Derogado

e. Los rendimientos financieros provenientes de créditos para la adquisición de vivienda de interés social y/o de interés prioritario, sea con garantía hipotecaria o a través de leasing financiero, por un término de 5 años contados a partir de la fecha del pago de la primera cuota de amortización del crédito o del primer canon del leasing.

Para gozar de las exenciones de que tratan los literales a) y b) de este numeral, se requiere que:

i) La licencia de construcción establezca que el proyecto a ser desarrollado sea de vivienda de interés social y/o de interés prioritario.

ii) Los predios sean aportados a un patrimonio autónomo con objeto exclusivo de desarrollo del proyecto de vivienda de interés social y/o de interés prioritario;

iii) La totalidad del desarrollo del proyecto de vivienda de interés social y/o de interés prioritario se efectúe a través del patrimonio autónomo, y

iv) El plazo de la fiducia mercantil a través del cual se desarrolla el proyecto, no exceda de diez (10) años. El Gobierno nacional reglamentará la materia.

Los mismos requisitos establecidos en este literal serán aplicables cuando se pretenda acceder a la exención prevista por la enajenación de predios para proyectos de renovación urbana.

5. Derogado

6. Derogado

7. Las rentas de que tratan los artículos 4° del Decreto 841 de 1998 y 135 de la Ley 100 de 1993.

8. El incentivo tributario a las creaciones literarias de la economía naranja, contenidas en el artículo 28 de la Ley 98 de 1993.

9. Los rendimientos generados por la reserva de estabilización que constituyen las entidades administradoras de fondos de pensiones y cesantías de acuerdo con el artículo 101 de la Ley 100 de 1993.

Parágrafo 1. Las exenciones consagradas en el numeral 1 del presente artículo aplican exclusivamente a los contribuyentes que tengan ingresos brutos anuales inferiores a ochenta mil (80.000) UVT y se encuentren inscritos en el Registro Único Tributario como contribuyentes del régimen general del impuesto sobre la renta. Los anteriores requisitos deben cumplirse en todos los periodos gravables en los cuales se aplique el beneficio de renta exenta.

El presente parágrafo no aplica para aquellas sociedades cuyo objeto social principal sean actividades enmarcadas dentro de la Clasificación de Actividades Económicas CIIU 5911.

Parágrafo 2. Las entidades que tengan derecho a las exenciones a las que se refieren los numerales 1 y 2 del presente artículo estarán obligadas a realizar los aportes parafiscales y las cotizaciones de que tratan los artículos 202 y 204 de la Ley 100 de 1993 y las pertinentes de la Ley 1122 de 2007, el artículo 7 de la Ley 21 de 1982, los artículos 2° y 3° de la Ley 27 de 1974 y el artículo 1 ° de la Ley 89 de 1988, y de acuerdo con los requisitos y condiciones establecidos en las normas aplicables.

Parágrafo 3. Las rentas exentas por la venta de energía eléctrica generada con base en los recursos eólicos, biomasa o residuos agrícolas, solar, geotérmica o de los mares, de que trata el presente artículo, no podrán aplicarse concurrentemente con los beneficios establecidos en la Ley 1715 de 2014.

|