Contabilización del impuesto de renta y complementario bajo Estándares Internacionales

De acuerdo con los Estándares Internacionales, el impuesto a las ganancias se reconoce en dos momentos diferentes: en el impuesto corriente y en el impuesto diferido.

En este editorial explicamos en qué consiste el tratamiento contable del impuesto de renta y complementario, y su provisión.

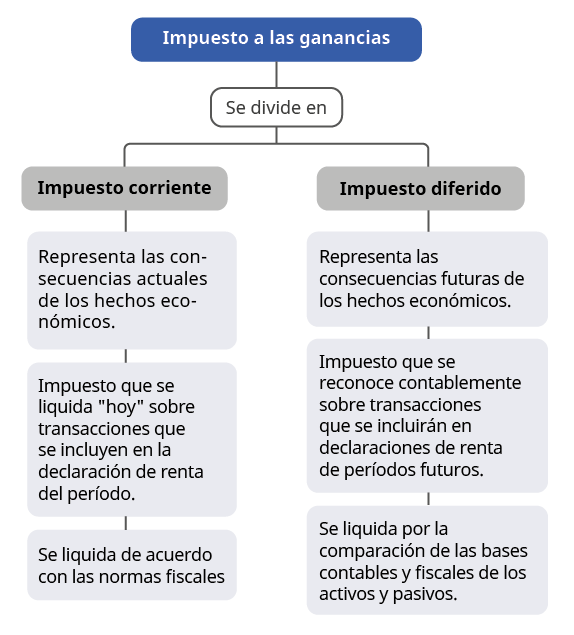

De acuerdo con los Estándares Internacionales, el impuesto a las ganancias se reconoce en dos momentos diferentes: en el impuesto corriente y en el impuesto diferido.

En este editorial explicamos en qué consiste el tratamiento contable del impuesto de renta y complementario, y su provisión.

De conformidad con el Estatuto Tributario nacional, el impuesto sobre la renta y su complementario de ganancias ocasionales constituye un único impuesto que grava los ingresos de un contribuyente en el año. Adicional a ello, este ingreso debe ser susceptible de producir incremento neto del patrimonio en el momento de su percepción.

La NIC 12 y la sección 29 del Estándar para Pymes exponen el tratamiento contable del impuesto de renta, llamado impuesto a las ganancias, en el cual se incluyen todos los impuestos, ya sean nacionales o extranjeros, relacionados con las ganancias sujetas a imposición.

De acuerdo con los Estándares Internacionales, el impuesto a las ganancias se reconoce en dos momentos diferentes:

Trataremos en este editorial el impuesto a las ganancias corriente, definido en el Estándar Internacional así:

Impuesto corriente: es la cantidad a pagar (recuperar) por el impuesto a las ganancias relativo a la ganancia (pérdida) fiscal del período.

Además:

El impuesto corriente, correspondiente al período presente y a los anteriores, debe ser reconocido como una obligación de pago en la medida en que no haya sido liquidado. Si la cantidad ya pagada, que corresponda al período presente y a los anteriores, excede el importe a pagar por esos períodos, el exceso debe ser reconocido como un activo.

De acuerdo con los Estándares Internacionales, al igual que con la normatividad local, el tratamiento contable del impuesto de renta será el de reconocer un gasto por el impuesto y su respectivo activo o pasivo.

| Concepto | Débito | Crédito |

| Gasto – Impuesto de renta y complementario | $1.250 | |

| Pasivo – Impuesto por pagar | $1.250 |

Ahora bien, previamente al reconocimiento definitivo del impuesto a pagar se debe realizar una provisión del impuesto de renta, cómo lo veremos a continuación.

Provisión del impuesto de renta

Al finalizar el cierre contable y fiscal se debe registrar la provisión del impuesto de renta, que consiste en una proyección de cuánto se deberá pagar o el saldo a favor obtenido del resultado del cálculo de la renta líquida que realice la entidad.

Dicha provisión deberá contabilizarse como un gasto en el estado de resultados contra un pasivo en el estado de situación financiera:

| Concepto | Débito | Crédito |

| Gasto – Impuesto de renta y complementario | $1.000 | |

| Pasivo – Provisión de impuesto de renta | $1.000 |

Lo anterior es así por cuanto al final del ejercicio la entidad ya tiene la obligación presente de pagar el impuesto generado sobre la renta líquida de ese período.

De no contabilizarse dicha provisión, se estaría dejando un gasto por fuera de los estados financieros que afectaría, entre otros factores, el monto de los dividendos que distribuirá la entidad a los socios.

Posteriormente a la contabilización de la estimación del impuesto de renta se deberán confrontar dichas proyecciones con el impuesto calculado.

Ajustes por provisión mayor al impuesto definitivo

Cuando la provisión se haya realizado por un valor mayor al impuesto definitivo, se deberá realizar un ajuste contabilizándose la diferencia como un ingreso:

| Concepto | Débito | Crédito |

| Pasivo – Provisión de impuesto de renta | $500 | |

| Ingreso – Recuperación de provisiones | $500 |

Ajustes por provisión menor al impuesto definitivo

En el caso contrario, cuando la provisión haya sido menor al impuesto definitivo se deberá contabilizar la diferencia en un gasto:

| Concepto | Débito | Crédito |

| Gasto – Impuesto de renta y complementario | $250 | |

| Pasivo – Provisión de impuesto de renta | $250 |

Reconocimiento del pago de la obligación

Para reconocer el impuesto definitivo, una vez realizados los ajustes pertinentes será necesario cancelar las cuentas de provisiones, puesto que se reconocerá el pago correspondiente al impuesto de renta y complementario.

Para ello deberán tenerse en cuenta, además, otros factores como los saldos a favor de periodos anteriores, los anticipos de renta realizados y las retenciones efectuadas que determinarán un saldo a pagar o un saldo a favor.

Conoce el tratamiento contable del pago de sanciones e intereses a la Dian de primera mano con nuestro conferencista Juan Fernando Mejía, consultor en Estándares Internacionales.

Material relacionado:

- [Respuestas] Contabilización del impuesto de renta en el estado de resultados

- [Análisis] Paso a paso para calcular el impuesto diferido

- [Análisis] Ganancias ocasionales en la declaración de renta de personas naturales