CAPÍTULO 3. LIQUIDACIÓN MENSUAL DE COSTOS A CARGO DEL EMPLEADOR

Al contratar a un trabajador mediante un contrato de trabajo, la ley exige al empleador no solo el pago del salario y el auxilio de transporte, sino también el cumplimiento de los aportes y provisiones de nómina, que se dividen en cuatro grupos principales:

-

Aportes a seguridad social.

-

Prestaciones sociales.

-

Aportes parafiscales.

-

Otras acreencias.

Además, el empleador tiene la obligación de otorgar y remunerar vacaciones de quince (15) días hábiles por cada año de servicio del trabajador, conforme al artículo 186 del CST.

3.1. APORTES AL SISTEMA DE SEGURIDAD SOCIAL

Entre las principales obligaciones del empleador se encuentra el realizar aportes al sistema de seguridad social, que incluyen salud, pensión, y riesgos laborales. Estos se liquidan con base en el ingreso base de cotización –IBC–.

El IBC es el monto de los ingresos mensuales que se toma como base para aplicar el porcentaje de aporte respectivo al momento de realizar la cotización al sistema de seguridad social. Este incluye el salario básico y todos los pagos que constituyan salario, según el artículo 127 del CST.

3.1.1. Salud

El aporte al sistema de salud equivale al 12,5 % del IBC, distribuido de la siguiente manera:

-

8,5 % a cargo del empleador.

-

4 % a cargo del trabajador.

Por ejemplo, para un trabajador con salario mínimo en 2025, la liquidación sería así:

| Salario mínimo | Aporte empleador (8,5 %) | Aporte trabajador (4 %) |

|---|---|---|

| $1.423.500 | $120.998 | $56.940 |

El empleador es responsable de realizar los aportes, asumiendo el porcentaje a su cargo y descontando del salario del trabajador el porcentaje correspondiente a este.

3.1.2. Pensión

El aporte a pensión corresponde al 16 % del IBC, distribuido así:

-

12 % a cargo del empleador.

-

4 % a cargo del trabajador.

Para un trabajador con salario mínimo en 2025, el cálculo sería:

| Salario mínimo | Aporte empleador (8,5 %) | Aporte trabajador (4 %) |

|---|---|---|

| $1.423.500 | $170.820 | $56.940 |

Para los trabajadores afiliados a quienes les aplique el nuevo sistema de pensiones, a partir del 1 de julio de 2025 el aporte a pensión sobre el salario mínimo se realizará únicamente en el componente de prima media (Colpensiones).

3.1.3. Riesgos laborales

El porcentaje de aporte al sistema de riesgos laborales se determina según el nivel de riesgo de la actividad económica del empleador o la actividad específica de cada centro de trabajo, como se muestra en la siguiente tabla:

|

Nivel de riesgo |

% de cotización |

Cotización mínima 2025 |

|---|---|---|

|

I |

0,522 % |

$7.431 |

|

II |

1,044 % |

$14.861 |

|

III |

2,436 % |

$34.676 |

|

IV |

4,350 % |

$61.922 |

|

V |

6,960 |

$99.076 |

El valor del aporte se calcula aplicando el porcentaje correspondiente al ingreso base de cotización –IBC– del trabajador; en el caso de un salario mínimo para 2025 de $1.423.500, este se traduce en las cotizaciones mínimas antes indicadas. Este aporte es responsabilidad exclusiva del empleador y no se descuenta del salario del trabajador.

La afiliación y el pago de este aporte son obligatorios y deben realizarse en una ARL. Si el trabajador no está afiliado, el empleador será responsable de cubrir todos los costos médicos e indemnizaciones en caso de un accidente o enfermedad laboral.

3.2. PRESTACIONES SOCIALES

Las prestaciones sociales son beneficios económicos adicionales al salario que recibe un trabajador por prestar sus servicios bajo un contrato laboral. Estas prestaciones, que son obligatorias e irrenunciables, incluyen la prima de servicios, las cesantías y los intereses sobre cesantías, y están a cargo del empleador.

3.2.1. Prima de servicios

La prima de servicios es una obligación del empleador que corresponde a treinta (30) días de salario por año laborado. Se paga en dos partes: la mitad el 30 de junio y la otra mitad a más tardar el 20 de diciembre (artículo 306 del CST). Todos los trabajadores dependientes tienen derecho a esta prestación.

El salario base para calcular la prima de servicios es el promedio devengado en los seis (6) meses anteriores a su causación. Se liquida por semestre laborado o proporcionalmente al tiempo trabajado, aplicando la fórmula:

(Salario + auxilio de transporte) × días laborados / 360

-

Para un trabajador que gana un salario mínimo en 2025 y trabaja 180 días:

($ 1.423.500 + $ 200.000) × 180 / 360 = $811.750

-

Por 30 días de trabajo:

($1.423.500 + $200.000) × 30 / 360 = $135.291

|

¿Cuáles son las consecuencias si no se paga la prima de servicios?

Alexander Coral, experto en temas laborales, expone las consecuencias de no pagar la prima de servicios. El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="887073"] [end_member_content] |

3.2.3. Cesantías

Las cesantías, reguladas por el artículo 249 del CST, corresponden a un salario mensual por cada año trabajado o proporcional al tiempo laborado. Su propósito es auxiliar al trabajador en períodos de desempleo, aunque también pueden usarse para vivienda o educación superior.

La liquidación de cesantías se realiza anualmente con base en el salario del período comprendido entre el 1 de enero y el 31 de diciembre, y deben consignarse en el fondo elegido por el trabajador a más tardar el 14 de febrero del año siguiente. Si el contrato termina antes de esa fecha, el empleador debe pagar las cesantías directamente en la liquidación laboral.

Fórmula de liquidación:

(Salario mensual + auxilio de transporte) × días trabajados / 360

Por ejemplo:

-

Por un año completo de trabajo en 2025 con salario mínimo:

$1.423.500 + $200.000) × 360 / 360 = $1.623.500

-

Por 30 días de trabajo:

$1.423.500 + $200.000) × 30 / 360 = $135.291

3.2.4. Intereses sobre cesantías

Los intereses sobre cesantías corresponden al 12 % anual, o proporcional sobre el saldo de cesantías, y deben pagarse a más tardar el 31 de enero del año siguiente o al finalizar el contrato.

Fórmula de liquidación:

Valor de las cesantías × días trabajados × 12 % / 360

Por ejemplo:

-

Por 360 días:

$1.623.500 × 360 × 12 % / 360 = $194.820

-

Por los primeros 30 días:

$135.291 × 30 × 12 % / 360 = $1.353

|

Sanción para empleador que no consigna las cesantías a más tardar el 14 de febrero

¿Cuál es la sanción por escoger arbitrariamente el fondo de cesantías del trabajador, no consignarlas antes del 14 de febrero de un determinado año y no realizar el pago de sus intereses? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="887073"] [end_member_content] |

3.3. APORTES PARAFISCALES

Los aportes parafiscales son contribuciones obligatorias a cargo de los empleadores, destinadas a las cajas de compensación familiar –CCF–, el Instituto Colombiano de Bienestar Familiar –ICBF– y el Servicio Nacional de Aprendizaje –Sena–. Estos se calculan sobre la nómina mensual de salarios, aplicando los siguientes porcentajes:

| Concepto | Porcentaje | Valor mensual (2025) |

|---|---|---|

| CCF | 4 % | $56.940 |

| ICBF | 3 % | $42.705 |

| Sena | 2 % | $28.470 |

| Total | 9 % | $128.115 |

|

Los empleadores que cumplan con los requisitos del artículo 114-1 del Estatuto Tributario estarán exentos del pago de salud, Sena e ICBF para trabajadores cuyos ingresos no superen los diez (10) smmlv. |

Diego Guevara, especialista en temas contables y tributarios, explica cómo funciona la exoneración de parafiscales:

|

Exoneración de parafiscales: ¿en qué casos aplica?

¿Cuáles son los contribuyentes que se encuentran exonerados del pago de aportes parafiscales? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="887073"] [end_member_content] |

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)" products="887073"]

3.4. OTRAS ACREENCIAS

Existen otras acreencias laborales que son obligaciones a cargo del empleador y no están incluidas en las categorías anteriores. Entre ellas se destacan las vacaciones y la dotación.

3.4.1. Vacaciones

Las vacaciones son un derecho que tiene todo trabajador dependiente a disfrutar de un período de descanso remunerado de quince (15) días hábiles tras haber prestado sus servicios durante un (1) año (artículo 186 del CST). Estas deben ser remuneradas con el salario ordinario que devengue el trabajador al inicio del período de vacaciones.

Para calcular las vacaciones se aplica la fórmula:

Salario × días trabajados / 720

-

Por ejemplo, para un trabajador con salario mínimo en 2025 que cumpla un año completo de servicios:

$1.423.500 × 360 / 720 = $711.750

-

Por 30 días de servicios:

$1.423.500 × 30 / 720 = $59.312

3.4.2. Dotación

Otra obligación del empleador es entregar dotación, según lo dispuesto en el artículo 230 del CST.

La dotación es una obligación en especie que consiste en proporcionar al trabajador, al menos tres veces al año, un (1) par de zapatos y un (1) vestido de trabajo adecuados para el desarrollo de sus funciones. Este derecho aplica a trabajadores cuya remuneración mensual no supere los 2 smmlv y que hayan cumplido más de tres (3) meses al servicio del empleador.

Las fechas de entrega son:

-

30 de abril.

-

31 de agosto.

-

20 de diciembre.

El costo de la dotación lo define el empleador, pero si se estima, por ejemplo, que equivale al 2,5 % del salario mínimo mensual, el valor mensual en 2025 sería:

$1.423.500 × 2,5 % = $35.588

Este monto mensual sirve como referencia para calcular el costo total de la dotación anual o para los períodos correspondientes.

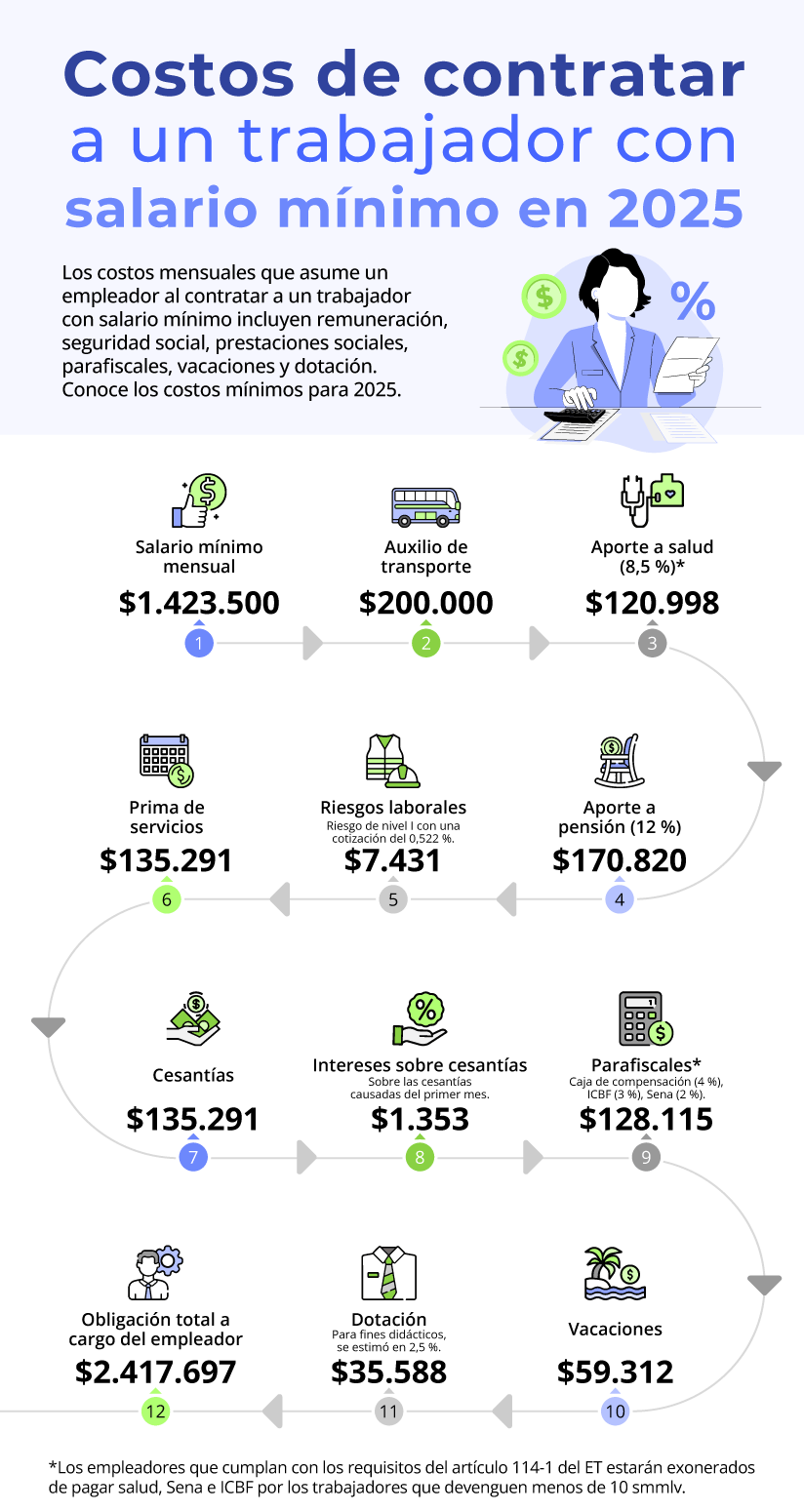

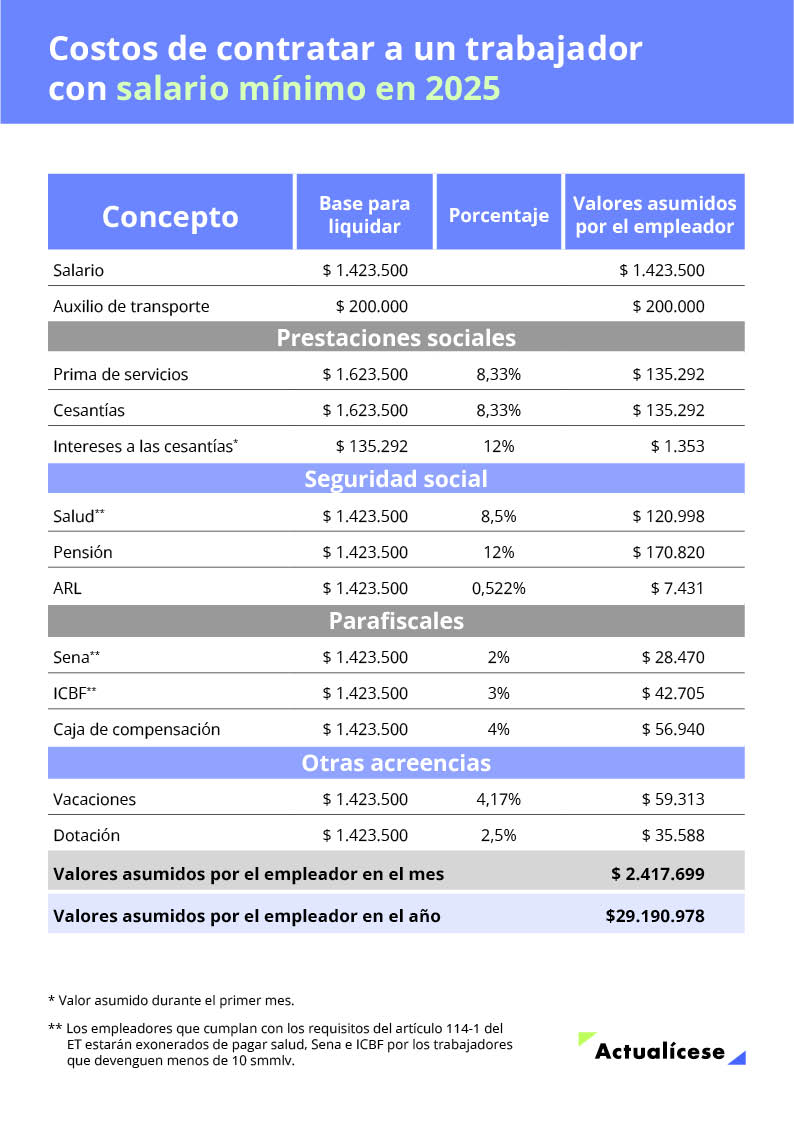

3.5. COSTOS MENSUALES DE CONTRATAR A UN TRABAJADOR CON EL SALARIO MÍNIMO

Ahora procedemos a calcular los costos promedio mensuales que debe asumir un empleador al contratar a un trabajador con salario mínimo y derecho a auxilio de transporte. En este cálculo no hay variaciones en el factor salarial, y el trabajador desempeña una labor de riesgo nivel I.

Este caso representa los valores mínimos que el empleador debe respetar y calcular correctamente. A continuación, se presenta una infografía con dicho cálculo.

En conclusión, para el año 2025, la contratación de un trabajador que devengue el salario mínimo cuesta al empleador un total de $2.417.697 mensuales. Esto representa un 48,92 % adicional respecto del salario más el auxilio de transporte.

Al multiplicar esta cifra por el número de meses del año, se obtiene el costo anual estimado teniendo en cuenta la variación de los intereses sobre cesantías:

$2.417.697 × 12 meses = $29.190.978

Por último, es importante aclarar que la liquidación de costos anterior no contempla variaciones como horas extra, recargos, comisiones o bonificaciones, que podrían afectar los valores base de la liquidación.

[end_member_content]

|

Liquidador del costo de la contratación de un trabajador con un salario mínimo en 2025

Aquí encontrarás el valor que deberás asumir como empleador por un trabajador que devengue únicamente el salario mínimo y el auxilio de transporte durante el 2025, sin incluir horas extra, recargos, comisiones ni ningún otro concepto adicional salarial o no salarial. |