CAPÍTULO 3. FIRMEZA DE LA DECLARACION DE RENTA Y BENEFICIO DE AUDITORÍA

3.1. FIRMEZA DE LA DECLARACIÓN DE RENTA

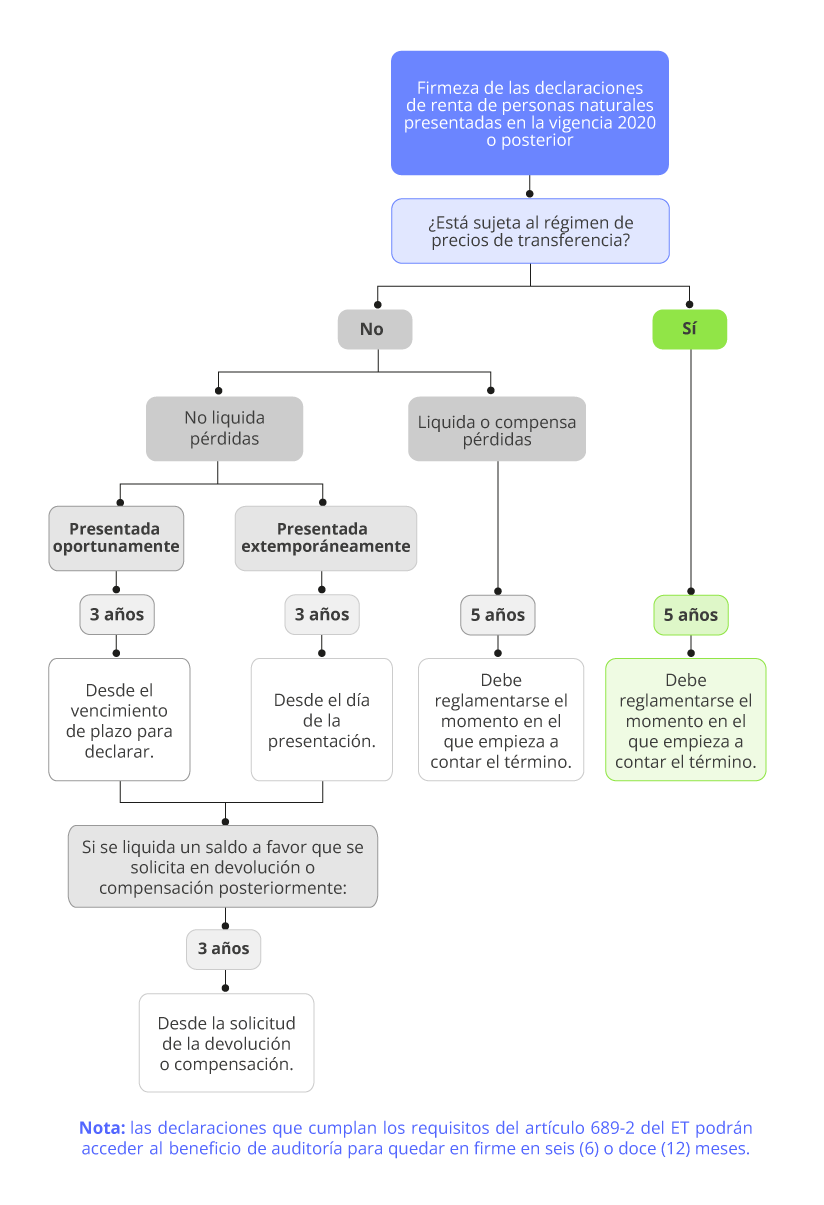

La firmeza es la condición jurídica que adquiere una declaración tributaria, de manera que ya no puede ser cuestionada o modificada por parte de la Dian.

Al respecto, la versión vigente del artículo 714 del ET y el artículo 117 de la Ley 2010 de 2019 establecen que la declaración del impuesto de renta tendrá un período de firmeza especial que será de tres (3) a cinco (5) años.

En el siguiente gráfico se sintetizan los períodos de firmeza que podrá tener la declaración de renta de una persona natural:

|

Plazos para la corrección voluntaria de las declaraciones tributarias

¿Cuáles son los plazos con que cuenta el contribuyente para efectuar correcciones voluntarias a sus declaraciones tributarias antes de que dichas declaraciones queden en firme? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

|

Período de firmeza en declaración de renta en la que se liquidan o compensan pérdidas fiscales

¿Cuál es el período de firmeza para las declaraciones de renta en las que se liquidan pérdidas fiscales o se compensan pérdidas fiscales? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

|

Firmeza de las declaraciones cuando se solicita devolución y compensación de saldos a favor

¿Cuál es el término de firmeza de las declaraciones que presentan saldos a favor cuando se solicita la devolución o compensación de estos? El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

3.2. BENEFICIO DE AUDITORÍA PARA LA DECLARACIÓN DE RENTA

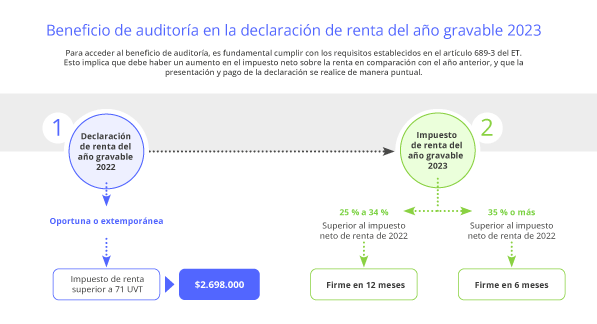

El artículo 689-3 del ET contempla los requisitos que se exigirán para que varios contribuyentes del impuesto de renta (ya sean personas naturales o sucesiones ilíquidas, residentes o no residentes; o personas jurídicas, del régimen ordinario o del especial) puedan obtener en su declaración de renta el beneficio de auditoría.

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

Todos los contribuyentes del impuesto de renta (sean personas naturales y/o sucesiones ilíquidas residentes o no residentes, personas jurídicas nacionales o extranjeras, contribuyentes del régimen ordinario o del régimen especial, etc.) podrán aplicar para que sus declaraciones de renta de los años gravables 2022 y 2023 queden amparadas con el beneficio de auditoría y su firmeza se produzca dentro de los seis (6) o doce (12) meses siguientes a su presentación, siempre que se cumplan los siguientes requisitos básicos:

[end_member_content]

|

Simulador del beneficio de auditoría para 2021, 2022 y 2023

Los contribuyentes del impuesto de renta y complementario pueden obtener en su declaración un beneficio de auditoría.

Este formato incluye un simulador manual y uno automático (con macros) con los que podrás comprobar si puedes acceder a este beneficio por los AG 2021, 2022 y 2023. |