CAPÍTULO 3. TRIBUTACIÓN SOBRE DIVIDENDOS PERCIBIDOS POR PERSONAS NATURALES Y SUCESIONES ILÍQUIDAS NO RESIDENTES Y POR SOCIEDADES Y ENTIDADES EXTRANJERAS

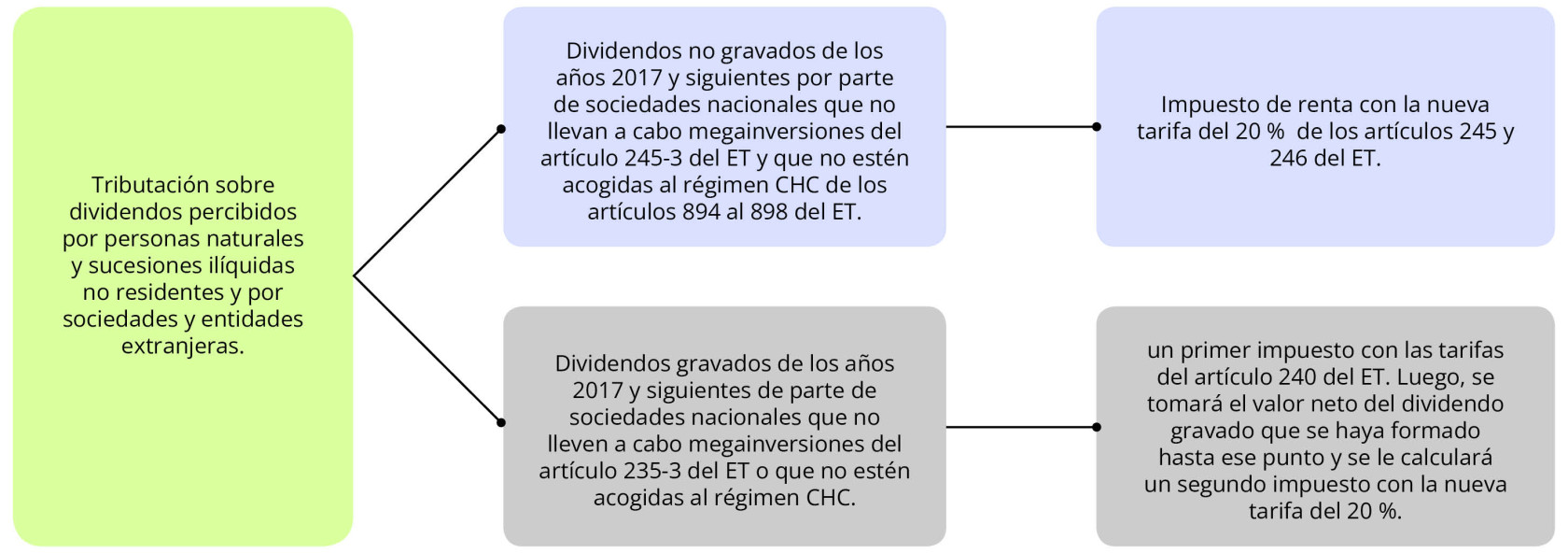

En la nueva versión del artículo 1.2.1.10.5 del DUT 1625 de 2016, luego de ser modificado con el artículo 2 del Decreto 1103 de julio de 2023, se estableció que a partir del año gravable 2023 las personas naturales y sucesiones ilíquidas no residentes del régimen ordinario, al igual que las sociedades y entidades extranjeras, cuando reciban en Colombia dividendos no gravados de los años 2017 y siguientes por parte de sociedades nacionales que no llevan a cabo megainversiones del artículo 245-3 del ET y que no estén acogidas al régimen CHC de los artículos 894 al 898 del ET, tendrán que calcular el impuesto de renta con la nueva tarifa del 20 % (antes 10 %) que se menciona en los artículos 245 y 246 del ET, luego de ser modificados con los artículos 4 y 13 de la Ley 2277 de 2022.

Así mismo, cabe recordar que los dividendos no gravados entregados por sociedades que lleven a cabo megainversiones del artículo 235-3 del ET no producen la doble tributación en cabeza de sus socios o accionistas que sean personas naturales (es decir, siempre se restarán 100 % como ingreso no gravado). Además, los dividendos entregados por las sociedades acogidas al régimen CHC no se consideran como ingresos obtenidos en Colombia (ver el literal “e” del artículo 25 del ET).

De igual forma, en la nueva versión del artículo 1.2.1.10.5 del DUT 1625 de 2016, luego de ser modificado con el artículo 2 del Decreto 1103 de julio de 2023, se volvió a indicar que cuando la persona natural o sucesión ilíquida no residente, al igual que las sociedades y entidades extranjeras, obtengan ingresos por dividendos gravados de los años 2017 y siguientes de parte de sociedades nacionales que no lleven a cabo megainversiones del artículo 235-3 del ET o que no estén acogidas al régimen CHC, tendrán que calcular un primer impuesto con las “tarifas” del artículo 240 del ET, es decir, con las del 9 %, o 15 %, o 35 %, según el tipo de sociedad que haya distribuido el dividendo. Pero la norma sigue sin aclarar lo que sucedería si el dividendo gravado lo distribuye una sociedad ubicada en zonas francas o acogidas al régimen simple (las cuales no tributan con las “tarifas” del artículo 240 del ET, sino con las del artículo 240-1 y el artículo 908 del ET).

Ahora bien, luego de haber calculado el primer impuesto con las tarifas antes mencionadas, se tomará el valor neto del dividendo gravado que se haya formado hasta ese punto y se le calculará un segundo impuesto con la nueva tarifa del 20 % del artículo 245 o 246 del ET (ya no con la anterior tarifa del 10 %).

|

No se debe perder de vista que los dividendos gravados entregados por sociedades que lleven a cabo megainversiones del artículo 235-3 del ET solo producen un impuesto fijo del 27 %. |

|

Cambios en las tarifas de renta sobre dividendos no gravados obtenidos por sociedades extranjeras

El Dr. Guevara, líder de investigación tributaria de Actualícese explica en el siguiente video los cambios en la tarifa del impuesto de renta sobre dividendos no gravados que se hayan ganado en Colombia las entidades extranjeras. El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

|

Renta de los dividendos gravados para no residentes en 2023

El Dr. Guevara, líder de investigación tributaria de Actualícese explica el cálculo del impuesto de renta para los dividendos gravados de los años 2017 y siguientes que sean recibidos por personas naturales o sucesiones ilíquidas no residentes y que vivan en países con los cuales Colombia no tenga vigente algún Convenio para evitar la doble Tributación. El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

3.1. RETENCIÓN SOBRE DIVIDENDOS DISTRIBUIDOS A PERSONAS NATURALES NO RESIDENTES

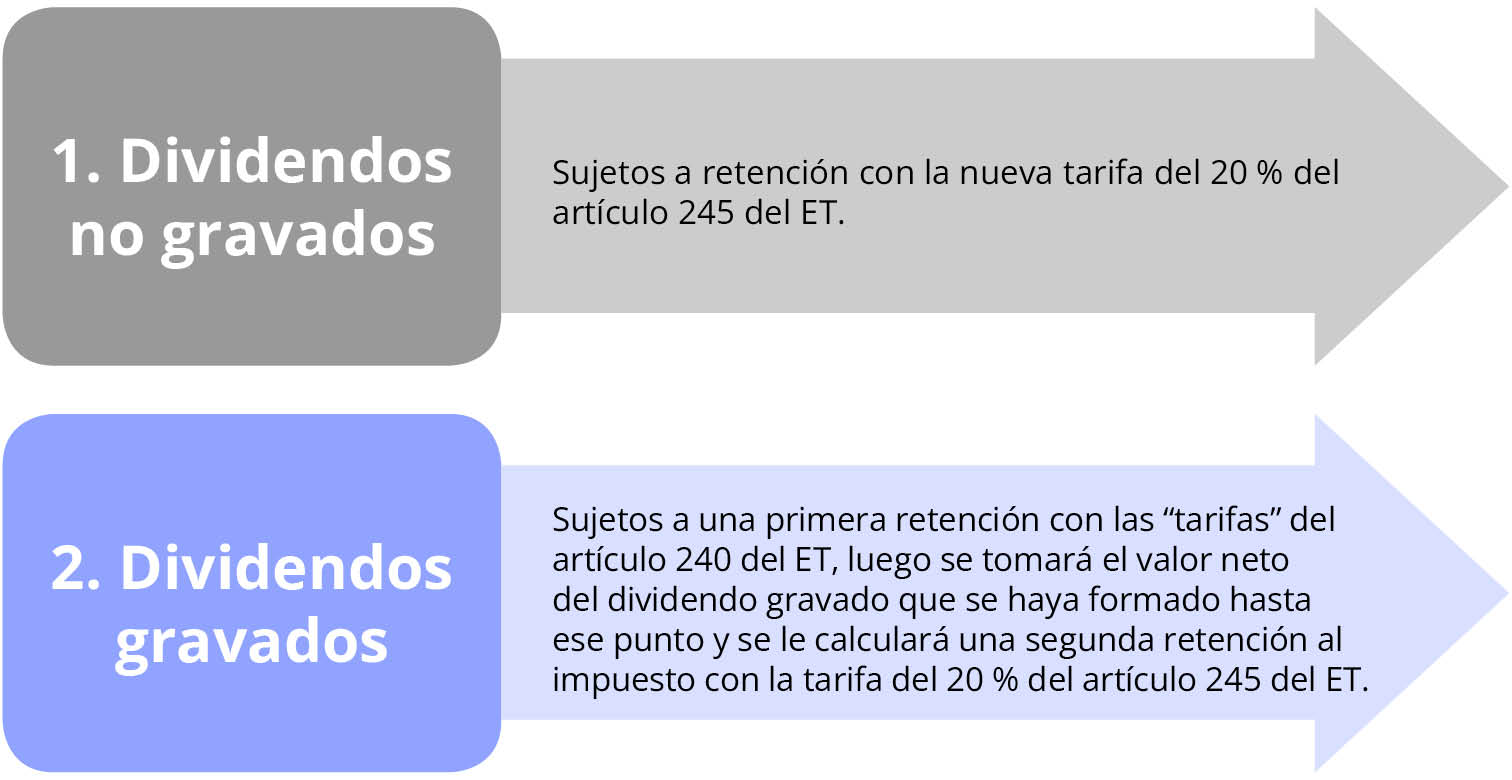

Ahora bien, en materia de retención en la fuente que se debe practicar a los dividendos no gravados y gravados de los años 2017 y siguientes, que sean distribuidos a personas naturales y sucesiones ilíquidas no residentes y a las sociedades y entidades extranjeras, lo que se dispuso en la nueva versión del artículo 1.2.4.7.8 del DUT 1625 de 2016, luego de ser modificado con el artículo 4 del Decreto 1103 de julio de 2023, fue lo siguiente:

- Si se trata de dividendos no gravados entregados por sociedades que no llevan a cabo megainversiones del artículo 235-3 del ET y que tampoco están acogidas al régimen CHC, los mismos quedan sujetos a retención con la nueva tarifa del 20 % del artículo 245 del ET, luego de ser modificado con el artículo 4 de la Ley 2277 de 2022. Es importante recordar que los dividendos no gravados entregados por sociedades que lleven a cabo megainversiones del artículo 235-3 del ET no quedan sujetos a retención y tampoco los entregados por sociedades acogidas al régimen CHC.

- Si se trata de dividendos gravados entregados por sociedades que no llevan a cabo megainversiones del artículo 235-3 del ET y que tampoco están acogidas al régimen CHC, los mismos quedan sujetos a una primera retención con las “tarifas” (palabra que está en plural) del artículo 240 del ET, es decir, las del 9 %, 15 % o 35 %, según el tipo de sociedad que haya distribuido el dividendo. Además, luego de haber calculado la primera retención con las tarifas antes mencionadas, se tomará el valor neto del dividendo gravado que se haya formado hasta ese punto y se le calculará una segunda retención al impuesto con la tarifa del 20 % del artículo 245 del ET.

Sumado a lo anterior, cabe señalar los dividendos gravados, entregados por sociedades que lleven a cabo megainversiones del artículo 235-3 del ET, quedan sujetos a una sola retención con la tarifa fija del 27 %, y que los entregados por sociedades acogidas al régimen CHC no quedan sujetos a retención.

[end_member_content]

|

Distribución de dividendos de años 2017 y siguientes a personas naturales no residentes

Escucha de primera mano la respuesta del Dr. Guevara sobre el cálculo durante el 2024 de la retención en la fuente sobre dividendos no gravados y gravados de años 2017 y siguientes que se distribuyan a personas naturales no residentes: El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

[end_member_content] |

3.2. RETENCIÓN SOBRE DIVIDENDOS PERCIBIDOS POR SOCIEDADES NACIONALES

El artículo 1.2.4.7.9 del DUT 1625 de 2016 fue modificado con el artículo 5 del Decreto 1103 de julio de 2023 para establecer la nueva forma de practicar retención en la fuente a partir del año 2023 a los dividendos no gravados y gravados de los años 2017 y siguientes que se repartan a la gran mayoría de sociedades nacionales, pues en el artículo 242-1 del ET, luego de ser modificado con el artículo 12 de la Ley 2277 de 2022, se menciona que la famosa “retención trasladable” ya no se calculará con el 7,5 % sino con el 10 %.

|

Se debe tener presente que si una sociedad nacional tiene acciones o cuotas en otra y por ese motivo recibe dividendos, entonces la sociedad que posee las acciones no puede figurar en el régimen simple y, por ello, siempre figurará en el régimen ordinario; en consecuencia, siempre estará sujeta a retenciones (ver los artículos 906 y 911 del ET). Por ese motivo era innecesario que en el parágrafo 3 del artículo 1.2.4.7.9 del DUT 1625 de 2016 se insinuara que la retención del artículo 242-1 del ET no se puede aplicar a personas naturales o jurídicas inscritas en el régimen simple. |

3.2.1. Cuando reciba dividendos no gravados

Si la sociedad nacional que sí está sujeta a retención recibe dividendos no gravados, sobre los mismos se le practicará una retención que a partir del 2023 es del 10 %. En todo caso, dicha retención no será utilizada en la declaración de la sociedad que recibió el dividendo no gravado, pues en realidad dicha sociedad, al aplicar el artículo 48 del ET, seguirá restando el valor recibido como un ingreso no gravado y, por tanto, no producirá ningún impuesto en su propia declaración de renta.

Como consecuencia, dicha retención se convierte en una “retención trasladable” hasta cuando llegue el momento en que el mismo dividendo no gravado se lo distribuyan a socios o accionistas que sean personas naturales residentes o no residentes. Es por ello por lo que la sociedad nacional que sufrió la retención en la fuente tendrá que controlarla de forma especial en su contabilidad en una cuenta de naturaleza débito dentro del grupo de cuentas de su patrimonio contable (ver el Concepto 1014 de octubre de 2019 expedido por el CTCP).

Posteriormente, cuando algún socio o accionista persona natural (residente o no residente) se lleve ese mismo valor de dividendos no gravados, la sociedad en cuestión primero tendrá que calcularles su propia y respectiva retención en la fuente (aplicando para ello las normas de los artículos 242 y 245 del ET, los cuales también fueron modificados con los artículos 3 y 4 de la Ley 2277 de diciembre 13 de 2022), y al valor inicialmente calculado se le restará el valor de la “retención trasladable” que la sociedad tenía controlada en la cuenta de naturaleza débito antes mencionada.

Sin embargo, esto crea el problema de que si la retención calculada directamente a los socios personas naturales es inferior al valor de la “retención trasladable”, entonces solo se les podrá trasladar un valor que no supere el valor de la retención que se calculó a cargo de dichos socios personas naturales (ver el artículo 1.2.4.7.10 del DUT 1625 de 2016), lo cual provocaría que el resto de la “retención trasladable” se vuelva en ese momento un gasto no deducible para la sociedad.

Para ilustrar lo anterior, supóngase que una sociedad A reparte en el año 2023 a la sociedad B un total de $100.000.000 por dividendos no gravados del año gravable 2022, y le practicó una retención de $10.000.000. La sociedad B no va a tributar sobre esos $100.000.000 (pues en su declaración de renta los restará como ingreso no gravado aplicando la norma del artículo 48 del ET) y, por tal motivo, registrará el valor de $10.000.000 en una cuenta de naturaleza débito dentro de su patrimonio contable.

Luego, supóngase que la sociedad B, durante el año 2024, vuelve a repartir esos mismos $100.000.000 entre su único socio persona natural residente (perteneciente al régimen ordinario, pues no se ha inscrito en el régimen simple) y, por tanto, al entregárselos como dividendo no gravado, la sociedad B primero tiene que calcularle la retención en la fuente de la parte final de la nueva versión del artículo 242 del ET, lo cual arroja un valor de $8.066.000.

En consecuencia, se diría que la sociedad B le podrá restar a ese valor solo un monto de hasta $8.066.000, es decir, una parte de los $10.000.000 de “retención trasladable” que primero había sufrido la sociedad B y, por ende, al final la sociedad B no tendrá que practicarle nuevas retenciones al socio persona natural. Sin embargo, es claro que el restante valor de $1.934.000 para completar los $10.000.000 de retención trasladable que primero se había practicado a la sociedad B es un valor que ya no se podrá usar y se terminaría perdiendo y convirtiéndose en un gasto no deducible para la sociedad B.

Además, en su propia declaración de renta del año gravable 2024, el socio persona natural residente declarará el ingreso por dividendo no gravado de $100.000.000 y sobre el mismo liquidará su impuesto de $8.066.000, pero seguidamente, en el renglón de “descuento tributario”, se restará los $8.066.000; y más abajo, en el renglón de retenciones en la fuente, no se restarán más valores, pues la sociedad B no le hizo ninguna retención.

De esa forma, el saldo a pagar en la declaración del socio persona natural residente será de cero pesos ($0), pero es obvio que a la Dian, vía retenciones en la fuente practicadas por las sociedades A y B, sí le llegó de forma oportuna y acelerada el mismo valor por impuesto de $8.066.000 que el socio persona natural residente liquidó finalmente en su propia declaración.

Ahora bien, los cálculos anteriores se pueden volver más complejos si se presentan las siguientes variables, por lo cual se concluye que la norma del artículo 242-1 del ET en realidad debería eliminarse algún día:

a) Supóngase que la sociedad B, al cierre del ejercicio donde recibió el ingreso por $100.000.000, no obtuvo una “utilidad contable neta del ejercicio” sino una “pérdida contable”. En dicho caso, es obvio que la sociedad B no va a poder distribuir ningún tipo de utilidad y, por tanto, los $10.000.000 no serán trasladables y se le convertirán automáticamente en un gasto no deducible por impuestos asumidos (algo que fue confirmado por la Dian en su Oficio 902161 de marzo 17 de 2021). Lo anterior es muy delicado, pues se afectan automáticamente los estados financieros de la sociedad B, aumentando más su pérdida hasta el punto de que la pueden hacer llegar a procesos de liquidación (ver el artículo 4 de la Ley 2069 de diciembre 31 de 2020).

Además, si la sociedad B sí obtiene una “utilidad en el ejercicio”, pero primero su utilidad la entrega a otra sociedad C, es claro que el control de la “retención trasladable” se pasa a la contabilidad de la sociedad C. Pero si justamente es esa sociedad C la que obtiene “pérdida del ejercicio”, entonces la sociedad C tampoco podrá distribuir dividendos y será esta a la que le tocará enviar al gasto no deducible el valor de los $10.000.000. En este punto debe tenerse presente que es muy posible que tanto la sociedad B como la sociedad C no hayan sido creadas para funcionar como “sociedades sombrilla”, sino que sean sociedades normales creadas con fines comerciales normales.

Por tanto, la aplicación de la norma del artículo 242-1 del ET, aunque en realidad buscaba atacar a las “sociedades sombrilla”, al final termina perjudicando a todos los demás tipos de sociedades comerciales normales, lo cual es algo muy delicado, que haría pensar en que esa norma en realidad no se debería haber creado.

b) Si la sociedad B sí arroja “utilidad en el ejercicio”, pero resulta que sus socios o accionistas son 10 personas naturales residentes del régimen ordinario y que a cada una se le repartirán $10.000.000, en tal caso lo que sucedería es que en primer lugar la sociedad B les tiene que calcular la respectiva retención con la tabla que figura al final de la nueva versión del artículo 242 del ET, lo cual les arrojará una retención de cero pesos ($0) a cada uno. Siendo ese el caso, la norma del artículo 1.2.4.7.10 del DUT 1625 de 2016 indica que la sociedad no les podrá trasladar ningún valor de los $10.500.000. En consecuencia, ese valor pasará a registrarse como un gasto no deducible en la contabilidad de la sociedad B.

c) Si la sociedad B sí arroja “utilidad en el ejercicio”, pero resulta que sus socios son solamente entidades no contribuyentes de renta, o son entidades del régimen especial, o son socios personas naturales del régimen simple, entonces el artículo 1.2.4.37 del DUT 1625 de 2016 dispone que como a ese tipo de socios no les corresponde liquidar impuesto de renta, entonces tampoco les servirá que les “trasladen” los $10.000.000 de “retención trasladable”. Por tanto, la norma dispone que ese tipo de socios tendrán que hacer el desgaste de ir hasta donde la sociedad A y pedirle que les reintegre la retención de $10.000.000, lo que le puede implicar problemas a la sociedad A si justo en el mes en que le corresponde devolver los $10.000.000 no tiene nuevas retenciones por consignar a la Dian con las cuales hacer el respectivo cruce de cuentas, provocando que a la sociedad A se le forme un “saldo a favor” en el pasivo de retenciones en la fuente, que puede durar mucho tiempo en su contabilidad. Además, puede suceder que cuando se acuda hasta la sociedad A para que reintegre los $10.000.000, dicha sociedad ya esté liquidada. Por tanto, serán los socios quienes terminarán llevando el valor de los $10.000.000 a su respectivo gasto no deducible.

[end_member_content]

|

Retención en la fuente trasladable sobre dividendos no gravados y gravados a sociedad nacional

El Dr. Guevara explica en el siguiente video los aspectos más importantes sobre la retención en la fuente trasladable sobre dividendos distribuidos: El siguiente video es un contenido exclusivo de Suscriptores Platino. [member_content type="platino" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"] [end_member_content] |

[member_content type="platino,oro" title="Es una pena, no puedes ver esta importante parte de nuestra ruta (pero te diremos cómo)"]

3.2.2. Cuando reciba dividendos gravados

Si la sociedad nacional que sí está sujeta a retención recibe dividendos gravados de otra sociedad nacional, en tal caso el inciso segundo del artículo 242-1 del ET, más el artículo 1.2.4.7.9 del DUT 1625 de 2016, establecen lo siguiente:

a) La sociedad queda sujeta a que le practiquen primero una retención con la tarifa general del artículo 240 del ET (35 %), sin importar la tarifa con que tribute la sociedad que recibe el dividendo. En todo caso, si la sociedad que repartió el dividendo gravado es de aquellas que ejecuta las mega inversiones del antiguo artículo 235-3 del ET, la sociedad que recibe el dividendo quedará sujeta a retención con la tarifa especial del 27 %. La retención de este punto a) sí será utilizada por la sociedad nacional en su propia declaración de renta (pues los dividendos que reciba como gravados sí le producirán impuesto en su propia declaración de renta). Por tanto, esta retención no se manejará como “retención trasladable”, sino como una retención normal.

b) Al valor neto que se forme al tomar el dividendo gravado y restarle la retención del punto anterior se le practicará adicionalmente otra retención adicional del 10 %, la cual sí se manejará como “retención trasladable”.

[end_member_content]