Sanción por evasión pasiva en el reporte de información exógena del AG 2019

Además de las sanciones tributarias del artículo 651 del ET, los responsables del reporte de información exógena podrían incurrir en la sanción por evasión pasiva del artículo 658-2 del ET.

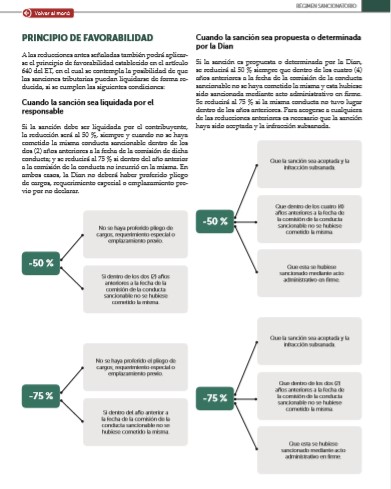

A esta sanción no le resulta aplicable el principio de favorabilidad señalado en el artículo 640 del ET.

Además de las sanciones tributarias del artículo 651 del ET, los responsables del reporte de información exógena podrían incurrir en la sanción por evasión pasiva del artículo 658-2 del ET.

A esta sanción no le resulta aplicable el principio de favorabilidad señalado en el artículo 640 del ET.

Tal como lo abordamos en nuestra cartilla práctica 10 pasos para la elaboración y reporte de información exógena, otra sanción a la cual podrá enfrentarse un obligado a efectuar el reporte de información exógena es la sanción por evasión pasiva.

Cuando el contribuyente está obligado a reportar los pagos o abonos en cuenta realizados a terceros (formato 1001 v. 10) debe ser muy cuidadoso con no omitir ninguno de ellos (y mucho menos ocultarlos dentro de un registro como el que se realiza con el seudo-NIT 222222222 – cuantías menores, si es que en realidad se trataba de un pago que debía discriminarse de forma individualizada dentro del reporte), pues cuando esto sucede la Dian podría aplicar la sanción por evasión pasiva contemplada en el artículo 658-2 del ET (creado con la Ley 863 de diciembre de 2003), en el cual se establece lo siguiente:

“Artículo 658-2. Sanción por evasión pasiva. <Artículo adicionado por el artículo 27 de la Ley 863 de 2003. El nuevo texto es el siguiente:> Las personas o entidades que realicen pagos a contribuyentes y no relacionen el correspondiente costo o gasto dentro de su contabilidad, o estos no hayan sido informados a la administración tributaria existiendo obligación de hacerlo, o cuando esta lo hubiere requerido, serán sancionados con una multa equivalente al valor del impuesto teórico que hubiera generado tal pago, siempre y cuando el contribuyente beneficiario de los pagos haya omitido dicho ingreso en su declaración tributaria. Sin perjuicio de la competencia general para aplicar sanciones administrativas y de las acciones penales que se deriven por tales hechos, la sanción prevista en este artículo se podrá proponer, determinar y discutir dentro del mismo proceso de imposición de sanción o de determinación oficial que se adelante contra el contribuyente que no declaró el ingreso. En este último caso, las dependencias competentes para adelantar la actuación frente a dicho contribuyente serán igualmente competentes para decidir frente a la persona o entidad que hizo el pago”.

Para comprender lo anterior, suponga que la sociedad A realizó durante 2019 un pago de $200.000.000 por concepto de “reparaciones locativas” a la sociedad B (contribuyente del impuesto de renta). Sin embargo, la sociedad A no incluyó tal pago en su reporte del formato 1001, y la empresa B tampoco incluyó el respectivo ingreso en su declaración del año gravable 2019.

Si la Dian audita a la empresa B y logra descubrir que esta había recibido un pago por $200.000.000, y que al omitir dicho ingreso redujo su impuesto de renta en $66.000.000, sancionará a la empresa A con una multa de $66.000.000 por concepto de sanción por evasión pasiva, pues dicha sociedad debió informar en el reporte de información exógena el pago efectuado a la sociedad B.

Es necesario resaltar que a la sanción por evasión pasiva no le será aplicable el principio de favorabilidad de que trata el artículo 640 del ET y, por tanto, no podrá ser reducida.

Si deseas conocer más detalles respecto al régimen sancionatorio aplicable al reporte de información exógena, así como la forma en la que las sanciones pueden ser reducidas, te invitamos a acceder a nuestra cartilla práctica 10 pasos para la elaboración y reporte de información exógena, en la cual profundizamos, además, sobre todos aquellos puntos que deberás tener en cuenta al momento de cumplir con esta obligación.

¡Pero eso no es todo!

Si eres suscriptor Oro o Platino y quieres acceder a todas nuestras cartillas, revistas, libros e informes especiales en versión digital, solo debes acceder a /publicaciones/