¡Estamos transmitiendo en vivo!

Actualícese con Leslie Singer: Sanciones en la DRPJ

Este es un beneficio gratuito para ti y solo debes identificarte con tu correo electrónico para acceder.

Nuevos recursos

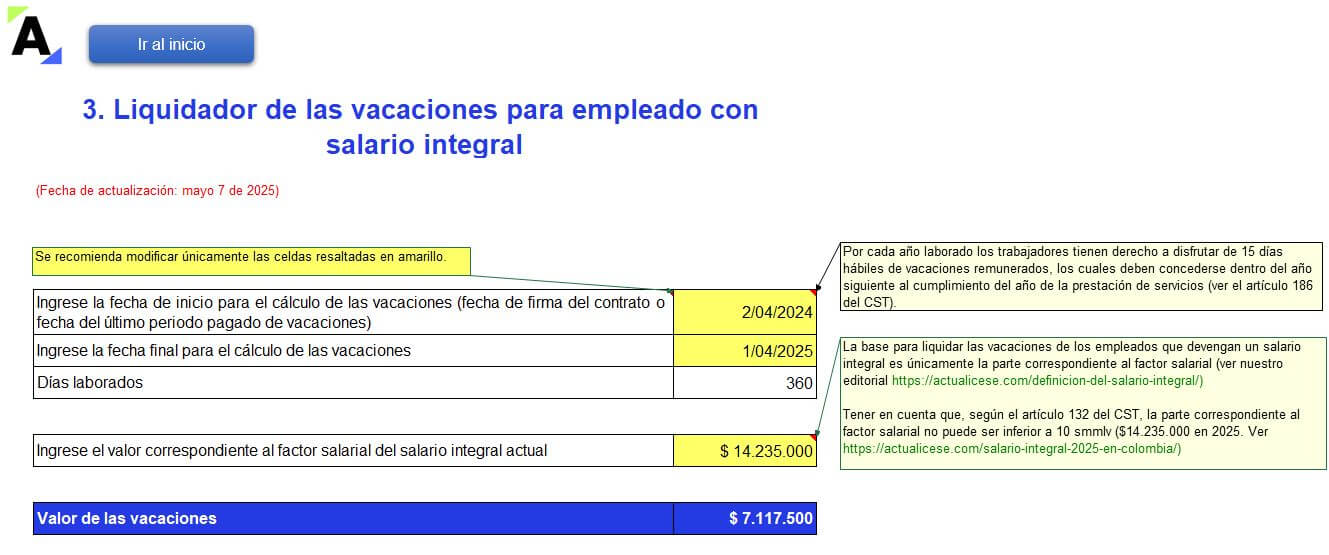

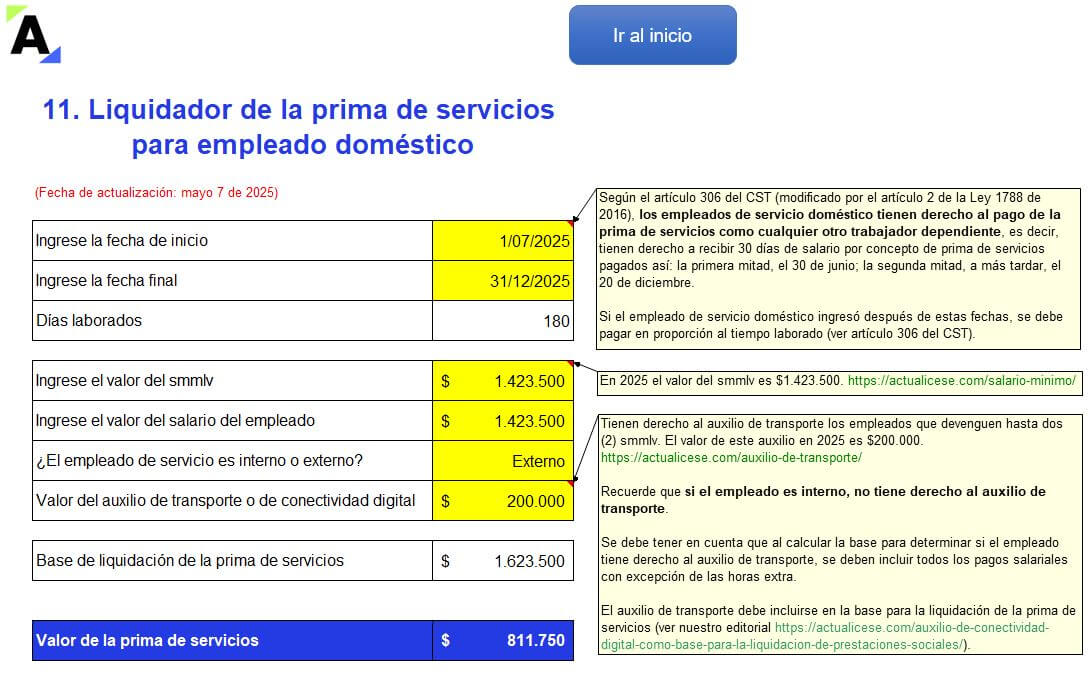

Derecho Laboral - 7 mayo, 2025

Derecho Laboral - 7 mayo, 2025

ACTUALIDAD - 6 mayo, 2025

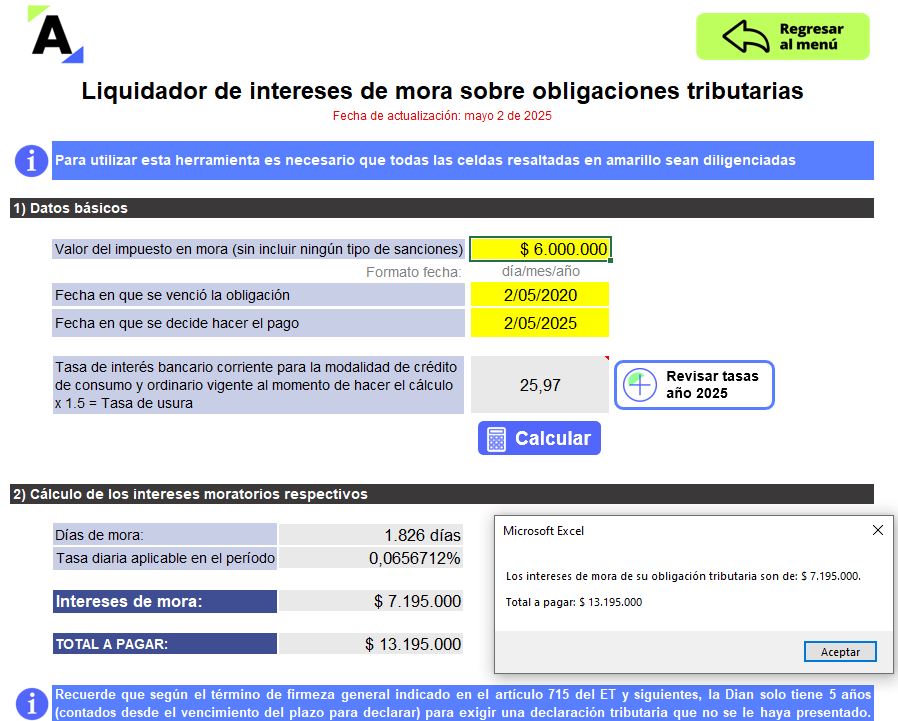

FORMATOS - 2 mayo, 2025

ACTUALIDAD - 30 abril, 2025

ACTUALIDAD - 29 abril, 2025

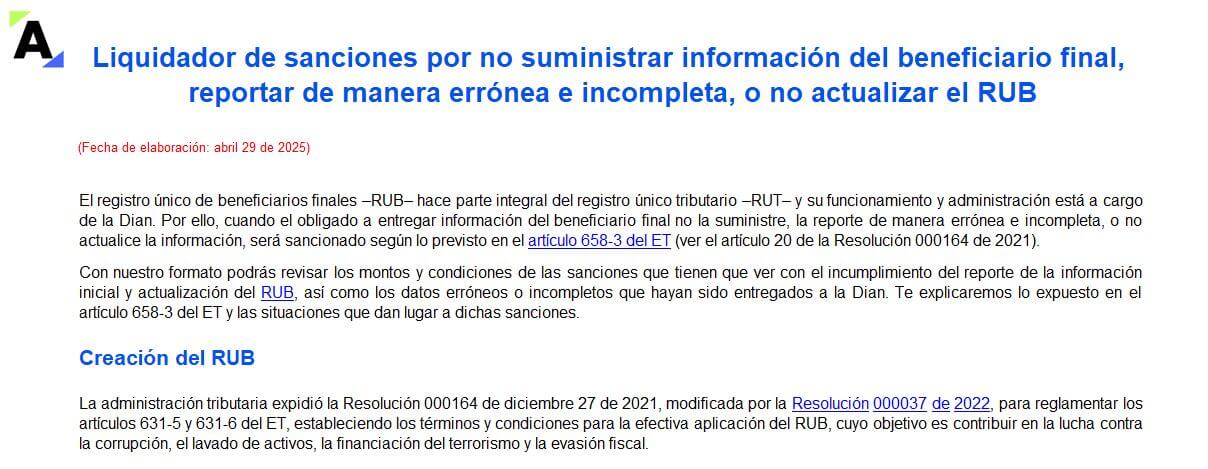

FORMATOS - 29 abril, 2025

FORMATOS - 29 abril, 2025

![[Liquidador] Plantilla en Excel del formulario 420 AG 2025: declaración anual del impuesto al patrimonio](https://actualicese.com/wp-content/uploads/2025/04/VA25-Formulario-420-AG2025-Impuesto-al-patrimonio.jpg)

ACTUALIDAD - 28 abril, 2025

ACTUALIDAD - 25 abril, 2025

ACTUALIDAD - 24 abril, 2025

ACTUALIDAD - 24 abril, 2025

Guía Multiformato - 11 abril, 2025

Capacitación - 2 mayo, 2025

Capacitación - 2 mayo, 2025

Guía Actualícese - 15 abril, 2025