Nuevos recursos

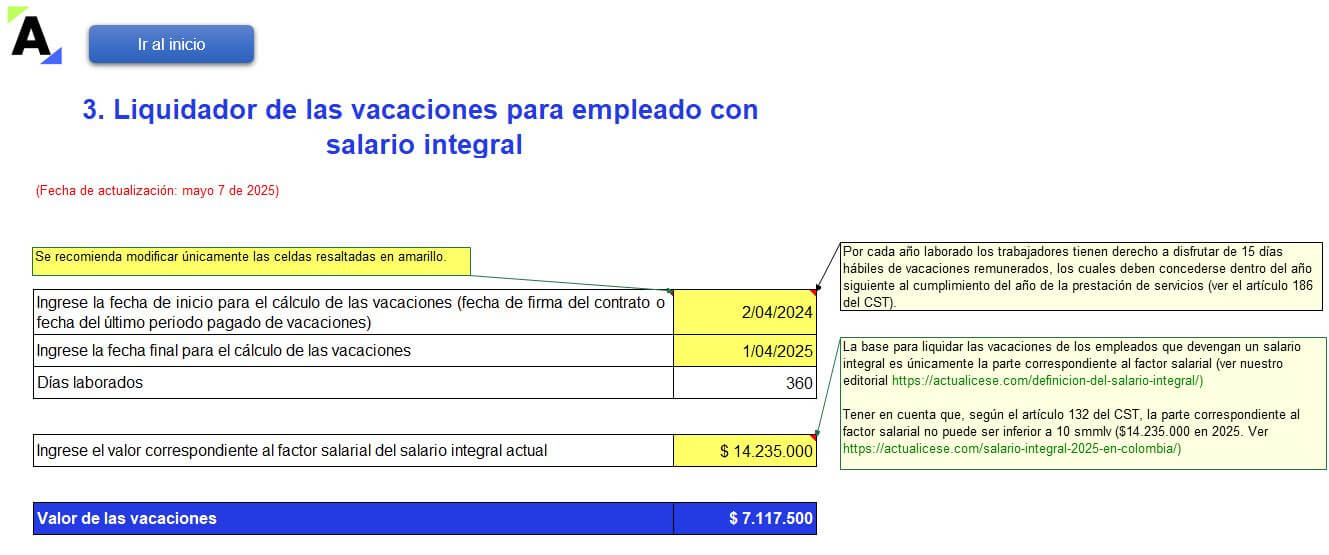

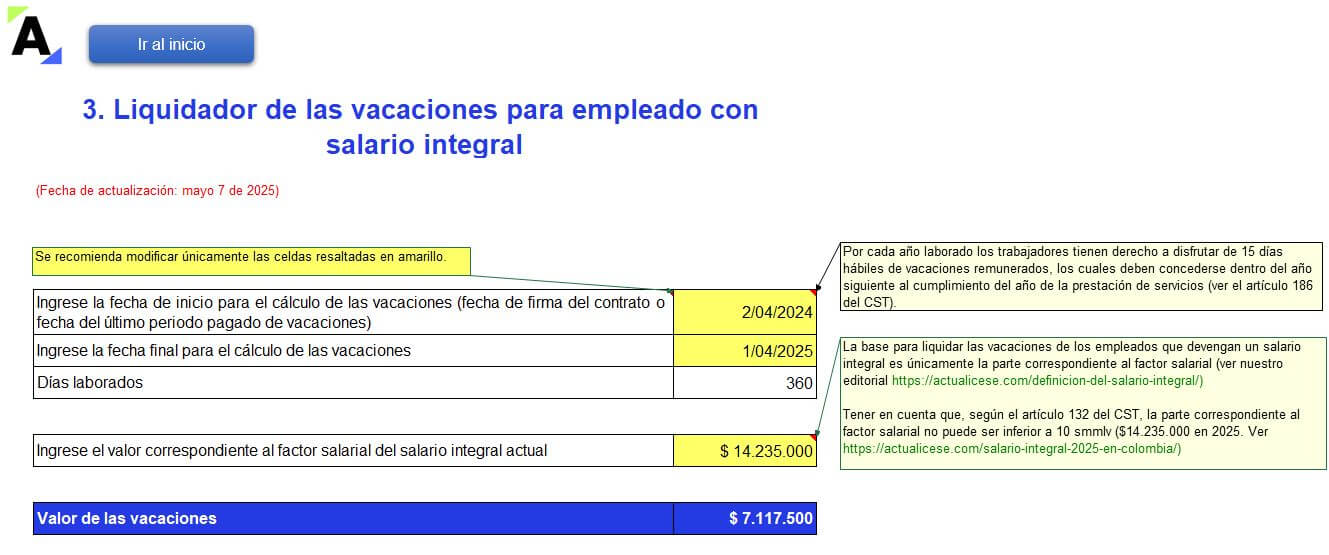

Liquidador de vacaciones en Excel aplicado a 10 casos prácticos

Derecho Laboral - 7 mayo, 2025

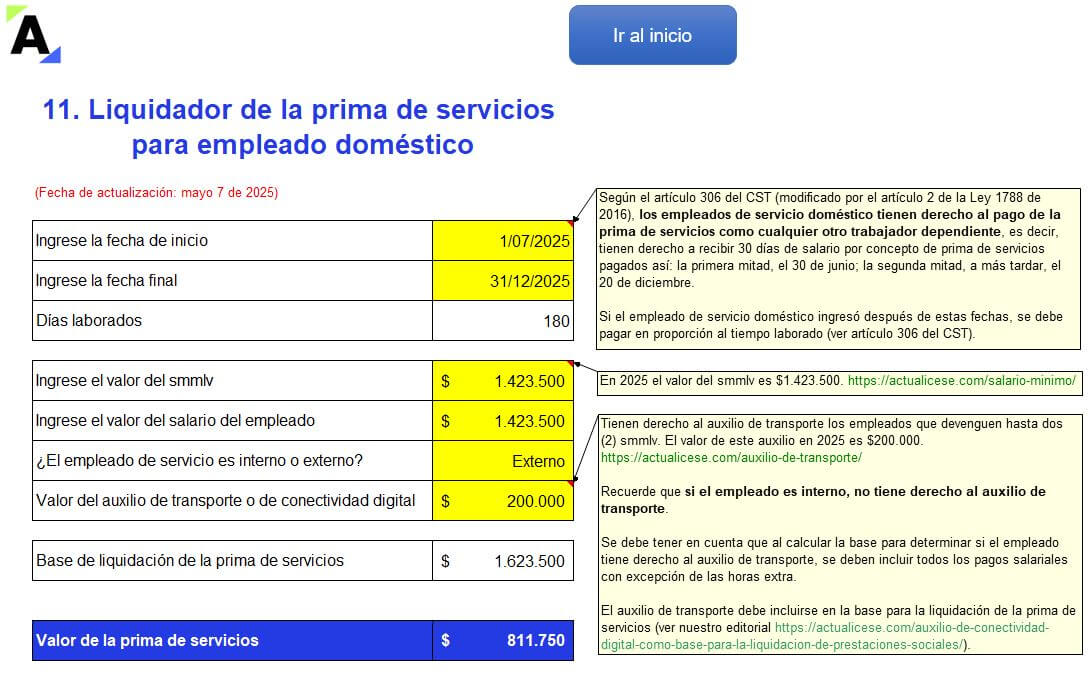

12 liquidadores para calcular la prima de servicios semestral

Derecho Laboral - 7 mayo, 2025

Novedades laborales 2025: horas extra, recargos, festivos, vacaciones y más

ACTUALIDAD - 6 mayo, 2025

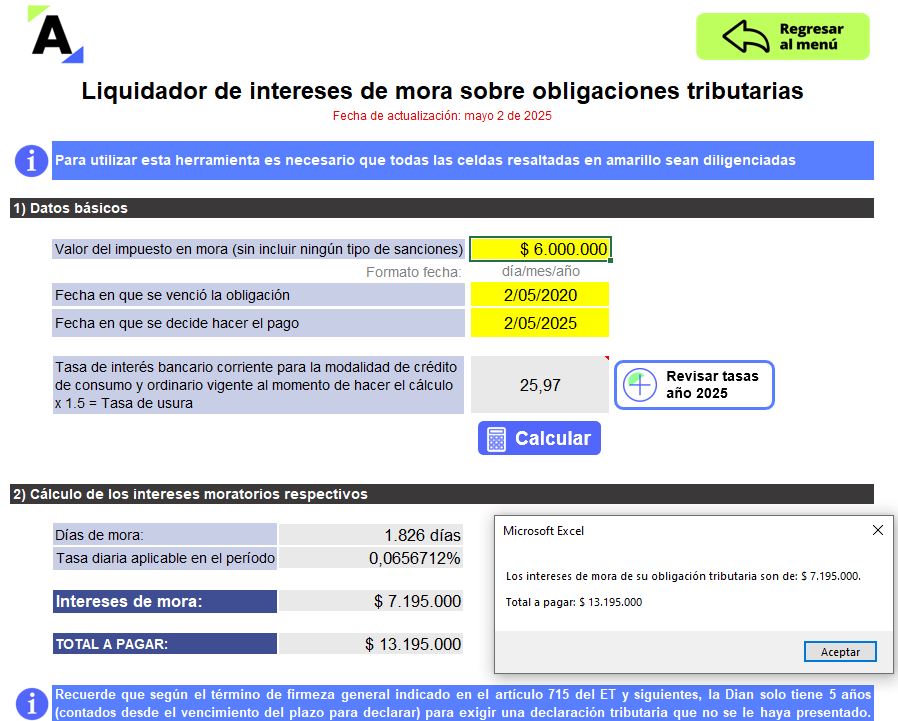

Liquidador avanzado en Excel (con macros) de intereses moratorios sobre deudas tributarias

FORMATOS - 2 mayo, 2025

5 ejemplos de procedimientos automatizados de auditoría con IA en pruebas de detalle y analíticas

ACTUALIDAD - 30 abril, 2025

Claves fiscales para entender el impuesto de timbre y el aporte voluntario con base normativa

ACTUALIDAD - 29 abril, 2025

Liquidador de sanciones por no suministrar información del beneficiario final, reportar de manera errónea e incompleta, o no actualizar el RUB

FORMATOS - 29 abril, 2025

[Liquidador] Plantilla en Excel del formulario 420 AG 2025: declaración anual del impuesto al patrimonio

FORMATOS - 29 abril, 2025

![[Liquidador] Plantilla en Excel del formulario 420 AG 2025: declaración anual del impuesto al patrimonio](https://actualicese.com/wp-content/uploads/2025/04/VA25-Formulario-420-AG2025-Impuesto-al-patrimonio.jpg)

¡Ponte al día con la Dian! Utiliza los liquidadores de sanciones tributarias 2025

ACTUALIDAD - 28 abril, 2025

Aspectos claves para preparar con éxito el impuesto al patrimonio AG 2025 y cumplir sin errores

ACTUALIDAD - 25 abril, 2025

Multas y sanciones para impuestos: preguntas frecuentes

ACTUALIDAD - 24 abril, 2025

En mayo de 2025 vencerán simultáneamente 14 obligaciones tributarias de impuestos nacionales

ACTUALIDAD - 24 abril, 2025

Novedades en presentación y declaración de información exógena a la Dian por el año gravable 2024

Guía Multiformato - 11 abril, 2025

Seguridad social en trabajadores independientes: obligaciones, beneficios y riesgos legales

Capacitación - 2 mayo, 2025

Preparación de información exógena para contadores principiantes

Capacitación - 2 mayo, 2025

Casos prácticos para la información exógena: estrategias y herramientas para un reporte exitoso

Guía Actualícese - 15 abril, 2025