UVT 2021, valor de la UVT para 2021

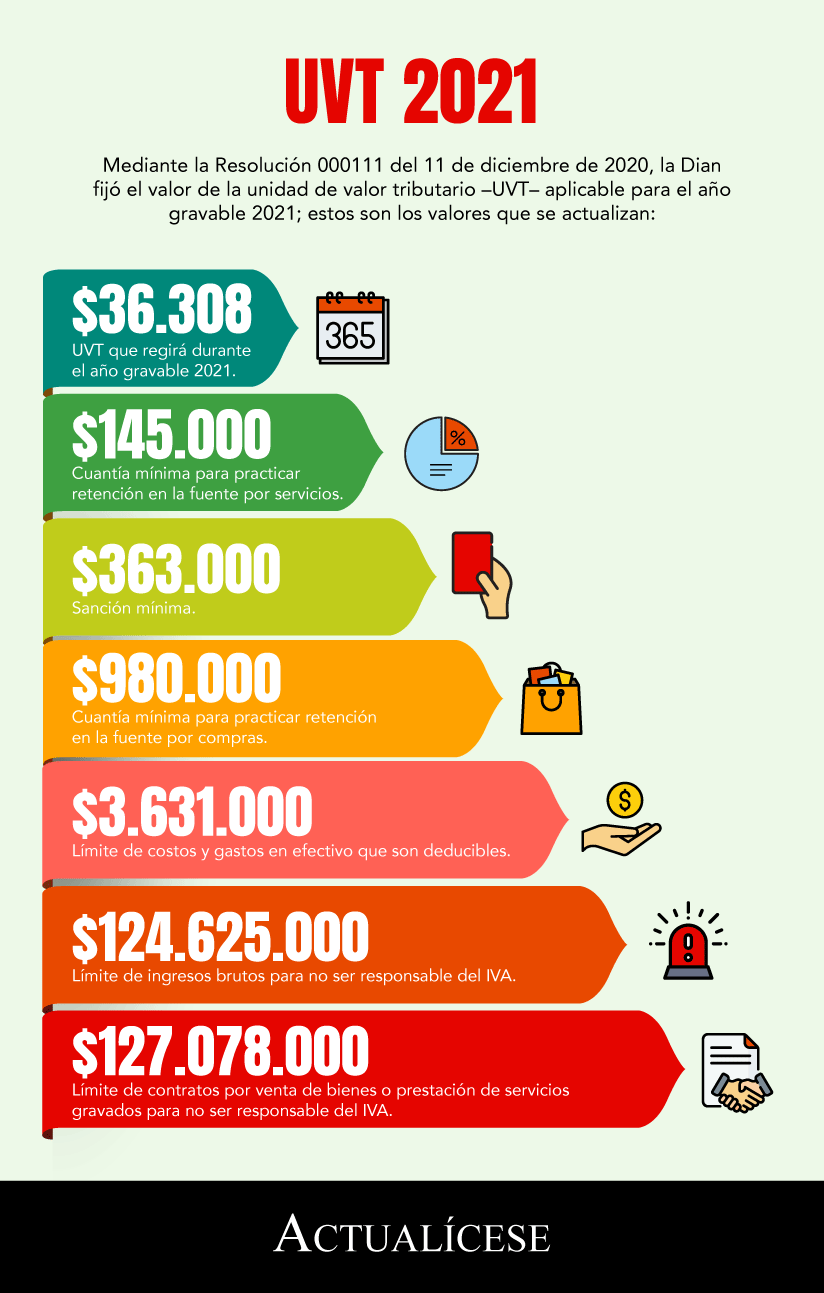

Mediante la Resolución 000111 del 11 de diciembre de 2020, la Dian fijó el valor de la unidad de valor tributario –UVT– aplicable para el año gravable 2021.

Mediante la Resolución 000111 del 11 de diciembre de 2020, la Dian fijó el valor de la unidad de valor tributario –UVT– aplicable para el año gravable 2021.

En cumplimiento de lo consagrado en el inciso tercero del artículo 868 del ET, el cual establece que le corresponde al director general de la Dian publicar mediante resolución, antes del 1 de enero de cada año, el valor de la UVT aplicable para el año gravable siguiente, dicha entidad expidió la Resolución 000111 de diciembre 11 de 2020, fijando en $36.308 la UVT correspondiente a 2021.

Para conocer el valor de la UVT actualizado en todo momento y, además, el histórico de los años anteriores, ingresa a Unidad de valor tributario –UVT– para Colombia.

¿Qué es la UVT?

La unidad de valor tributario –UVT– es la unidad de medida estándar en la cual se hallan expresadas desde diciembre de 2006 todas las cifras que hasta ese año se expresaban en valores absolutos dentro de las normas del Estatuto Tributario –ET– y sus decretos reglamentarios (ver los artículos 868 y 868-1 del ET).

Por consiguiente, con el nuevo valor de la UVT para el año 2021 equivalente a $36.308, algunas de las cifras más importantes de las normas tributarias quedarían expresadas en pesos de la siguiente forma:

Sanción mínima

La sanción mínima, establecida en el artículo 639 del ET, queda fijada en $363.000 (10 UVT).

Al respecto, de acuerdo con lo indicado en el inciso segundo del artículo 639 del ET, solo cuando se calculen intereses de mora o cuando se calculen las sanciones de los numerales 1 y 3 del artículo 658-3 del ET (por inscripción tardía en el RUT o por su actualización tardía) tales valores podrán quedar por debajo de la sanción mínima.

Además, atendiendo los lineamientos de la Dian en la respuesta de la pregunta 8 del Concepto 005981 de marzo de 2017, cuando los contribuyentes se acojan a la reducción de sanciones del artículo 640 del ET, no será posible que dichas sanciones reducidas queden por debajo de la sanción mínima.

Es importante recordar que las sanciones tributarias pueden originarse por algún incumplimiento o irregularidad en la elaboración y presentación de declaraciones de impuestos nacionales. Esto quiero decir que cuando el contribuyente no presenta sus declaraciones tributarias dentro de los plazos estipulados puede incurrir en sanción por extemporaneidad, cuya liquidación varía dependiendo del tipo de declaración, si se calcula antes o después del emplazamiento y si el contribuyente cuenta con la posibilidad de reducirla

Para calcular cualquier límite, sanción o dato establecido en UVT fácilmente, utiliza nuestro liquidador Convertidor de UVT.

Cuantía mínima para practicar retenciones en la fuente

La cuantía mínima para practicar retenciones en la fuente a título de renta por concepto de servicios en general será de $145.000 (4 UVT), y por concepto de compras será de $980.000 (27 UVT) (ver artículos 1.2.4.4.1 y 1.2.4.9.1, respectivamente, del DUT 1625 de octubre 11 de 2016, y los ítems 77 y 78 de la tabla del artículo 868-1 del ET).

Montos para no ser responsables del IVA

Las personas naturales que pretendan pertenecer al universo de los no responsables del IVA durante 2021 (antiguo régimen simplificado del IVA) no podrán:

- Percibir en 2020 ingresos brutos por operaciones gravadas con IVA por encima de los $124.625.000(en este caso, el cálculo se obtiene de: UVT de 2020 x 3.500 UVT, es decir, $35.607 x 3.500 UVT; ver numeral 1 del parágrafo 3 del artículo 437 del ET).

- Celebrar contratos durante 2021 por venta de bienes o prestación de servicios gravados que superen los $127.078.000 (3.500 UVT x $36.308), y sus consignaciones bancarias o inversiones financieras durante este año, provenientes de las actividades gravadas con IVA, tampoco podrán exceder ese valor.

Los topes antes mencionados de 3.500 UVT se elevan a 4.000 UVT cuando se trate de personas naturales que prestan servicios a entidades del Estado (ver parágrafo 4 del artículo 437 del ET).

Límite de costos y gastos en efectivo que son deducibles

De conformidad con lo contemplado en el parágrafo 2 del artículo 771-5 del ET, los costos y gastos que se pretendan tomar como deducibles en la declaración de renta, que acumulados en cabeza en un mismo tercero a lo largo del año fiscal sean superiores a 100 UVT ($3.631.000), deberán cubrirse solo por canales financieros (transferencia, cheques, tarjetas de débito o de crédito, etc.). De lo contrario, no serán aceptados en la declaración de renta, ni el IVA de tales costos o gastos será aceptado como descontable en las declaraciones de este impuesto.

Valor del reajuste fiscal para el año gravable 2020 sería también del 1,97 %

Por otra parte, es importante mencionar que el mismo incremento que sufrió el IPC de ingresos medios en el período de octubre 1 de 2019 a octubre 1 de 2020 (1,97 %) es el mismo porcentaje que el Gobierno nacional, mediante decreto, deberá fijar como reajuste fiscal para el presente año gravable 2020 (ver artículos 70, 280 y 868 del ET).

En todo caso, es importante advertir que el actual ministro de Hacienda, Alberto Carrasquilla, quien se posesionó en el cargo en agosto de 2018, no aplicó correctamente esta norma en el cierre del año 2018 ni en el cierre de 2019.

En efecto, con el Decreto 2391 de diciembre 24 de 2018 se fijó, equivocadamente, en 4,07 % el reajuste fiscal del año gravable 2018, el mismo porcentaje que solo podía usarse como reajuste fiscal del año gravable 2017, pues correspondía al incremento de precios al consumidor de octubre 1 de 2016 a octubre 1 de 2017 (ver incluso el Decreto 2169 de diciembre de 2017, que así lo había establecido); el verdadero valor del reajuste fiscal para el año gravable 2018 debía ser el de 3,36 %, el cual correspondía al incremento del IPC entre octubre 1 de 2017 y octubre 1 de 2018, y que fue el porcentaje con el que se obtuvo la UVT para 2019.

Luego, con el Decreto 2373 de diciembre de 2019, se fijó en 3,36 % el reajuste fiscal del año gravable 2019, cuando en realidad el verdadero valor debía ser 3,90 %, pues correspondía al incremento del IPC entre octubre 1 de 2018 y octubre 1 de 2019, y fue, además, el porcentaje con el que se obtuvo la UVT para 2020.

Por tanto, se puede esperar que al fijar el reajuste fiscal del actual año gravable 2020 el ministro siga cometiendo el mismo error.

Recordemos que el reajuste fiscal es un incremento que todos los contribuyentes obligados a presentar declaración de renta (tanto obligados como no obligados a llevar contabilidad) pueden aplicar opcionalmente al costo fiscal de sus activos fijos poseídos al inicio del año o a los adquiridos durante el año fiscal.

Con ello incrementan el costo fiscal de sus activos fijos y disminuyen la utilidad en venta cuando decidan enajenarlos.

Cifras, multas y sanciones

Desde el 1 de enero de 2020, todas las cifras de multas, sanciones y otras más que estaban expresadas en términos de salarios mínimos fueron reexpresadas en términos de UVT.

Tal como lo destacamos en un editorial anterior, el artículo 49 de la Ley 1955 de 2019 (PND por los años 2018 a 2022), reglamentado con el Decreto 1094 de agosto 3 de 2020, dispuso que, a partir de enero 1 de 2020, todas las multas, tasas, tarifas, sanciones y estampillas que hasta esa fecha venían expresadas en términos de salarios mínimos mensuales legales vigentes –smmlv– (caso, por ejemplo, de las multas de tránsito, las sanciones del Código Penal y las tarifas para renovar la matrícula mercantil) quedarían reexpresadas en términos de UVT.

La norma en cuestión menciona expresamente lo siguiente:

“Artículo 49. Cálculo de valores en UVT. A partir del 1 de enero de 2020, todos los cobros, sanciones, multas, tasas, tarifas y estampillas, actualmente denominados y establecidos con base en el salario mínimo mensual legal vigente –smmlv–, deberán ser calculados con base en su equivalencia en términos de la unidad de valor tributario –UVT–. En adelante, las actualizaciones de estos valores también se harán con base en el valor de la UVT vigente.

Parágrafo. Los cobros, sanciones, multas, tasas, tarifas y estampillas, que se encuentren ejecutoriados con anterioridad al 1 de enero de 2020 se mantendrán determinados en smmlv”.

Por tanto, para obtener el valor en pesos durante 2020 de normas como las multas del Código de Transito (Ley 769 de 2002), o el valor en pesos de la renovación de la matrícula mercantil (ver los artículos 2.2.2.46.1.1 al 2.2.2.46.1.7 del Decreto Único del Ministerio de Comercio 1074 de mayo 26 de 2015, modificados con el Decreto 2260 de diciembre de 2019), solo será necesario tomar las UVT que ya figuran en dichas normas y multiplicarlas por el valor de la UVT para el año 2021.

¿Buscas el histórico de valores de la UVT?

Consulta nuestro editorial Unidad de valor tributario –UVT– para Colombia.

¿Cómo calculamos el valor de la UVT?

En días pasados desde Actualícese ya habíamos proyectado el valor de la UVT para el año gravable 2021, pues este se obtiene al tomar el valor de la UVT del actual año gravable 2020 ($35.607) e incrementarlo en un 1,97 %, porcentaje que corresponde al incremento que se produjo en el índice de precios al consumidor de ingresos medios –IPC– calculado por el Dane en el período de octubre 1 de 2019 a octubre 1 de 2020 (ver artículo 868 del Estatuto Tributario –ET– y la página 6 del boletín especial publicado por el Dane el 6 de octubre de 2020).

El incremento del 1,97 % se obtiene también a partir de las variaciones para el IPC de ingresos medios contenidas en un archivo especial de Excel publicado por el Dane en octubre 6 de 2020.