Renta 2020: trabajadores independientes deberán elegir entre costos y gastos o renta exenta del 25 %

De acuerdo con el artículo 336 del ET, trabajadores independientes deberán optar entre restar en su declaración de renta costos y gastos o el 25 % de renta exenta.

En ningún caso ambos beneficios podrán ser tomados en conjunto dentro de la declaración de renta del año gravable 2020.

De acuerdo con el artículo 336 del ET, trabajadores independientes deberán optar entre restar en su declaración de renta costos y gastos o el 25 % de renta exenta.

En ningún caso ambos beneficios podrán ser tomados en conjunto dentro de la declaración de renta del año gravable 2020.

De acuerdo con la nueva versión del artículo 336 del Estatuto Tributario –ET–, modificado por el artículo 41 de la Ley 2010 de 2019, para efectos de establecer la renta líquida de la cédula general, por el año gravable 2020, las personas naturales trabajadores independientes que cumplan ciertos requisitos que indicaremos más adelante, deberán optar entre tomar dentro de la declaración de renta los costos y gastos asociados a su actividad económica provenientes de honorarios o compensaciones por servicios personales o el 25 % de renta exenta previsto en el numeral 10 del artículo 206 del ET.

Así pues, como novedad para las declaraciones de renta de personas naturales que deberán presentar a más tardar entre el 10 de agosto y el 20 de octubre de 2021, el 25 % de renta exenta será aplicable a:

- los trabajadores independientes que perciban honorarios y contraten o vinculen por un término inferior a 90 días menos de 2 trabajadores, siempre y cuando no hayan optado por restar los costos y gastos procedentes en el desarrollo de su actividad (ver el numeral 2 del artículo 1.2.1.20.4 del Decreto 1625 de 2016, sustituido por el artículo 1 del Decreto 1435 de 2020).

- los trabajadores independientes que obtengan ingresos por compensación de servicios personales y hayan vinculado menos de 2 personas en su actividad, sin importar el tiempo de dicha vinculación y en tanto no hayan optado por restar los costos y gastos procedentes (ver el numeral 3 del artículo 1.2.1.20.4 del Decreto 1625 de 2016, sustituido por el artículo 1 del Decreto 1435 de 2020).

Esta misma precisión está contenida en el artículo 1.2.1.20.5 del Decreto 1625 de 2016, sustituido por el artículo 1 del Decreto 1435 de 2020, en la cual se establece que los contribuyentes que perciban ingresos considerados como rentas de trabajo provenientes de honorarios o compensaciones de servicios personales, obtenidos en el desarrollo de una actividad profesional independiente, podrán detraerse los costos y gastos que tengan relación de causalidad siempre que no se haya restado el valor equivalente al 25 % de renta exenta.

Recordemos que, para las declaraciones del año gravable 2019, la norma permitía que los trabajadores independientes tomaran en su declaración de renta (formulario 210) tanto los costos y gastos (ver la Sentencia C-120 de noviembre 14 de 2018 y la Sentencia C-520 de noviembre 5 de 2019), como también la renta exenta del numeral 10 del artículo 206 del ET. No obstante, con las modificaciones realizadas por la Ley 2010 de 2019, los trabajadores independientes ya no tendrán ambos beneficios y por tanto la renta líquida sobre la cual será calculado el impuesto de renta del año gravable 2020 se verá incrementada.

Para ilustrar lo anterior, veamos un ejemplo:

Un trabajador independiente durante el 2020 obtuvo un total de ingresos brutos por valor de $59.400.000 ($4.950.000 mensuales) por concepto de honorarios sobre los cuales realizó los respectivos aportes a seguridad social por valor $6.771.600. En el desarrollo de su actividad productora de renta incurrió en unos costos y gastos por el monto de $10.000.000.

Este trabajador no tiene dependientes ni le son imputables las demás rentas exentas ni deducciones contempladas en la norma, a excepción del 25 % de renta exenta señalado en el numeral 10 del artículo 206 del ET.

Ahora bien, para efectos de la depuración de la renta líquida del contribuyente en mención, presentamos los siguientes casos:

Caso 1: imputación de costos y gastos y el 25 % de renta exenta (posible hasta el año gravable 2019):

| Ingresos brutos | $59.400.000 |

| Ingresos no constitutivos de renta ni ganancia ocasional | $6.771.600 |

| Costos y deducciones procedentes | $10.000.000 |

| Ingresos netos | $42.628.400 |

| Rentas exentas y deducciones imputables (25 % de renta exenta) | $10.657.100 |

| Renta líquida | $31.971.300 |

| Renta líquida en UVT | 897.89 |

| Impuesto de renta | $0 |

Caso 2: imputación del 25 % de renta exenta, descartando los costos y gastos incurridos durante el año gravable 2020.

| Ingresos brutos | $59.400.000 |

| Ingresos no constitutivos de renta ni ganancia ocasional | $6.771.600 |

| Costos y deducciones procedentes | $0 |

| Ingresos netos | $52.628.400 |

| Rentas exentas y deducciones imputables | $13.157.100 |

| Renta líquida | $39.471.300 |

| Renta líquida en UVT | 1.109 |

| Impuesto de renta | $125.337 |

Caso 3: imputación de los costos y gastos asociados a la actividad, descartando el 25 % de renta exenta.

| Ingresos brutos | $59.400.000 |

| Ingresos no constitutivos de renta ni ganancia ocasional | $6.771.600 |

| Costos y deducciones procedentes | $10.000.000 |

| Ingresos netos | $42.628.400 |

| Rentas exentas y deducciones imputables | $0 |

| Renta líquida | $ 42.628.400 |

| Renta líquida en UVT | 1.197,19 |

| Impuesto de renta | $725.186 |

Así pues, podemos observar cómo [pq]el impuesto de renta de los trabajadores independientes aumentará dependiendo de si optan por tomar en su declaración de renta los costos y gastos incurridos durante el año gravable o si escogen el 25 % de renta exenta[/pq], dado que esto afectará directamente la renta líquida sobre la cual será calculado el impuesto. Situación que si es comparada con el año gravable 2019 (ver caso 1) representa una disminución significativa en la renta líquida total sobre la cual se determinaba el respectivo impuesto.

Esto te puede interesar:

Consulta nuestro Simulador: renta líquida de la cédula general y distribución de rentas exentas y deducciones limitadas

Dian controlará en el formulario 210 la determinación de la renta líquida de trabajadores independientes

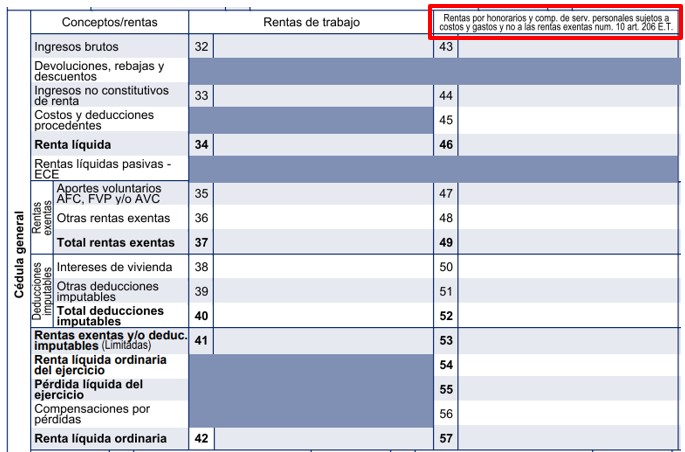

Mediante la Resolución 000022 de marzo 5 de 2021 la Dian expidió el formulario 210 para la presentación de la declaración de renta de personas naturales del año gravable 2020.

Dicho formulario presenta una estructura totalmente nueva a la contenida en el anterior formulario 210 correspondiente al período fiscal 2019, dado que ahora se diseñó una sección especial denominada “rentas por honorarios y compensaciones de servicios personales sujetos a costos y gastos y no a la renta exenta del numeral 10 del artículo 206 del ET”, en la cual deberán ser registrados los ingresos percibidos los dos tipos de trabajadores independientes que indicamos al inicio, y que vayan a solicitar los costos y deducciones procedentes y hayan renunciado a la renta exenta del 25 %.

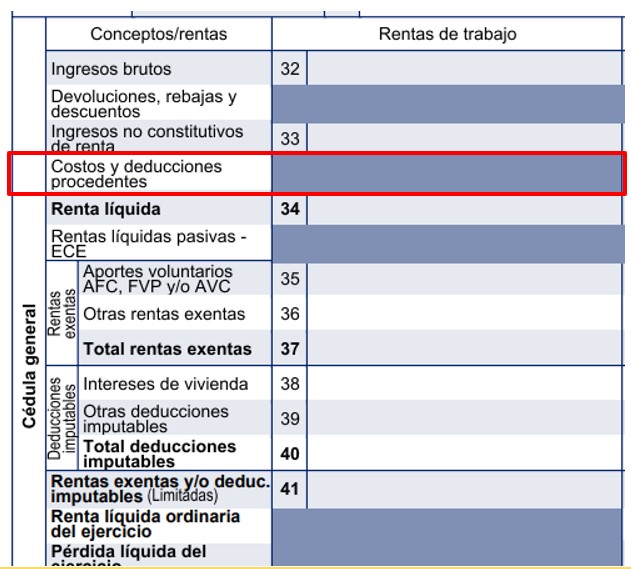

Cuando dichos trabajadores independientes no imputen los costos y gastos asociados a su actividad para tener derecho a la renta exenta del 25 % del numeral 10 del artículo 206 del ET, deberán registrar sus ingresos en la sección correspondiente a rentas de trabajo en la cual se puede observar que la casilla alusiva a “costos y deducciones procedentes” no se encuentra disponible:

En síntesis…

Consideramos que el instructivo de la Dian para el renglón 45 del formulario 210 del año gravable 2020 podría inducir a un error, toda vez que parecería permitir la resta tanto de los costos y gastos procedentes, como de la renta exenta prevista en el numeral 10 del artículo 2016 del ET.

Sin embargo, el análisis que hemos realizado en este editorial podría resumirse en que la elección entre costos y gastos o rentas exentas es aplicable a dos tipos de trabajadores independientes:

- Aquellos que perciben ingresos por honorarios y no han vinculado a nadie en su actividad o han vinculado solo a una persona por un término inferior a 90 días.

- Los que obtienen ingresos por compensación de servicios personales y han vinculado menos de 2 personas, sin distinción del tiempo de servicio.

Así pues, estos dos tipos de trabajadores independientes, tendrán que elegir una u otra sección según el ítem que deseen restar, así: al elegir la renta exenta del 25 % a la que se refiere el numeral 10 del artículo 206 del ET, se diligenciarán los renglones del 32 al 42 del formulario; en contrario, al optar por costos y gastos procedentes se diligenciarán las casillas de la 43 a la 57

Cabe anotar finalmente que en la sección de «honorarios y compensación de servicios personales» irían, sin opción de escoger la sección de rentas de trabajo u otra, los demás tipos de contribuyentes que perciban honorarios o compensación de servicios personales y que no cumplan con los numerales 1 y 2 anteriormente mencionados, pues a estos no les aplica el 25 % de renta exenta del numeral 10 del artículo 206 del ET y solo tienen la opción de tomar costos y gastos.

Nota: Si deseas conocer más detalles respecto a las novedades que presenta el nuevo formulario 210, te invitamos a consultar nuestro editorial Declaración de renta y régimen simple AG 2020 de personas naturales: 28 novedades importantes

Material relacionado:

- [Análisis] Dian amplió hasta junio de 2021 el plazo para actualizar actividades económicas en el RUT

- [Análisis] Exógena, anticipo del SIMPLE e impuesto al patrimonio: obligaciones que vencerán en mayo de 2021

- [Análisis] Información exógena: novedades normativas, guías y mucho más