¡Estamos transmitiendo en vivo!

¿Cómo llevar a cabo un buen procedimiento disciplinario?

Este es un beneficio gratuito para ti y solo debes identificarte con tu correo electrónico para acceder.

Nuevos recursos

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

Certificaciones - 5 septiembre, 2025

ACTUALIDAD - 4 septiembre, 2025

ACTUALIDAD - 4 septiembre, 2025

Derecho Comercial - 4 septiembre, 2025

Derecho Comercial - 4 septiembre, 2025

Contabilidad - 4 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

FORMATOS - 3 septiembre, 2025

FORMATOS - 2 septiembre, 2025

Certificaciones - 2 septiembre, 2025

FORMATOS - 1 septiembre, 2025

ACTUALIDAD - 29 agosto, 2025

ACTUALIDAD - 29 agosto, 2025

ACTUALIDAD - 28 agosto, 2025

Curso - 5 septiembre, 2025

Capacitación - 29 agosto, 2025

Capacitación - 21 agosto, 2025

Masterclass - 11 agosto, 2025

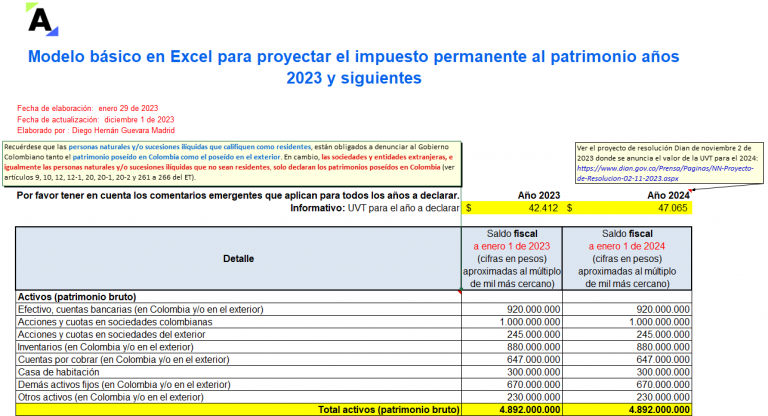

En esta plantilla se ilustran los cálculos exigidos en los artículos 35 a 41 de la Ley de reforma tributaria 2277 de diciembre 13 de 2022, para liquidar el impuesto al patrimonio permanente de los años gravables 2023 y siguientes. Para ello es necesario definir el patrimonio líquido fiscal a enero 1 de cada año.

Los artículos 35 a 41 de la Ley 2277 de diciembre 13 de 2022 agregaron los artículos 292-3, 294-3, 295-3, 296-3 y 297-3 al ET, e igualmente modificaron los artículos 298-2 y 298-8 del mismo estatuto, creando de esa forma un nuevo impuesto al patrimonio de carácter permanente (ver formulario 420 y responsabilidad 03 en el RUT).

Este impuesto al patrimonio recaerá solamente sobre los sujetos pasivos que se mencionan en la nueva versión del artículo 292-3 del ET (personas naturales y/o sucesiones ilíquidas residentes que sean contribuyentes del impuesto de renta y complementarios o del régimen simple, o las personas naturales y sucesiones ilíquidas no residentes que posean patrimonios en Colombia sin importar si son o no declarantes de renta ante el Gobierno, o las sociedades o entidades extranjeras que no sean contribuyentes de renta pero que sí posean ciertos bienes en Colombia).

Tales sujetos pasivos, cuando lleguen a poseer en enero 1 de cada año un patrimonio líquido declarable al Gobierno Colombiano igual o superior a $72.000 UVT, tendrán entonces la obligación de tomar sus patrimonios líquidos de enero 1 de cada año y liquidar sobre estos el respectivo impuesto al patrimonio, utilizando la base gravable especial y la tarifa única que se fijaron en las normas antes mencionadas.

Recuérdese que las personas naturales y/o sucesiones ilíquidas que califiquen como residentes, están obligadas a denunciar tanto el patrimonio poseído en Colombia como el poseído en el exterior. En cambio, las sociedades que no sean nacionales, e igualmente las personas naturales y/o sucesiones ilíquidas que no sean residentes, solo declaran los patrimonios poseídos en Colombia (ver artículos 9, 10, 12, 12-1, 20, 20-1, 20-2 y 261 a 266 del ET).

Aclarado todo lo anterior, a continuación, se presenta una plantilla especial para efectuar la simulación de lo que sería la liquidación del impuesto al patrimonio de los años 2023 y siguientes. Quienes deseen utilizar este formato aplicado a sus propios casos de simulación, solo deberán cambiar los valores de las celdas no resaltadas en amarillo o naranja, pues las que sí están resaltadas en dichos colores contienen fórmulas y operaciones aritméticas.

Nota: recuerda que el análisis a los más importantes cambios introducidos por la reforma tributaria 2022, que en su mayoría entran en vigencia en este nuevo 2024, lo podrás encontrar en el producto educativo virtual «Principales cambios introducidos con la Ley 2277 de 2022», elaborado por el Dr. Diego Guevara, líder de investigación tributaria de Actualícese, el cual incluye el acceso a 8 horas de video conferencias pregrabadas, más un libro virtual en Word, el acceso a múltiples plantillas de Excel descargables y editables, y un consultorio virtual exclusivo. ¡No te lo puedes perder!

Conoce más sobre ¿Cuáles serán las personas naturales que deberán responder por el impuesto al patrimonio que se cause en enero 1 de 2024?, con el siguiente video de nuestro líder de investigación tributaria, el Dr. Diego Guevara:

Material relacionado: